Ação da B3 escolhida por IA avança 7% na semana; alta no ano acima de 200%

Em outubro, os mercados registraram uma queda de 10% em relação ao recorde de julho, os juros dos títulos atingiram 5%, e o temor de uma recessão ganhou força. O que explica essa reação?

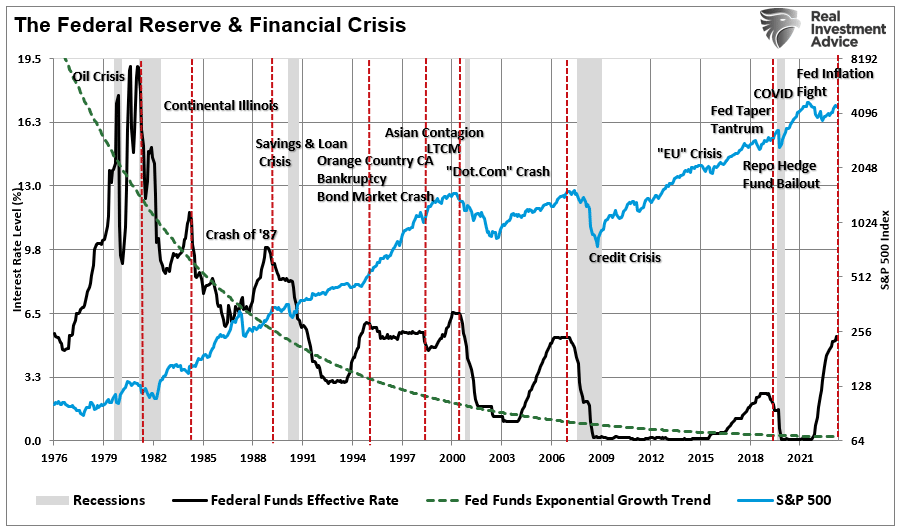

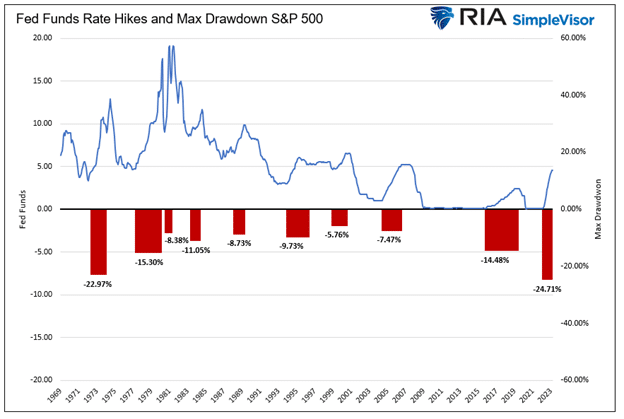

Um antigo ditado de Wall Street diz: “Venda na última alta da taxa de juros do Fed.” Isso porque, quando o Fed reduz as taxas, é sinal de que uma recessão, um mercado em baixa ou uma crise financeira estão a caminho. Nesse momento, como mostra o gráfico abaixo, os mercados ajustam seus preços para refletir expectativas menores de crescimento dos lucros e rentabilidade.

Michael Lebowitz já havia alertado em “Federal Reserve Pivots Are Not Bullish”:

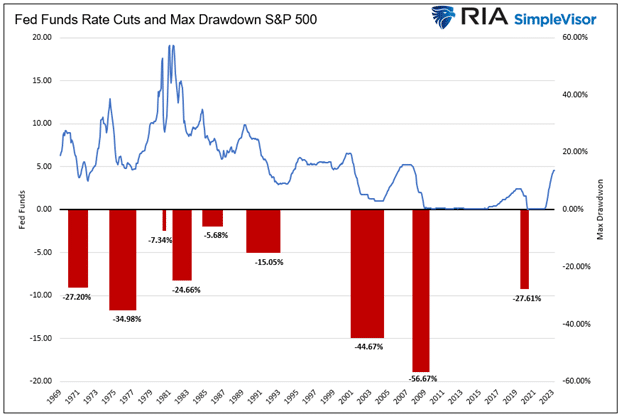

"Desde 1970, houve nove ocasiões em que o Fed cortou a taxa do Fed Funds de forma expressiva. A média de queda máxima do mercado, do começo de cada ciclo de corte de taxa até o fundo do mercado, foi de 27,25%.

Os três casos mais recentes tiveram quedas maiores que a média. Das outras seis vezes, apenas uma, de 1974 a 1977, teve uma queda pior que a média."

Diante desse histórico, parece claro que os investidores NÃO deveriam apostar em um ciclo de corte de taxas do Fed. Em tese, esse cenário implicaria que o Fed estaria combatendo um ciclo econômico deflacionário ou uma turbulência financeira.

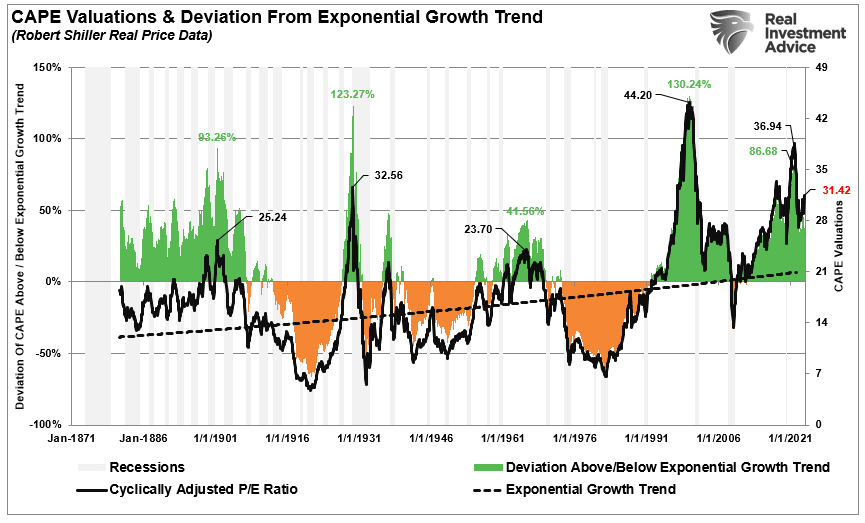

No entanto, desde o início de novembro, os mercados dispararam na expectativa de que o Fed reduzisse as taxas já no primeiro trimestre de 2024. Mais curioso ainda, quanto piores os dados econômicos, mais animados os investidores ficaram, esperando essa mudança de política. Claro, na prática, um crescimento econômico mais fraco e uma inflação mais baixa, que acompanhariam um ciclo de corte de taxas, não justificam as atuais projeções otimistas de lucros ou as avaliações que estão bem acima das tendências de longo prazo.

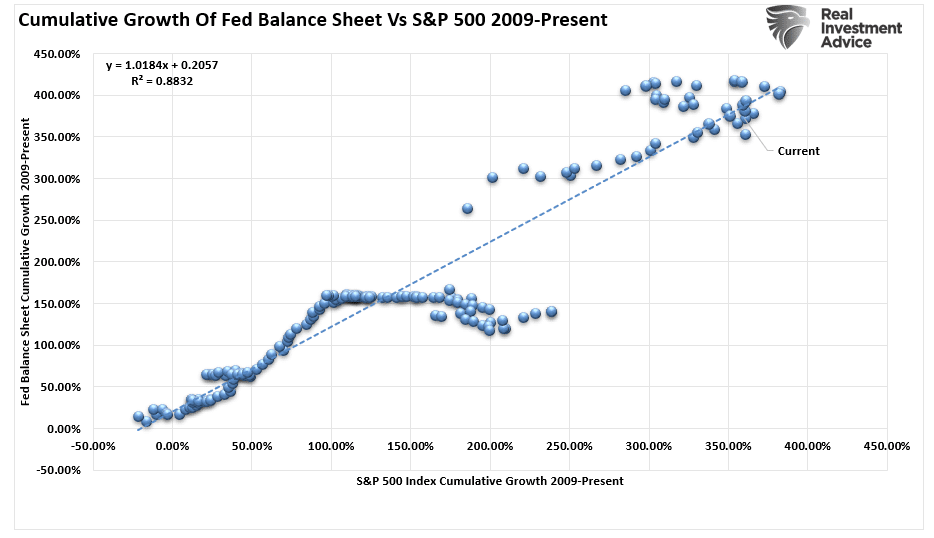

Esse descolamento nas avaliações é o resultado direto de mais de US$ 43 trilhões em intervenções monetárias desde 2008, que ensinaram os investidores a ignorarem os fundamentos.

O condicionamento clássico (ou pavloviano ou respondente) é um método de aprendizagem que associa um estímulo forte (como comida) a um estímulo neutro (como um sino). Pavlov observou que, ao apresentar o estímulo neutro, os cães salivavam em expectativa ao estímulo forte, mesmo sem ele estar presente. Esse aprendizado ocorre pelo “emparelhamento” psicológico dos estímulos.

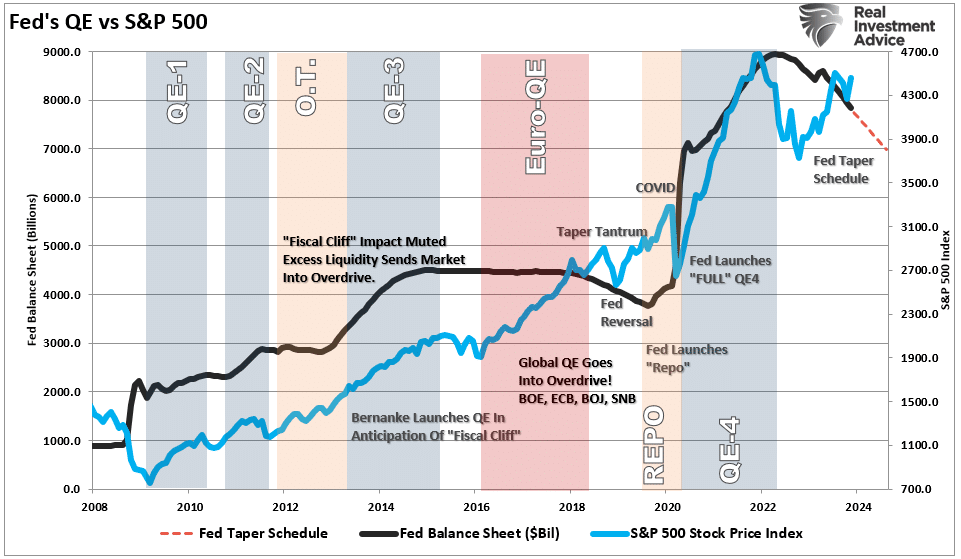

Em 2010, o ex-presidente do Fed, Ben Bernanke, aplicou o “estímulo neutro” nos mercados financeiros, ao adicionar um “terceiro mandato” às atribuições do Fed – a criação do “efeito riqueza”.

“Essa estratégia aliviou as condições financeiras no passado e, até agora, parece ser eficiente de novo. Os preços das ações subiram e os juros de longo prazo caíram quando os investidores anteciparam essa medida adicional. Condições financeiras mais favoráveis estimularão o crescimento econômico. Por exemplo, juros de hipoteca mais baixos tornarão a habitação mais acessível e permitirão que mais proprietários renegociem. Juros de títulos corporativos mais baixos incentivarão o investimento. E preços de ações mais altos aumentarão a riqueza do consumidor e ajudarão a elevar a confiança, o que também pode impulsionar os gastos. O aumento dos gastos levará a rendas e lucros mais altos que, em um círculo virtuoso, apoiarão ainda mais a expansão econômica.”

– Ben Bernanke, artigo de opinião no Washington Post, novembro de 2010.

É importante que, para o condicionamento funcionar, o “estímulo neutro”, quando introduzido, seja seguido pelo “estímulo forte” para que o “emparelhamento” seja completado. Para os investidores, a cada rodada de “Quantitative Easing” introduzida, o “estímulo neutro”, o mercado de ações subia, o “estímulo forte”.

Embora houvesse discussões anteriores sobre o efeito das mudanças no balanço do Fed nos mercados, há uma correlação muito alta entre os dois, sugerindo que é mais do que mera coincidência.

Notadamente, antes de 2008, havia provas claras de que os mercados se ajustavam para baixo quando o Fed iniciava um ciclo de corte de taxas. Isso se devia à percepção de um evento financeiro que gerava pressão de venda no mercado. Historicamente, as ações caíam até que o ciclo de corte de taxas acabasse e o evento catalisador fosse resolvido.

No entanto, desde 2008, o Fed adestrou os investidores. Qualquer evento financeiro ou recessivo que ameaçasse os mercados seria combatido com cortes de taxas e políticas lenientes. Esse adestramento foi concluído com a resposta do Fed ao “shutdown da era da pandemia” que levou a intervenções monetárias e fiscais maciças.

Atualmente, existe um grande contingente de investidores que nunca viu um “mercado de baixa” de verdade. Para muitos deles, toda a sua experiência de investimento consiste em intervenções contínuas do Federal Reserve. Portanto, não é surpreendente que estejam totalmente adestrados para o “medo de perder” a próxima rodada de apoio do Fed.

Investidores estão se antecipando ao Fed?

Já mostramos vários indicadores econômicos que apontam para a possibilidade de uma recessão. No entanto, ela ainda não se concretizou, e o crescimento econômico continuou a resistir à política monetária restritiva. Por isso, os investidores acreditam agora que uma recessão será evitada, o Fed reduzirá as taxas e as ações subirão.

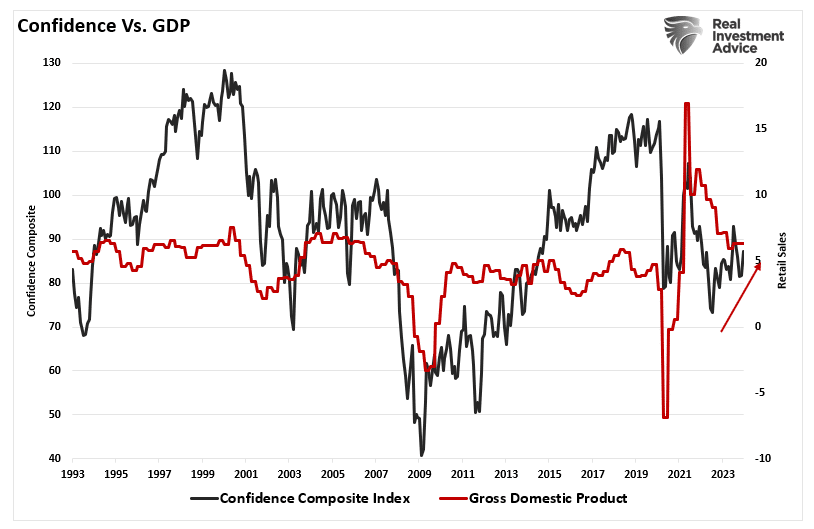

A alta do mercado desde novembro teve o efeito colateral de aumentar a confiança do consumidor. Como citado por Ben Bernanke, o resultado deve ser um incremento da atividade econômica para manter a economia fora da recessão. O gráfico abaixo é o índice composto de confiança do consumidor em comparação com o PIB.

Observe o aumento na confiança do consumidor desde os mínimos de outubro de 2022. A questão é: a queda esperada do mercado devido a um ciclo de alta da taxa do Fed já terminou? No artigo linkado acima, Michael Lebowitz abordou essa questão. Ele usou um modelo de Wicksell para estimar a queda percentual esperada durante um ciclo de alta da taxa do Fed. A saber:

“O gráfico abaixo mostra a queda máxima desde o início dos ciclos de alta de taxa. A queda média durante os ciclos de alta de taxa é de 11,50%. O S&P 500 sofreu uma queda de quase 25% durante o ciclo atual.”

Essa estimativa de uma queda de 24% não ficou longe da queda nominal de 20% do mercado em 2022. Isso coloca uma questão interessante para os investidores que atualmente esperam uma queda adicional em 2024.

“Como o mercado sofreu uma queda considerável durante o ciclo de alta da taxa que começou em março de 2022, será que uma boa parte da queda associada a um corte de taxa já aconteceu?”

Considerando as possibilidades

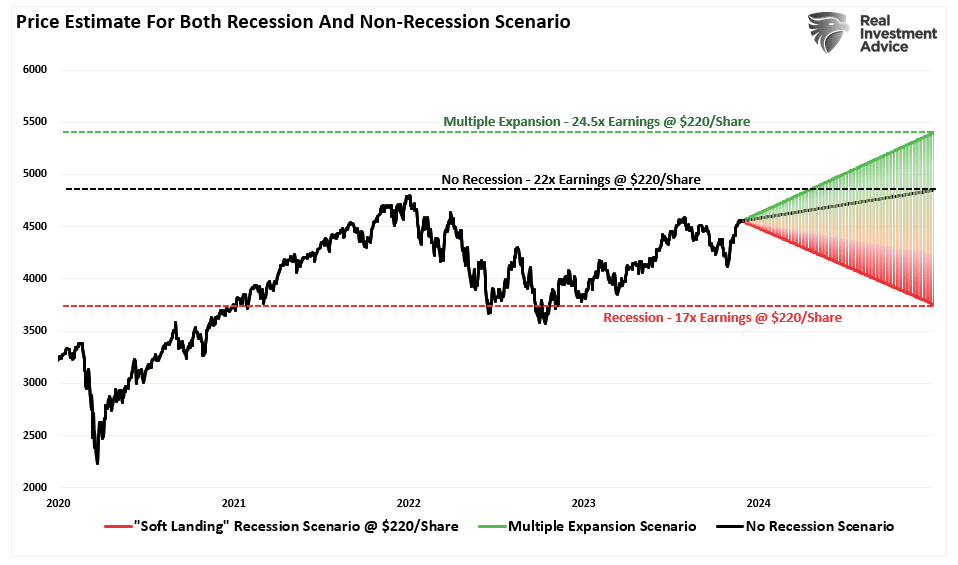

É importante salientar que não possuo uma previsão exata para 2024. Até mesmo minha "Bola Oito Maluca" respondeu com "perspectiva incerta". Porém, três cenários principais para os mercados devem ser considerados:

O Fed reduz as taxas, alcançando um pouso suave, estabilizando o crescimento dos lucros, e os mercados valorizam em resposta à política monetária mais relaxada e à reversão do Aperto Quantitativo (QT).

Com o aumento dos preços dos ativos e da confiança do consumidor, a atividade econômica se recupera, e o Fed mantém as taxas estáveis, preocupado com o ressurgimento da inflação. Os mercados se ajustam para acomodar um crescimento econômico mais lento, mas os receios de recessão são minimizados.

Um evento financeiro e uma recessão ocorrem devido à atual política monetária restritiva, e apesar dos cortes drásticos nas taxas e da reversão do QT pelo Fed, as ações caem devido à redução no crescimento dos lucros.

Estas são as variáveis que moldam os potenciais resultados discutidos na última semana.

Historicamente, as previsões mais pessimistas para 2024 parecem lógicas. No entanto, devemos considerar o impacto do treinamento de uma década do Fed nos investidores para "comprar durante mudanças na política monetária".

Mesmo que não faça sentido lógico ou fundamental, devemos estar abertos à possibilidade de que os mercados estejam antecipando a futura ação do Fed de "tocar o sino".