Lucro da MBRF cai para R$94 mi no 3º tri; volume vendido é histórico, mas custo sobe 11%

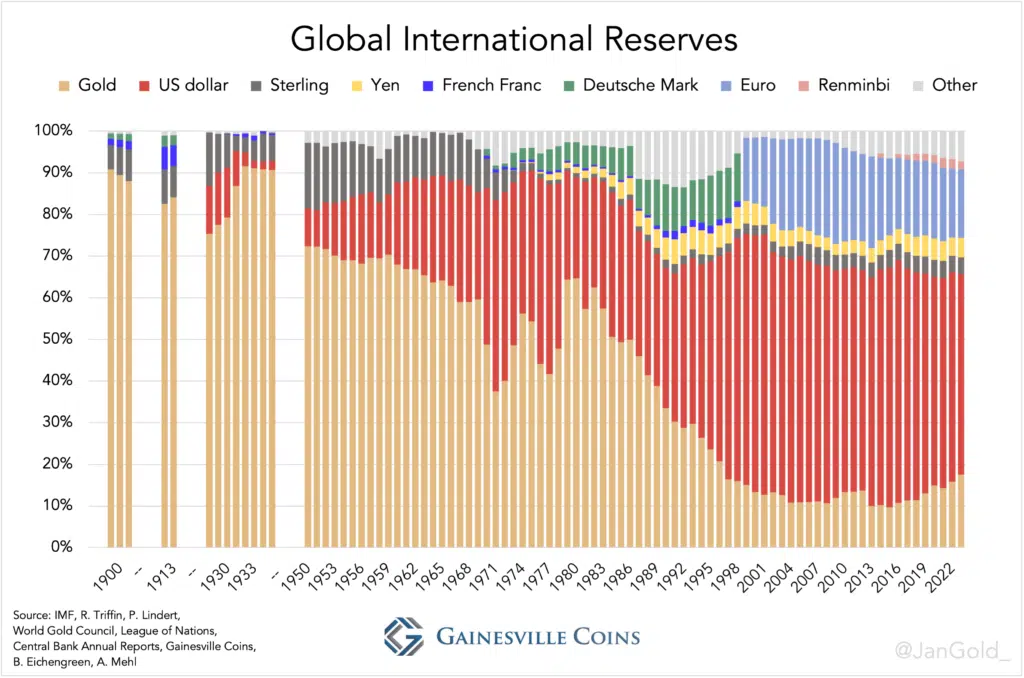

O ouro, por muito tempo considerado uma relíquia do passado, voltou a ganhar espaço nas reservas internacionais dos bancos centrais. Nos últimos anos, o metal precioso deixou de ser apenas um ativo simbólico e passou a rivalizar diretamente com moedas fortes, como o euro, e até mesmo com títulos do Tesouro dos Estados Unidos. O movimento não é apenas conjuntural: ele reflete um reposicionamento estratégico diante de um mundo mais fragmentado, endividado e instável.

Reserva de valor

Segundo o Banco Central Europeu, em 2024 o ouro já representava cerca de 20% das reservas globais, superando o euro, que recuou para 16%. Em termos de valor, isso equivale a aproximadamente US$ 4,5 trilhões em reservas oficiais, contra algo em torno de US$ 3,5 a 3,9 trilhões aplicados em Treasuries. A comparação é simbólica: pela primeira vez em décadas, o ouro se equipara aos ativos mais líquidos e seguros do planeta.

Anos 1970: O ouro disparou em valor com a combinação de inflação persistente, colapso do padrão ouro e os choques do petróleo, tornando-se o principal refúgio em meio ao caos econômico.

Décadas de 1990–2000: O dólar norte-americano consolidou-se como soberano absoluto no sistema financeiro global. Nesse período de globalização acelerada e estabilidade relativa, o ouro foi relegado a um papel secundário, visto como um ativo “arcaico”, pouco relevante para reservas oficiais.

2020–2025: A sucessão de eventos — pandemia, inflação global, tensões geopolíticas e guerras — devolveu protagonismo ao ouro. Hoje, sua participação nas reservas internacionais (~20%) já se aproxima dos níveis observados durante a Guerra Fria, reforçando sua imagem de porto seguro.

O euro, por sua vez, vive trajetória inversa. Após atingir quase 25% das reservas globais em 2009, sua relevância vem encolhendo de forma consistente, chegando a apenas 16% em 2024, sinal de perda de confiança internacional e desafios internos na zona do euro.

Essa ascensão não aconteceu por acaso. Desde 2022, os bancos centrais têm comprado mais de mil toneladas de ouro por ano, um volume sem precedentes desde os anos 1960. China, Turquia, Índia e Polônia estão entre os países que mais ampliaram suas reservas. Pequim, em especial, vem em uma sequência de compras mensais que já levou suas reservas a mais de 2.300 toneladas, cerca de 7,6% de seus ativos totais. Para a China, trata-se não apenas de uma questão de segurança financeira, mas também de geopolítica: reduzir a dependência do dólar em um cenário de tensões com os Estados Unidos.

Além disso, a participação dos títulos do Tesouro nas reservas totais vem diminuindo nos últimos anos. Atualmente, representa apenas 23%, segundo algumas medidas, abaixo dos picos anteriores de mais de 30% na década de 2010, e abaixo da participação atual do ouro, de 27%.

Estratégia em momentos de crise

O ouro se fortalece justamente porque não carrega riscos de contraparte. Diferente de títulos de dívida, não depende da solvência de um emissor nem pode ser congelado por sanções internacionais. O caso da Rússia, que viu parte de suas reservas em dólares e euros bloqueadas após a invasão da Ucrânia, serviu de alerta para diversos países emergentes. Diante disso, o ouro aparece como um ativo neutro, universal e livre de ingerência política.

Há também a questão inflacionária. Em um mundo de endividamento recorde, políticas fiscais expansionistas e ciclos de juros instáveis, o ouro se consolida como proteção contra a perda de poder de compra das moedas fiduciárias. Esse papel não é novo: nos anos 1970, após o fim do padrão-ouro, o metal já havia disparado em meio a crises do petróleo e inflação global. O que vemos hoje é um retorno desse comportamento, em um contexto de inflação persistente e desaceleração do crescimento mundial.

Metal que envelhece bem

É verdade que parte desse ganho se deve à própria valorização do metal, que atingiu níveis recordes acima de US$ 2.400 por onça em 2025. Mas mais do que preço, o que se observa é um movimento institucional. Pesquisas do World Gold Council mostram que mais de 90% dos bancos centrais pretendem manter ou aumentar suas reservas de ouro nos próximos anos, ao mesmo tempo em que a confiança no dólar dá sinais de desgaste.

Em paralelo, o euro perdeu tração como moeda de reserva, reflexo das fragilidades estruturais da União Europeia, do envelhecimento populacional e da crise energética que se seguiu à guerra da Ucrânia. O resultado é que o ouro voltou a ocupar um espaço que parecia perdido: o de segunda moeda global, um ativo que não é moeda mas cumpre função monetária.

O movimento traz implicações importantes. Para os bancos centrais, trata-se de uma busca por segurança em um ambiente de incerteza geopolítica. Para os investidores privados, o ouro também se reafirma como proteção em carteiras diversificadas. E, para o sistema internacional, é um sinal claro de que caminhamos para um arranjo mais multipolar, em que o dólar mantém liderança, mas já não é soberano absoluto.

O ouro, portanto, não é apenas um resquício do passado. Ele é, mais do que nunca, um ativo defensivo. Num mundo em crise, onde moedas podem perder valor e alianças políticas podem ruir, o metal precioso se mantém como a linguagem universal da confiança.