As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

"China, Japão, inflação, déficits e aperto monetário!”, esse é o lema dos operadores do mercado de títulos, ao verem as taxas dos papéis subindo lentamente.

Mesmo com os juros nos níveis mais altos em 15 anos, alguns operadores ainda acreditam que as taxas podem subir mais. Em sua visão, fatores como China, Japão, déficits fiscais crescentes, inflação e aperto quantitativo (QT – quantitative tightening) são fatores que podem empurrar os rendimentos para cima.

Já escrevemos vários artigos mostrando por que as tendências de longo prazo do crescimento econômico e da baixa inflação, junto com a alta e crescente alavancagem, praticamente garantem taxas de juros mais baixas. Este artigo reforça nossa tese e nos ajuda a entender melhor as preocupações pessimistas que afetam os operadores do mercado de títulos.

Como diz o tuíte de Peter Atwater abaixo, a "explicação mais fácil" costuma ser a que tem maior aclamação popular, mas nem sempre é a mais correta. As preocupações que discutimos podem gerar manchetes interessantes e ter um efeito temporário nos rendimentos dos títulos, mas elas justificam taxas muito mais altas?

Nossa tese de alta para os títulos

Já falamos bastante sobre nossa tese de alta para os títulos. Antes de analisar as preocupações recentes dos operadores que apostam na queda desse mercado, fornecemos algumas passagens de artigos recentes que escrevemos sobre o assunto.

Ações vs. títulos dos EUA: onde investir nos próximos 10 anos?

Em suma, a história, o rigor analítico e a lógica sugerem que investidores de longo prazo podem obter benefícios ao ajustar suas alocações de ações para títulos.

O governo não pode sustentar juros elevados por mais tempo:

Se você não concorda com nossa justificativa econômica para taxas mais baixas, esta análise pode convencê-lo de que o Fed e o governo dos EUA não têm alternativas senão taxas de juros mais baixas.

Por que investir em títulos americanos pode ser uma oportunidade única neste momento

Em outras palavras, a classe de ativos mais desvalorizada de 2022 pode ter um desempenho muito melhor do que as ações se ocorrer uma recessão. Portanto, sim, os investidores têm uma oportunidade de valor significativa nos títulos do governo americano hoje.

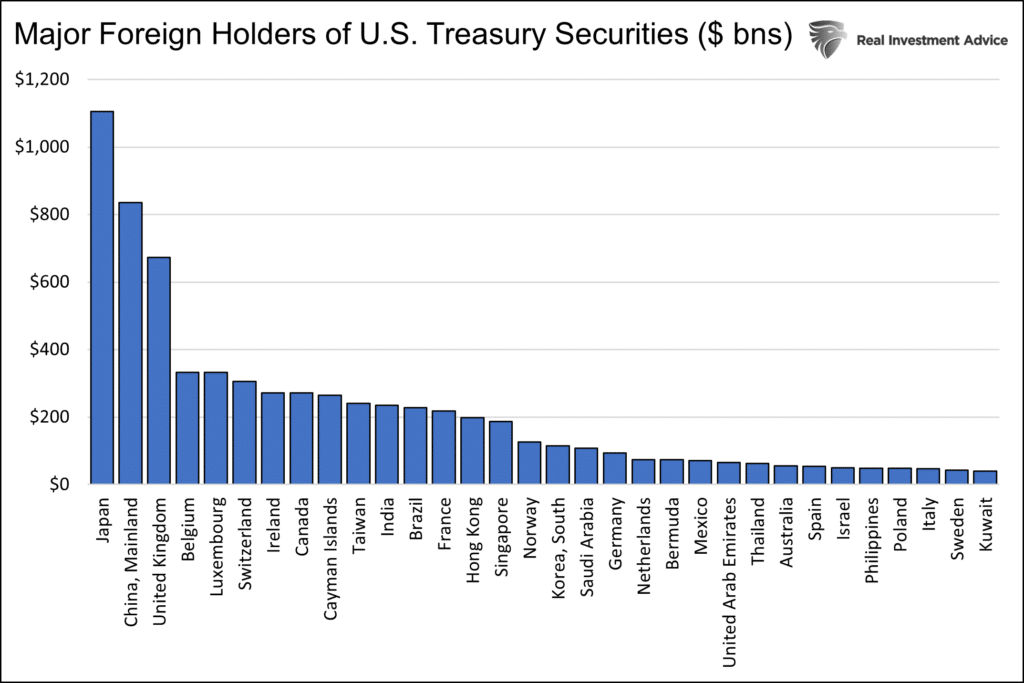

China

Há rumores de que a China venderá títulos do Tesouro dos EUA para sustentar sua moeda. A China é o segundo maior detentor estrangeiro de títulos americanos.

A China poderia vender alguns de seus títulos? Sim, suas reservas de papéis do governo dos EUA variam o tempo todo. No entanto, tal medida poderia trazer mais problemas do que benefícios para a China.

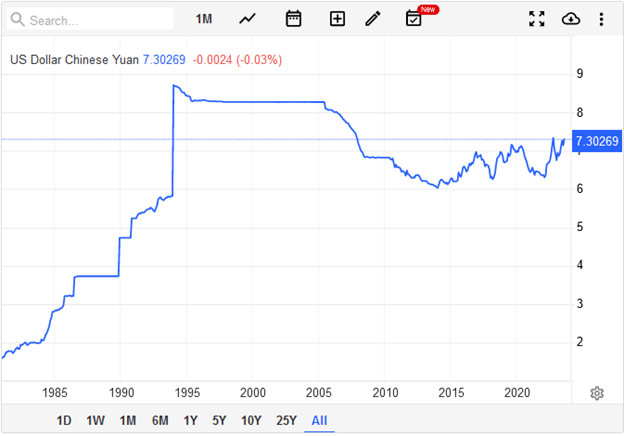

O iuan está agora nos níveis mais baixos desde 2007. (O gráfico mostra quanto o iuan custa para comprar um dólar. Portanto, a recente tendência de alta é uma desvalorização da moeda chinesa.)

Ao contrário do boom econômico pós-pandêmico dos EUA, a recente reabertura da China fez pouco para impulsionar o crescimento. Em meados de agosto, a China reduziu inesperadamente as taxas de juros para estimular a atividade. Sua economia enfraquecida e as medidas para combater esse cenário desvalorizaram ainda mais o iuan.

A China enfrenta riscos de maior desvalorização cambial se estimular a economia com taxas mais baixas e gastos fiscais. Um iuan fraco em relação ao dólar é bom para a China, pois favorece as exportações.

No entanto, também incentiva a fuga de capitais, exercendo mais pressão sobre o iuan. Se, por outro lado, a China decidir apoiar sua moeda, provavelmente terá que vender títulos do Tesouro americano. Isso poderia ser prejudicial se os rendimentos dos títulos dos EUA subissem, estimulando ainda mais a fuga de capitais.

A manipulação da moeda provavelmente não seria prolongada nem envolveria muita venda de títulos do Tesouro americano. Além disso, provavelmente venderão títulos de curto prazo para limitar as perdas realizadas em seus títulos de longo prazo. Os títulos do Tesouro dos EUA são um quarto das reservas estrangeiras da China, o que significa que eles têm outros ativos em dólar para se desfazer além das treasuries.

Em suma: mesmo que a China se desfaça de títulos, o impacto será passageiro, e eles provavelmente escolheriam papéis de curto prazo que afetam pouco os rendimentos de longo prazo. Se priorizarem a economia, um iuan mais fraco impulsionará sua atividade e aumentará os fluxos de capital da China, o que poderia beneficiar marginalmente os títulos dos EUA.

Japão

O Banco do Japão (BOJ) mudou recentemente a forma como controla os juros, chamado de controle da curva a termo. Agora, as autoridades monetárias do país fazem operações de mercado “flexíveis”. Antes, o BOJ tinha um limite fixo para as taxas de 10 anos de 0,5%. Com isso, atuavam nos mercados quando os rendimentos chegavam a 0,50%, a fim de evitar que superassem a marca.

A nova política eleva o limite para 1,0%, mas permite que administrem os mercados para que os rendimentos não subam rapidamente para esse percentual. Como o Japão tem uma dívida alta, inflação crescente, demografia desfavorável e tendências de crescimento econômico fracas, corre o risco de registrar uma crise econômica se perderem o controle dos juros.

Nas últimas duas décadas, o BOJ injetou um grande volume de liquidez para manter as taxas de juros muito baixas. Esse baixo retorno tanto dos títulos quanto do mercado acionário fez com que os investidores do país buscassem ativos dos EUA.

Muitos desses investidores adquiriram treasuries. Além disso, um iene fraco e juros irrisórios permitiram que fundos de hedge pegassem dinheiro emprestado em ienes, convertessem para dólares e comprassem ativos nos EUA em uma operação de “carry trade”. Parte desse capital do Japão foi parar nos mercados de títulos do Tesouro dos EUA.

Resumindo: As taxas maiores no Japão podem levar alguns investidores do país a vender títulos dos EUA e comprar papéis do governo japonês. No entanto, mesmo a 1%, o rendimento ainda está muito abaixo dos títulos dos EUA a 4-5%. Além disso, o iene tem se desvalorizado.

Um iene mais fraco incentiva investidores japoneses a manter caixa em dólares. Por fim, a operação de “carry trade” é geralmente de curto prazo. As taxas de empréstimos de curto prazo no Japão ainda estão próximas de zero por cento. A menos que isso mude, a maioria das operações de “carry trade” provavelmente continuará.

Conclusão

China e Japão podem provocar oscilações temporárias nos mercados de títulos dos EUA. No entanto, enfatizamos que esses eventos provavelmente serão breves, com efeitos de longo prazo irrelevantes.

Além disso, se suas ações gerarem problemas de liquidez ou os rendimentos dos títulos subirem abruptamente, o Fed e o Tesouro americano podem tomar medidas para minimizar seu efeito nos mercados de títulos.

Mantemos uma visão fortemente convicta de que os rendimentos dos títulos cairão no médio prazo. É altamente improvável que as ações de política monetária ou cambial tomadas pela China ou Japão para estabilizar sua economia ou mercados alterem nossa visão.