Calendário Econômico: BC e Fed de novo em foco em semana de PIB e inflação nos EUA

*Com Gerson Júnior

Espera-se que fundos de ações brasileiros reflitam a habilidade de seus gestores em identificar oportunidades de valorização. Mas será que esses ganhos se confirmam quando ajustamos os resultados ao risco assumido? E mais: quantos gestores realmente entregam alfa - aquele retorno que excede o esperado por sua exposição ao risco?

Para responder a essa pergunta, analisamos os dados mais recentes da CVM, cobrindo os últimos 12 meses de fundos de ações abertos ao público, com mais de 100 cotistas (excluindo fundos exclusivos e master). Estimamos o alfa de cada fundo por meio de regressão linear com o modelo de Fama & French (1993) complementado com o fator momentum de Carhart (1997).

Metodologia

A análise baseia-se em uma regressão linear multifatorial aplicada aos retornos diários de fundos de ações disponíveis na base da CVM. Foram considerados apenas fundos com mais de 100 cotistas, excluindo fundos master e exclusivos. Para cada fundo, calculamos o retorno diário da cota e subtraímos a taxa livre de risco (CDI diário), obtendo o retorno excedente. Em seguida, esse retorno foi regressado sobre os fatores de risco clássicos da literatura financeira: Rm - Rf (prêmio de mercado), SMB (tamanho), HML (valor) e WML (momentum), conforme os modelos de Fama & French (1993) e Carhart (1997). Os dados dos fatores foram obtidos do NEFIN (Núcleo de Estudos em Finanças da FEA-USP).

O coeficiente de intercepto da regressão, conhecido como alfa, representa o retorno adicional do fundo não explicado pelos fatores sistemáticos - ou seja, o valor que poderia ser atribuído à habilidade do gestor. Para verificar a significância estatística desse alfa, foi observado seu p-valor. Apenas fundos com mais de 50 observações válidas foram incluídos na amostra final, garantindo robustez estatística.

Fatores de risco considerados

- Rm - Rf: retorno do mercado acima da taxa livre de risco (Ibovespa - CDI)

- SMB (Small Minus Big): prêmio por ações de empresas pequenas

- HML (High Minus Low): prêmio por valor

- WML (Winners Minus Losers): momentum, retorno de ativos vencedores menos perdedores

A análise foca no alfa (intercepto da regressão): se significativamente positivo (p

Resultados principais

- 92,77% dos fundos tiveram alfa não significativo, ou seja, seu desempenho pode ser explicado pelos riscos sistemáticos, sem evidência de valor adicional do gestor.

- Apenas 7,07% apresentaram alfa positivo e estatisticamente significativo, indicando retornos superiores ajustados ao risco e habilidade possível.

- Uma minoria de 0,16% apresentou alfa negativo significativo, sugerindo perda de valor após ajuste ao risco.

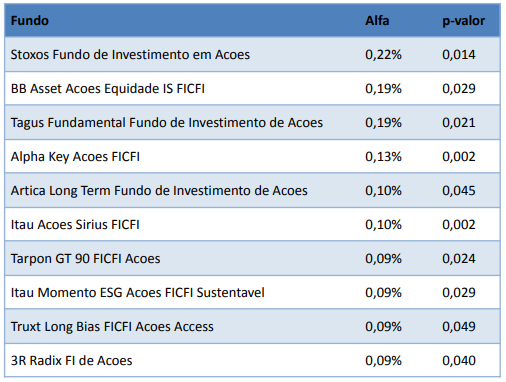

Dentre todos os fundos analisados, selecionamos os 10 com os maiores alfas estatisticamente significativos (com p-valor inferior a 5%), garantindo que os retornos apresentados não sejam fruto do acaso. Os resultados foram organizados em uma tabela que apresenta o nome do fundo, o alfa anualizado em termos percentuais e o respectivo p-valor. Esses fundos se destacaram por gerar desempenho superior ajustado ao risco, sendo, portanto, potenciais candidatos à atenção de investidores criteriosos.

Um p‑valor abaixo de 5% indica que existe forte evidência de que o alfa não ocorreu por acaso, ou seja, que o fundo apresentou desempenho acima do esperado de forma consistente.

Um exemplo ilustrativo é o fundo com melhor resultado, da gestora Stoxos, que apresentou o maior alfa positivo da amostra no período analisado. No entanto, esse desempenho coincidiu com uma forte concentração em Ambipar (BVMF:AMBP3), cujas ações registraram uma valorização expressiva e atípica entre junho e agosto de 2024 - movimento que, segundo relatório técnico da CVM, está sendo investigado por possível atuação coordenada entre o controlador da empresa, investidores e fundos ligados ao Banco Master.

Tal episódio contribuiu para uma alta volatilidade na cota do fundo. Isso não invalida o resultado estatístico, mas reforça a importância de análises individualizadas que levem em conta a composição da carteira, eventos extraordinários e o contexto de mercado. Avaliar a persistência do desempenho em janelas mais amplas é fundamental para diferenciar retornos recorrentes de ganhos pontuais.

Custos: o freio à geração de alfa líquido

Mesmo gestores com habilidade enfrentam barreiras estruturais. No Brasil, muitos fundos operam com come-cotas, taxas de administração de até 2% ao ano e performance de até 20%. Essa combinação reduz drasticamente o retorno líquido ao cotista. Assim, mesmo gestores com alfa bruto positivo podem não entregar valor líquido ao investidor final.

Além disso, é importante considerar o viés de sobrevivência presente nos dados do mercado de fundos. Fundos com desempenho fraco tendem a ser encerrados ou incorporados, deixando de constar nas bases públicas - o que significa que a amostra disponível representa apenas os fundos "sobreviventes". Isso distorce os resultados para cima, já que os piores desempenhos desaparecem do histórico. Ou seja, se todos os fundos - inclusive os encerrados - fossem considerados, os resultados sobre a escassez de alfa seriam ainda mais desfavoráveis.

Além da dificuldade de gerar alfa consistente, existe um incentivo perverso que pode distorcer o comportamento dos gestores: a estrutura de remuneração baseada em taxa de performance. Quando atrelada a benchmarks, essa taxa pode encorajar o gestor a assumir riscos excessivos com o objetivo de superar o índice de referência e, assim, maximizar seu ganho pessoal.

Esse comportamento configura o chamado risco moral, conceito bem resumido por Gordon Gekko no filme Wall Street: O Dinheiro Nunca Dorme (2010): “Moral hazard: when they take your money and then are not responsible for it.” Essa distorção ocorre quando o gestor, protegido por assimetrias de informação e com perdas limitadas (já que os prejuízos recaem sobre os cotistas), adota estratégias mais arriscadas do que o perfil do fundo justificaria. Em mercados menos eficientes e com menor transparência, como o brasileiro, esse tipo de incentivo desalinhado pode comprometer a integridade da gestão e prejudicar os investidores mais desatentos.

Evidências brasileiras recentes

Nossos achados convergem com a literatura nacional. O estudo de Bossan & Pimentel (2022), analisando 1.243 fundos brasileiros entre 1996 e 2019, concluiu que apenas cerca de 62% dos fundos superaram o benchmark de forma persistente - e que características como idade e tamanho afetam positivamente a performance. Outro trabalho recente, de Silva et al. (2025), avaliou o impacto do sentimento do investidor como possível fator adicional e concluiu que os modelos Fama‑French‑Carhart, mesmo sem incorporar um índice de sentimento, já explicam adequadamente a maioria dos alfas observados.

Resultados ainda mais restritivos foram encontrados por Dana & De Losso (2019), que, ao aplicarem uma metodologia de cinco fatores (mercado, tamanho, valor, liquidez e momentum) a fundos de ações brasileiros com histórico mínimo de 12 anos, verificaram que apenas 19% das casas gestoras apresentaram alfa positivo e estatisticamente significante, enquanto 74% tiveram desempenho compatível com o risco assumido (alfa zero) e 7% apresentaram alfa negativo significante. Os autores também destacam o viés de sobrevivência e a prática, por parte de alguns gestores, de assumir riscos excessivos sem que isso seja transparente para o investidor - reforçando a dificuldade estrutural de gerar retornos ajustados ao risco consistentemente positivos no mercado brasileiro.

Contexto internacional: sorte ou habilidade?

Internacionalmente, o estudo clássico de Fama & French (2010) mostra que apenas cerca de 2,4% dos fundos analisados apresentaram alfa positivo e estatisticamente significativo, sugerindo que a grande maioria dos retornos superiores pode ser explicada por sorte e não por habilidade real. O mercado brasileiro segue esse padrão: habilidade consistente para bater o mercado continua sendo exceção - mais uma evidência de que o desempenho superior é difícil de sustentar.

Por que isso importa para o investidor

Diferenciar sorte de habilidade é fundamental na avaliação de fundos. Alfa significativo e consistente vale custo e taxa; alfa não significativo ou negativo representa risco sem recompensa. Cautela é essencial na escolha de fundos, especialmente quando o marketing financeiro promete superpoderes a investidores pouco atentos.

Conclusão

Nos fundos de ações brasileiros analisados, apenas uma pequena fração entregou valor real ao cotista. Mais de 92% tiveram desempenho compatível com os riscos assumidos; apenas 7% geraram alfa positivo; e cerca de 0,2% destruíram valor. E como os custos são altos, mesmo esses gestores habilidosos muitas vezes falham em converter alfa bruto em retorno líquido relevante. Em um cenário onde habilidade é rara, investidores precisam priorizar análise de risco, significância estatística e custos reais ao escolher seus fundos.

Além da escassez de alfa consistente, a estrutura de incentivos vigente em muitos fundos tradicionais pode induzir comportamentos que prejudicam o investidor. Taxas de administração fixas combinadas com taxas de performance criam um ambiente propício ao risco moral - gestores são incentivados a assumir riscos excessivos na busca por superar o benchmark, pois capturam parte dos ganhos, mas não arcam com as perdas. Isso é especialmente preocupante em um contexto onde o desempenho superior já é raro. Como resposta a esse desequilíbrio, o mercado tem assistido a um crescimento expressivo dos ETFs (fundos de índice), que oferecem maior transparência, menor custo e replicação passiva de índices de mercado. Essa mudança vem transformando a indústria: com menos espaço para promessas de performance acima do mercado, cresce a valorização de produtos eficientes, simples e com estrutura de custos mais favorável ao investidor.

É importante destacar que este estudo representa um recorte de 12 meses, um horizonte relativamente curto para avaliar com robustez a habilidade de gestores. A performance de fundos pode ser fortemente impactada por ciclos de mercado, eventos pontuais e mudanças de estratégia, o que reforça a necessidade de uma janela de tempo mais ampla para conclusões definitivas.

Ainda assim, o objetivo aqui foi lançar luz sobre a questão do alfa e estimular uma análise mais crítica da origem dos retornos que, muitas vezes, decorrem apenas de maior exposição ao risco sistemático, e não de competência superior. Esta será a primeira de uma série recorrente de análises, onde revisitaremos métricas de risco e retorno, evolução do alfa e outros indicadores relevantes da indústria de fundos. Acreditamos que, com transparência e regularidade, é possível aprofundar a compreensão sobre o verdadeiro desempenho dos fundos disponíveis ao investidor brasileiro.

Referências

- Bossan, V., & Pimentel, R. C. (2022). Fundos de investimentos em ações no Brasil: análise de desempenho e seus determinantes. RACEF.

- Carhart, M. M. (1997). On persistence in mutual fund performance. Journal of Finance.

- Dana, Samy; De Losso, Rodrigo. Risco demais, retorno de menos. G1 Economia, 10 maio 2019.

- Fama, E. F., & French, K. R. (1993). Common risk factors in the returns on stocks and bonds. Journal of Financial Economics.

- Fama, E. F., & French, K. R. (2010). Luck versus skill in the cross‐section of mutual fund returns. Journal of Finance.

- Silva, S. E. D., Fonseca, S. E., Roma, C. M. da S., & Iquiapaza, R. A. (2025). Investor sentiment and equity mutual fund performance in Brazil. Journal of Economics, Finance and Administrative Science.