Índice de atividade econômica do BC cai 0,20% em setembro, mais que o esperado

Os preços dos títulos continuaram se recuperando na semana passada, com os investidores preocupados com uma possível disseminação da turbulência no setor bancário.

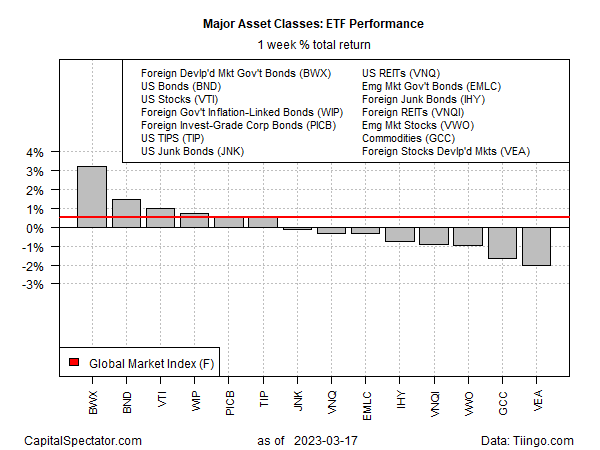

Os títulos públicos de mercados desenvolvidos (excl. EUA) registraram os maiores ganhos entre as principais classes de ativos na semana até 17 de março, com base na performance de ETFs setoriais. As ações e os títulos dos EUA também subiram, enquanto as ações estrangeiras e as commodities sofreram as maiores perdas.

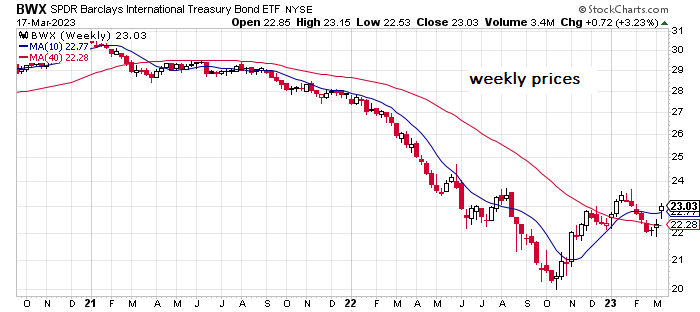

O fundo SPDR® Bloomberg International Treasury Bond (NYSE:BWX) subiu 3,4% na semana passada. O ganho foi parcialmente impulsionado pelo dólar mais fraco nos mercados de câmbio internacional. O Índice Dólar caiu pela terceira semana, negociado perto do menor nível em quase um ano.

Quem mais se desvalorizou na semana passada foram as ações estrangeiras em mercados desenvolvidos, excluindo EUA, com base no fundo Vanguard Developed Markets Index (NYSE:VEA), que recuou 2%.

As ações dos EUA, por outro lado, se valorizaram no mesmo período. O fundo Vanguard Total Stock Market Index Fund ETF Shares (NYSE:VTI) recuperou parte das perdas registradas na semana anterior, com um rali de 1%.

Apesar do rali da semana passada nas ações dos EUA, os traders do JP Morgan disseram que os papéis ainda estavam vulneráveis. “No longo prazo, para realizar um rali, precisamos de uma inflação substancialmente mais baixa (3,5% ou menos), que os resultados acelerem para cima e que a crise bancária se resolva”, escreveram. No curto prazo, no entanto, ainda há obstáculos macro a serem vencidos. “Parece certo que teremos uma recessão, em vista da crise bancária e da expectativa de emergência de novos fatores desconhecidos. Em razão disso, o mais provável é que se trate de mais um rali no bear market, e não o início de um novo bull market”.

O Global Market Index (GMI.F) subiu na semana passada, recuperando-se levemente, com um avanço de 0,5%, após um forte declínio anterior. Esse benchmark passivo agrega todas as principais classes de ativos (exceto caixa) de forma ponderada pelo valor de mercado via ETFs e representa uma medida competitiva para estratégias de portfólio multimercados.

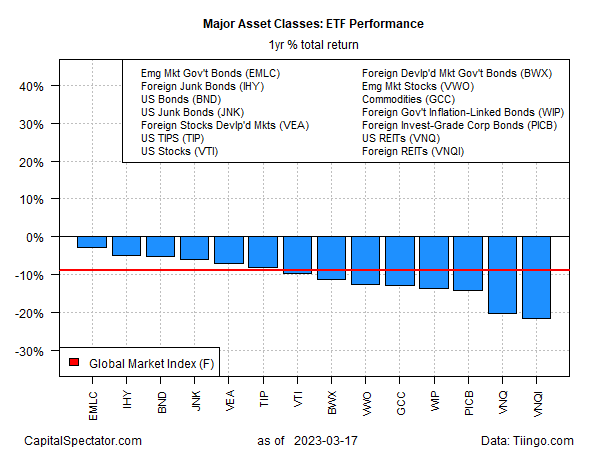

Todas as principais classes de ativos estão no vermelho no período de um ano. O pior desempenho nesse período fica com o Vanguard Global ex-U.S. Real Estate Index Fund ETF Shares (NASDAQ:VNQI), que fechou a sexta-feira com uma queda de quase 22% em comparação com o mesmo nível há um ano.

O GMI.F também está no vermelho, com uma desvalorização de 8,9% nos últimos 12 meses.

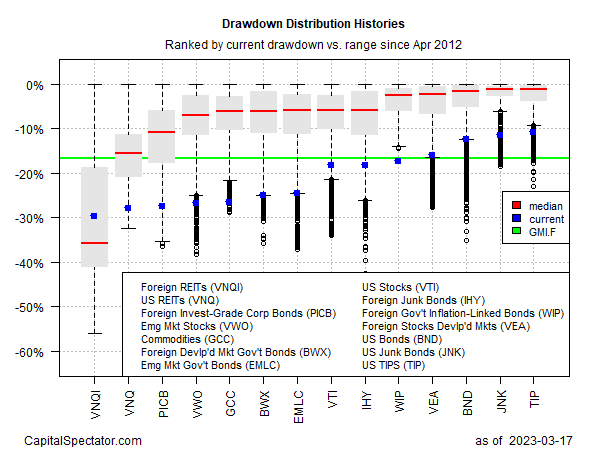

Comparando as principais classes de ativos do ponto de vista do drawdown (queda do topo ao fundo), os declínios dos mercados mundiais ainda são bastante significativos. O menor drawdown até o fim da semana passada era dos títulos do Tesouro americano indexados à inflação (NYSE:TIP), que encerraram a semana com uma perda de 10,9% de topo a fundo.