Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

A Sonoco Products Company (Nova York:SON) apresentou seus resultados financeiros do segundo trimestre de 2025 em 24 de julho, mostrando crescimento substancial impulsionado por aquisições estratégicas e forte desempenho no segmento de embalagens para consumo. A empresa relatou um aumento de 49% na receita para US$ 1,91 bilhões e um crescimento de 7,1% no lucro por ação ajustado para US$ 1,37.

Introdução e contexto de mercado

As ações da Sonoco têm sido negociadas próximas à mínima de 52 semanas, fechando a US$ 39,49 antes da apresentação, apesar do forte desempenho trimestral da empresa. A apresentação enfatizou a transformação contínua da Sonoco em uma empresa focada em embalagens por meio de aquisições e desinvestimentos estratégicos, com força particular em seu negócio de embalagens metálicas.

"Estamos em uma posição melhor do que esta empresa já esteve em um ambiente operacional muito difícil", disse o CEO Howard Coker durante a teleconferência de resultados, destacando a resiliência da empresa em meio aos desafios macroeconômicos.

Destaques do desempenho trimestral

A Sonoco relatou resultados financeiros impressionantes para o 2º tri 2025, com receita aumentando 49% para US$ 1,91 bilhões. O lucro operacional ajustado total subiu 74% para US$ 247 milhões, enquanto o EBITDA ajustado cresceu 25% para US$ 328 milhões, representando uma margem de 17,2% (aumento de 101 pontos base em relação ao ano anterior). O lucro por ação ajustado aumentou 7,1% para US$ 1,37.

O forte desempenho foi impulsionado principalmente pelo segmento de embalagens para consumo, que apresentou crescimento notável após a aquisição da SMP EMEA.

Como mostrado no seguinte gráfico de resultados financeiros trimestrais:

O segmento de consumo foi o destaque, com vendas aumentando 110% de US$ 583 milhões no 2º tri 2024 para US$ 1,227 bilhões no 2º tri 2025. O EBITDA ajustado para este segmento aumentou 115% para US$ 213 milhões, refletindo a contribuição significativa da aquisição da SMP EMEA e a forte demanda no negócio de embalagens metálicas dos EUA.

Este crescimento no segmento de consumo é ilustrado no slide a seguir:

Enquanto isso, o segmento de embalagens de papel industrial experimentou uma ligeira queda de 2% nas vendas para US$ 588 milhões, embora o EBITDA ajustado tenha aumentado 16% para US$ 113 milhões. Esta melhoria foi atribuída a preços favoráveis em Papel Global e Bobinas, juntamente com ganhos de produtividade de US$ 5,1 milhões.

O slide a seguir mostra o desempenho do segmento industrial:

Iniciativas estratégicas

A Sonoco tem remodelado ativamente seu portfólio para alinhar-se com seus principais pontos fortes em embalagens de valor agregado. A empresa desinvestiu seu negócio de Embalagens Termoformadas e Flexíveis (TFP) e está preparando a ThermoSafe para desinvestimento no segundo semestre de 2025.

A lógica estratégica por trás dessas mudanças é ilustrada no slide de realinhamento do portfólio:

Um componente-chave da transformação da Sonoco foi a aquisição da SMP EMEA, que expandiu significativamente sua presença em embalagens metálicas. A empresa fez progressos substanciais na redução da dívida após esta aquisição, diminuindo a dívida líquida em aproximadamente US$ 1,8 bilhões e trazendo sua relação Dívida líquida/EBITDA ajustado para um pouco abaixo de 3,8x.

A integração da SMP EMEA continua, com a expectativa de que o negócio contribua para o crescimento apesar de alguns desafios de curto prazo. De acordo com Rodger Fuller, Diretor de Operações e CEO Interino da SMP EMEA, os volumes de latas de alimentos foram impactados no 2º tri devido a atrasos na temporada de embalagem e questões macroeconômicas, mas a empresa projeta um desempenho sólido no 3º tri à medida que a temporada de colheita avança.

Declarações prospectivas

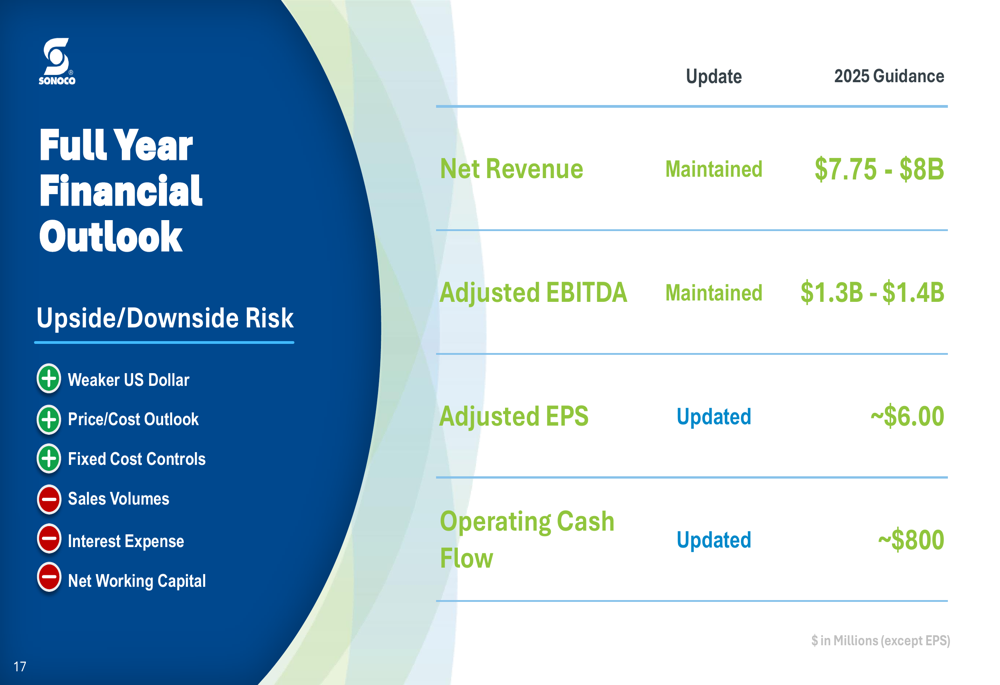

Para o ano completo de 2025, a Sonoco manteve sua orientação de receita líquida de US$ 7,75-8 bilhões e previsão de EBITDA ajustado de US$ 1,3-1,4 bilhões. A empresa atualizou sua perspectiva de LPA ajustado para aproximadamente US$ 6,00 e fluxo de caixa operacional para aproximadamente US$ 800 milhões.

A perspectiva financeira da empresa está resumida no slide a seguir:

A Sonoco está investindo em projetos de crescimento em todos os seus segmentos de negócios, com gastos de capital acumulados no ano de US$ 188 milhões e gastos projetados para o ano inteiro de US$ 360 milhões. As iniciativas principais incluem um investimento de US$ 30 milhões para tubos de adesivos e selantes na Flórida, Kentucky e Ohio, adicionando 100 milhões de nova capacidade unitária para tubos de fibra/plástico, e implementando automação para economias de produtividade.

No segmento de consumo, a SMP US está projetando crescimento de 12% em latas de alimentos e 15% em aerossóis em 2025, enquanto o negócio de Recipientes Rígidos de Papel está lançando novas latas totalmente de papel e com fundo de papel para substituir embalagens plásticas na Europa.

Posição competitiva na indústria

A Sonoco se posicionou como líder em embalagens sustentáveis, sendo recentemente nomeada "Empresa de Embalagens Sustentáveis do Ano". A empresa ganhou três prêmios por seu negócio de embalagens, marca sustentável e projetos de investimento sustentável, refletindo seu compromisso em ajudar grandes marcas na transição para soluções de embalagem mais ecológicas.

O slide a seguir destaca as conquistas de sustentabilidade da Sonoco:

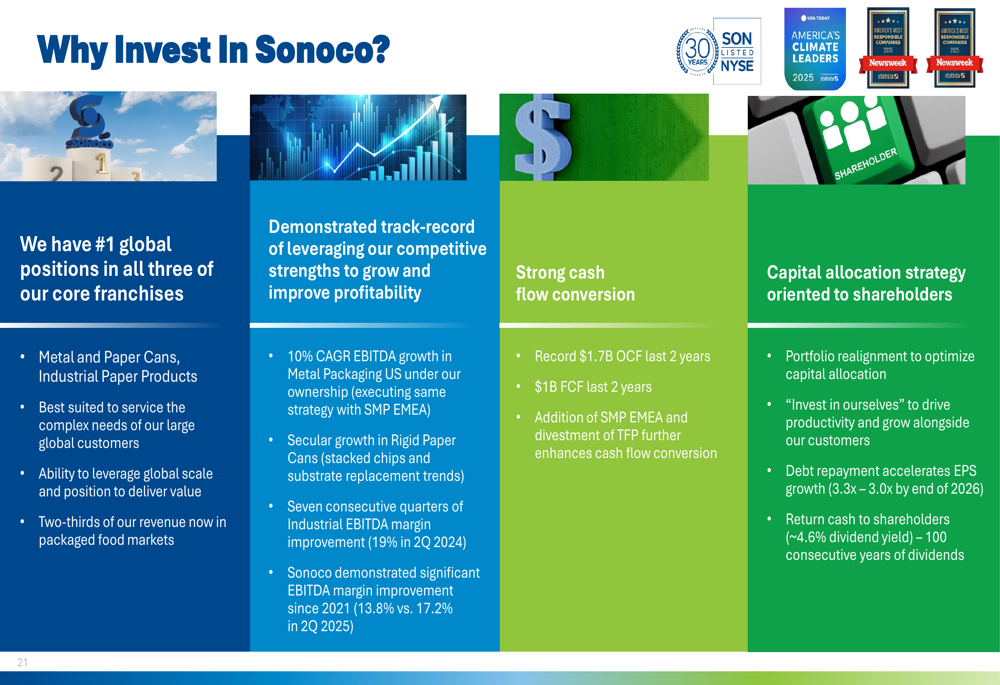

A empresa enfatizou seus pontos fortes competitivos como oportunidade de investimento, observando suas posições globais de nº 1 em todas as três franquias principais: Latas Metálicas e de Papel, e Produtos de Papel Industrial. A Sonoco demonstrou um histórico de aproveitamento dessas vantagens competitivas para crescer e melhorar a rentabilidade, com um CAGR de 10% no crescimento do EBITDA em Embalagens Metálicas e melhoria significativa na margem EBITDA desde 2021 (de 13,8% para 17,2% no 2º tri 2025).

Esses destaques de investimento estão resumidos no slide a seguir:

Apesar desses pontos fortes, a Sonoco enfrenta potenciais desafios, incluindo volumes de vendas mais fracos, despesas com juros mais altas e gestão do capital de giro líquido. A empresa também observou que pressões macroeconômicas, atrasos na temporada europeia de embalagens de vegetais e condições de enfraquecimento nos mercados internacionais poderiam impactar o desempenho futuro.

O CFO Paul Joachimczyk expressou confiança na capacidade da empresa de navegar por esses desafios, afirmando: "Estamos confiantes de que nossas equipes impulsionarão as sinergias direcionadas da aquisição da SMP EMEA", sugerindo potencial para mais melhorias operacionais e economias de custos nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: