MP 1303 caiu: comemoração ou preocupação do mercado, eis a questão?

Introdução e contexto de mercado

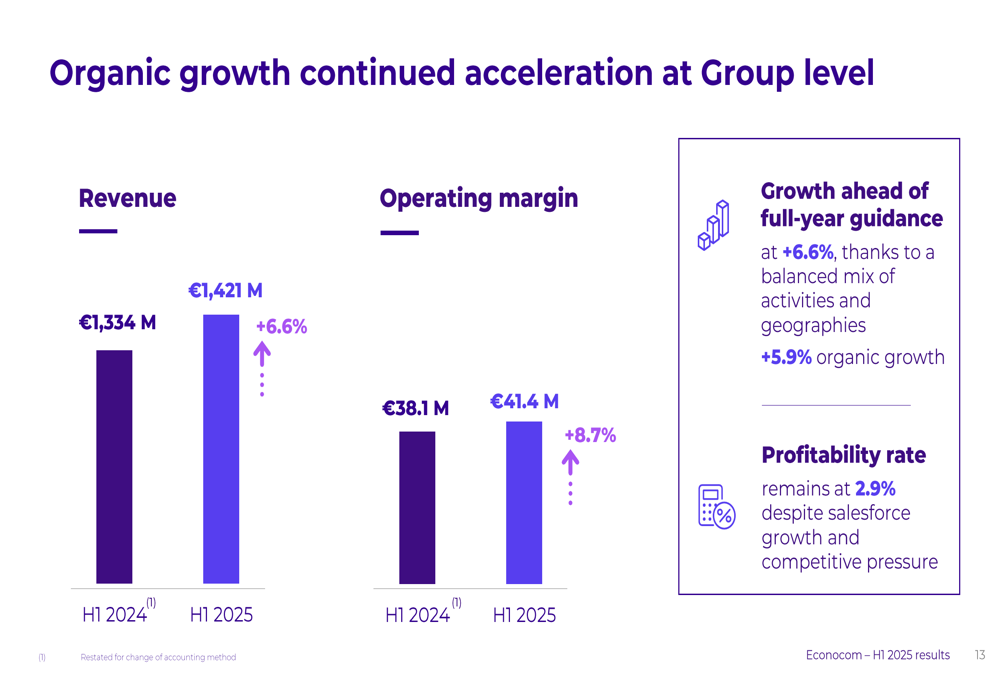

A Econocom Group SA (EBR:ECONB) apresentou seus resultados do primeiro semestre de 2025 em 24 de julho de 2025, revelando uma aceleração no crescimento da receita de 6,6% em comparação com o mesmo período do ano anterior. As ações da empresa fecharam a €1,90, com queda de 2,26% no dia da apresentação, sugerindo que os investidores podem ter preocupações apesar da narrativa positiva.

A empresa de serviços de TI e transformação digital reportou uma receita total de €1.421 milhões para o primeiro semestre de 2025, um aumento em relação aos €1.334 milhões do primeiro semestre de 2024. A margem operacional aumentou 8,7% para €41,4 milhões, mantendo uma taxa de lucratividade de 2,9% apesar das pressões competitivas e dos investimentos contínuos na expansão da força de vendas.

Desempenho financeiro do primeiro semestre de 2025

A trajetória de crescimento da Econocom acelerou em comparação com o aumento de receita de 3,6% reportado para o ano completo de 2024. A empresa destacou que o crescimento orgânico contribuiu com 5,9% do aumento total de 6,6% na receita, demonstrando um forte desempenho do negócio principal.

Como mostrado no gráfico a seguir do desempenho financeiro geral da empresa:

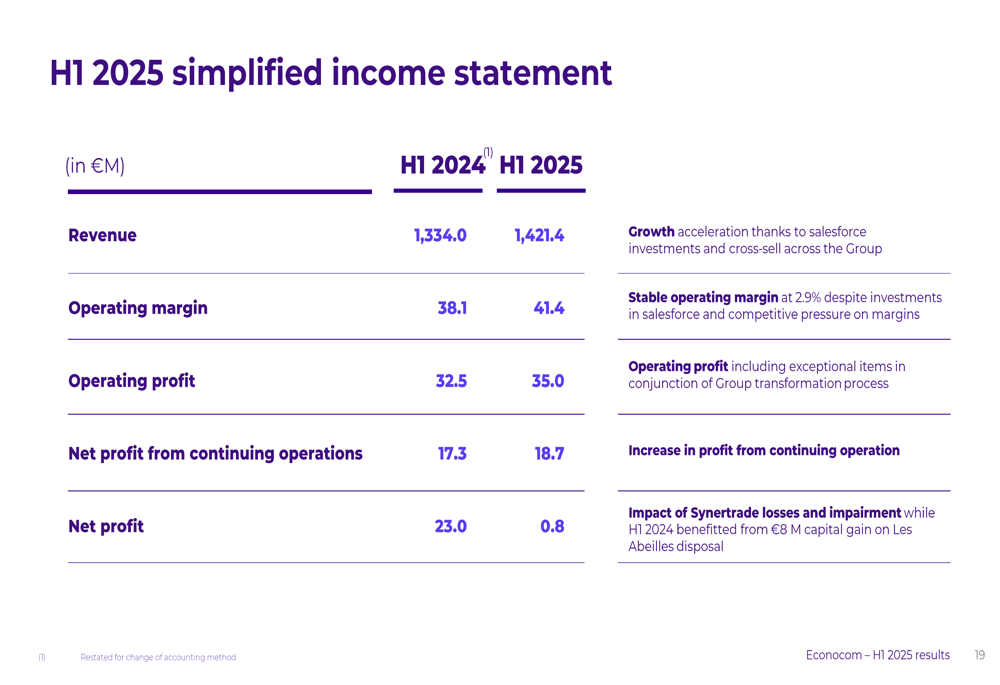

Enquanto o lucro operacional aumentou para €35,0 milhões (acima dos €32,5 milhões no primeiro semestre de 2024), o lucro líquido despencou para apenas €0,8 milhão em comparação com €23,0 milhões no período anterior. Essa queda dramática foi principalmente atribuída a perdas e desvalorização relacionadas à Synertrade, uma subsidiária classificada como operações descontinuadas.

A demonstração de resultados detalhada revela o impacto significativo da situação da Synertrade:

Philippe Renauld, Diretor de Finanças e M&A, explicou que a Synertrade, fornecedora de software de e-procurement, necessitou de uma baixa contábil de ágio de €10 milhões em junho de 2025, após prejuízos líquidos de €7,3 milhões em 2024 e €6,8 milhões no primeiro semestre de 2025.

Análise por segmento

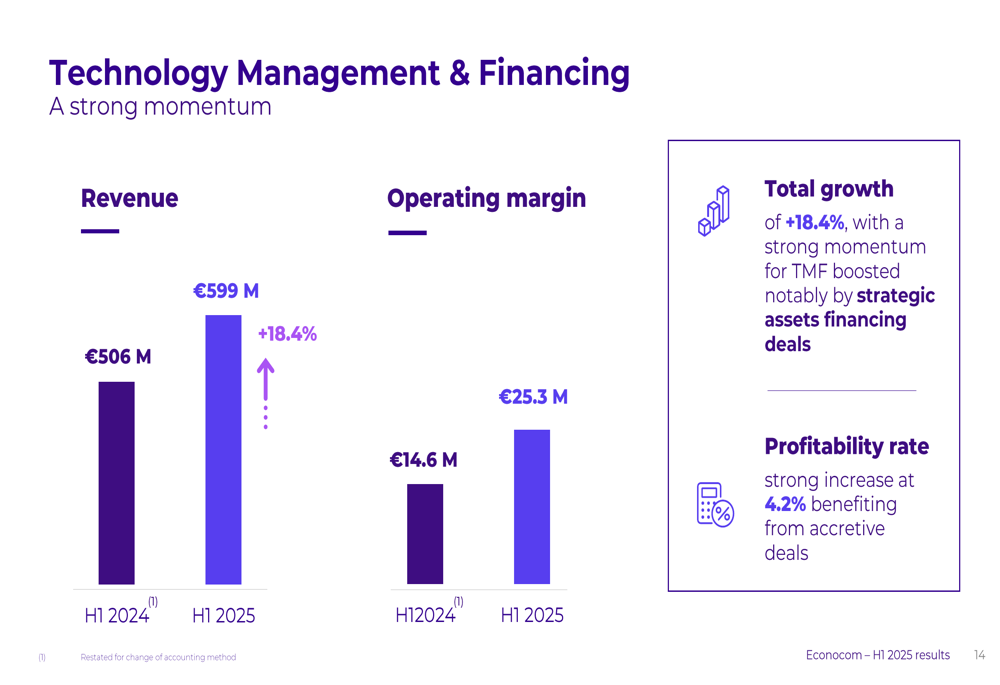

O desempenho da Econocom variou significativamente entre seus três segmentos de negócios, com o Technology Management & Financing (TMF) entregando resultados excepcionais enquanto o segmento Products & Solutions enfrentou desafios.

O segmento TMF, que se concentra no financiamento de ativos estratégicos, registrou um impressionante aumento de receita de 18,4% para €599 milhões, com a margem operacional subindo para €25,3 milhões, ante €14,6 milhões no ano anterior:

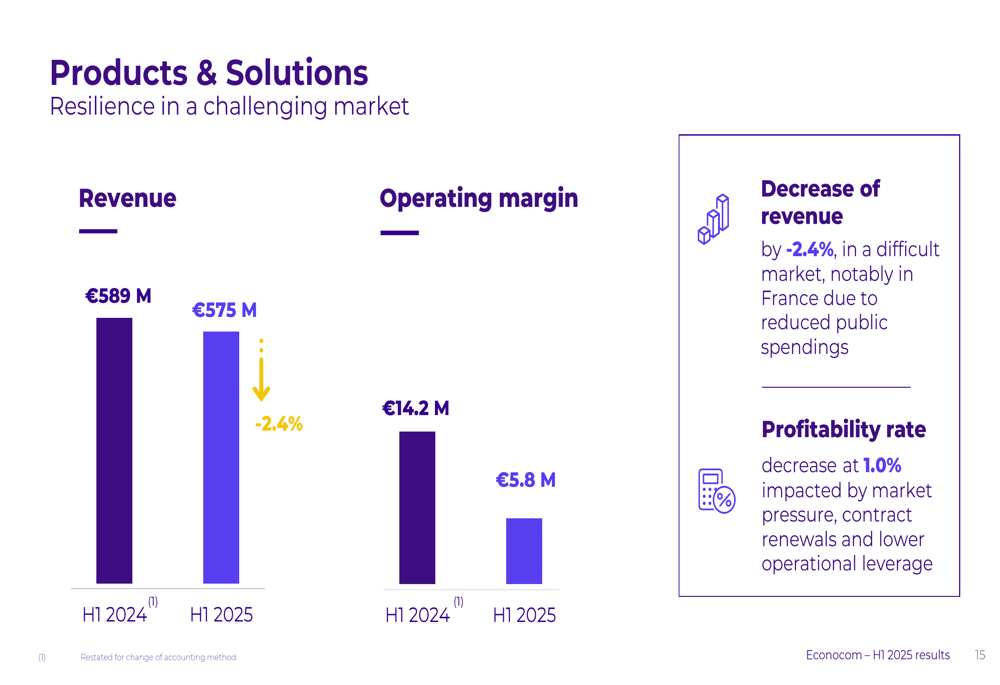

Em contraste, o segmento Products & Solutions experimentou uma queda de 2,4% na receita para €575 milhões, com a margem operacional caindo acentuadamente para €5,8 milhões, ante €14,2 milhões no primeiro semestre de 2024:

A administração atribuiu esse desempenho inferior a "um mercado difícil, notadamente na França devido à redução dos gastos públicos", juntamente com "pressão do mercado, renovações de contratos e menor alavancagem operacional".

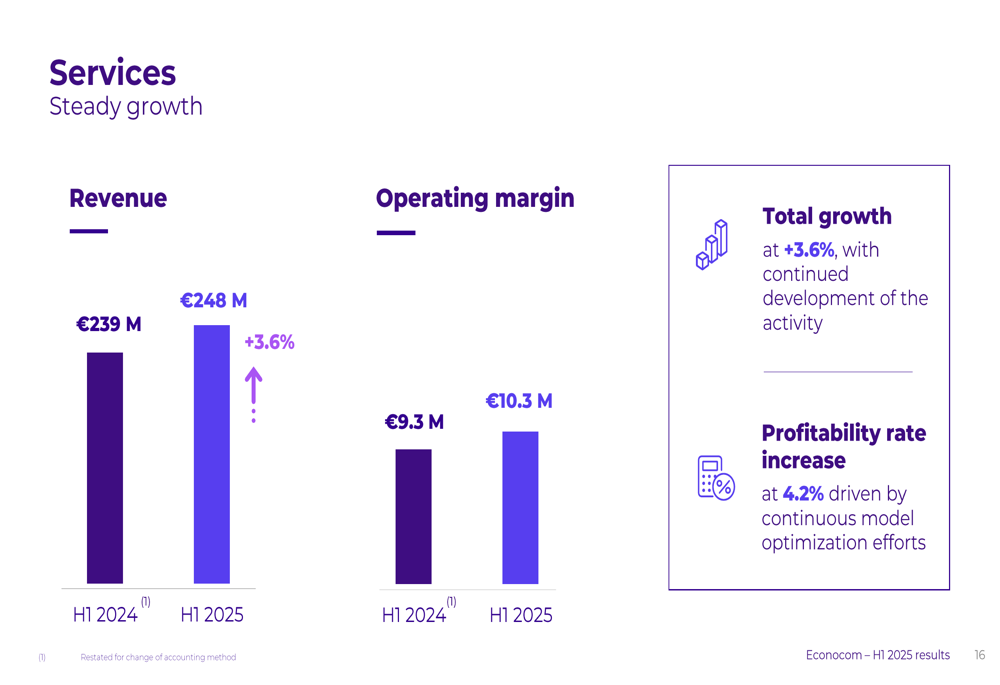

Enquanto isso, o segmento de Serviços apresentou um crescimento modesto de 3,6%, alcançando €248 milhões em receita com lucratividade melhorada:

Iniciativas estratégicas e aquisições

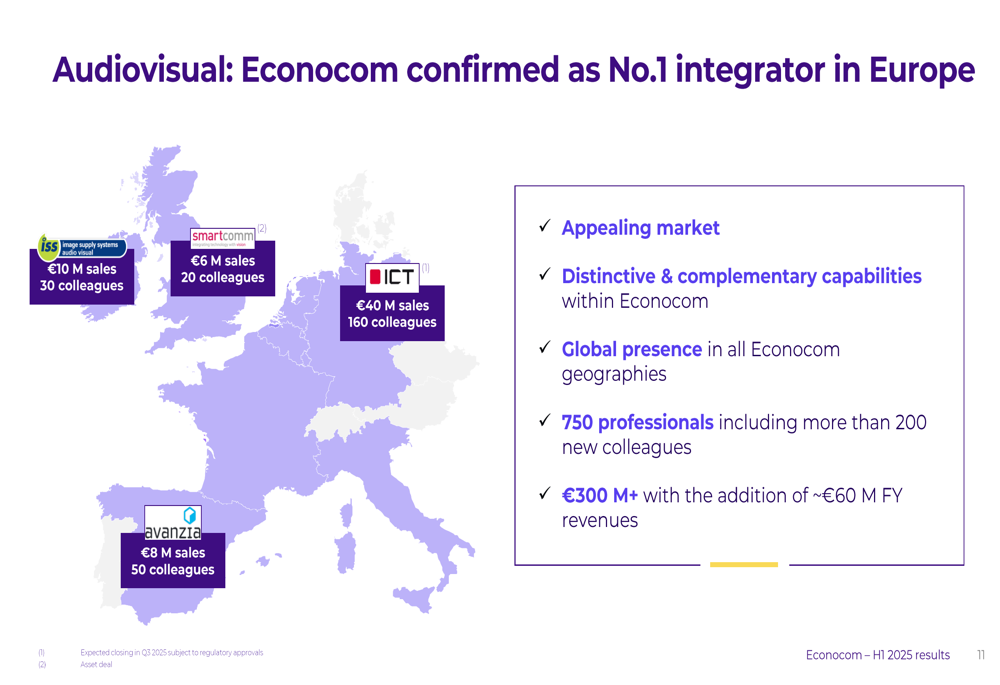

Um ponto de destaque da apresentação da Econocom foi sua posição fortalecida como principal integradora audiovisual da Europa. Por meio de quatro aquisições estratégicas, a empresa expandiu sua presença europeia e adicionou aproximadamente €60 milhões em receita anual e 260 profissionais à sua força de trabalho.

O mapa a seguir ilustra as aquisições de integração audiovisual da Econocom pela Europa:

Angel Benguigui, Diretor Executivo, enfatizou os esforços de transformação da empresa: "Estamos transformando o Grupo para maior eficiência enquanto aceleramos o crescimento por meio de iniciativas orgânicas e aquisições estratégicas".

A empresa está implementando vários impulsionadores de crescimento, incluindo seu "Modelo de Agente" com independentes empreendedores contribuindo com cerca de um terço das receitas do grupo, e um "Modelo de Venda Cruzada" que proporcionou um crescimento de 23% em uma base de clientes de €30 milhões na Espanha.

Balanço patrimonial e gestão de dívida

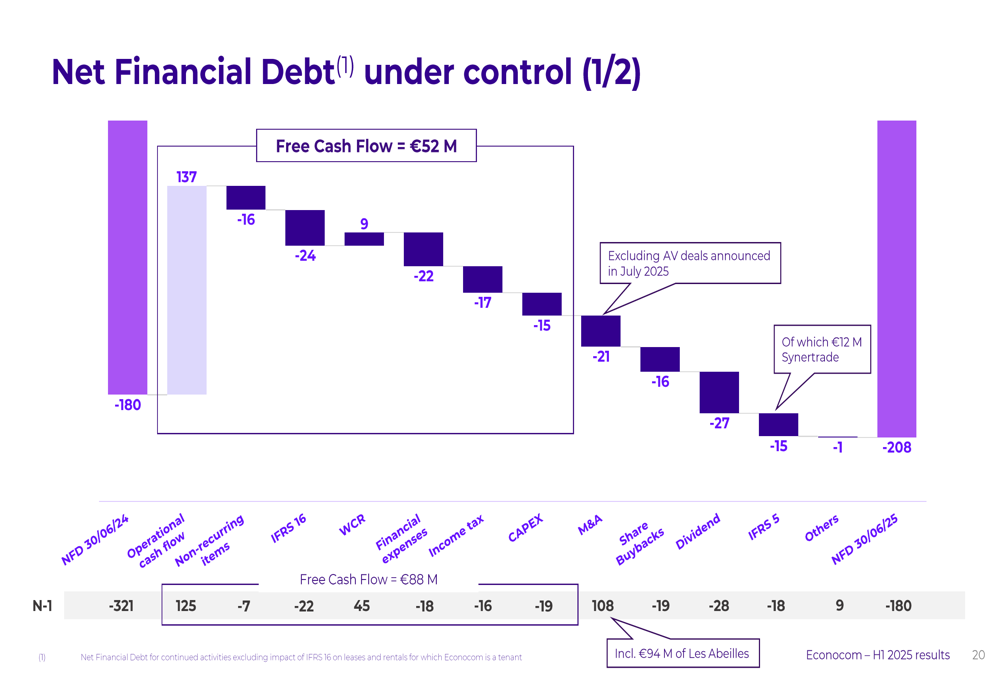

Apesar de relatar que a dívida financeira líquida permanece "sob controle", a dívida da Econocom aumentou para €208 milhões em 30 de junho de 2025, acima dos €180 milhões do ano anterior e significativamente maior que os €90 milhões reportados no final de 2024.

O gráfico de cascata da dívida da empresa mostra os vários fatores que afetam a posição da dívida:

Para fortalecer sua posição financeira, a Econocom emitiu com sucesso um Schuldschein (instrumento de dívida alemão) de €225 milhões em abril de 2025:

A empresa enfatizou que essa emissão proporciona "maior liquidez apoiando a execução do plano estratégico do Grupo" e foi garantida em termos favoráveis apesar de um ambiente de mercado volátil.

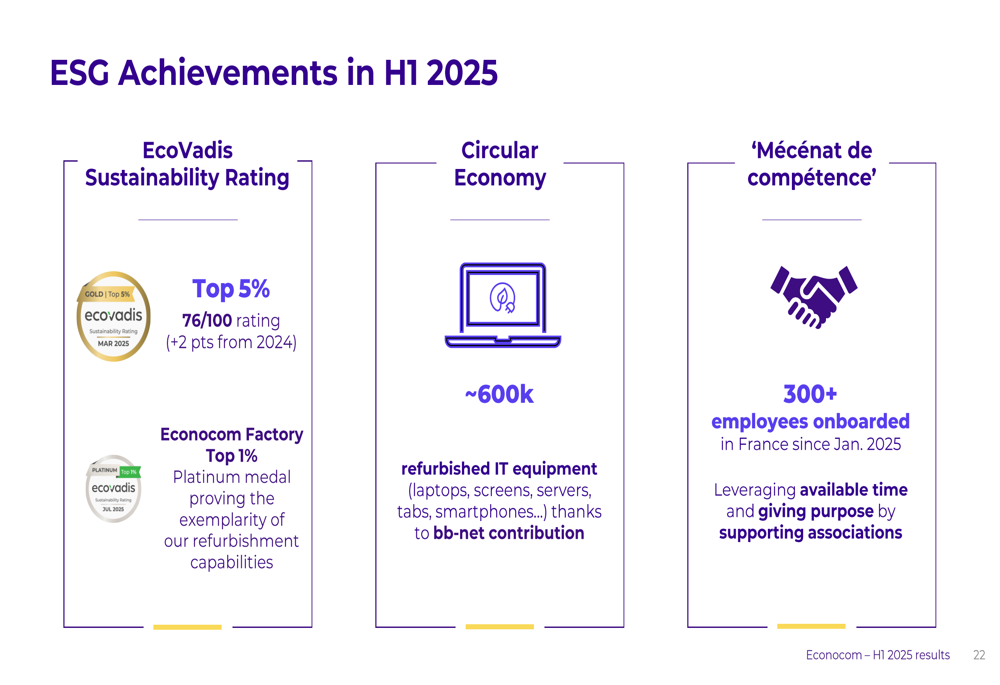

Conquistas ESG e perspectivas

A Econocom destacou suas credenciais de sustentabilidade, incluindo uma classificação EcoVadis melhorada, colocando-a entre os 5% melhores das empresas:

Olhando para o futuro, a administração espera que o crescimento da receita no segundo semestre de 2025 permaneça em linha com os níveis do primeiro semestre, continuando a tendência de aceleração em comparação com 2024. A empresa planeja manter seus esforços de transformação por meio da expansão da força de vendas, melhoria de ferramentas e um novo plano de incentivos.

Angel Benguigui concluiu: "Estamos vendo os benefícios de nosso portfólio equilibrado de atividades e geografias, juntamente com a execução e integração focadas de negócios. Nossa jornada de transformação continua enquanto fortalecemos nossa posição nos principais mercados europeus".

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: