As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

Introdução e contexto de mercado

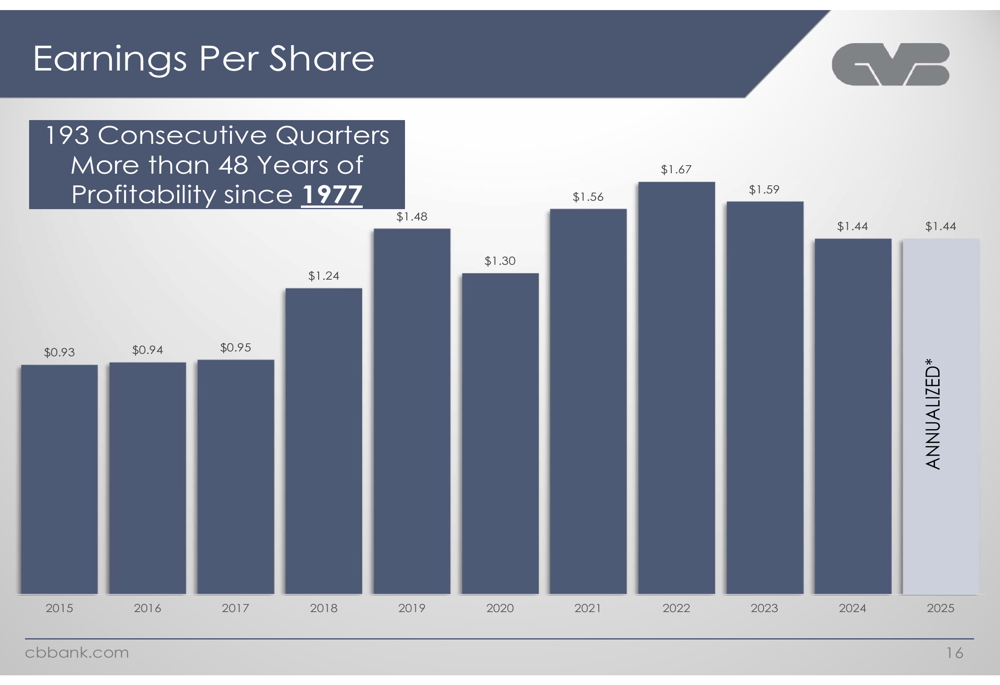

A CVB Financial Corp. (NASDAQ:CVBF), empresa controladora do Citizens Business Bank e maior instituição financeira com sede na região do Inland Empire no sul da Califórnia, compartilhou recentemente sua apresentação corporativa do 2º tri de 2025. O banco continua demonstrando notável consistência em um ambiente bancário desafiador, estendendo sua sequência para 193 trimestres consecutivos lucrativos—abrangendo mais de 48 anos.

Negociada a US$ 19,11 em 14 de outubro de 2025 (alta de 2,96% na última sessão), a CVBF opera com US$ 15,4 bilhões em ativos totais e mantém forte presença em toda a Califórnia com 62 centros financeiros empresariais. O banco tem se posicionado consistentemente como um provedor de serviços financeiros de primeira linha para pequenas e médias empresas em todo o estado.

Destaques do desempenho trimestral

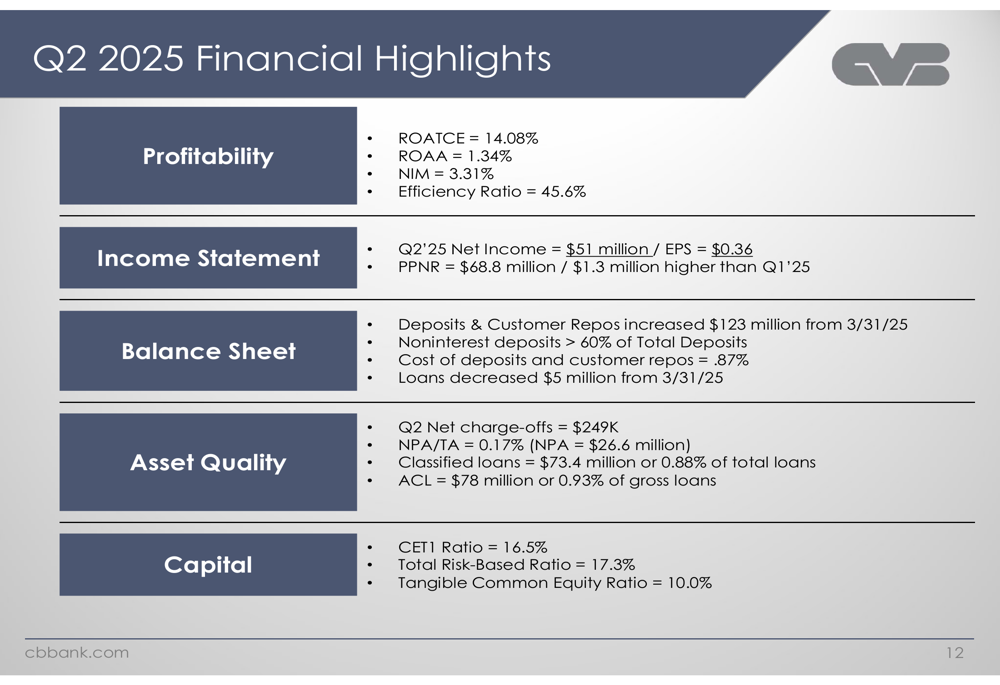

A CVB Financial reportou lucro líquido de US$ 50,6 milhões para o 2º tri de 2025, traduzindo-se em lucro por ação de US$ 0,36, consistente com o mesmo trimestre do ano anterior. O banco manteve fortes métricas de rentabilidade com retorno sobre o patrimônio líquido tangível médio (ROATCE) de 14,08% e retorno sobre ativos médios (ROAA) de 1,34%.

Como mostrado nos seguintes destaques financeiros, o banco demonstrou desempenho sólido em métricas-chave:

O índice de eficiência do banco melhorou para 45,55% no 2º tri de 2025, comparado a 45,10% no mesmo trimestre do ano anterior, refletindo uma gestão eficaz de custos. A receita líquida antes de provisões (PPNR) alcançou US$ 68,8 milhões, representando um aumento modesto de US$ 1,3 milhão em comparação ao 1º tri de 2025.

A qualidade dos ativos permanece excepcionalmente forte, com baixas líquidas de apenas US$ 249.000 para o trimestre e índice de ativos não performantes sobre ativos totais (NPA/TA) em apenas 0,17%. A provisão para perdas de crédito está em US$ 78 milhões, representando 0,93% dos empréstimos brutos.

Análise financeira detalhada

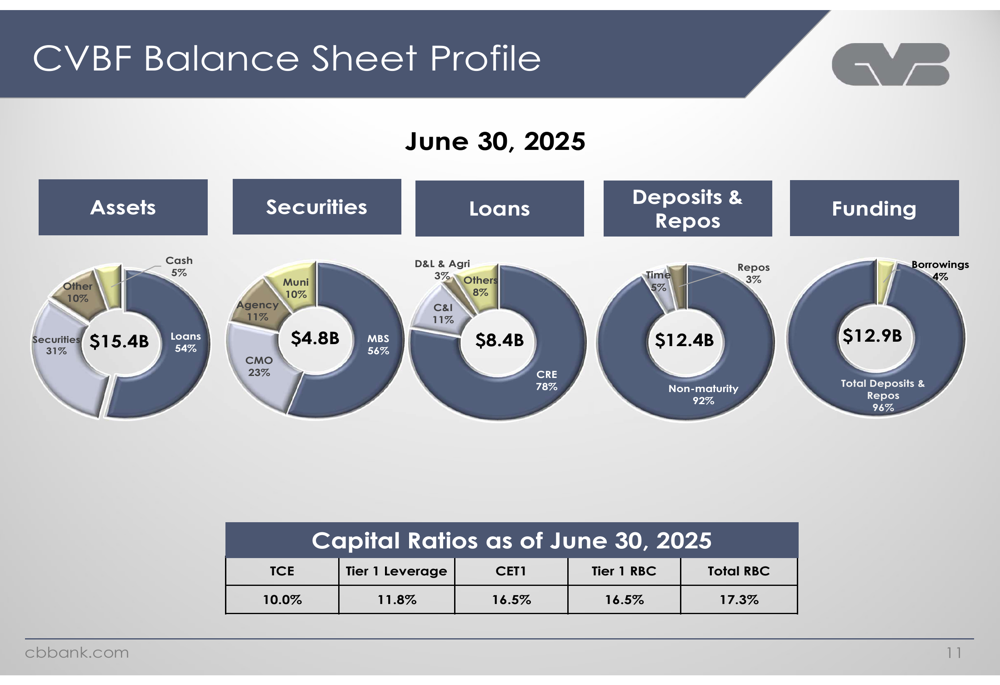

O balanço patrimonial da CVB Financial reflete uma abordagem conservadora ao setor bancário, com um mix de ativos bem diversificado. O gráfico a seguir ilustra a composição do balanço do banco em 30 de junho de 2025:

Os empréstimos constituem 54% do total de ativos, totalizando US$ 8,4 bilhões, com imóveis comerciais (CRE) representando 78% da carteira de empréstimos. Os títulos compõem 31% dos ativos, somando US$ 4,8 bilhões, proporcionando liquidez e renda estável. O banco mantém fortes índices de capital, com um índice CET1 de 16,5% e índice de capital total baseado em risco de 17,3%, bem acima dos requisitos regulatórios.

O perfil de financiamento do banco permanece estável, com depósitos e repos representando 96% do financiamento total. Depósitos sem vencimento representam 92% do total de depósitos, proporcionando uma base de financiamento de baixo custo e estável.

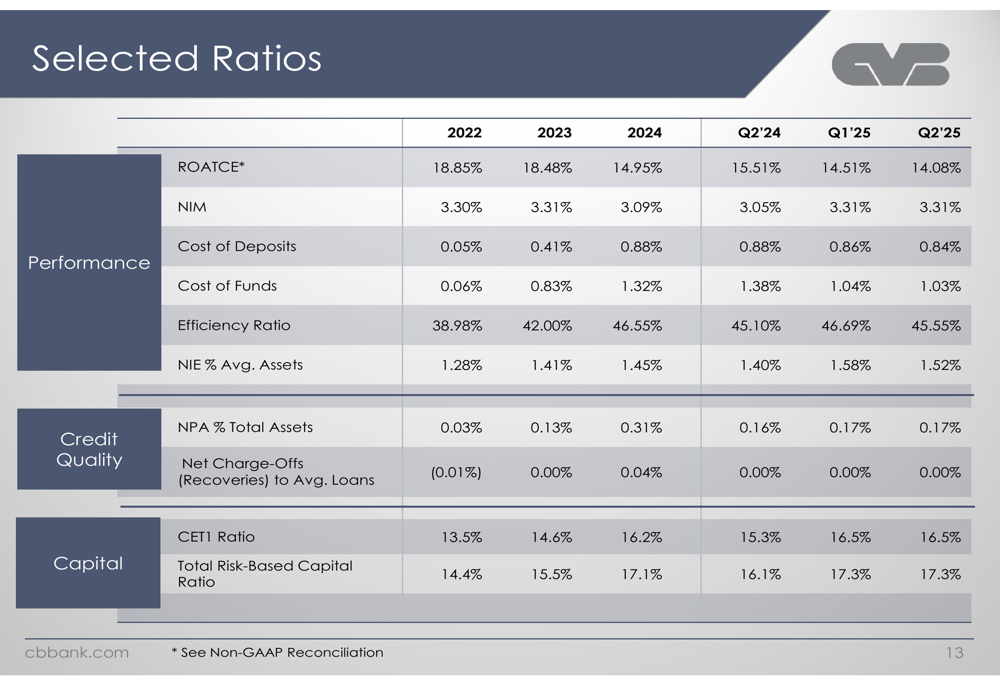

A tabela a seguir apresenta índices financeiros-chave ao longo do tempo, destacando o desempenho consistente da CVB Financial:

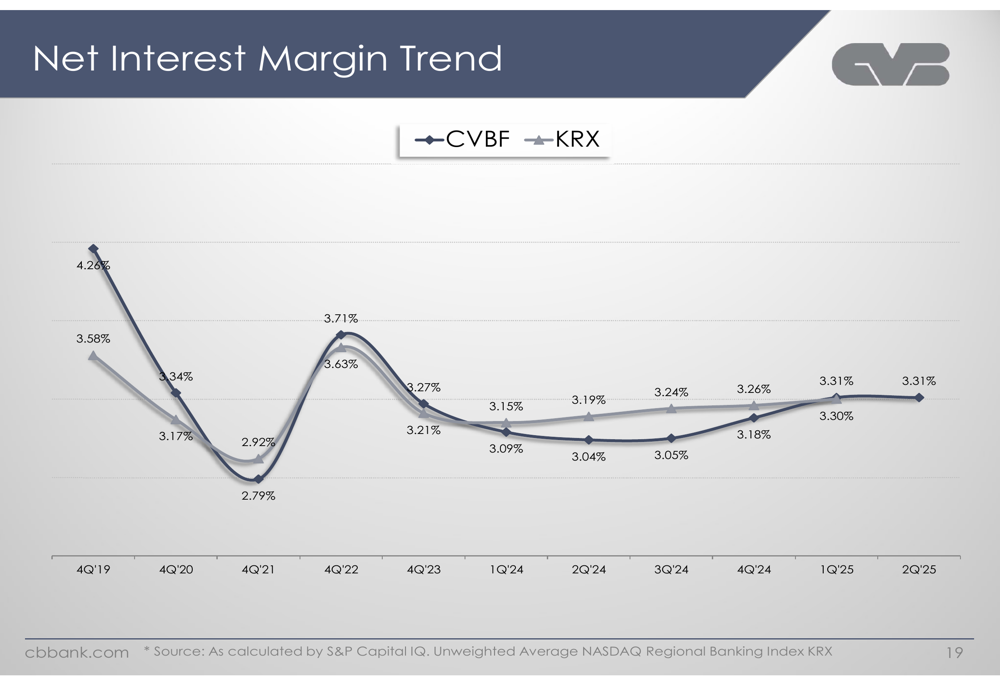

A margem líquida de juros (NIM) permaneceu estável em 3,31% no 2º tri de 2025, inalterada em relação ao 1º tri de 2025, mas melhorou em comparação aos 3,05% no 2º tri de 2024. Essa estabilidade é particularmente notável dado o desafiador ambiente de taxas de juros enfrentado pelo setor bancário. O custo dos depósitos diminuiu para 0,84% no 2º tri de 2025, comparado a 0,88% no ano anterior, contribuindo para a estabilidade da margem.

Posição competitiva na indústria

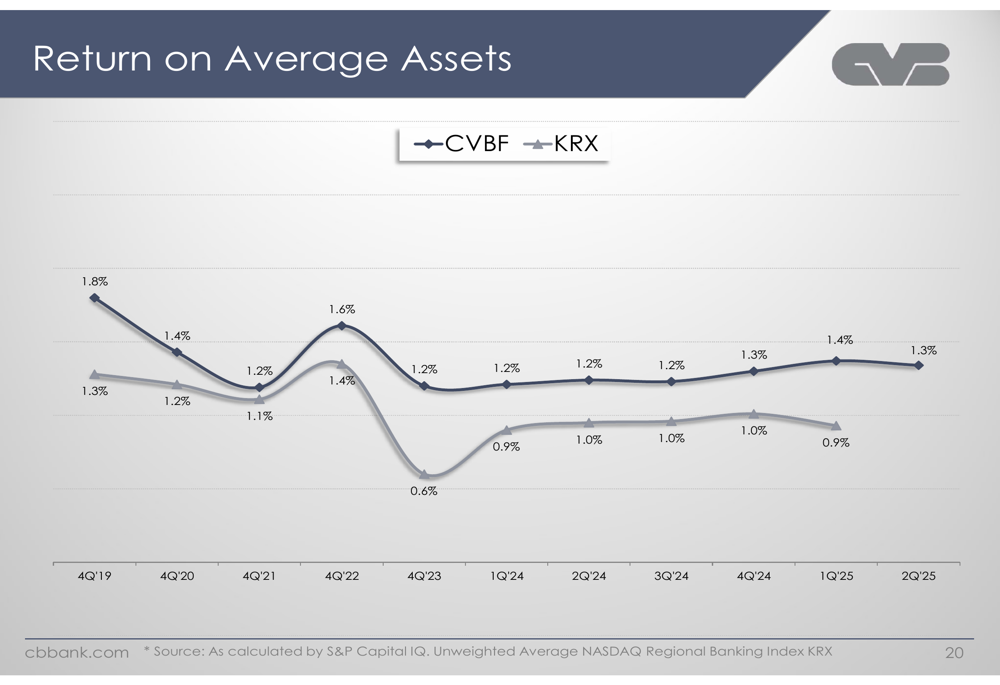

A CVB Financial consistentemente supera seus pares no Índice Bancário Regional da NASDAQ (KRX) em métricas-chave de desempenho. O gráfico a seguir ilustra a margem líquida de juros do banco em comparação com o índice KRX:

Da mesma forma, o retorno sobre ativos médios da CVB Financial tem consistentemente excedido o benchmark da indústria:

Essas comparações demonstram o desempenho superior da CVB Financial em relação aos pares bancários regionais, com ROAA em 1,3% no 2º tri de 2025 comparado à média do KRX de 0,9%. Esse desempenho superior destaca a eficácia do modelo de negócios do banco e seu foco estratégico.

Tendências de desempenho de longo prazo

A CVB Financial demonstrou notável consistência tanto em lucros quanto em retornos aos acionistas ao longo da última década. O gráfico a seguir mostra a tendência do lucro por ação do banco de 2015 a 2025:

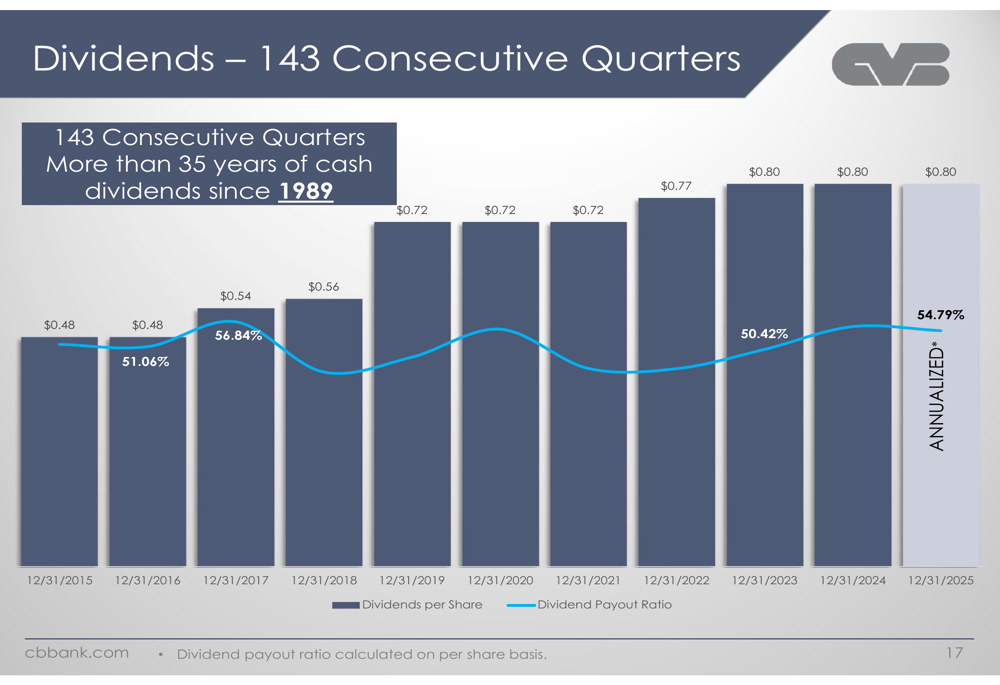

O banco também manteve um forte compromisso com os retornos aos acionistas através de pagamentos consistentes de dividendos. Como mostrado no gráfico a seguir, a CVB Financial aumentou seu dividendo de US$ 0,48 por ação em 2015 para US$ 0,80 por ação em 2025, mantendo um índice de distribuição prudente:

O banco agora pagou dividendos em dinheiro por 143 trimestres consecutivos, abrangendo mais de 35 anos desde 1989. Este retorno consistente de capital aos acionistas sublinha o modelo de negócios estável do banco e seu foco de longo prazo.

Iniciativas estratégicas

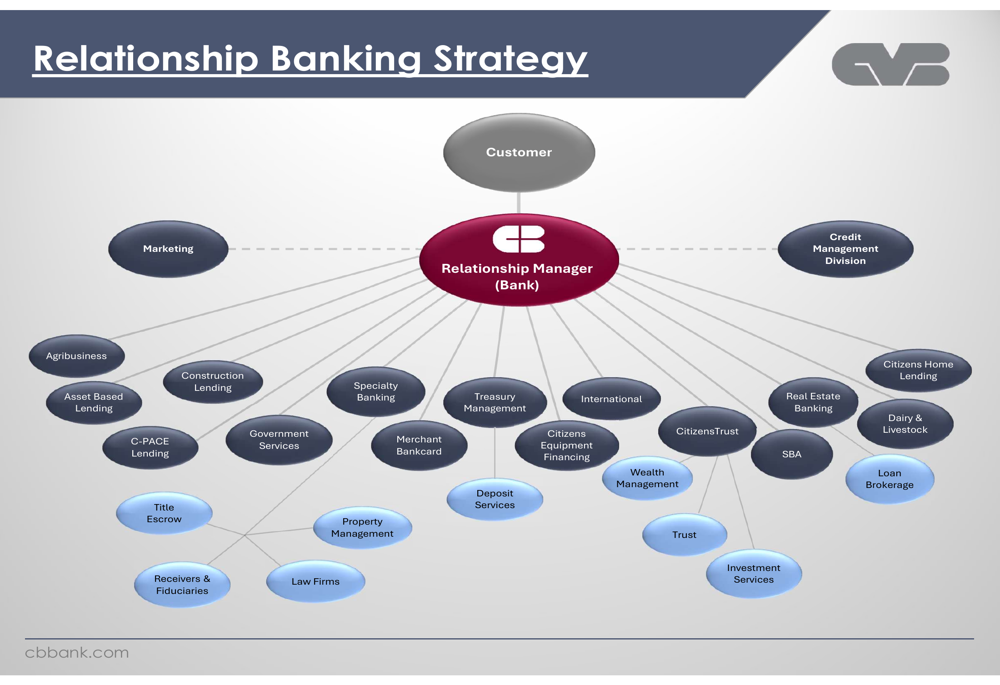

A estratégia de relacionamento bancário da CVB Financial é central para seu modelo de negócios, colocando o gerente de relacionamento no centro dos serviços abrangentes ao cliente. O diagrama a seguir ilustra esta abordagem:

O banco persegue três estratégias primárias de crescimento: abertura de novas localidades (DeNovo), aumento das vendas nas mesmas lojas e aquisições estratégicas. Locais recentes de DeNovo incluem San Diego (2014, 2017), Oxnard (2015), Santa Barbara (2015), Stockton (2018) e Modesto (2020). A estratégia de aquisição do banco visa instituições financeiras com US$ 1-10 bilhões em ativos tanto em mercados existentes quanto novos.

A CVB Financial mantém um foco claro em seu perfil de cliente-alvo: empresas de capital fechado e familiares com receitas anuais entre US$ 1-300 milhões que se classificam entre os 25% melhores de suas respectivas indústrias. Esta abordagem direcionada permitiu ao banco construir relacionamentos de longo prazo com clientes de alta qualidade.

Declarações prospectivas

Durante a recente teleconferência de resultados, o CEO David A. Brager enfatizou o desempenho consistente do banco em vários ambientes econômicos, afirmando: "O Citizens Business Bank continua a ter desempenho consistente em todos os ambientes operacionais." A administração também destacou a precificação competitiva de empréstimos, observando que os empréstimos são "precificados entre 130 a 170 pontos acima dos títulos do tesouro."

Olhando para o futuro, a CVB Financial antecipa potencial atividade de fusões e aquisições até o final do ano e está considerando expansão além de sua base na Califórnia. O banco espera que as originações de empréstimos superem as liquidações nos próximos trimestres e prevê uma utilização normalizada de empréstimos, o que poderia impulsionar o crescimento futuro da receita.

Analistas projetam lucro por ação de US$ 1,48 para o ano fiscal de 2025, com um aumento para US$ 1,55 esperado no ano fiscal de 2026. A receita está prevista para crescer de US$ 516,32 milhões no ano fiscal de 2025 para US$ 541 milhões no ano fiscal de 2026.

No entanto, o banco enfrenta vários desafios, incluindo uma desaceleração econômica com o PIB esperado para permanecer abaixo de 1% até o segundo semestre de 2026, aumento do desemprego projetado para atingir 5% no início de 2026, e queda nos preços de imóveis comerciais que podem impactar as carteiras de empréstimos. A competição de bancos regionais maiores também pode pressionar os spreads de empréstimos no futuro.

Apesar desses ventos contrários, o desempenho consistente da CVB Financial, forte posição de capital e modelo bancário baseado em relacionamentos a posicionam bem para navegar pelo desafiador ambiente econômico enquanto continua sua notável sequência de lucratividade.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: