AO VIVO: Lula assina MP contra tarifaço de Trump

Introdução e contexto de mercado

A Lockheed Martin Corporation (Nova York:NYSE:LMT) divulgou seus resultados do segundo trimestre de 2025 em 22 de julho, revelando desafios operacionais significativos apesar de vendas estáveis. As ações da gigante de defesa caíram 7,28% na pré-abertura do mercado para US$ 426,99 após a divulgação dos resultados, com investidores reagindo a perdas substanciais em programas e à redução das projeções de lucro.

Os decepcionantes resultados do 2º tri marcam uma forte reversão em relação ao forte desempenho do primeiro trimestre da empresa, quando a Lockheed Martin superou as expectativas dos analistas com lucro por ação de US$ 7,28 contra uma previsão de US$ 6,35. A apresentação da contratada de defesa destacou várias perdas importantes em programas que impactaram severamente a lucratividade, enquanto manteve suas perspectivas de vendas.

Destaques do desempenho trimestral

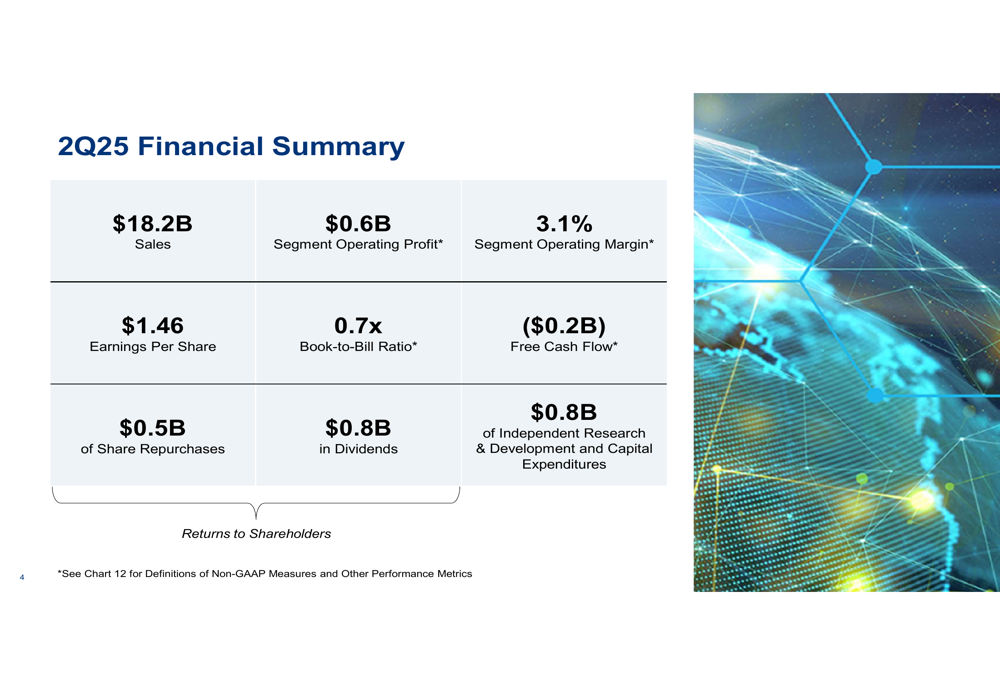

A Lockheed Martin reportou vendas no segundo trimestre de US$ 18,2 bilhões, essencialmente estáveis em comparação com o mesmo período do ano passado. No entanto, o lucro operacional por segmento despencou para US$ 0,6 bilhão, resultando em uma margem operacional por segmento de apenas 3,1% – uma queda dramática em relação aos 11,3% no 2º tri de 2024. O lucro por ação caiu para US$ 1,46, enquanto o fluxo de caixa livre tornou-se negativo em (US$ 0,2 bilhão).

Como mostrado no seguinte resumo financeiro:

Apesar dos desafios operacionais, a Lockheed Martin continuou retornando capital aos acionistas, com US$ 0,5 bilhão em recompras de ações e US$ 0,8 bilhão em dividendos durante o trimestre. A relação book-to-bill de 0,7x indica uma entrada de pedidos mais lenta em relação à receita reconhecida.

Análise por segmento

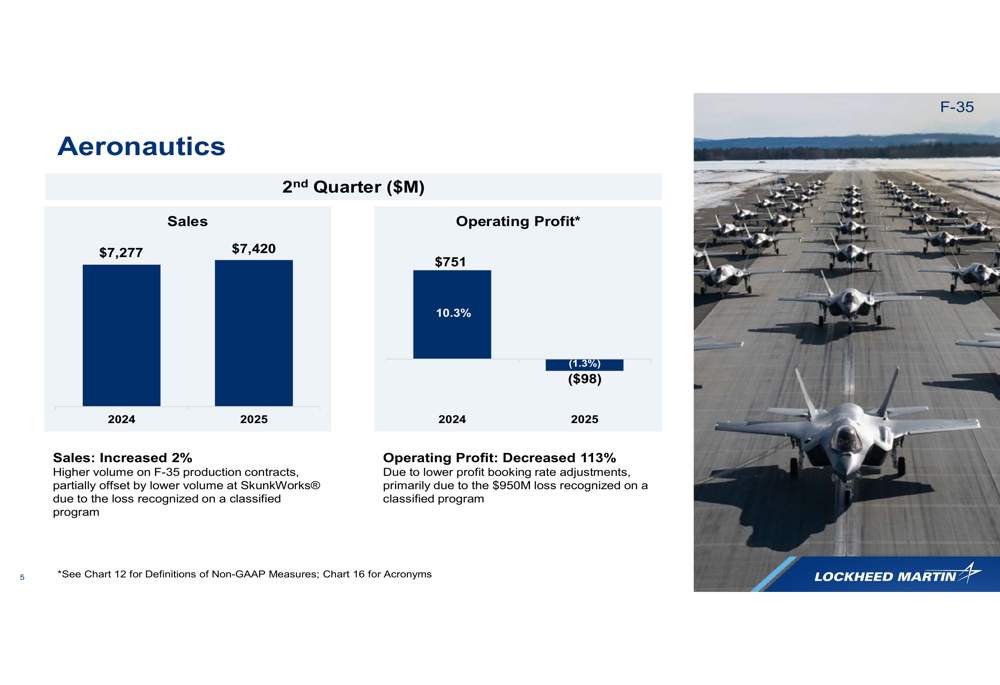

O segmento de Aeronáutica, a maior unidade de negócios da Lockheed, reportou um aumento de 2% nas vendas para US$ 7,42 bilhões, mas registrou um prejuízo operacional de US$ 98 milhões – uma queda de 113% em relação ao lucro de US$ 751 milhões no 2º tri de 2024. Esta reversão dramática foi principalmente atribuída a uma perda de US$ 950 milhões reconhecida em um programa classificado.

O gráfico a seguir ilustra o desempenho do segmento de Aeronáutica:

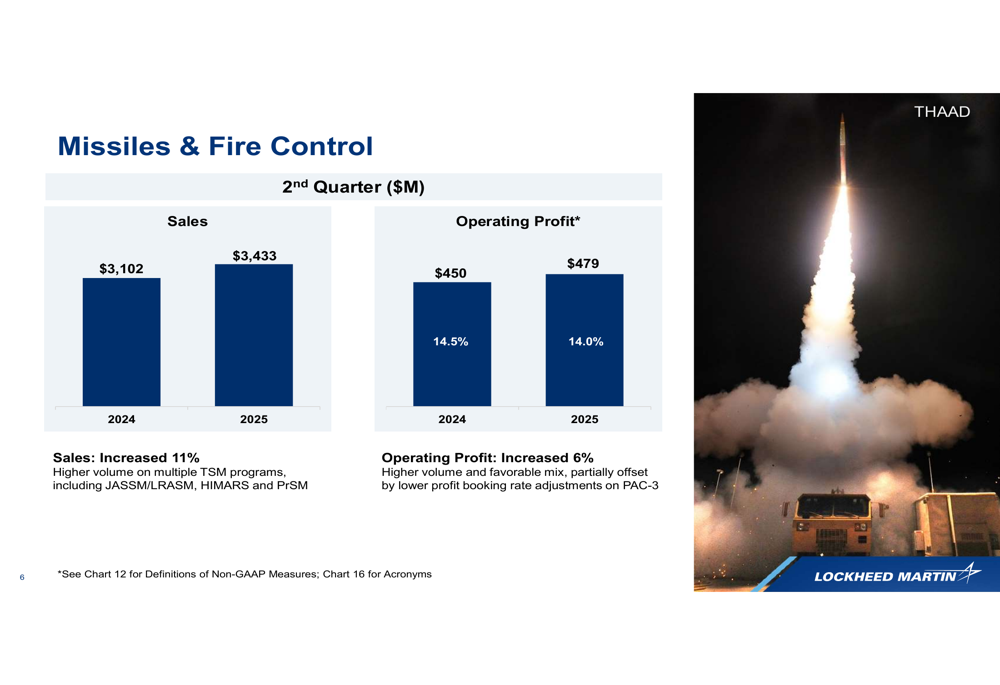

O segmento de Mísseis e Controle de Fogo apresentou um ponto positivo, com vendas aumentando 11% para US$ 3,43 bilhões e lucro operacional subindo 6% para US$ 479 milhões. Este crescimento foi impulsionado por volumes mais altos em vários programas de mísseis táticos, incluindo sistemas JASSM/LRASM, HIMARS e PrSM.

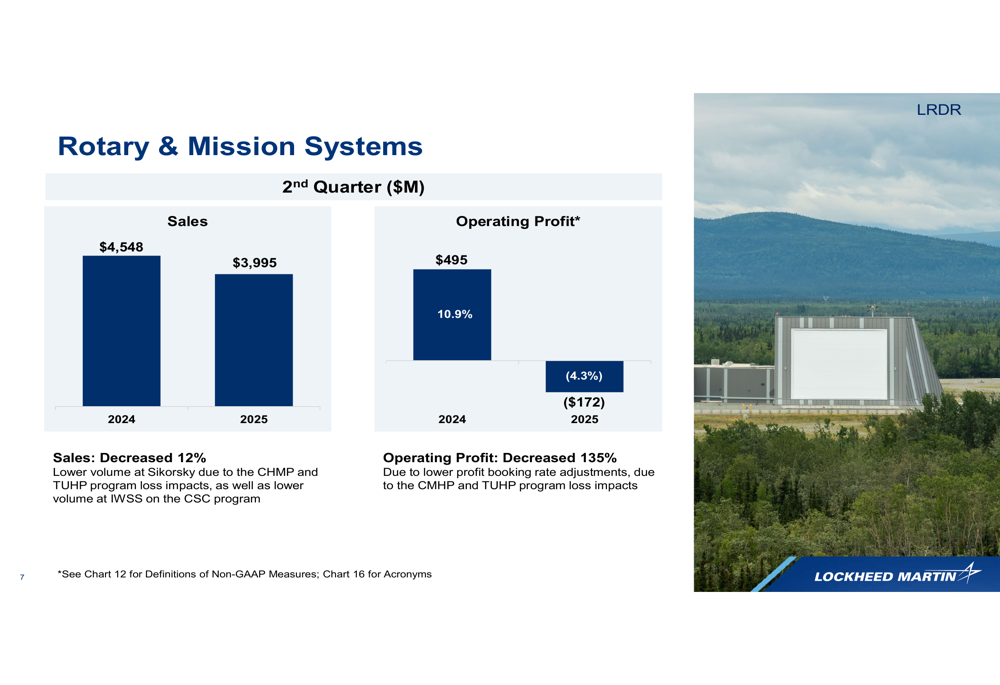

Sistemas Rotativos e de Missão enfrentaram desafios significativos, com vendas caindo 12% para US$ 3,99 bilhões e um prejuízo operacional de US$ 172 milhões em comparação com um lucro de US$ 495 milhões no 2º tri de 2024. A queda de 135% no lucro foi atribuída a perdas nos programas de helicópteros CHMP e TUHP na Sikorsky.

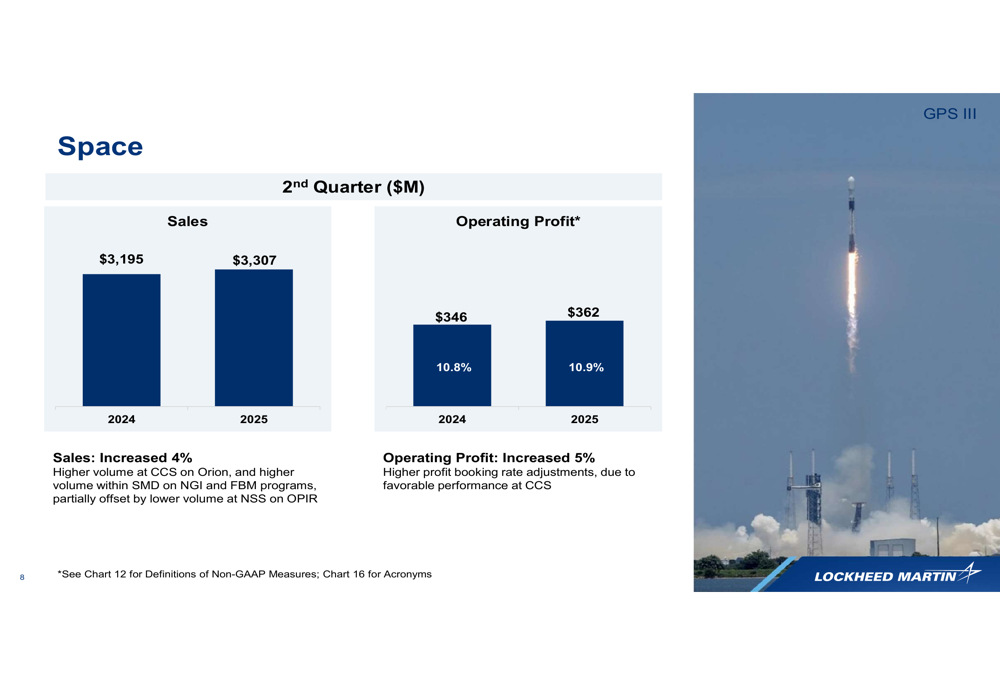

O segmento Espacial apresentou crescimento modesto com vendas aumentando 4% para US$ 3,31 bilhões e lucro operacional subindo 5% para US$ 362 milhões. Esta melhoria foi impulsionada por maior volume no programa da nave espacial Orion e ajustes favoráveis de desempenho.

Revisões de projeções

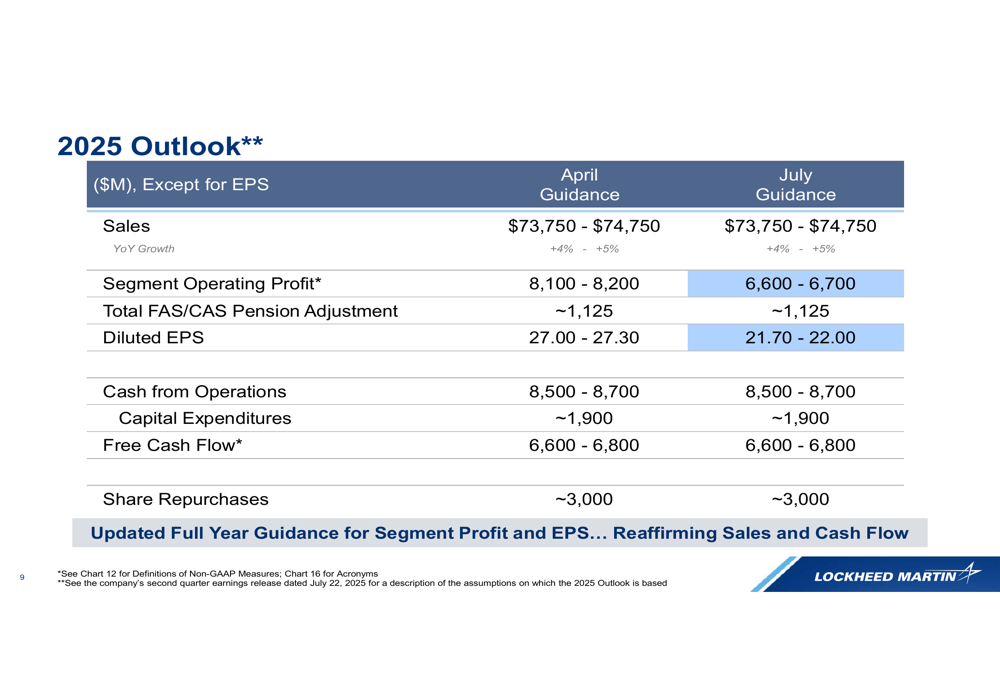

Enquanto mantém sua projeção de vendas para o ano inteiro de US$ 73,75-74,75 bilhões (representando crescimento de 4-5% ano a ano), a Lockheed Martin reduziu significativamente sua perspectiva de lucro. A empresa cortou a projeção de lucro operacional por segmento de US$ 8,1-8,2 bilhões para US$ 6,6-6,7 bilhões e reduziu a projeção de LPA diluído de US$ 27,00-27,30 para US$ 21,70-22,00.

O gráfico a seguir detalha essas revisões de projeções:

Apesar dos desafios de lucratividade, a Lockheed Martin reafirmou suas metas de fluxo de caixa de US$ 8,5-8,7 bilhões em caixa das operações e US$ 6,6-6,8 bilhões em fluxo de caixa livre. A empresa também manteve seu compromisso com aproximadamente US$ 3 bilhões em recompras de ações para 2025.

Iniciativas estratégicas e perspectivas futuras

A apresentação da Lockheed Martin enfatizou que seus produtos continuam provando seu valor em teatros ativos, destacando particularmente os sistemas F-35, F-22, PAC-3, THAAD e AEGIS apoiando operações no Oriente Médio. A empresa também observou fortes sinais de demanda da administração e atividades orçamentárias, mencionando especificamente iniciativas como Golden Dome, programas de munições e o helicóptero CH-53K.

Em seu resumo, a administração afirmou que está "Preparada para entregar resultados no segundo semestre e perspectiva para o ano inteiro" e permanece "Focada na excelência operacional para cumprir compromissos com clientes". A empresa mantém que está "Posicionada para impulsionar crescimento de longo prazo e criação de valor para acionistas" apesar dos atuais desafios operacionais.

A projeção revisada por segmento mostra Aeronáutica esperando vendas anuais de US$ 28,95-29,35 bilhões com lucro operacional de US$ 2,0-2,04 bilhões. Mísseis e Controle de Fogo deve gerar US$ 14,05-14,35 bilhões em vendas com US$ 1,96-1,99 bilhão em lucro operacional. Sistemas Rotativos e de Missão prevê US$ 17,8-18,0 bilhões em vendas com US$ 1,34-1,36 bilhão em lucro operacional, enquanto o segmento Espacial deve contribuir com US$ 12,95-13,05 bilhões em vendas e US$ 1,31-1,32 bilhão em lucro operacional.

A redução significativa na projeção de lucro enquanto mantém as metas de vendas sugere que a Lockheed Martin enfrenta pressão substancial nas margens enquanto trabalha para superar os desafios de programas identificados no segundo trimestre. Os investidores provavelmente se concentrarão em verificar se essas questões operacionais estão contidas ou se poderiam se espalhar para outros programas no extenso portfólio de defesa da empresa.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: