ViaSat disparou 328%; como nossos modelos de IA anteciparam a alta?

Introdução e contexto de mercado

A MRC Global Inc (NYSE:MRC) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 6 de agosto de 2025, revelando um aumento sequencial de 12% na receita e anunciando uma significativa combinação estratégica com a DNOW. As ações da empresa responderam positivamente nas negociações de pré-mercado, subindo 5,15% para US$ 15,10, sugerindo que os investidores estão encorajados com a melhora no desempenho após um primeiro trimestre decepcionante.

A apresentação ocorre depois que a MRC Global ficou abaixo das expectativas no 1º tri de 2025, quando a empresa reportou lucro por ação de US$ 0,14 contra uma previsão de US$ 0,22, causando uma queda de 8% nas ações. Os resultados do 2º trimestre indicam uma recuperação substancial com melhorias sequenciais em todos os segmentos de negócios.

Resumo executivo

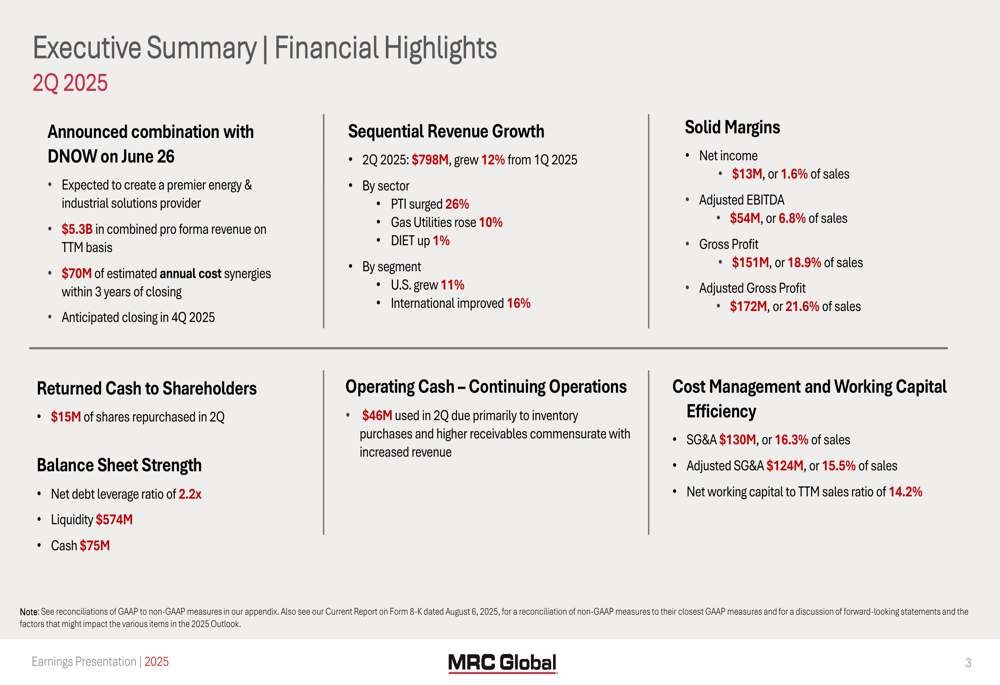

A MRC Global reportou receita de US$ 798 milhões no 2º tri de 2025, representando um aumento de 12% em relação aos US$ 712 milhões reportados no 1º tri. O lucro líquido alcançou US$ 13 milhões (1,6% das vendas), enquanto o EBITDA ajustado foi de US$ 54 milhões (6,8% das vendas), mostrando melhoria significativa em relação à margem EBITDA ajustada de 5,1% no trimestre anterior.

O desenvolvimento estratégico mais notável foi a combinação anunciada com a DNOW em 26 de junho, que deve criar um fornecedor premium de soluções energéticas e industriais com US$ 5,3 bilhões em receita pro forma combinada nos últimos doze meses. A empresa prevê aproximadamente US$ 70 milhões em sinergias de custos anuais dentro de três anos após o fechamento, que é esperado para o 4º trimestre de 2025.

Como mostrado no seguinte resumo dos destaques financeiros:

Destaques do desempenho trimestral

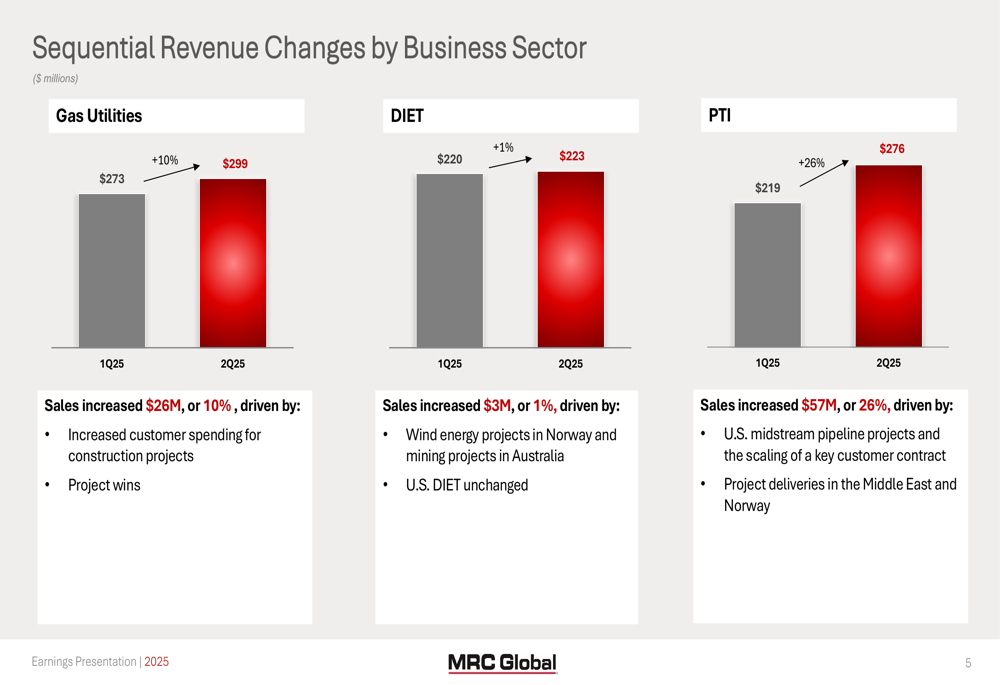

Todos os três segmentos de negócios da MRC Global mostraram crescimento sequencial no 2º tri de 2025, com o setor de Pipeline, Transmissão e Infraestrutura (PTI) liderando com um aumento de 26% para US$ 276 milhões. Esse crescimento foi impulsionado principalmente por projetos de dutos de midstream nos EUA, a expansão de um contrato com cliente-chave e entregas de projetos no Oriente Médio e Noruega.

O setor de Infraestrutura de Gás, que representa a maior parte dos negócios da MRC com 37% da receita total, cresceu 10% sequencialmente para US$ 299 milhões, impulsionado pelo aumento de gastos de clientes em projetos de construção e novas conquistas de projetos. O setor de Downstream, Industrial e Transição Energética (DIET) mostrou crescimento modesto de 1%, alcançando US$ 223 milhões, apoiado por projetos de energia eólica na Noruega e projetos de mineração na Austrália.

O gráfico a seguir ilustra as mudanças sequenciais de receita por setor de negócios:

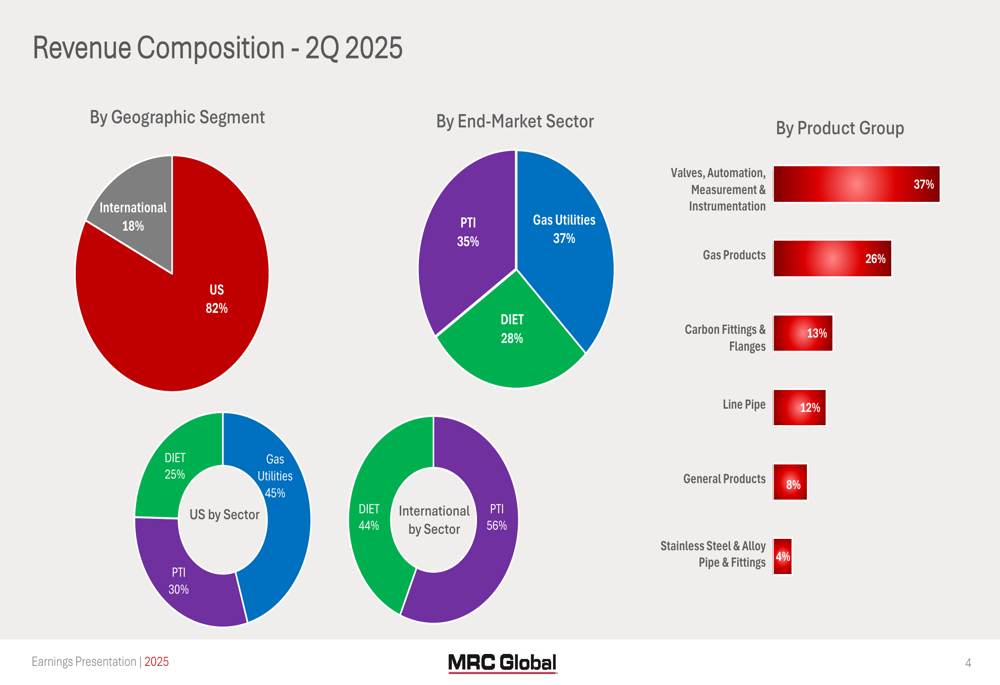

Do ponto de vista geográfico, as operações nos EUA, que representam 82% da receita total, cresceram 11% sequencialmente, enquanto as operações internacionais, representando 18% da receita, aumentaram 16%. A composição da receita da empresa por grupo de produtos continua sendo liderada por Válvulas, Automação, Medição e Instrumentação com 37% da receita, seguida por Produtos de Gás com 26%.

A divisão da receita por vários segmentos é mostrada no gráfico a seguir:

Análise financeira detalhada

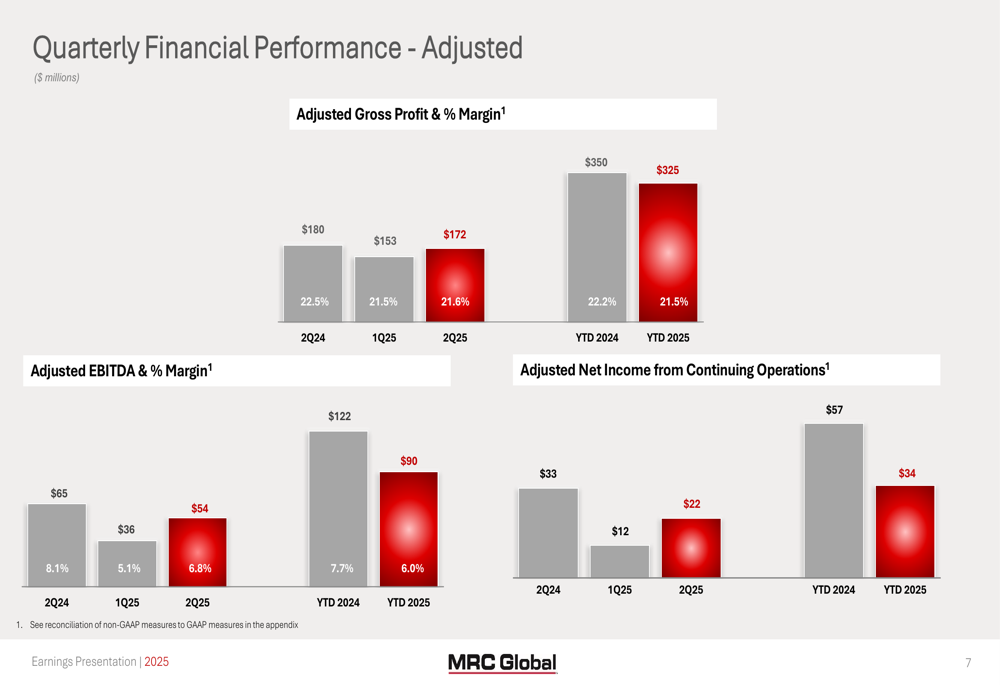

O lucro bruto da MRC Global para o 2º tri de 2025 foi de US$ 151 milhões (18,9% das vendas), enquanto o lucro bruto ajustado alcançou US$ 172 milhões (21,6% das vendas). Isso representa uma ligeira melhoria na margem de lucro bruto ajustada em comparação com o 1º tri de 2025 (21,5%), embora permaneça abaixo dos 22,5% alcançados no 2º tri de 2024.

As despesas de SG&A da empresa foram de US$ 130 milhões (16,3% das vendas), com SG&A ajustado de US$ 124 milhões (15,5% das vendas), mostrando eficiência melhorada em comparação com o 1º tri de 2025, quando o SG&A ajustado foi de 17,0% das vendas.

O lucro por ação diluído de operações contínuas melhorou para US$ 0,15 no 2º tri de 2025, acima dos US$ 0,09 no 1º tri de 2025, mas ainda abaixo dos US$ 0,28 reportados no 2º tri de 2024. O lucro líquido ajustado de operações contínuas foi de US$ 22 milhões para o trimestre, quase dobrando em relação aos US$ 12 milhões reportados no 1º tri de 2025.

O desempenho financeiro trimestral da empresa em base ajustada é ilustrado abaixo:

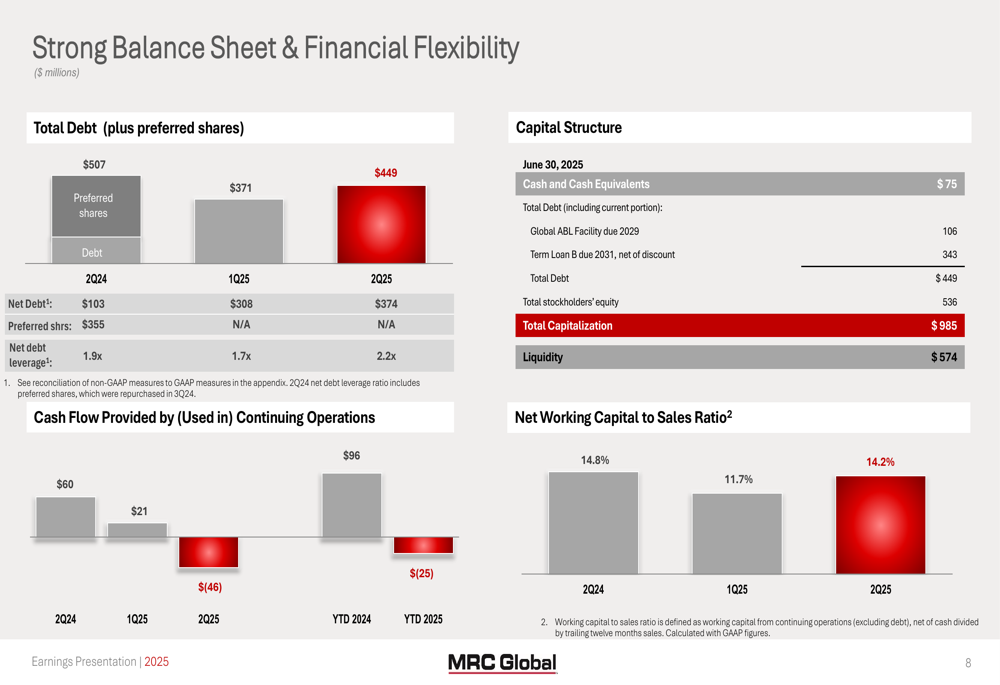

Balanço patrimonial e fluxo de caixa

A MRC Global manteve um balanço forte com dívida total de US$ 449 milhões em 30 de junho de 2025, acima dos US$ 371 milhões no final do 1º tri. Após contabilizar US$ 75 milhões em caixa e equivalentes de caixa, a dívida líquida era de US$ 374 milhões, resultando em um índice de alavancagem de dívida líquida de 2,2x com base no EBITDA ajustado dos últimos doze meses de US$ 170 milhões. Isso representa um aumento significativo em relação ao índice de 0,4x reportado um ano antes.

A empresa utilizou US$ 46 milhões em caixa operacional durante o 2º tri, principalmente devido a compras de estoque e recebíveis mais altos, contrastando com os US$ 21 milhões gerados no 1º tri de 2025 e US$ 60 milhões no 2º tri de 2024. Apesar desse uso de caixa, a MRC Global manteve forte liquidez de US$ 574 milhões.

A empresa continuou a retornar caixa aos acionistas, recomprando US$ 15 milhões em ações durante o trimestre. O índice de capital de giro líquido em relação às vendas dos últimos doze meses ficou em 14,2%.

A força do balanço e a flexibilidade financeira são detalhadas no gráfico a seguir:

Iniciativas estratégicas

A combinação anunciada com a DNOW representa uma movimentação estratégica transformadora para a MRC Global. A fusão deve criar uma entidade maior e mais competitiva no espaço de soluções energéticas e industriais, com receita pro forma combinada de US$ 5,3 bilhões nos últimos doze meses.

A empresa espera alcançar aproximadamente US$ 70 milhões em sinergias de custos anuais dentro de três anos após o fechamento, que é previsto para o quarto trimestre de 2025. Esta combinação estratégica ocorre após um período desafiador para a MRC Global, que ficou abaixo das expectativas de lucro no 1º tri de 2025, e parece fazer parte de uma estratégia mais ampla para fortalecer sua posição de mercado e melhorar a eficiência operacional.

Declarações prospectivas

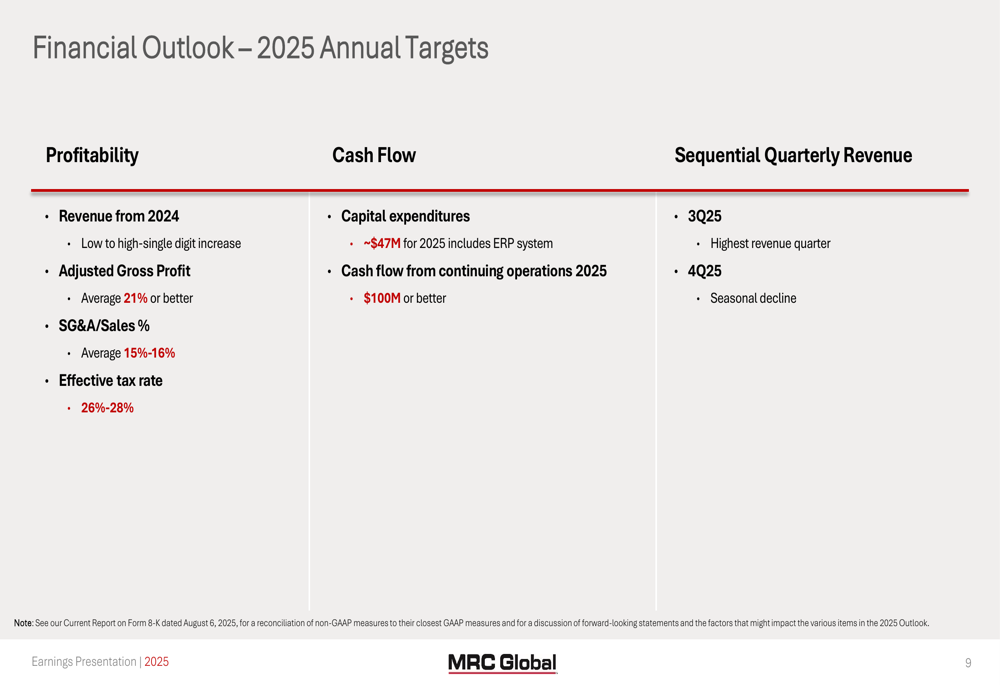

Olhando para o futuro, a MRC Global forneceu orientação para o restante de 2025, esperando crescimento de receita de baixo a alto dígito único em comparação com 2024. A empresa prevê margens de lucro bruto ajustadas com média de 21% ou melhor, com SG&A como percentual das vendas com média entre 15% e 16%.

Para a perspectiva trimestral sequencial, a MRC Global espera que o terceiro trimestre de 2025 seja seu trimestre de maior receita, seguido por um declínio sazonal no quarto trimestre. A empresa projeta fluxo de caixa de operações contínuas para 2025 de US$ 100 milhões ou melhor, com despesas de capital de aproximadamente US$ 47 milhões, incluindo investimentos em seu sistema ERP.

A perspectiva financeira para 2025 é resumida no slide a seguir:

Reação do mercado

O mercado parece estar respondendo positivamente aos resultados do 2º tri de 2025 da MRC Global e aos anúncios estratégicos. A ação subiu 5,15% nas negociações de pré-mercado para US$ 15,10, construindo sobre o ganho de 2,5% do dia anterior que fechou em US$ 14,36. Esta reação positiva sugere que os investidores estão encorajados pela melhoria sequencial no desempenho e pela combinação estratégica com a DNOW.

A recuperação da ação a aproxima de sua alta de 52 semanas de US$ 15,59, representando uma recuperação significativa de sua baixa de 52 semanas de US$ 9,234. O sentimento positivo do mercado indica confiança na capacidade da empresa de executar suas iniciativas estratégicas e cumprir suas metas financeiras para o restante de 2025, após os resultados decepcionantes do 1º tri que anteriormente pressionaram a ação.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: