Família Coelho Diniz amplia fatia no GPA a quase 25% e pede eleição de novo conselho de administração

Introdução e contexto de mercado

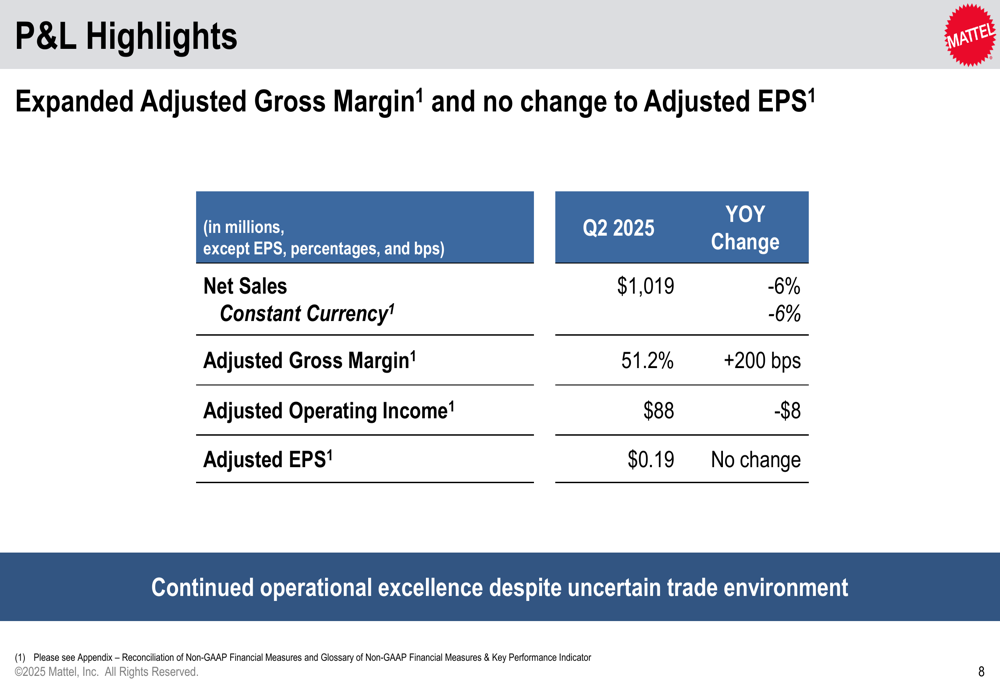

A Mattel Inc . (NASDAQ:MAT) apresentou seus resultados financeiros do segundo trimestre de 2025 em 23 de julho de 2025, revelando um desempenho misto caracterizado por vendas em queda, mas margens de lucro melhoradas. A fabricante de brinquedos relatou que, enquanto as vendas líquidas caíram 6% em comparação ao ano anterior, a margem bruta ajustada expandiu 200 pontos base para 51,2%. Após a divulgação dos resultados, as ações da Mattel subiram 1,56% nas negociações após o fechamento do mercado, atingindo US$ 20,06, sugerindo que os investidores ficaram encorajados com a capacidade da empresa de manter a lucratividade apesar dos desafios de receita.

A apresentação destacou que a indústria global de brinquedos continuou a crescer até junho de 2025, de acordo com dados da Circana, com as métricas de ponto de venda (POS) da Mattel aumentando em todas as regiões durante o 2º tri e o primeiro semestre do ano. No entanto, a empresa enfrentou obstáculos no mercado americano, que atribuiu a "dinâmicas comerciais globais" – provavelmente referindo-se aos impactos de tarifas.

Destaques do desempenho trimestral

A Mattel reportou vendas líquidas de US$ 1,019 bilhão no 2º tri de 2025, representando uma queda de 6% tanto em valores reportados quanto em moeda constante em comparação com o mesmo período do ano passado. Apesar dessa pressão na receita, a empresa manteve seu lucro por ação ajustado em US$ 0,19, inalterado em relação ao 2º tri de 2024, superando as expectativas dos analistas de US$ 0,16 por ação.

Como mostrado no slide de destaques financeiros a seguir, a empresa alcançou expansão da margem bruta ajustada enquanto manteve o LPA estável apesar dos desafios nas vendas:

O lucro operacional ajustado da empresa foi de US$ 88 milhões, uma queda de US$ 8 milhões em relação ao ano anterior, enquanto o EBITDA ajustado permaneceu quase estável em US$ 170 milhões, apenas US$ 1 milhão abaixo do 2º tri de 2024. Esses resultados refletem o foco da Mattel na eficiência operacional e gestão de custos em um ambiente desafiador.

Desempenho geográfico e por categoria

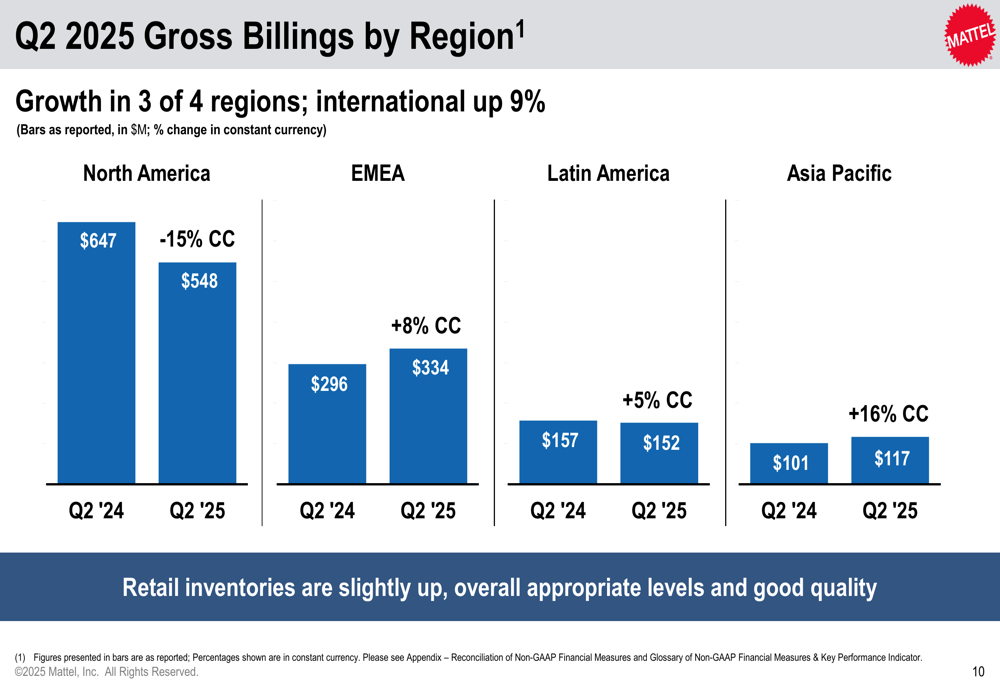

O negócio internacional da Mattel mostrou forte impulso, com faturamento bruto internacional geral aumentando 9% em moeda constante. Este crescimento ajudou a compensar um declínio significativo de 15% na América do Norte, que a empresa atribuiu às dinâmicas comerciais globais afetando o mercado americano.

O gráfico a seguir ilustra a divergência no desempenho regional, com crescimento em três das quatro regiões:

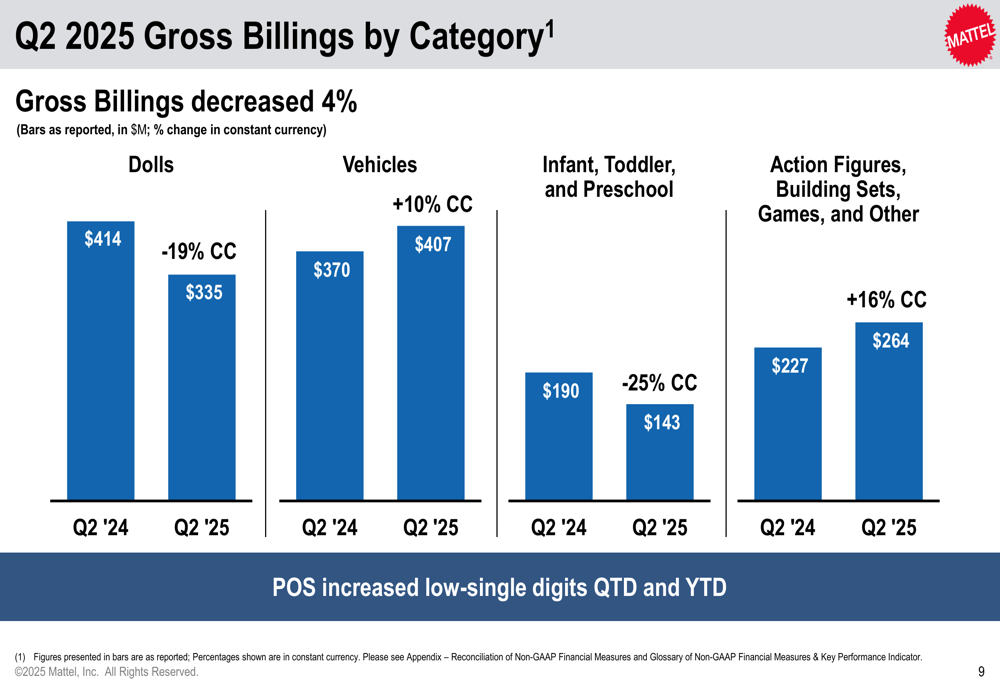

O desempenho por categoria de produtos foi igualmente misto. A categoria de Veículos, liderada por Hot Wheels, entregou um crescimento de 10% em moeda constante. Figuras de Ação, Conjuntos de Construção, Jogos e Outros cresceram impressionantes 16%, beneficiando-se do forte desempenho em propriedades de filmes de grande sucesso e marcas perenes. No entanto, a categoria de Bonecas, que inclui Barbie, caiu 19%, enquanto a categoria de Bebês, Crianças e Pré-escola caiu 25%, com Fisher-Price particularmente impactada pelos desafios do mercado americano.

O gráfico a seguir detalha o faturamento bruto por categoria de produto:

A empresa observou que está descontinuando certas linhas de produtos para bebês e produtos Power Wheels, provavelmente contribuindo para o declínio na categoria de Bebês, Crianças e Pré-escola.

Expansão de margem e gestão de custos

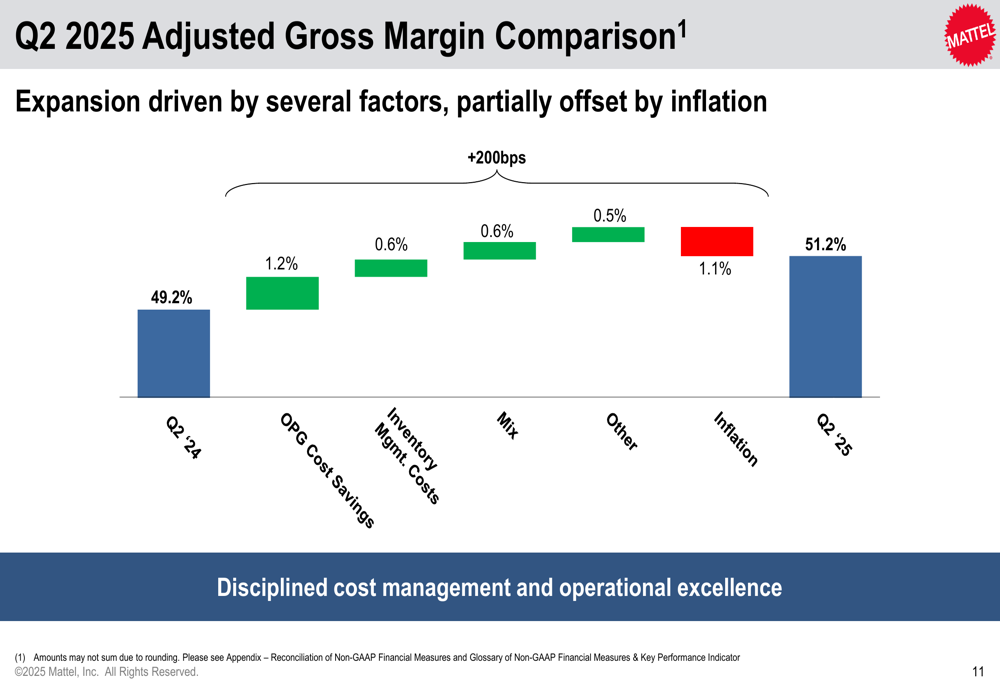

Um ponto positivo importante nos resultados do 2º tri da Mattel foi a expansão de 200 pontos base na margem bruta ajustada para 51,2%. Esta melhoria ocorreu apesar das pressões inflacionárias, destacando a eficaz gestão de custos da empresa.

O gráfico em cascata a seguir detalha os fatores que contribuíram para a expansão da margem:

O programa "Otimizando para Crescimento Lucrativo" (OPG) da Mattel proporcionou economias de US$ 23 milhões durante o 2º tri e US$ 42 milhões no acumulado do ano. Desde o lançamento do programa em 2024, a empresa alcançou US$ 126 milhões em economias cumulativas e continua no caminho para atingir sua meta de US$ 200 milhões até 2026.

A empresa também fortaleceu seu balanço, aumentando sua posição de caixa para US$ 870 milhões, acima dos US$ 722 milhões no 2º tri de 2024, enquanto manteve um índice de alavancagem saudável de 2,2x (abaixo de 2,3x). A Mattel recomprou US$ 50 milhões em ações durante o trimestre e US$ 210 milhões no acumulado do ano, demonstrando confiança em suas perspectivas de longo prazo.

Estratégia de entretenimento e digital

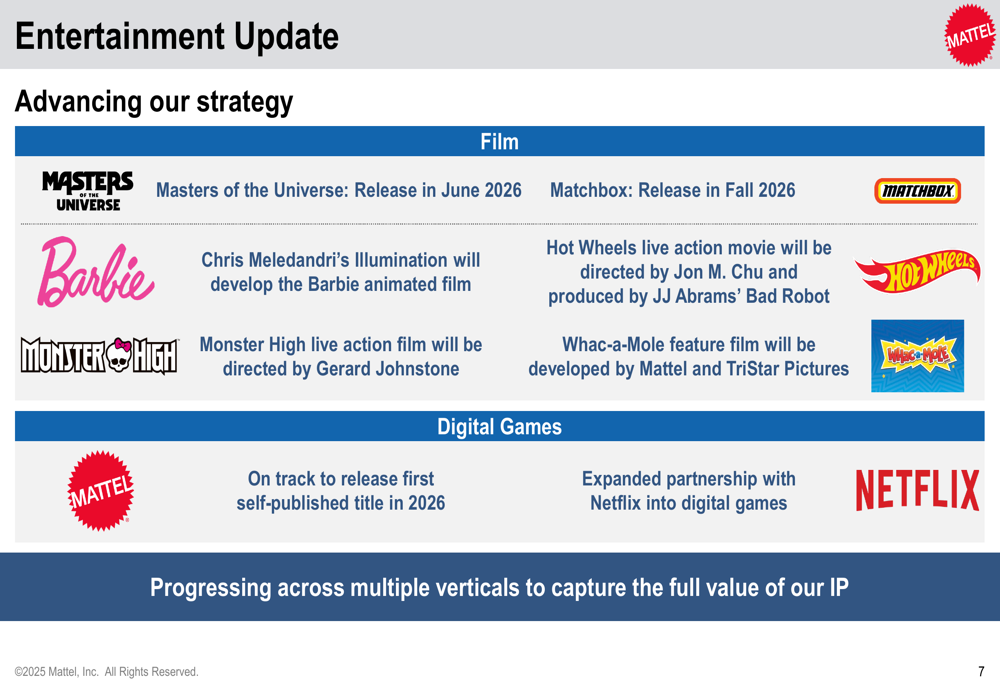

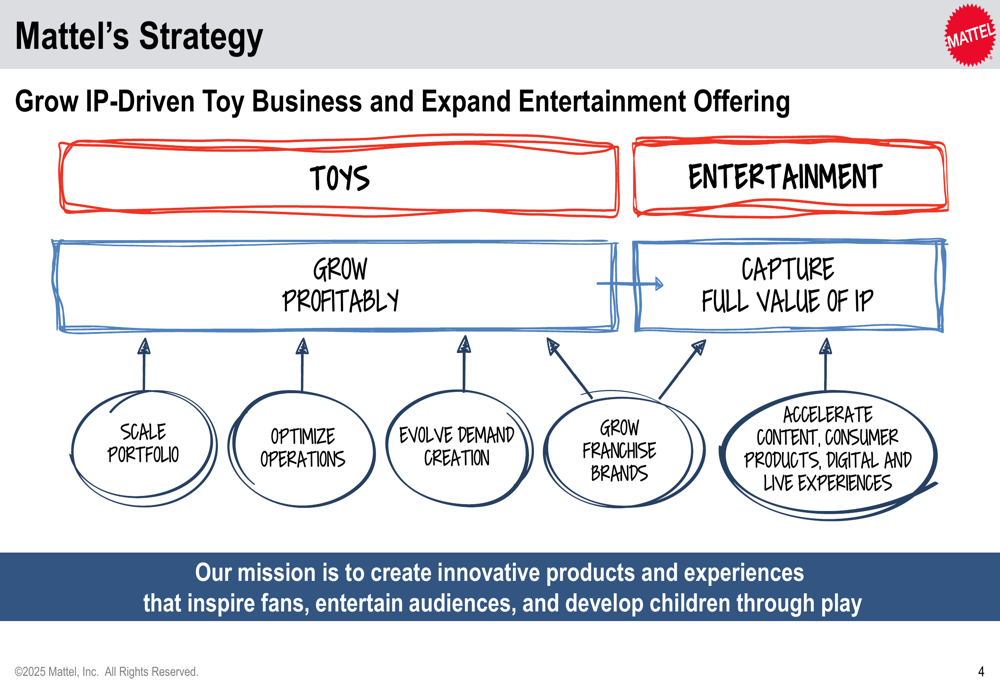

A Mattel continuou a avançar em sua estratégia de expansão além dos brinquedos tradicionais para entretenimento e jogos digitais. A apresentação destacou progressos significativos no desenvolvimento de projetos cinematográficos baseados nas marcas icônicas da empresa.

Como mostrado no slide de atualização de entretenimento a seguir, a Mattel garantiu parcerias impressionantes para próximos filmes:

As principais iniciativas de entretenimento incluem um filme de Masters of the Universe programado para junho de 2026, um filme Matchbox para o outono de 2026, e parcerias com grandes estúdios e diretores. A Illumination de Chris Meledandri desenvolverá um filme animado da Barbie, enquanto Jon M. Chu dirigirá um filme live action de Hot Wheels produzido pela Bad Robot de JJ Abrams. A empresa também está expandindo para jogos digitais, com planos para lançar seu primeiro título autopublicado em 2026 e uma parceria ampliada com a Netflix.

Este impulso no entretenimento alinha-se com a estratégia mais ampla da Mattel de capturar o valor total de sua propriedade intelectual além das vendas tradicionais de brinquedos:

A empresa também está adotando novas tecnologias, incluindo inteligência artificial, para desenvolver produtos e experiências inovadoras baseadas em suas marcas.

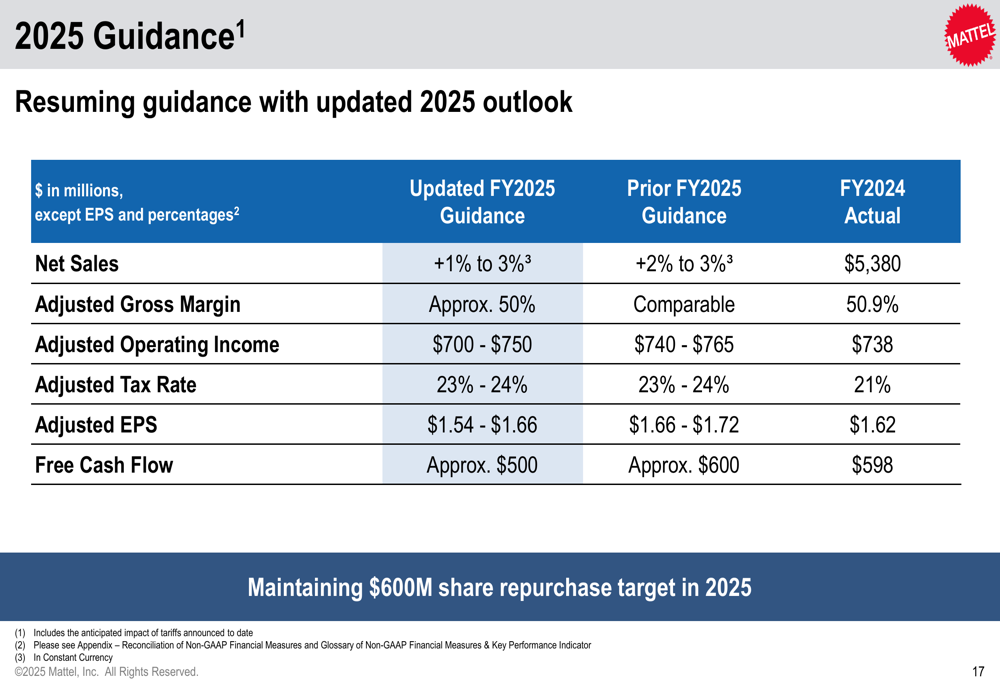

Orientação atualizada para 2025

À luz de seu desempenho no 2º tri, a Mattel atualizou sua orientação para o ano completo de 2025. A empresa agora espera um crescimento de vendas líquidas de 1% a 3%, ligeiramente abaixo de sua previsão anterior de 2% a 3%. A orientação de LPA ajustado foi revisada para US$ 1,54-1,66, em comparação com o intervalo anterior de US$ 1,66-1,72.

O slide a seguir detalha a perspectiva revisada em métricas-chave:

Apesar da modesta revisão para baixo, a Mattel manteve sua meta de US$ 600 milhões em recompras de ações para 2025, sinalizando confiança contínua em sua estratégia de longo prazo e posição financeira.

Comentários da diretoria

Ynon Kreiz, presidente e CEO da Mattel, enfatizou a excelência operacional e a execução estratégica da empresa em suas observações finais:

"Nosso desempenho no segundo trimestre reflete a excelência operacional no atual ambiente macroeconômico enquanto continuamos a executar nossa estratégia de crescer o negócio de brinquedos baseado em propriedade intelectual da Mattel e expandir nossa oferta de entretenimento. Alcançamos uma expansão significativa da margem bruta, crescemos internacionalmente e avançamos ainda mais em nossa programação de entretenimento. Estamos adotando tecnologia e colaborando com parceiros de classe mundial para dar vida às nossas marcas icônicas de novas maneiras para posicionar a Mattel para o sucesso a longo prazo."

Os comentários do executivo destacam o duplo foco da Mattel na eficiência operacional e iniciativas estratégicas de crescimento, particularmente em entretenimento e digital, enquanto a empresa navega em um mercado de brinquedos desafiador, mas em evolução.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: