Família Coelho Diniz amplia fatia no GPA a quase 25% e pede eleição de novo conselho de administração

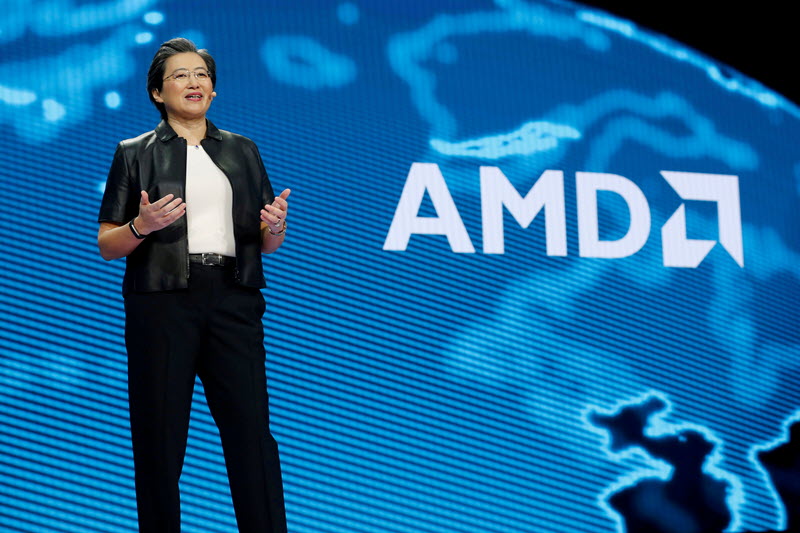

Investing.com — A Sanmina Corporation (NASDAQ: SANM), uma empresa de destaque em soluções de manufatura integrada, anunciou um acordo definitivo para adquirir o negócio de fabricação de infraestrutura de data center da ZT Systems da AMD (NASDAQ: NASDAQ:AMD). Esta aquisição, avaliada em US$ 2,55 bilhões em dinheiro e ações, além de US$ 450 milhões adicionais em contraprestação contingente, visa fortalecer a presença da Sanmina na fabricação de infraestrutura de nuvem e IA. A AMD, atualmente avaliada em US$ 190 bilhões e reconhecida como um importante player no setor de Semicondutores de acordo com a InvestingPro, manteve um forte crescimento de receita de 21,7% nos últimos doze meses.

A transação, que se prevê ser positiva para o LPA não-GAAP da Sanmina no primeiro ano após o fechamento, integrará a receita anual da ZT Systems de aproximadamente US$ 5 a US$ 6 bilhões. A ZT Systems é reconhecida por suas avançadas capacidades de resfriamento líquido e possui instalações de fabricação em Nova Jersey, Texas e Holanda. Espera-se que a aquisição dobre a escala de receita da Sanmina em três anos.

Jure Sola, Presidente e CEO da Sanmina, afirmou que a aquisição posiciona a empresa como líder do setor no ecossistema de nuvem e IA, aumentando sua escala e aprofundando relacionamentos com clientes. A Sanmina pretende aproveitar a expertise de fabricação da ZT Systems para fornecer soluções completas para hyperscalers e clientes OEM.

Além disso, como parte do acordo, a AMD manterá os negócios de design de sistemas de IA da ZT Systems e estabelecerá uma parceria estratégica com a Sanmina, tornando-a um parceiro preferencial de fabricação para introdução de novos produtos (NPI) nos EUA. Esta colaboração foi projetada para acelerar a fabricação e implantação dos sistemas de IA em rack e em escala de cluster da AMD. A AMD entra nesta parceria a partir de uma posição de força financeira, com dados da InvestingPro mostrando um índice de liquidez corrente saudável de 2,8 e uma relação dívida/patrimônio conservadora de 0,08, indicando forte flexibilidade operacional.

A Sanmina garantiu financiamento comprometido de US$ 2,5 bilhões do Bank of America para a aquisição, que foi aprovada por unanimidade pelo Conselho de Administração da Sanmina. O fechamento da transação está previsto para o final do ano calendário de 2025, pendente aprovações regulatórias e condições habituais de fechamento.

O movimento estratégico está definido para aprimorar as capacidades da Sanmina em todo o ciclo de vida do produto e espera-se que gere sinergias através de eficiências operacionais. A inclusão de ações e contingência de longo prazo na contraprestação alinha os interesses da Sanmina e AMD em sua nova parceria. Para análise detalhada da saúde financeira, posição de mercado e perspectivas de crescimento da AMD, os investidores podem acessar relatórios de pesquisa abrangentes e mais de 15 ProTips adicionais através da InvestingPro com sua extensa cobertura das principais empresas de semicondutores.

O anúncio foi feito em conjunto com uma teleconferência organizada pela Sanmina hoje, onde mais detalhes foram discutidos. Esta notícia é baseada em um comunicado à imprensa da Sanmina Corporation.

Em outras notícias recentes, a Advanced Micro Devices, Inc. (AMD) anunciou um significativo programa de recompra de ações de US$ 6 bilhões, refletindo sua forte posição financeira e compromisso em retornar valor aos acionistas. Este novo plano de recompra complementa os US$ 4 bilhões restantes de uma autorização anterior, elevando a capacidade total de recompra da AMD para aproximadamente US$ 10 bilhões. Além disso, a AMD estabeleceu parceria com a HUMAIN da Arábia Saudita em um projeto de infraestrutura de IA de US$ 10 bilhões, visando implantar 500 megawatts de capacidade de computação de IA até 2026. Espera-se que esta colaboração fortaleça significativamente as iniciativas de IA da AMD.

Empresas de análise também opinaram sobre as perspectivas da AMD. A Mizuho Securities elevou seu preço-alvo para a AMD para US$ 135, citando os avanços em IA da empresa e parcerias estratégicas como principais impulsionadores de crescimento. A Mizuho manteve uma classificação de Outperform, enfatizando o robusto pipeline de produtos da AMD, incluindo os próximos produtos MI355x. A Evercore ISI também manteve uma classificação de Outperform com um preço-alvo de US$ 126, destacando a estratégia consistente da AMD no mercado de GPUs para datacenters, que espelha sua abordagem bem-sucedida para CPUs de servidor.

No mercado de microprocessadores, a AMD experimentou uma ligeira queda na participação de mercado, caindo 99 pontos base para 21,1%, de acordo com estimativas da Mercury Research. Apesar disso, a administração da AMD mantém-se confiante em sua estratégia de longo prazo, focando no crescimento gradual da participação de mercado em vários segmentos. Esses desenvolvimentos sublinham o foco estratégico e as estratégias financeiras da AMD enquanto navega na competitiva indústria de semicondutores.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.