Investing.com – Ainda são necessários dados para trazer mais confiança de que a inflação segue em direção à meta, afirmou o presidente do Federal Reserve, Jerome Powell, em coletiva de imprensa nesta quarta-feira, 31, após a decisão de manter os juros nos Estados Unidos na faixa entre 5,25% e 5,50%.

“O comitê não avalia ser apropriado decidir pela redução nas taxas de juros até que tenha confiança de que a inflação está em direção à meta de forma sustentável”, destacou Powell.

Os juros em território contracionista buscam frear a inflação para que o indicador de preços volte à meta de 2%. Os juros seguirão altos até que o processo de desinflação tenha êxito, reforçou Powell em fala aos jornalistas, da mesma forma em que foi apontado no comunicado divulgado com a decisão.

Powell ponderou que a oferta e demanda vem apresentando melhor equilíbrio, apesar do mercado de trabalho resiliente, pois a demanda forte tem sido acompanhada pela alta na oferta de colaboradores. “A demanda ainda é superior à oferta de trabalhadores disponíveis”, pondera Powell.

Comunicado e coletiva reforçam que decisões dependem de dados

As perspectivas econômicas são incertas e o Fed segue muito atento aos riscos de inflação, informou em comunicado.

A Órama Investimentos avaliou que, assim, o FOMC mantém o discurso de dependência de dados, trazendo incerteza sobre o início dos cortes de juros. “Além disso, em tom mais hawkish, afirmou que não espera reduzir os juros até que tenha maior confiança que a inflação está se movendo de forma sustentável para a meta”, destaca a Órama.

André Carvalho, diretor de portfólio da Acura Capital, concorda que Powell conteve a empolgação do mercado em relação a um corte de juros já na próxima reunião quando mencionou que o Fed continua aguardando mais evidências da economia quanto à queda da inflação numa trajetória mais sustentável. “Embora estejam aumentando a confiança em relação a melhoria dos indicadores, Powell indicou que é pouco provável que já tenha ocorrido até março. Portanto, o início de um ciclo de cortes deve ainda demorar algum tempo”.

O FOMC ponderou, no entanto, que os riscos para atingir as metas de inflação e de emprego seguiriam para um melhor equilíbrio, aponta a Suno Research.

Impactos nos mercados

Thomas Monteiro, analista do Investing.com, avalia que com o mercado atingindo recordes enquanto a economia apresentava sucessivos resultados resilientes, havia dúvida de que o Fed faria o seu melhor para minar as expectativas de mercado, assim comprando algum tempo para continuar a combater a inflação. No entanto, em uma perspectiva fundamentalista, não houve mudanças relevantes na decisão de hoje, afirma Monteiro.

“Desde a última reunião do Fomc, os dados econômicos dos EUA e os comentários dos membros do Fed apoiaram a visão de que o chairman Jerome Powell não deveria se apressar em cortar as taxas de juros. Ainda assim, o mercado não escutou. Se as coisas continuarem assim, é provável que a disparidade entre os preços das ações e as condições fundamentalistas do mercado cresça para níveis de bolha”.

O Fed, segundo Monteiro, ainda está tentando descobrir por quanto será necessário manter as taxas altas sem comprometer a narrativa de soft-landing. “Os resultados divulgados ontem pelo Google (NASDAQ:GOOGL) mostraram que as empresas não estão totalmente confiantes de que os cortes nas taxas virão tão cedo - e, portanto, ainda estão guardando suas forças. Portanto, se as empresas começarem a esperar que os cortes de taxas demorem mais, os riscos econômicos podem começar a crescer”, completa Monteiro, que considera a tentativa de equilíbrio do Fed como arriscada por natureza. “Estava mais do que claro que este era o momento de manter as expectativas no lugar”, reforça o analista do Investing.com.

Mercado segue dividido em relação ao início dos cortes

Após a decisão do Fed, o mercado continua dividido em relação ao início do ciclo de cortes nas fed funds americanas, que pode ocorrer em março ou maio, na visão de analistas de mercado.

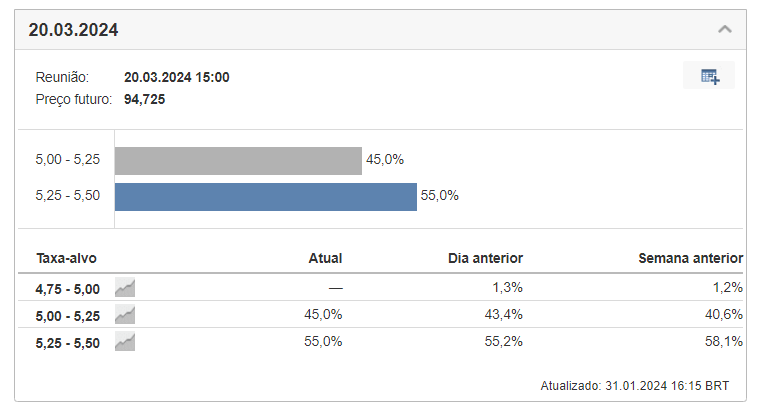

Em março, 55% dos analistas esperam manutenção dos juros entre 5,25% e 5,5%, enquanto 45% projetam redução de 0,25 ponto percentual, segundo o Monitor de Juros do Fed do Investing.com.

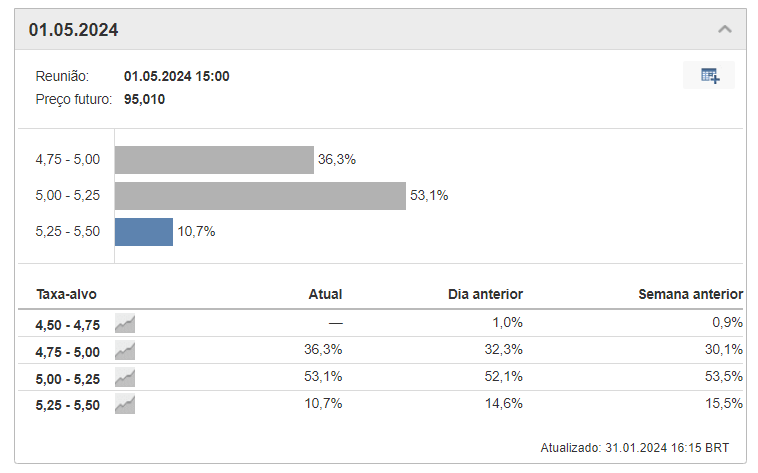

Para maio, 53% apostam em juros na faixa entre 5% e 5,25%, enquanto 36% esperam juros entre 4,75% e 5%.

A Órama Investimentos espera início dos cortes em maio, mas a decisão depende da escalada dos conflitos geopolíticos e do cenário das contas públicas dos Estados Unidos.

Já a Suno Research está mais cautelosa e estima que a redução nas fed funds inicie entre maio e junho. “A nossa expectativa, caso não haja choques que pressionem a inflação, é de uma desaceleração dos preços ao longo dos próximos meses, com uma inflação se aproximando da meta no terceiro trimestre deste ano”, completa a Suno.