Ações da Netflix continuam em queda enquanto Musk intensifica campanha de cancelamento

- Os mercados esperam que o Fed suba os juros em 75 pontos-base nos EUA.

- Crescem temores de que um aperto agressivo possa jogar a economia americana em uma recessão.

- Entre as ações mais seguras, os destaques são Pepsico, Citigroup e Pioneer Natural Resources.

Wall Street pode ter um dos seus piores anos da história, diante do temor dos investidores com a estratégia do Federal Reserve de combater a inflação em níveis persistentemente altos nos EUA.

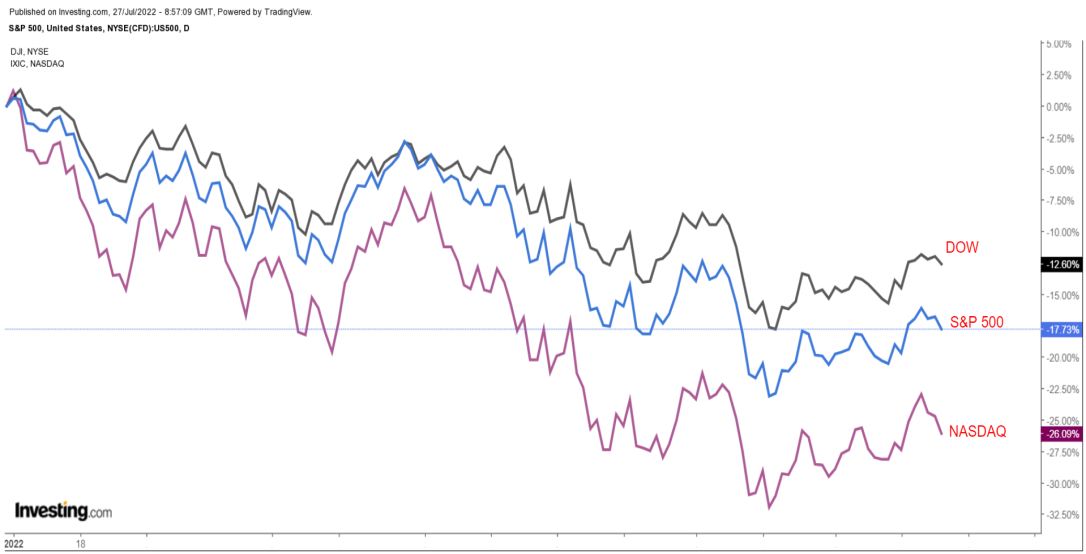

O índice Dow Jones Industrial acumula queda de 12,6% no ano, enquanto o S&P 500 e o Nasdaq Composite, repleto de ações de tecnologia, recuam 17,7% e 26%, respectivamente.

O banco central americano já elevou suas taxas referenciais em 150 pontos-base (pb) até agora no ano e deve continuar subindo os juros. Além disso, a instituição começará a reduzir seu balanço de US$ 9 trilhões, aumentando o aperto monetário, em um cenário muito mais volátil neste momento do que na última vez em que enxugou seu portfólio de títulos.

Apresentamos a seguir três empresas que podem registrar bom desempenho nos próximos meses.

PepsiCo

- Desempenho no acumulado do ano: -1,1%

- Capitalização de Mercado US$ 237,1 bilhões

A PepsiCo (NASDAQ:PEP) (BVMF:PEPB34) é uma das maiores empresas mundiais do setor de bebidas e alimentos de conveniência, mais conhecida por seu refrigerante Pepsi e sua ampla gama de snacks.

Acreditamos que as ações da empresa sediada em Purchase, Nova York, podem ter um bom desempenho, com os investidores recorrendo a segmentos defensivos do setor de produtos básicos de consumo, a fim de evitar a volatilidade.

A empresa vem tendo boa performance e divulgou resultados acima das expectativas para o 2º tri em 12 de julho. Ela também elevou sua projeção de vendas para todo o ano, dizendo que a demanda foi forte e que há espaço para aumentos de preços, apesar da instabilidade do cenário macroeconômico e geopolítico.

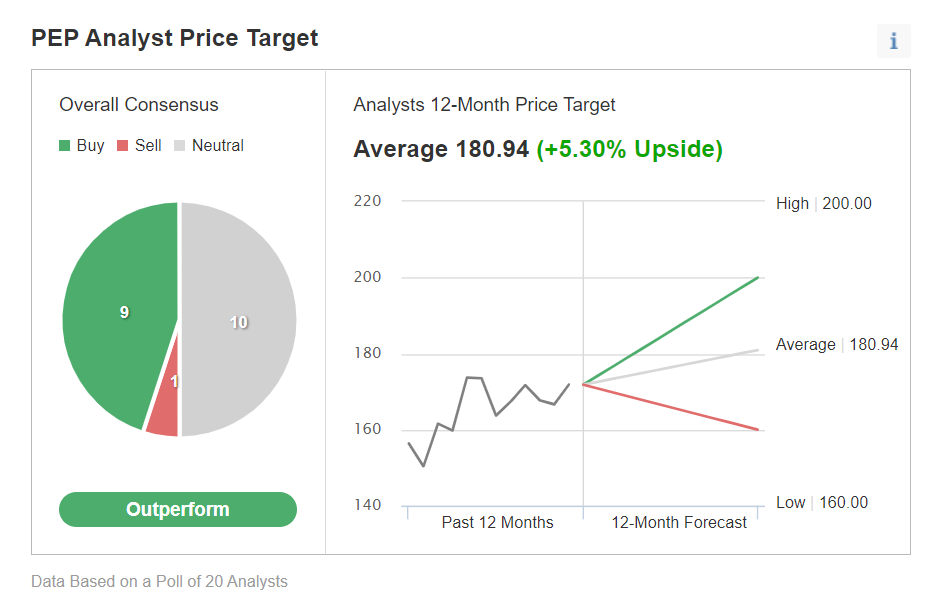

Desde o 1º tri de 2012, a companhia vem superando as expectativas de lucro trimestral de Wall Street, o que ressalta a força e a resiliência dos seus negócios. Não é de surpreender que a maioria dos analistas pesquisados pelo Investing.com recomenda compra ou manutenção dos papéis da Pepsi em carteira.

Seu preço-alvo de US$ 180,94 indica que a PEP pode subir 5,3% em relação aos níveis atuais.

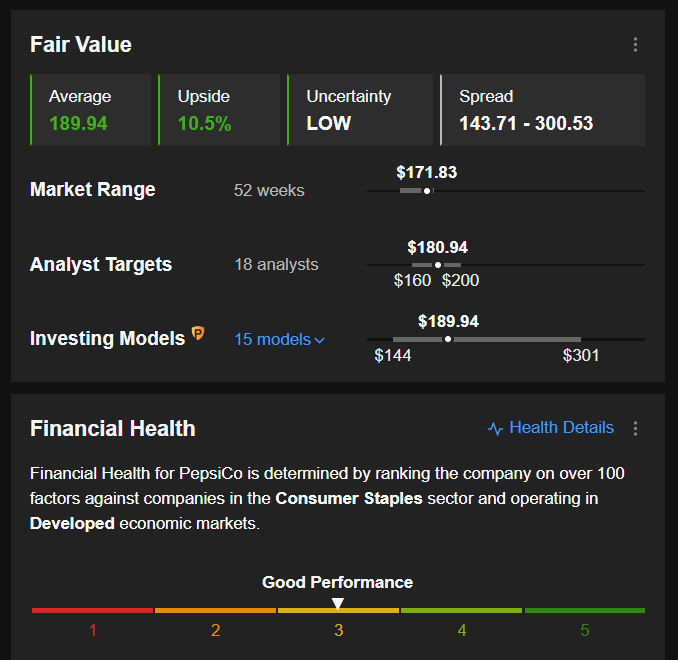

Os modelos quantitativos do InvestingPro apontam para uma possível valorização de 10,5% a partir da cotação atual.

O índice P/L da Pepsi de 25,5 apresenta um leve desconto em relação aos principais concorrentes, como Coca-Cola (NYSE:KO) e Kraft Heinz (NASDAQ:KHC).

Além disso, a empresa é uma boa pagadora de dividendos, fazendo atualmente distribuições trimestrais de US$ 1,15 por ação, o que implica um retorno de 2,68% por ano.

Citigroup

- Desempenho no acumulado do ano: -14,9%

- Capitalização de Mercado US$ 99,5 bilhões

O Citigroup (NYSE:C) (BVMF:CTGP34), cujos serviços financeiros incluem varejo, investment banking e gestão de patrimônio, é considerado uma das quatro maiores instituições bancárias dos EUA, ao lado do JPMorgan Chase (NYSE:JPM) (BVMF:JPMC34), Bank of America (NYSE:BAC) (BVMF:BOAC34) e Wells Fargo (NYSE:WFC) (BVMF:WFCO34).

O megabanco nova-iorquino, que possui mais de US$ 23,6 trilhões de ativos sob custódia, fornece diversos produtos e serviços financeiros a consumidores, empresas, governos e instituições de todo o mundo.

As ações do Citigroup devem se beneficiar da perspectiva de aumento agressivo dos juros nos EUA no curto prazo. Em ambientes de juros altos, os bancos tendem a impulsionar sua receita proveniente da oferta de crédito.

Os resultados dos bancos no 2º tri superaram as expectativas consensuais, na medida em que os juros mais altos aumentaram seu faturamento. A CEO Jane Fraser afirmou o seguinte:

“Em um ambiente macro e geopolítico desafiador, nossa equipe entregou sólidos resultados, e estamos em boas condições de enfrentar tempos de incerteza, graças à nossa liquidez, qualidade de crédito e níveis de reserva.”

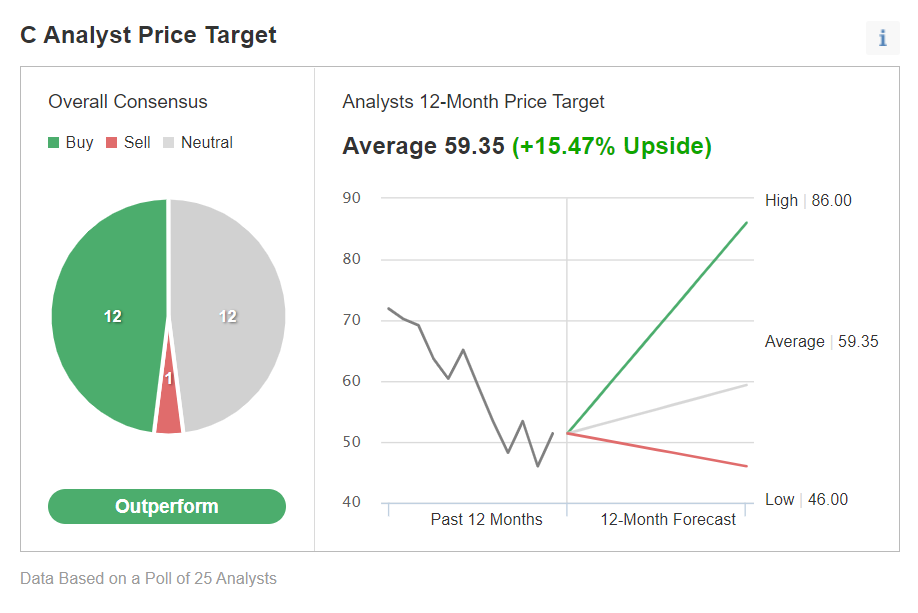

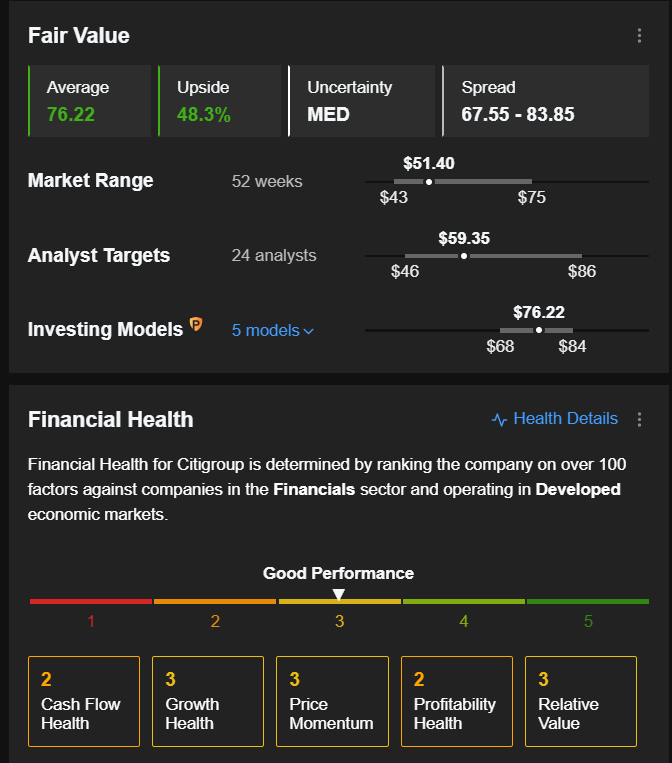

De acordo com uma pesquisa realizada pelo Investing.com, a classificação consensual é de “acima da média" para o Citigroup com uma convicção bastante elevada.

Os analistas preveem um potencial de alta de aproximadamente 15,5% em relação aos níveis atuais. O preço justo médio para a ação do Citigroup, de acordo com o InvestingPro, aponta para uma impressionante alta de 48,3%, em relação à sua cotação atual.

Além disso, o gigante bancário, cujas ações estão com um índice P/L relativamente baixo de 6,6, oferece um dividendo anualizado de US$ 2,04 por ação, com um rendimento de 3,97%, acima do retorno implícito para o S&P 500, que é de 1,52%.

Pioneer Natural Resources

- Desempenho no acumulado do ano: +20,2%

- Capitalização de Mercado US$ 52,9 bilhões

A Pioneer Natural Resources (NYSE:PXD) (BVMF:P1IO34) é uma das maiores empresas de exploração e produção de shale oil e gás natural dos EUA, com operações localizadas principalmente na região central da bacia do Permiano no Texas Ocidental. Suas operações centrais envolvem exploração, desenvolvimento, produção e comercialização de petróleo bruto, gás natural e líquidos de gás natural.

As ações dessa empresa de energia, sediada em Irving, Texas, superaram o desempenho do mercado mais amplo por larga margem nos últimos meses, saltando 20% em 2022, graças ao forte rali registrado pelo petróleo e o gás natural.

As ações da PXD atingiram a máxima histórica de US$ 288,46 em 31 de maio. Nos níveis atuais, a Pioneer possui a sexta maior capitalização de mercado entre as produtoras de energia dos EUA, atrás de Exxon Mobil (NYSE:XOM) (BVMF:EXXO34), Chevron (NYSE:CVX) (BVMF:CHVX34), ConocoPhillips (NYSE:COP) (BVMF:COPH34), EOG Resources (NYSE:EOG) e Occidental Petroleum (NYSE:OXY) (BVMF:OXYP34).

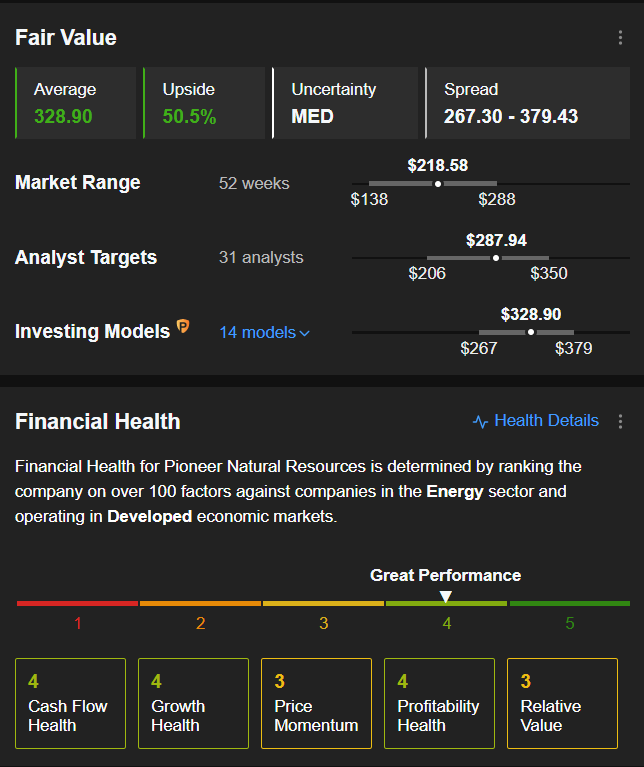

Apesar do seu robusto desempenho no acumulado do ano, a Pioneer continua sendo um dos melhores nomes para investir em meio à atual recuperação do setor de óleo e gás norte-americano. A empresa está bem posicionada para se beneficiar das suas excelentes operações no Permiano, além dos elevados preços dos produtos de energia.

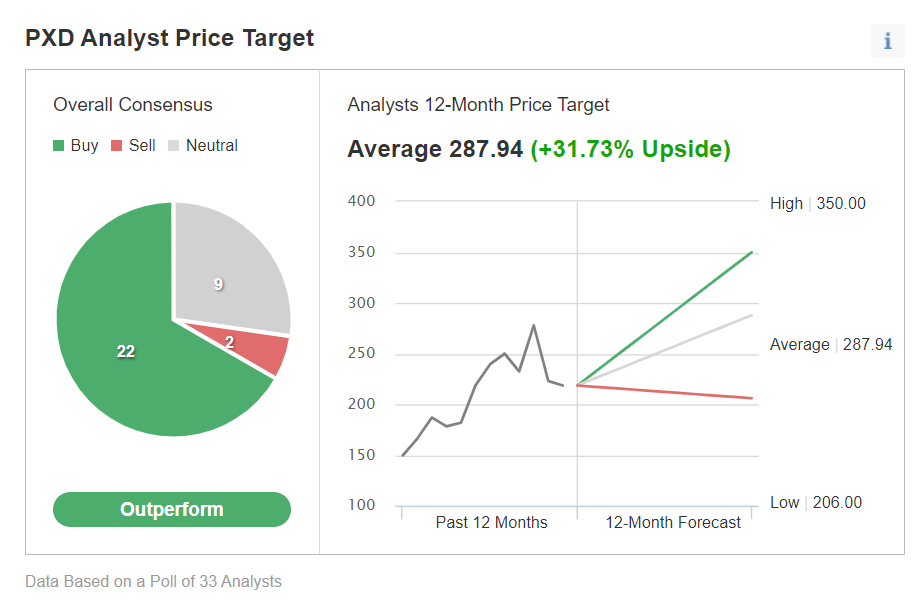

De modo geral, os analistas continuam otimista com a Pioneer, citando sua forte perspectiva para o longo prazo. Em uma pesquisa conduzida pelo Investing.com, a maioria deles recomendava compra nas ações da PXD.

Entre os pesquisados, o papel tinha um potencial de alta de quase 32%.

O preço-alvo médio para as ações da PXD no InvestingPro era de US$ 328,90, um potencial de alta de 50,5%.

A Pioneer divulgará seus resultados financeiros após o fechamento dos mercados americanos na segunda-feira, 8 de agosto. O consenso aponta para um crescimento de mais de 200% no lucro por ação a/a, para US$ 8,79. A expectativa é que a receita dispare 99% ano a ano, para US$ 6,81 bilhões.

Os investidores ficarão atentos para saber sobre os planos da Pioneer de retornar caixa aos acionistas na forma de distribuição de dividendos regulares e especiais, bem como recompras de ações.

A produtora de energia oferece atualmente um retorno espetacular de 7,97% ao ano com dividendos.

Aviso: No momento da publicação, Jesse estava posicionado em PXD. As visões discutidas neste artigo correspondem exclusivamente à opinião do autor e não devem ser consideradas como uma recomendação de investimento.