Como obter +559% de retorno a mais, comprovado por dados estatísticos

Enquanto o Fed continua a aumentar as taxas de juros para combater os altos níveis de inflação agressivamente, a história mostra que a deflação se tornará uma ameaça mais significativa quando algo "quebrar" nos mercados financeiros ou de crédito.

Como discuti em um artigo recente do MarketWatch:

“Mercados estáveis podem se tornar instáveis rapidamente quando algo quebra devido ao aumento das taxas ou volatilidade. O Banco da Inglaterra (BOE) é um exemplo atual do que acontece quando as coisas dão errado. O BOE na quarta-feira foi forçado a começar a comprar títulos para resolver uma potencial crise com os fundos de pensão do Reino Unido. Os fundos de pensão recebem margem quando os rendimentos caem e oferecem garantias adicionais quando os rendimentos aumentam.

Como aconteceu recentemente, os fundos de pensão são atingidos por chamadas de margem, que têm o potencial de causar instabilidade no mercado. Devido à alavancagem acumulada no sistema financeiro, a instabilidade do mercado pode se espalhar como um vírus pelos mercados globais. Foi o que aconteceu em 2008 com a crise do Lehman.”

Nos EUA, dada a magnitude da alavancagem em todo o sistema financeiro, provavelmente estamos à beira de uma “quebra” ainda maior, já que as autoridades do Fed dobram a necessidade de aumentar agressivamente as taxas para combater o que parece ser uma inflação em queda, independentemente das consequências sistêmicas.

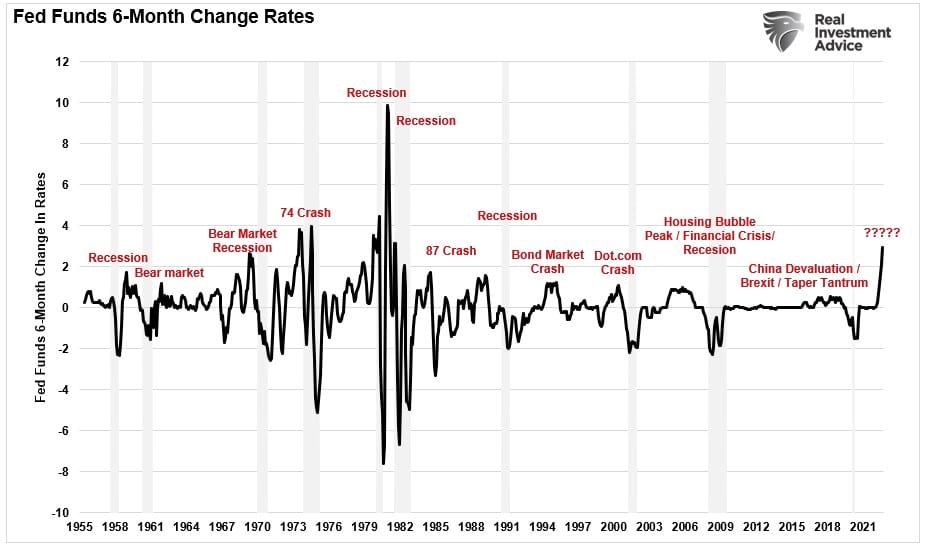

Essas consequências sistêmicas do aperto da política monetária do Fed ocorreram repetidamente ao longo da história. A crise latino-americana resultou do aumento das taxas impactando a dívida denominada em dólar. Essa crise poderia ter tornado muitos bancos americanos insolventes. O aumento das taxas desencadeou a quebra do mercado de 1987, quando o “seguro de carteira” falhou. Depois disso, houve uma série de eventos adversos do crash do mercado de títulos de 1994, a crise do peso mexicano, a falência do Orange Country, o contágio asiático, o calote da dívida russa, o Long-Term Capital Management, o crash da bolha das pontocom e a crise financeira.

Embora as “altas taxas de inflação” sejam certamente problemáticas para a economia, pois criam a destruição da demanda, o risco mais considerável continua sendo a “instabilidade financeira”, que é “deflacionária”. Conforme discutiremos, a deflação continua sendo uma ameaça mais significativa para o Fed, pois coincide com a destruição de riqueza, minando ainda mais a confiança do consumidor.

A inflação é insustentável

As pressões inflacionárias podem ser uma “coisa boa” quando correspondem a um forte crescimento econômico e produtividade. No entanto, quando a inflação de preços sobe mais rapidamente do que os salários e aumenta os custos do serviço da dívida em famílias fortemente alavancadas, a contração de liquidez resultante desencadeia recessões econômicas.

Tal foi um ponto feito por Michael Wilson de Morgan Stanley, afirmando:

“Em nossa opinião, esse aperto é insustentável porque levará a um estresse econômico e financeiro intolerável.”

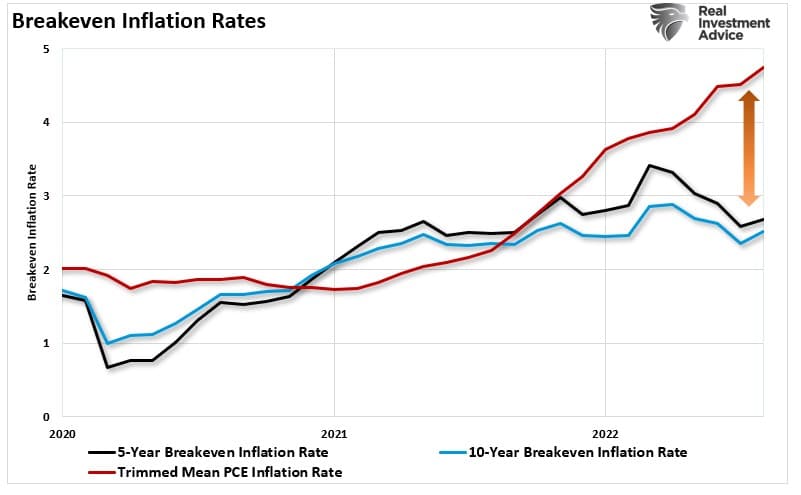

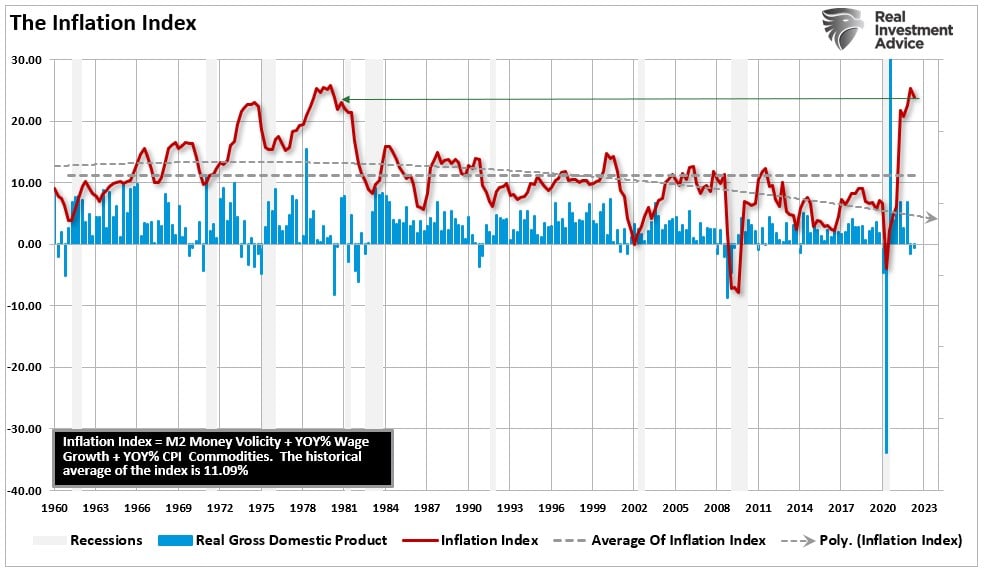

O gráfico abaixo mostra os três principais componentes que compõem a inflação:

Preços de commodities que refletem a atividade econômica real,

Salários que permitem aumentos de gastos e suporte a preços mais altos; e,

A velocidade do dinheiro mostra a demanda por dinheiro através do sistema econômico.

Quando combinamos esses três componentes em um índice de inflação composto, podemos ver que altas taxas de inflação precedem recessões e períodos deflacionários.

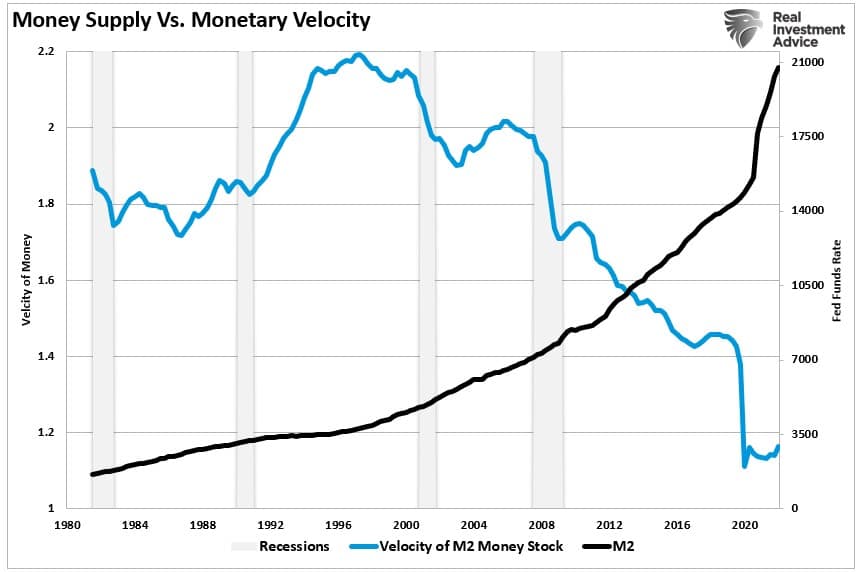

Há um problema inerente com o gráfico acima. O pico inflacionário não foi uma função da atividade econômica orgânica, mas sim injeções artificiais de capital em uma economia afetada pela oferta. O aumento na demanda contra a oferta limitada criou um aumento nos preços junto com as commodities. No entanto, a demanda econômica orgânica permaneceu fraca, pois a base monetária não conseguiu ganhar força.

Embora muitos hoje comparem o ambiente econômico ao pico inflacionário da década de 1970, o impacto da demografia e da dívida é muito diferente. Conforme discutido em “Sugar Rush”, à medida que as injeções de liquidez se dissipam, as pressões deflacionárias estão novamente se reafirmando.

O problema para o Fed é que aumentos adicionais das taxas exacerbarão os processos desinflacionários já em andamento na economia. Como tal, quando a eventual recessão ocorrer, a destruição da demanda provavelmente será mais significativa do que o previsto. Uma breve revisão dos períodos inflacionários anteriores sugere que esse será o caso.

Uma breve história da deflação da inflação

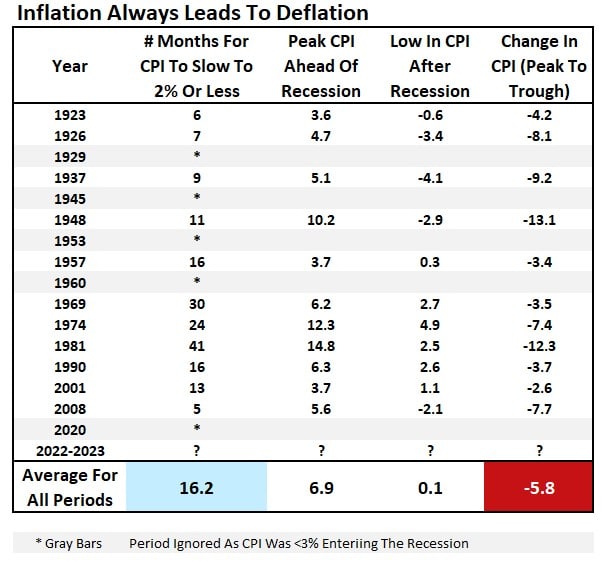

Embora muitos acreditem que os períodos de alta inflação sejam “persistentes”, a história não apoia tais alegações. Como recentemente apontou Alfonso Peccatiello, os períodos de alta inflação voltaram a níveis baixos ao longo de 16 meses.

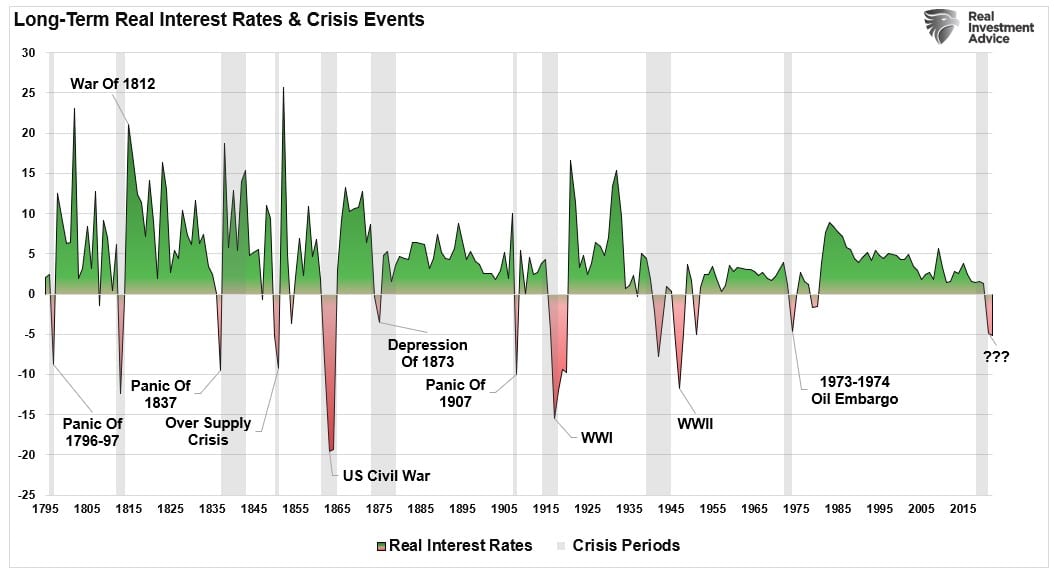

Isso porque períodos inflacionários altos também correspondem a taxas de juros mais altas. Em economias altamente endividadas, como nos EUA hoje, isso cria uma destruição mais rápida da demanda à medida que os preços e os custos do serviço da dívida aumentam, consumindo assim mais renda disponível disponível. O gráfico abaixo mostra as “taxas de juros reais”, que incluem a inflação, desde 1795.

Não surpreendentemente, cada período de inflação alta é seguido por períodos inflacionários (deflação) muito baixos ou negativos.

Conforme observado inicialmente, o aumento das taxas de juros afeta as funções do mercado, levando à instabilidade financeira.

“A baixa liquidez do Tesouro dos EUA e a demanda limitada podem tornar o mercado dos EUA vulnerável a um colapso no funcionamento do mercado, semelhante ao do Reino Unido.” – Mark Cabana, BofA (NYSE:BAC)

À medida que o Fed continua a aumentar as taxas para combater um “bicho-papão” inflacionário, a ameaça mais considerável continua sendo a deflação de uma crise econômica ou de crédito causada pelo aperto excessivo da política monetária.

A história é clara de que as ações atuais do Fed estão mais uma vez atrasadas. Embora o Fed queira desacelerar a economia, não desmoronar, o risco real é “algo quebrar”.

Cada aumento da taxa aproxima o Fed do indesejado “horizonte de eventos”. Quando o efeito defasado da política monetária colide com a fraqueza econômica acelerada, o problema inflacionário do Fed se transformará em uma recessão deflacionária destrutiva.