BHIA3: Otimismo e risco no gráfico com alta de 11% das Casas Bahia

-

A volatilidade do mercado na sexta-feira revela a persistente insegurança econômica, elevando mais uma vez as chances de uma recessão nos Estados Unidos.

-

Por outro lado, o Goldman Sachs (NYSE:GS) contesta o valor prognóstico da curva de juros na conjuntura atual.

-

Quem tem razão?

Estamos atravessando novamente um período conturbado no mundo, no qual a economia e as bolsas de valores tendem a apresentar maior instabilidade. A última sexta-feira não foi diferente.

Nesse dia, recebemos uma série de indicadores econômicos dos Estados Unidos, como folha de pagamentos privada, folha de pagamentos não agrícola e a taxa de desemprego. Inicialmente, vimos um aumento nos juros e uma queda brusca nas ações. No entanto, pouco antes do início do pregão, as ações protagonizaram uma reviravolta surpreendente, encerrando o dia em território positivo. Curiosamente, isso marcou a primeira vez que o S&P 500 fechou uma sessão com um ganho de mais de 1 por cento desde o final de agosto.

O cenário atual do mercado tornou-se cada vez mais difícil de interpretar. Muitas vezes, nos força a enfrentar uma realidade dura: reconhecer quando erramos e não previmos tais movimentos de mercado.

No último um ano e meio, os bancos centrais ao redor do mundo têm combatido a inflação elevando as taxas de juros de forma vigorosa. As ações do Federal Reserve têm sido das mais incisivas da história. Surpreendentemente, apesar dessas medidas, ainda não vivenciamos uma recessão.

Diante do tempo considerável que se passou, poderíamos talvez argumentar que já estamos presenciando uma suave desaceleração econômica?

No momento presente, se analisarmos uma das tendências marcantes - comparando os índices NASDAQ e Russell 3000 - fica evidente que as ações de crescimento de mega-cap continuam a superar tanto as small-caps quanto as large-caps. Essa tendência permanece um aspecto notável do atual cenário de mercado.

Ao examinar o gráfico, podemos observar claramente o desempenho robusto das ações de crescimento, que impulsionou o NASDAQ a níveis inéditos. Consequentemente, pode-se supor que as empresas de grande capitalização manterão sua trajetória de crescimento, enquanto as empresas menores continuarão enfrentando mais desafios contínuos.

Isso nos leva a ponderar uma questão relevante: se o consenso predominante entre economistas e analistas é que o mercado está à beira de um colapso, por que vemos os setores de Bens de Consumo Discricionários, que lidam com bens supérfluos, consistentemente exibindo maior força do que os Bens de Consumo Essenciais, que estão associados a produtos de consumo indispensáveis.

A relação entre Bens de Consumo Discricionários (NYSE:XLY) e Bens de Consumo Essenciais (NYSE:XLP) é fundamental para compreender os ciclos de mercado. Durante os mercados em alta, isso pode validar tendências de índices e, inversamente, durante mercados em baixa, pode detectar potenciais divergências que poderiam servir como indicadores antecipados de reversões antes das mudanças nos índices em si.

Desde o início do ano, as ações discricionárias têm exibido uma trajetória ascendente em relação às commodities. Atualmente, isso está alinhado com o comportamento tradicional esperado em mercados “saudáveis”.

À medida que o pessimismo se intensifica e os pessimistas ganham confiança novamente, devemos nos perguntar: como é que ainda não vimos uma rotação para os Bens de Consumo Essenciais com base em seu comportamento histórico, se as ações estão sob pressão?

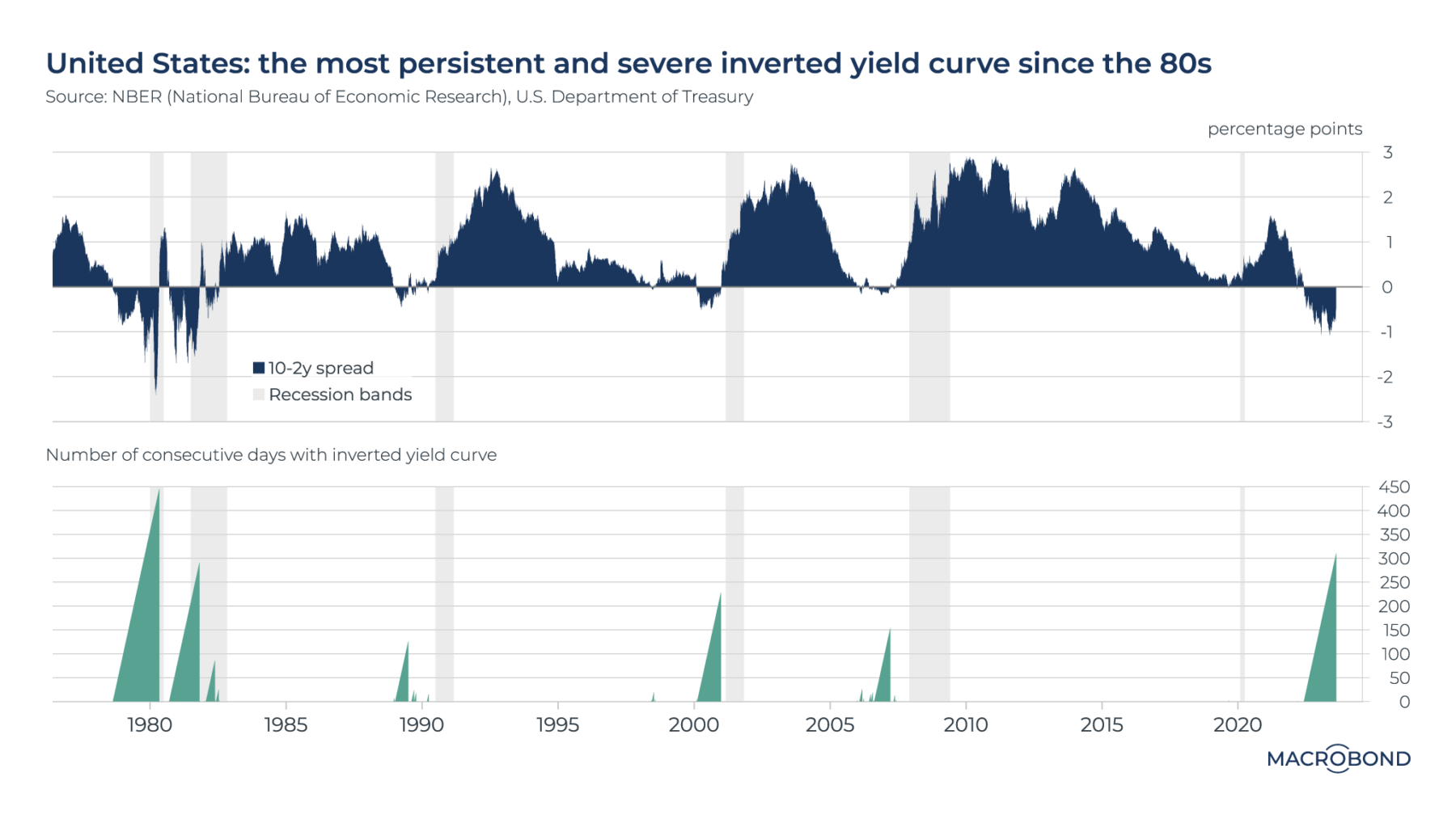

O S&P 500 tem apresentado quedas acentuadas, mas talvez estejamos atribuindo muita relevância a elas e negligenciando a tendência estatística de uma correção sazonal nesta época do ano - uma correção que pode se manter. É vital considerar o impacto da sazonalidade e da fase historicamente adversa para as ações durante este período. A surpresa de diversos setores é um tanto interessante, mas é fundamental manter nosso foco na inversão da curva de juros dos EUA, pois sua persistência e intensidade são maiores do que as observadas desde a era Volcker.

De fato, a curva de juros invertida, que ocorre quando as taxas de longo prazo ficam abaixo das de curto prazo, tem consistentemente atuado como um indicador confiável de uma possível recessão eminente. Ao longo deste ano, houve uma extensa discussão sobre essa inversão se tornar uma característica mais frequente do cenário de mercado.

Ao analisarmos o histórico, encontramos exemplos de inversão na diferença entre as taxas de 10 anos e 2 anos, como na década de 1970 durante a gestão de Paul Volcker no Fed. Posteriormente, observamos inversões menores nas décadas de 1990, 2000 e durante a grande crise financeira.

Além disso, ao considerarmos a duração dos dias consecutivos em que a curva de juros permanece invertida, vemos que a sequência atual ultrapassou os 300 dias, marcando a inversão mais longa desde 1980. No entanto, os sinais do mercado têm persistentemente apontado para uma recessão iminente nos últimos meses.

Um artigo do Goldman Sachs questiona a capacidade preditiva da curva de juros, sugerindo que, ao contrário do passado, ela não prevê o estado futuro da economia, mas reflete a política de juros do Fed, agindo como um indicador de vulnerabilidade econômica em vez de uma recessão iminente.

Quando as taxas de 10 anos ficam abaixo das de 2 anos, isso implica que o mercado antecipa cortes nas taxas de juros. De acordo com Hatzius, economista-chefe do Goldman Sachs, a probabilidade de uma recessão nos EUA nos próximos 12 meses é de apenas 20%.

“Não compartilhamos a preocupação generalizada com a inversão da curva de juros”, afirmou na semana passada.

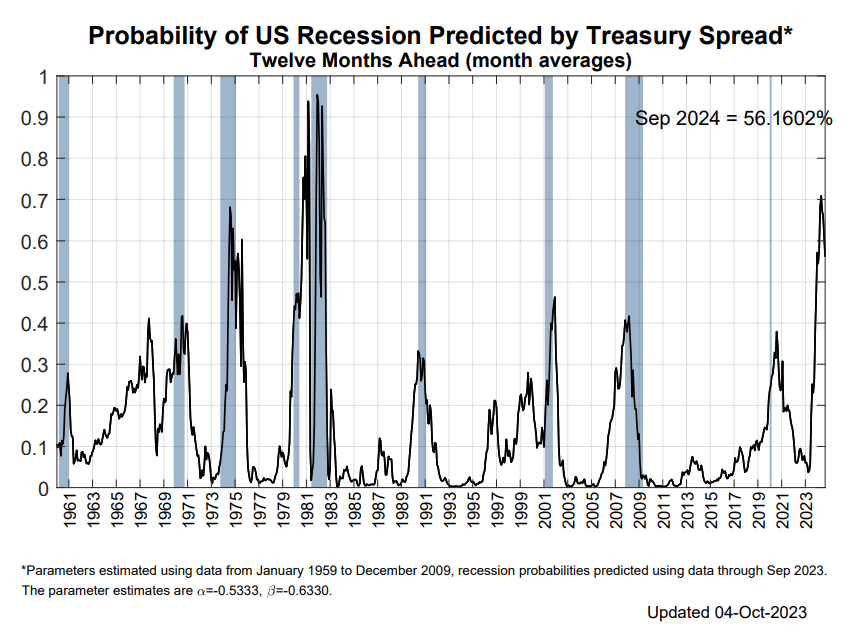

É preciso, no entanto, levar em consideração as divergências, pois, com base no modelo de curva de juros do Federal Reserve de Nova York, que considera a diferença entre os juros de 3 meses e 10 anos, a probabilidade de uma recessão em 2024 é estimada em 56%.

Bastará, contudo, alguns cortes nas taxas de juros para reverter a inversão.

“Primeiro, o prêmio de prazo está bem abaixo da média de longo prazo, o que significa que são necessários menos cortes nas taxas de juros esperados para reverter a curva. Em segundo lugar, existe uma possibilidade plausível de o Fed reduzir as taxas apenas com base na menor inflação - na verdade, tanto nossas projeções quanto as projeções não recessivas do Fomc indicam mais de 200 pontos-base de cortes graduais nos próximos 2-3 anos. Em terceiro lugar, se os previsores estiverem excessivamente pessimistas agora, é provável que os investidores do mercado de taxas - e, consequentemente, as expectativas incorporadas na curva de juros - também estejam excessivamente pessimistas”, concluiu Hatzius.

Independente de quem saia vitorioso nesse debate, a principal mensagem para os investidores é evitar uma postura excessivamente pessimista neste momento - da mesma forma que não deveriam ter ficado excessivamente otimistas alguns meses atrás. O sentimento do mercado é efêmero, mas aqueles que conseguem manter seu foco nos preços a longo prazo são os verdadeiros ganhadores.

Até a próxima!

***

Aviso: este artigo é redigido apenas para fins informativos; não constitui uma solicitação, oferta, aconselhamento ou recomendação para investir, portanto, não tem a intenção de incentivar a compra de ativos de forma alguma. Gostaria de lembrar que qualquer tipo de ativo deve ser avaliado sob diversas perspectivas e é altamente arriscado; portanto, qualquer decisão de investimento e o risco associado permanecem sob a responsabilidade do investidor.