Petróleo sobe 3% para máxima em sete semanas com queda de estoques nos EUA

A derrocada da Americanas (AMER3) relacionada ao rombo financeiro de R$ 41,2 bilhões no balanço terá impacto no resultado dos grandes bancos.

A tumultuada lista de credores da Americanas apontou o Bradesco (BVMF:BBDC4), Santander (BVMF:SANB11) e BTG Pactual (BVMF:BPAC11)como os bancos brasileiros com maior exposição de crédito à empresa.

O adjetivo tumultuado só foi usado porque a lista de credores da Americanas também apresenta “inconsistência” nos dados.

O passivo da Americanas sujeito à recuperação judicial totaliza R$ 41,2 bilhões devidos a 7.720 credores, segundo o Tribunal de Justiça do Rio de Janeiro. O dado diverge dos números apresentados pela Americanas no pedido de recuperação judicial, que apontava uma dívida estimada de R$ 43,1 bilhões com 16.300 credores. A informação é do Bloomberg Línea.

Lista com os principais bancos credores

- Deutsche Bank: R$ 5,2 bilhões

- Bradesco: R$ 4,8 bilhões

- Santander: R$ 3,6 bilhões

- BTG Pactual: R$ 3,5 bilhões

- Banco Votorantim (BV): R$ 3,2 bilhões

- Itaú (BVMF:ITUB4): R$ 2,9 bilhões

- Safra: R$ 2,5 bilhões

- Banco do Brasil (BVMF:BBAS3): R$ 1,3 bilhão

- Daycoval: 509 milhões

- Caixa: 501 milhões

- ABC Brasil (BVMF:ABCB4): R$ 416 milhões

- BNDES: R$ 276 milhões

Fonte: Lista de credores da Americanas

Neste momento, enquanto não temos um parecer preciso se a empresa terá que fazer ajustes na lista de credores, o cenário é este:

Deutsche Bank

Entre as instituições financeiras, o Deutsche Bank (BVMF:DBAG34)(ETR:DBKGn), que tem US$ 1 bilhão (R$ 5,2 bilhões) a receber da Americanas, aparece com a maior dívida.

No entanto, o banco alemão não é credor da varejista. De acordo com o mercado, o Deutsche atua como agente fiduciário (trustee) de dois títulos de dívida (bonds) que a Americanas emitiu no exterior no segundo semestre, de US$ 500 milhões cada, de acordo com uma fonte.

Ou seja, o banco alemão possui os títulos de dívida da companhia, mas os detentores desses títulos são os reais credores.

Bradesco

Outro montante expressivo é a dívida com o Bradesco (BBDC4) no total de R$ 4,8 bilhões.

A Americanas também possui um débito com a operadora de saúde Bradesco Saúde no valor de R$ 5,1 milhões.

Santander

Logo depois vem o Santander (SANB11), com R$ 3,6 bilhões a receber.

O “efeito Americanas” deve ter impactos limitados tanto para o Bradesco quanto para o Santander.

Imaginamos que os bancos terão a mesma atitude quanto ao reconhecimento das possíveis perdas e devem optar por provisionar esse valor no primeiro trimestre (1T23), com possível impacto para a linha de lucro líquido.

BTG Pactual

Na sequência, aparece o BTG Pactual (BPAC11) com R$ 3,5 bilhões a receber.

Na terça-feira, 24, a Americanas conseguiu uma liminar para reverter a decisão que autorizou o bloqueio de R$ 1,2 bilhão da varejista pelo banco. Na quarta-feira, 25, porém, o BTG usou a carta “Inversão” do UNO e conseguiu manter o bloqueio dos recursos retidos.

Em nota publicada na quinta-feira, 26, a varejista disse que o bloqueio do valor trata-se de um provimento parcial e que “o juízo de competência ainda será decidido pelo STJ”.

O BTG ainda conta com uma exposição de R$ 21 mil relativos a serviços prestados pela corretora.

O baque da Americanas no BTG

Uma estimativa feita pelos analistas da XP (BVMF:XPBR31) para calcular o nível de provisões considera um impacto nos lucros trimestrais dos grandes bancos de 10% a 30%.

Conversei com o time do BTG Pactual para entender a exposição a Americanas.

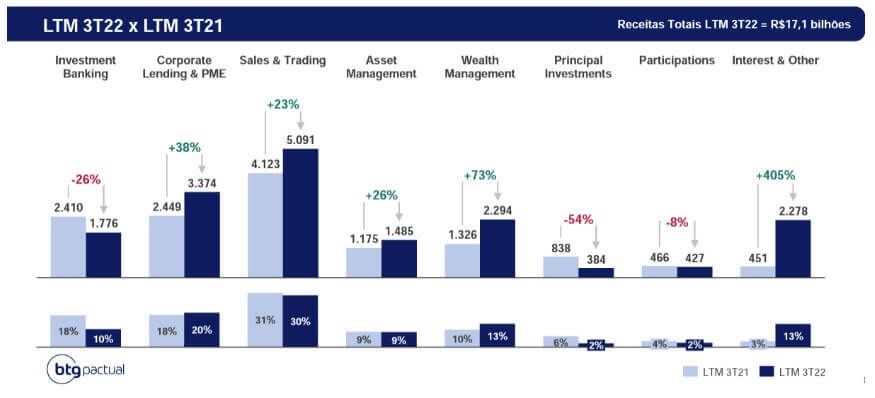

Com base nos últimos resultados divulgados, Lopes ressalta que o banco de André Esteves tem cerca de 30% da receita líquida em corporate lending (crédito) e uma carteira de crédito corporativo de aproximadamente R$ 130 bilhões.

Na verdade, o BTG possui uma exposição líquida (considerando que o caixa na data de hoje está sob avaliação) de R$ 1,9 bilhão líquido em Americanas. Com isso, acreditamos que o banco deve fazer, no 1T23, uma provisão de 30% (antes de taxas) desse valor, o que trará um impacto no lucro de cerca de R$ 330 milhões (a companhia está com histórico de lucro do último trimestre de 2,3 bilhões).

Essa provisão representa um impacto médio de 13% no lucro, considerando que BTG não cresça, o que sabemos que é improvável, portanto, o impacto será menor (mercado estima na casa de -5%) da primeira provisão a ser feita. É claro, a briga de congelamento de caixa e próximas provisões está apenas começando.

Nossa recomendação

Dentre os grandes bancos, o BTG Pactual (BPAC11) tem o menor potencial de risco em proporção ao tamanho da sua carteira de crédito e à solidez das demais linhas de negócio.

O BTG tem crescimento, é altamente rentável e ainda assim suas ações negociam a apenas 8 vezes lucros.

BPAC11 é uma ação da nossa cobertura com recomendação de Compra

Recomendação: Comprar