Fique por dentro das principais notícias do mercado desta quinta-feira

Os preços do gás natural atingirão US$7 com a mesma velocidade com que chegaram à faixa intermediária dos US$6 nos EUA?

Tudo depende do alívio que Vladimir Putin der à crise energética da Europa, da retomada da ação técnica altista nos gráficos e dos volumes de estoques americanos na estação fria local.

O gás atingiu o pico de US$6,466 por mmBtu no centro de distribuição de Henry da Bolsa Mercantil de Nova York, na quarta-feira, antes de mudar a rota e afundar 10%, em um movimento de reversão de mercado quase perfeito na terça-feira.

Operadores atribuíram a culpa ao presidente russo Putin, a indicadores técnicos que não davam suporte ao movimento de alta do mercado, ao clima mais temperado fora de época e a uma cautela geral em relação ao primeiro acúmulo de estoques acima de 100 bilhões de pés cúbicos.

Putin puxou a corda primeiro, ao dizer que Moscou poderia “atingir mais um recorde” nas entregas de gás no próximo inverno, a fim de ajudar a aquecer uma Europa gravemente desabastecida. Isso ocorre após críticas de que a gigante estatal russa de energia Gazprom (MCX:GAZP) (OTC:OGZPY) demorou para elevar suas entregas de gás enquanto os países da Europa Ocidental lutavam para reconstituir seus estoques afetados pela baixa produção durante a pandemia de coronavírus.

Se Putin amenizar crise do gás na Europa, rali nos EUA pode perder força

Como apontou o Wall Street Journal, os fluxos de gás russo para a Europa têm sido objeto de intenso debate entre traders de energia e autoridades nos últimos meses, em vista do seu papel central na manutenção dos preços em níveis economicamente punitivos.

Os preços mais altos estão sendo interpretados nas capitais europeias como uma tentativa de pressionar as autoridades e órgãos reguladores a aprovar o Nord Stream 2, controversa tubulação que liga a Rússia à Alemanha.

Para complicar ainda mais a situação, o preço caro da energia da Europa está influenciando o rali do gás natural nos EUA. O contrato futuro referencial do gás holandês subiu 40% na quarta-feira pela manhã, turbinando a corrida no centro de distribuição de Henry da NYMEX, antes de o mercado virar nos EUA. Os compradores de gás na Europa também clamam por qualquer carga de GNL que os EUA possam fornecer, intensificando ainda mais a condição altista do mercado em Nova York.

Voltando para Putin e a crise do gás na Europa: se o presidente russo de fato conseguir amenizar consideravelmente o problema, os preços do gás na Europa podem se acalmar, mitigando a possibilidade de uma disparada do produto nos EUA.

Gráficos técnicos não favorecem alta

Vejamos, então, o que nos dizem os gráficos: alguns fatores técnicos podem ter influenciado o crash de quarta-feira no centro de distribuição de Henry, segundo o analista técnico da ICAP, Brian LaRose, em uma publicação no site naturalgasintel.com.

O mercado “precisava ultrapassar o nível de US$6,535 para ter confiança em um rompimento de alta”, afirmou. “Mas não conseguiu fazer isso”.

O analista afirma que as vendas acabaram “estragando a festa” e agora seria possível haver uma queda para a região de US5,455 ou até mesmo US$4,875. O gás americano atingiu a mínima de US$5,465 durante a sessão asiática de negociações.

O clima também está fazendo sua parte para incentivar os ursos do mercado. Aconteceram muitas mudanças nas previsões climáticas, gerando a expectativa de demanda “excepcionalmente leve” nos EUA.

NatGasWeather afirmou que o padrão temperado inclui altas na região leste dos EUA, principalmente nos "confortáveis" meados de 60 a 80 graus farenheit. O clima mais frio deve continuar na região noroeste e Mountain West, com os sistemas do Pacífico trazendo as tão necessárias chuvas de vale e neves de montanha.

O clima na semana passada foi mais temperado do que o normal, com 51 graus-dia no total (TDD, na sigla em inglês) , em comparação com a média de 30 anos de 64 TDDs para o período.

O método graus-dia de aquecimento mede o número de graus que a temperatura média de um dia fica abaixo ou acima de 18º C.

Fonte: Gelber & Associates

Estoques podem continuar subindo?

Por fim, devemos considerar as injeções de estoques que teremos pela frente.

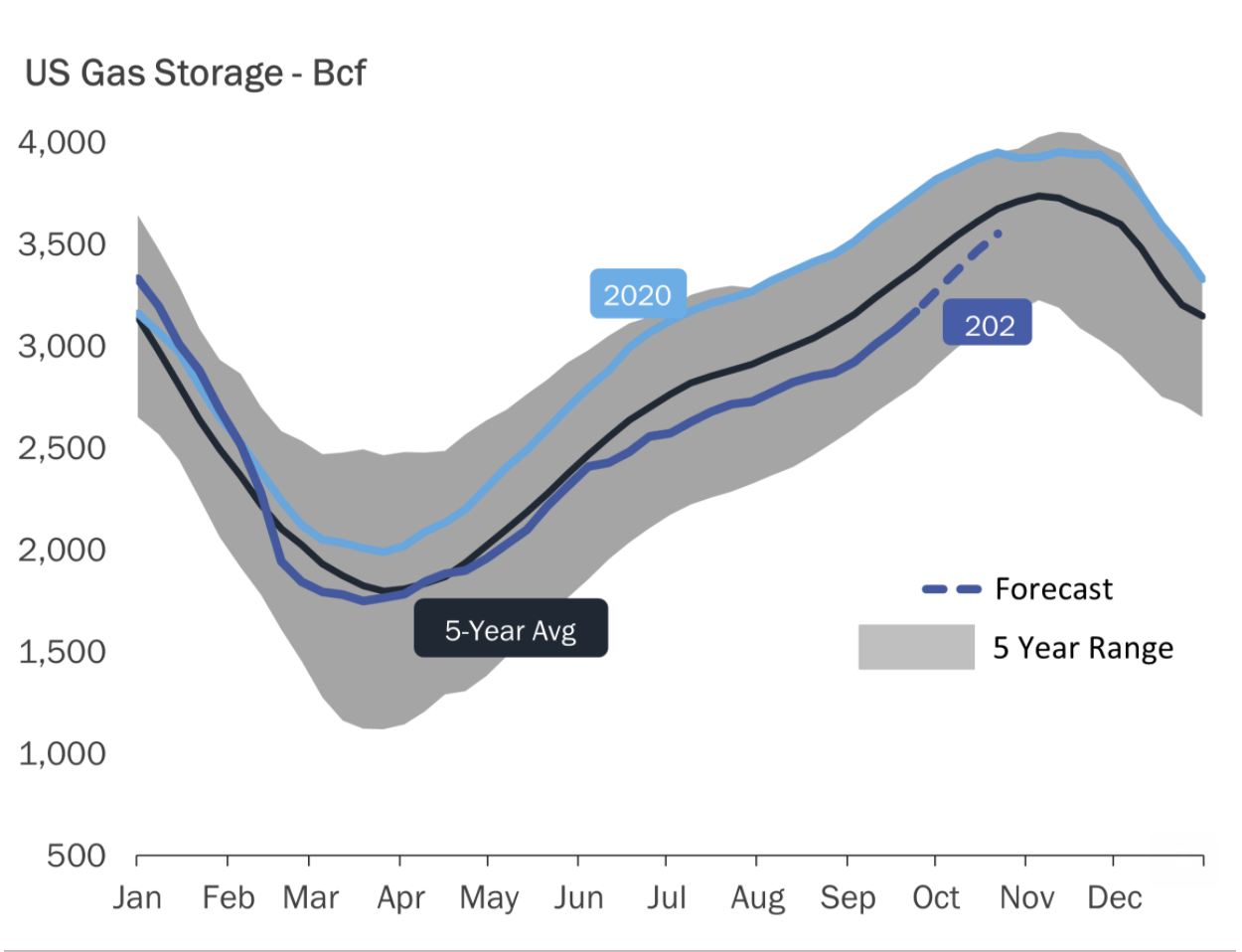

Enquanto o mercado aguarda mais uma atualização semanal sobre os níveis de estoque, a expectativa é que a EIA, agência de informações energéticas dos EUA, informe que as empresas de utilidade pública provavelmente injetaram 30 bcf (bilhões de pés cúbicos) no estoque, mais do que o normal, na semana passada, já que o tempo mais temperado do que o normal provocou uma queda na demanda por refrigeração.

Compare isso ao acúmulo de 75 bcf na mesma semana do ano passado e a média de 81 bcf dos últimos cinco anos (2016-2020).

Na semana anterior à de 24 de setembro, as empresas de utilidade pública injetaram mais do que o normal em estoque: 88 bcf. Essa foi a segunda semana seguida em que é inserido mais gás em estoques do que o normal.

"Nos últimos 26 anos, em apenas três houve mais de 100 injeções para esta semana particular de armazenamento”.

Se os analistas estiverem certos, a injeção durante a semana encerrada em 24 de setembro faria com que os estoques atingissem 3.275 tcf (trilhões de pés cúbicos), cerca de 5,5% abaixo da média de cinco anos e 14,3% abaixo da mesma semana do ano passado.

De acordo com a Refinitiv, estimativas iniciais para a semana atual até 8 de outubro variavam de uma adição de 73 bcf a 107 bcf, com aumento médio de 95 bcf.

Compare isso a uma injeção de 50 bcf durante a mesma semana do ano passado e o acúmulo médio de cinco anos de 79 bcf.

Aviso de isenção: Barani Krishnan utiliza diversas visões além da sua para oferecer aos leitores uma variedade de análises sobre os mercados. A bem da neutralidade, ele apresenta visões e variáveis de mercado contrárias. O analista não possui posições nos ativos e commodities sobre os quais escreve.