Câmara aprova retirada de pauta da MP da taxação e impõe derrota ao governo Lula

Desde que o Federal Reserve (FED), que funciona como o nosso Banco Central (BC) na aplicação dos instrumentos de política monetária, começou a aumentar agressivamente as taxas de juros no ano passado, com o objetivo de controlar a inflação, assim como bancos centrais ao redor do mundo fizeram, cada vez mais economistas alertaram que uma recessão nos EUA era iminente.

Mas essa recessão ainda não chegou. De acordo com o Societe Generale (EPA:SOGN), um dos maiores bancos da Europa, "algo muito estranho aconteceu". Neste artigo, vamos tentar entender o que está acontecendo e se, de fato, há indícios de uma crise no horizonte.

Em um primeiro momento, podemos dizer que na década de 90 vimos um movimento semelhante, em que os juros das dívidas corporativas aumentaram à medida que o FED elevava as taxas de juros. Mas não é exatamente isso que está acontecendo agora. Em vez disso, à medida que o FED segue elevando a taxa nos últimos meses, os juros corporativos estão diminuindo. Entenda: em regra, quando a taxa básica de juros da economia aumenta, as dívidas das empresas ficam mais caras, já que boa parte dessas dívidas são indexadas, reduzindo assim as margens de lucro e desacelerando a economia.

Mas como disse Albert Edwards, do Societe Generale: “não dessa vez”. Albert Edwards, em um artigo muito interessante, questiona: "O que diabos está acontecendo? Em outras palavras, por que os juros das empresas estão caindo enquanto os juros da economia sobem?

Edwards compartilha a sua resposta: muitas empresas se endividaram em 2020-2021 com taxas de juros muito baixas, e os recursos permanecem em contas bancárias rendendo mais do que os juros da dívida. Como resultado, a receita líquida de juros é reduzida. Faz sentido o pensamento, já que as empresas estão arbitrando para reduzir o custo das dívidas.

No entanto, existem dois fatores fundamentais que devemos considerar:

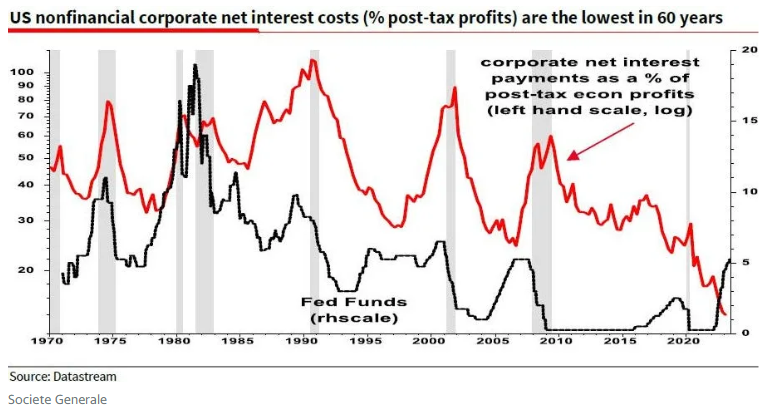

(1) no gráfico compartilhado por Edwards, podemos observar claramente movimentos indicando que os custos de juros como percentual dos lucros das empresas caíram enquanto o FED elevou as taxas - busque pelos picos de alta na linha preta acompanhados de picos de alta na linha vermelha indicando momentos em que o custo da dívida das empresas subiu junto com a taxa de juros da economia. Observe, também, que as empresas continuaram a sofrer - a linha vermelha continua a subir - mesmo após o FED parar de elevar as taxas - o que representa um “efeito de atraso” (as empresas possuem diversas dívidas, então apenas uma pequena quantidade vence a cada ano). Isso significa que pode levar um bom tempo até que dívidas mais baratas sejam substituídas por dívidas mais caras.

(2) Em segundo lugar, o FED geralmente aumenta as taxas quando a economia está superaquecendo, com o objetivo de conter a inflação. Assim, os lucros, que representam o denominador na equação, aumentam rapidamente e as empresas passam a arbitrar - em outras palavras, elas investem a juros altos (5% aa, por exemplo), o capital que tomaram a juros baratos (2% aa, por exemplo) e seguem com um custo baixo (3% aa, por exemplo), adiando os efeitos de uma recessão.

De acordo com dados do Bank of America (NYSE:BAC), as empresas compraram tempo para enfrentar taxas de juros mais altas. Isso ajuda a explicar o atraso na recessão, notadamente porque isso é refletido nos empregos. As empresas não precisaram recorrer a uma grande onda de demissões que teria afetado a economia e a levado a uma rápida recessão. O baixo custo da dívida em virtude das arbitragens combinado com o poder de precificação durante um período de inflação elevada, significa que a maioria das empresas está sendo capaz de aumentar ou manter os seus lucros.

Isso vai durar até quando? Até as empresas precisarem refinanciar suas dívidas a taxas mais altas. No entanto, como a maioria das dívidas só vence em 2025, 2026, 2027 e além, é possível que as taxas de juros possam cair até lá, permitindo que as empresas continuem se beneficiando das taxas baixas e, em última instância, evitem uma recessão. Talvez aqui valha a máxima de Warren Buffett: “nunca aposte contra a América”.