Fique por dentro das principais notícias do mercado desta quinta-feira

O hype das fintechs acabou?

O mercado parou com a quebra do SVB (NASDAQ:SIVB), o banco das startups.

Não é uma crise sistêmica igual a 2008, pois, na época, todo o sistema financeiro se interligava, mas com certeza podemos ver mais esqueletos no armário.

Na corrida bancária, o mercado retoma a preferência por bancões, abandonando o forte hype das fintechs dos últimos anos.

Fintechs x Bancões (ou fintech virando bancão?)

Em 2020, parecia muito óbvio (mas nunca é) que as fintechs roubariam uma fatia dos bancões.

Três anos depois, vemos os bancões mais fortes, com balanço mais robusto, e muito preparados para o cenário ruim.

Já com as fintechs, vemos históricos amargos de prejuízo, desligamentos (os "layoffs" do LinkedIn) em massa e muita insegurança do que está por vir.

(Lê-se: impossível saber como lidar com a inadimplência, juros, inflação e ainda assim entregar os gordos rendimentos que foram prometidos aos acionistas).

É um problema que não será sanado tão cedo.

Além disso, as fintechs captaram clientes com a promessa de serem “de graça”, mas tudo tem um preço, e vemos as fintechs sendo confundidas com nada mais, nada menos, do que os bancões cobradores de taxa.

Quais os cuidados ao investir em bancos?

Em uma das melhores aulas de risco versus retorno já vista em toda a minha carreira até hoje, Marilia Fontes (minha sócia e expert em macro e renda fixa) explana de forma muito didática a assimetria que utiliza em seus investimentos.

De forma resumida, a aula reforça ao investidor que não compensa tomar risco em fundos de crédito privado para guardar sua reserva de emergência e ganhar “zero vírgula zero zero nada” a mais do que a Selic ao invés do bom e velho CDB, com liquidez diária pagando 100% do CDI em bancão.

Não vale a pena a assimetria porque você se expõe a um risco elevado para um retorno excedente muito baixo – como muitos fizeram até ocorrer o escândalo com fundos que investiram em debêntures das Lojas Americanas (BVMF:AMER3).

A recente quebra das financeiras BRK e Portocred é outro bom exemplo. Algumas crises não são fáceis de evitar. Já outras, muitos sinais podem te ajudar.

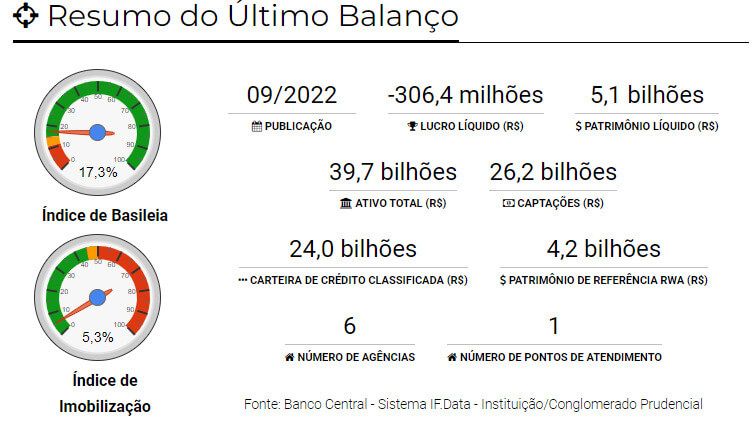

Em sua aula, Marilia expôs uma ferramenta que utiliza para avaliar a Basileia dos bancos (que mede a alavancagem dessas instituições).

Olhando para o C6 Bank, o banco parece ter uma solidez grande, com 17,3%.

Um Índice de Basileia de 17,3% significa que para cada R$ 100 que o Banco empresta, R$ 17,3 pertencem a ele. Hoje o mínimo requerido pelo BC fica em torno de 10,5%.

É um índice alto que deve ser acompanhado de forma recorrente e uma de inúmeras variáveis que deve ser observada para investimentos em bancos.

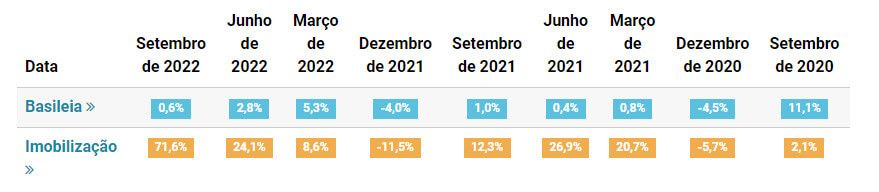

Bater em morto é fácil, mas ao observar o histórico de Basileia da BRK e PortoCred, já tinham indícios (além da Basileia, acima) bastante problemáticos…

Quais bancos ficar de olho (e de fora)?

Unindo a análise do time de renda fixa com o time de renda variável, temos a combinação perfeita de como avaliar negócios para investimento na empresa e nos seus produtos correlatos.

Bancos com uma Basileia forte não serão necessariamente os melhores investimentos para carregar no longo prazo, mas podem ser investimentos oportunistas em produtos de renda fixa com prazos curtos e boa liquidez.

Em renda fixa, alguns bancos para não investir na visão do analista de renda fixa da Nord Research, Christopher Galvão: Sorocred (Basileia 7,4%), Will Financeira (Basileia de 7,1%), Banco Voiter (Basileia de 10,1%). Todos também com históricos recorrentes de prejuízo.

Em renda variável, recomendamos ficar de fora de bancos como Nubank (BVMF:NUBR33) pela combinação de resultados instáveis, valuation alto, macro e crédito bastante impactados.

Também não recomendamos Banco do Brasil (BVMF:BBAS3) pelo maior risco de ingerência política que entendemos que não vale correr; e Bradesco (BVMF:BBDC4) pela concentração de resultados no varejo, incerteza na narrativa da gestão nos últimos resultados, além de entendermos que não é o melhor dos bancões no quesito gestão da carteira de crédito.

Nubank e C6 vão quebrar?

Com o colapso do SVB, o maior receio dos mercados é que empresas menos longevas possam falir muito rapidamente.

Houve rumores (já desmentidos) de que tinham exposição ao SVB.

Com o começo da análise acima, é possível ver que fintechs como Nubank e C6, apesar de não terem ocupado o espaço dos grandes bancos (como o mercado imaginava que seria), não possuem um risco à la BRK-PortoCred, com seus índices de Basileia em 17,7% e 17,3%, respectivamente.

Os problemas dessas empresas são outros: excesso de SG&A (pessoas), competição feroz em ambiente de macro ruim, cenário de inadimplência alta e histórico instável de resultados (lucros e geração de caixa).

O Nubank é uma empresa que não recomendamos comprar, mesmo com um início de resultados melhorando. O macro ainda não deve facilitar para a companhia.

Um recente aumento de +108% em suas provisões, inadimplência 90 dias em 5,2%, além da possibilidade dos clientes utilizarem o saldo da conta para aumentar o limite do cartão de crédito pode trazer uma combinação futura de recebíveis de péssima qualidade (poucos e com alta inadimplência + alongamento de dívida).

Não será um cenário fácil para a maioria dos “novos bancos”.