Produção da indústria do Brasil cresce mais que o esperado em agosto após período de fraqueza

Este artigo foi escrito exclusivamente para o Investing.com.

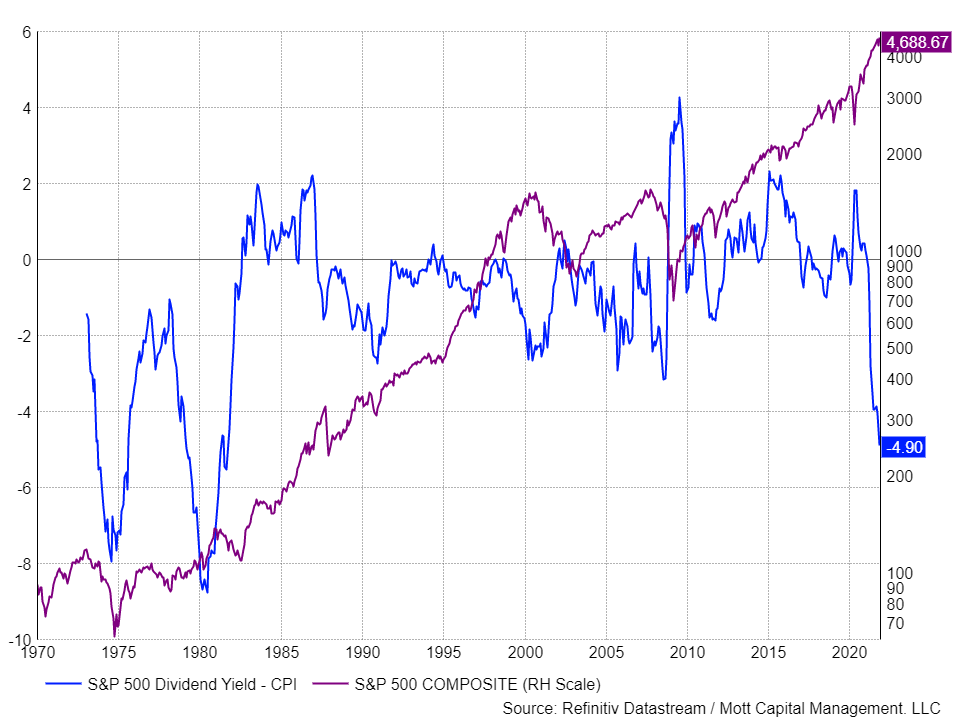

Com a inflação em seu nível mais alto em décadas nos EUA, o foco dos investidores agora está voltado à rentabilidade e aos resultados corporativos em termos reais. Com isso, parece-nos apropriado explorar algo diferente, o retorno real do S&P 500 com dividendos.

Os resultados são interessantes e surpreendentes. Quando descontamos o valor do índice de preços ao consumidor (IPC) da rentabilidade dos dividendos do S&P, tudo indica que o mercado acionário americano enfrentará problemas daqui para frente.

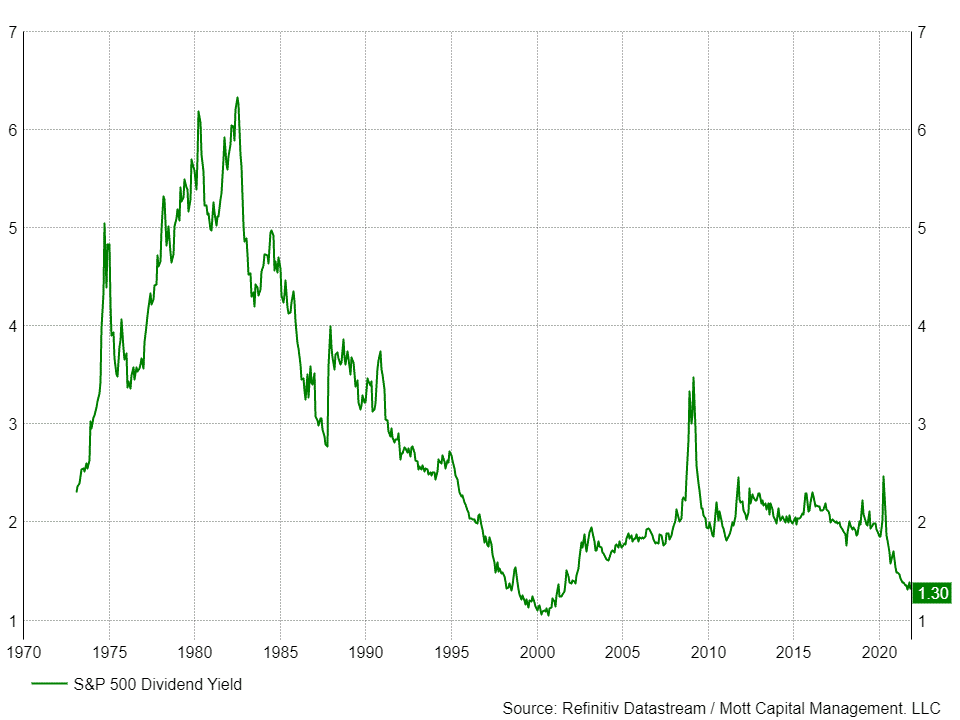

Para começar, o retorno com dividendos (dividend yield) do S&P 500 está se aproximando das mínimas recordes, mesmo sem considerar a inflação. São níveis que não víamos desde o fim da década de 1990. Não surpreende que os valuations do índice reflitam a mesma efervescência no mercado, quando analisamos sua relação preço-lucro (P/L).

O que gera apreensão é o que acontece com o atual dividend yield do S&P 500 quando ajustado pelo IPC.

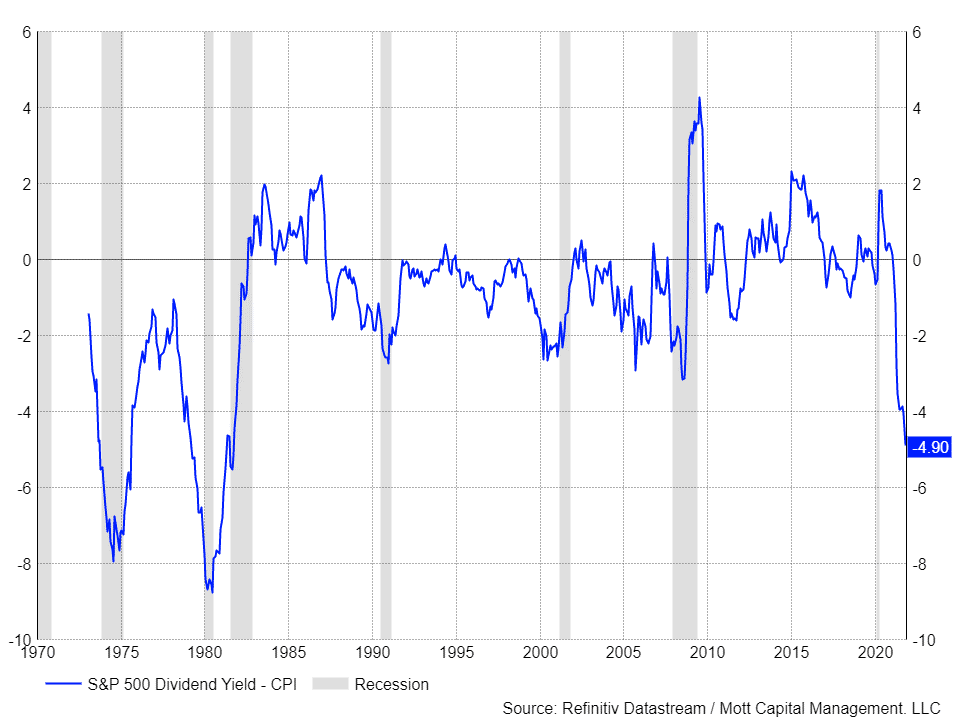

O retorno real do S&P 500 com dividendos é de -4,9% atualmente, seu nível mais baixo desde outubro de 1981. Não é comum que essa métrica atinja patamares tão baixos. De fato, nos últimos tempos, só foram menores em 1974 e 1980. Depois disso, nunca ficou abaixo de -3,1%. Isso porque, toda vez que o dividend yield, ajustado pelo IPC, fica abaixo de -2,5%, o S&P 500 sofre uma profunda correção de mercado, o que, em consequência, provoca uma drástica alta nos retornos.

Em 1990, 2000 e 2008, o retorno real com dividendos do índice foi de -2,7%, -2,6% e -3,1%, respectivamente. O que aconteceu logo depois não foi nada bom.

Do verão ao outono de 1990, o S&P 500 caiu quase 20%. De março de 2000 a outubro de 2002, a queda do índice foi de 47%. O mesmo ocorreu de agosto de 2008 a março de 2009, quando sua desvalorização foi de 46%.

E a situação não foi melhor em 1973 e 1974, quando o S&P 500 também despencou mais de 48%. O episódio de 1980 parece ter demorado, já que o declínio só ocorreu em 1981; mas, quando finalmente ocorreu, o principal índice acionário dos EUA afundou quase 26%.

A única vez em que não houve uma liquidação de enormes proporções por causa da queda do retorno real com dividendos do S&P abaixo de -2,5% foi em 2005.

Toda vez que o dividend yield real caiu drasticamente foi por causa de altas acentuadas da inflação ou recessões nos EUA. Talvez por isso o mercado não tenha corrigido em 2005, pois não houve contração nesse ano. Nos outros casos, entretanto, houve recessão, e a alta dos preços aos consumidores contribuiu para o processo.

A razão pela qual o S&P 500 esteja se segurando, apesar desse nível baixíssimo de retorno real dos dividendos, seja o fato de que os investidores ainda acreditam que a inflação seja transitória. Se os investidores se convencerem de que a inflação não é transitória, os temores de uma recessão podem voltar.

Não é possível determinar, neste momento, se teremos uma recessão pela frente. O crescimento da economia americana no 3º tri foi muito mais fraco do que o esperado, e já existem sinais de que o crescimento global esteja desacelerando. As indicações iniciais, entretanto, apontam que está havendo uma forte recuperação do crescimento do PIB nos EUA até agora no quarto trimestre.

Caso a inflação se mostre mais persistente e leve a uma recessão, como aconteceu no passado, um forte sell-off do mercado pode ocorrer a qualquer momento.