Bancos brasileiros foram questionados por Tesouro dos EUA sobre ações envolvendo Lei Magnitsky, diz fonte

- À medida que as ações voltam a testar as mínimas de outubro, as taxas dos títulos americanos não estão tão elevadas como já chegaram a estar.

- As preocupações com a inflação estão evoluindo para o medo de uma recessão, o que pode gerar uma divergência no desempenho entre as ações e as treasuries.

- Os benefícios da diversificação segundo a clássica alocação de 60% em títulos e 40% ações devem funcionar melhor em um regime de inflação menor no ano que vem.

O movimento paralelo de desvalorização do S&P 500 e dos títulos americanos em 2022 acabou frustrando bastante os investidores de curto e longo prazo.

A crença geral é que a alocação em títulos isentos do risco de default ajudaria a compensar a volatilidade inerente do mercado acionário.

Mas não foi o que aconteceu neste ano, quando as ações caíram ao mesmo tempo em que as taxas de juros subiram. A inflação aquecida, medida pelo índice de preços ao consumidor (IPC), declarações duras do Fed, elevados gastos com consumo e valorização nominal dos salários provocaram intensa agitação no mercado de títulos.

Recentemente, entretanto, a parte referente aos 40% do portfólio de muitos investidores novamente proporcionou certo alívio em relação à tendência de baixa e à volatilidade das ações. Será que se trata de um evento de curto prazo ou algo que pode persistir?

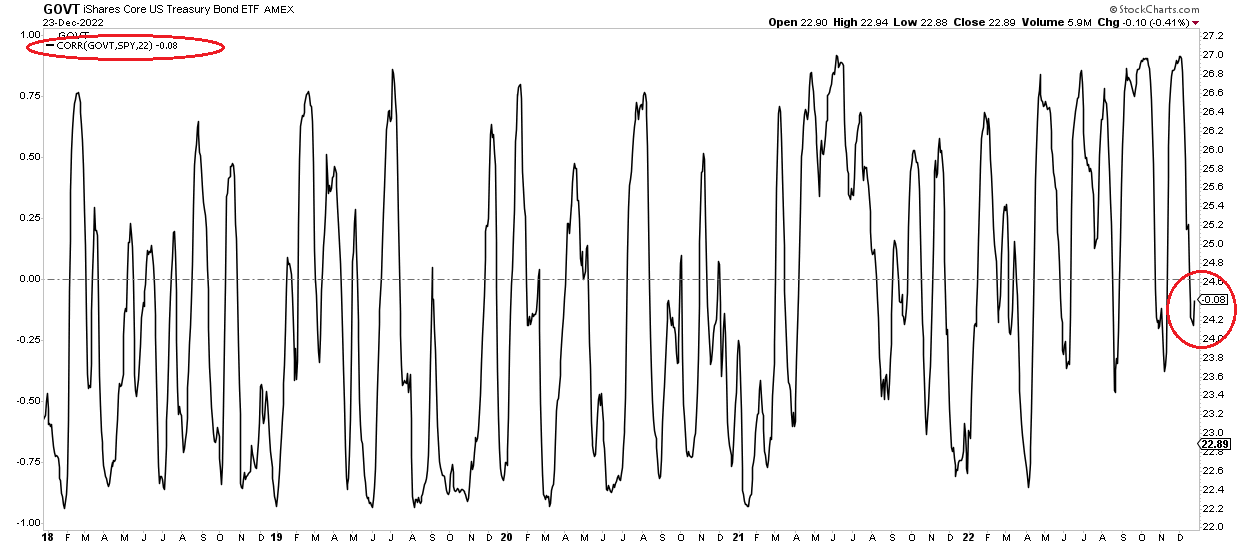

O gráfico abaixo mostra que as ações americanas e os títulos governamentais de renda fixa estão divergindo muito levemente em performance.

Fonte: Stockcharts.com

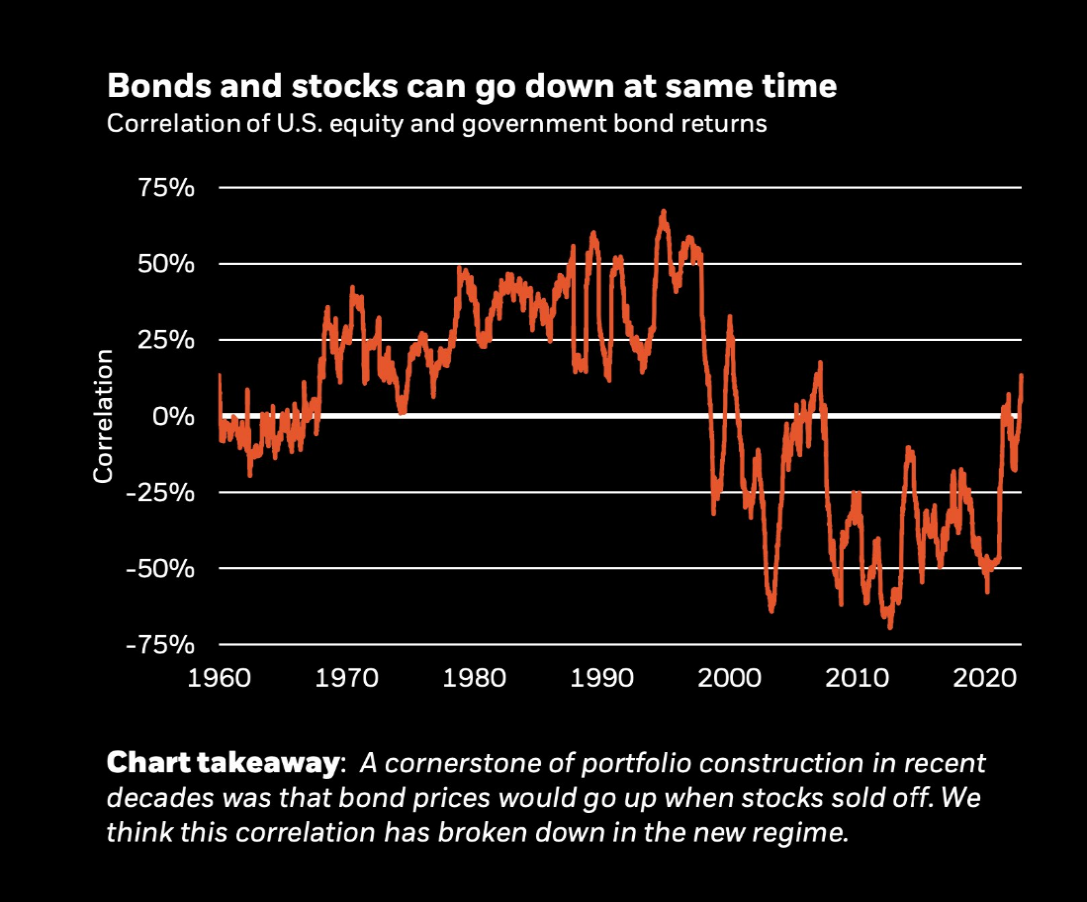

Muitos analistas veem correlações cada vez maiores entre as ações e as treasuries no longo prazo

Fonte: Blackrock

Enquanto a Blackrock espera ver um novo ambiente de ações/títulos, minha expectativa é que a cabeça dos investidores mude da tensão gerada pela inflação para o medo de uma recessão em 2023, gerando uma correlação negativa.

Dados mais fracos de manufatura, o rápido enfraquecimento do emprego doméstico e os indicadores de inflação anualizada de três meses sugerem que o Fed pode não conseguir realizar um “pouso suave”, jogando a economia do país em uma leve contração em determinados momentos de 2023.

Isso provavelmente deve promover a queda das taxas de juros e fazer com que os riscos macro ganhem protagonismo em relação à inflação. A correlação negativa entre títulos e ações seria algo positivo, especialmente agora que as taxas estão muito maiores do que há um ano.

Para os investidores que continuam montando um portfólio diversificado, considero que o próximo ano deve ser mais fácil de enfrentar, se continuarmos deixando para trás a correção estreitamente positiva entre títulos e ações.

Volta ao velho regime?

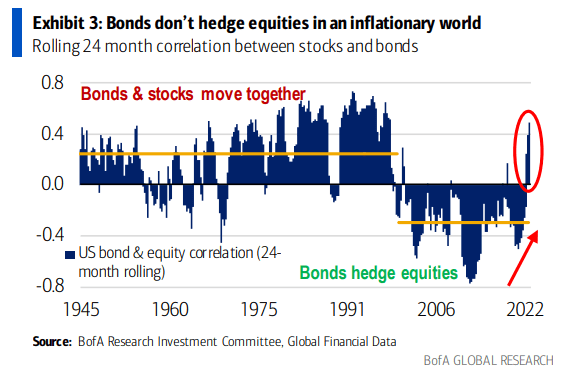

Fonte: BofA (NYSE:BAC) Global Research

Ainda não se sabe se o clima de investimento é semelhante ao visto em 1945-1995, durante o qual ambas as classes de ativos se movimentaram juntas. Os títulos e as ações se movimentaram paralelamente, à medida que a economia dos EUA de forma geral registrou um crescimento maior com inflação sustentada.

A partir do fim da década de 1990 até o início da pandemia, a deflação era um risco maior do que a inflação desconfortavelmente alta. Essa tendência promoveu os benefícios da diversificação entre as ações e os títulos de longa duração.

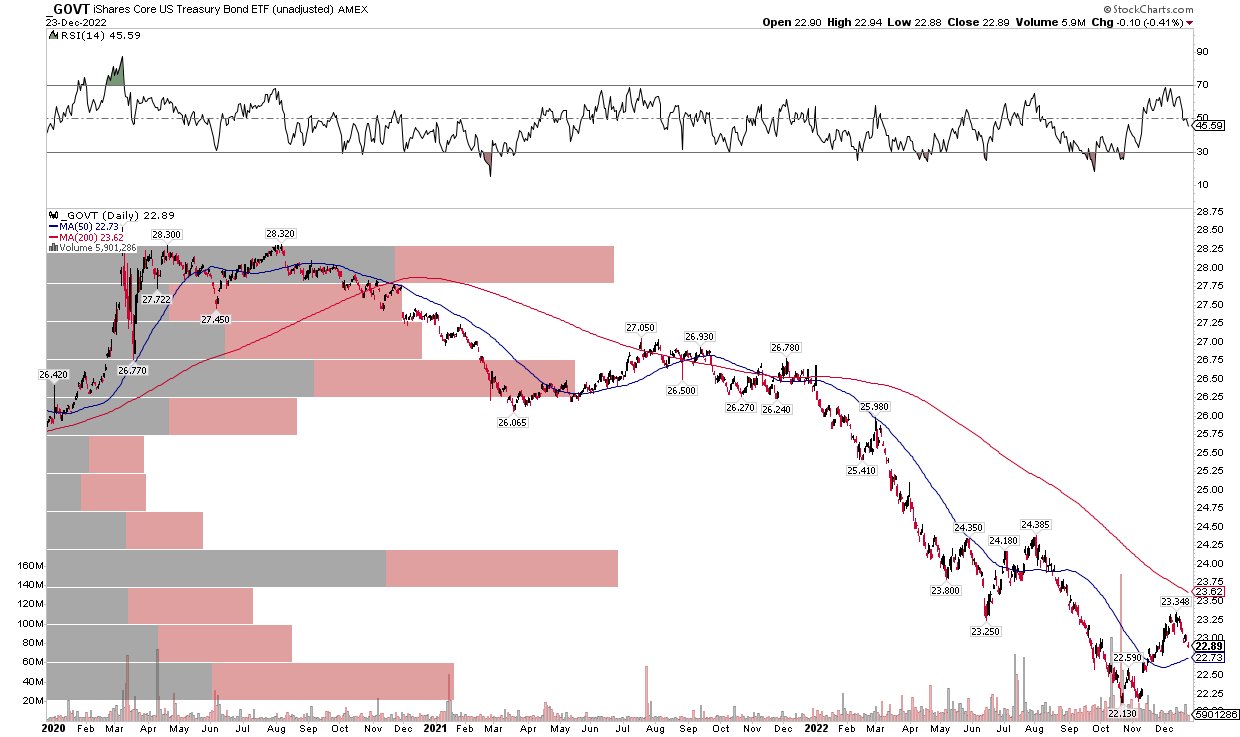

GOVT: Tendência de baixa persiste

Fonte: Stockcharts.com

O gráfico do fundo iShares US Treasury Bond (NYSE:GOVT) ainda tem trabalho a fazer. Claramente não há uma tendência de alta aqui.

Além disso, no início deste mês, os investidores rejeitaram a faixa de US$ 23,25 a 23,35. Eu gostaria de ver o GOVT voltar a superar esse pico de duas semanas atrás, juntamente com a recaptura da média móvel de 200 dias.

Conclusão

Embora muitos estrategistas do sell-side continuem apregoando a morte do portfólio 60/40, considero que essa diversificação terá melhores resultados em 2023, em vista das maiores taxas iniciais das treasuries, melhores riscos de inflação e maiores preocupações com o crescimento econômico.

Aviso: Mike Zaccardi não possui qualquer instrumento financeiro mencionado neste artigo.