Caos nas bolsas! Veja como proteger seu portfólio agora!

Esta semana será marcada pela 'Super Quarta', que trará decisões de política de juros tanto no Brasil quanto nos Estados Unidos. No Brasil, o ciclo de corte de juros já foi antecipado, iniciando na reunião de agosto e continuando na última reunião, totalizando dois cortes de 0,50 ponto percentual. Enquanto isso, na economia dos Estados Unidos, as Fed Funds permaneceram na faixa de 5,25% a 5,50%.

No caso do Brasil, a decisão do Banco Central é fortemente influenciada pela inflação, tanto a inflação corrente como as expectativas de inflação, especialmente para os próximos dois anos, período em que os efeitos das políticas econômicas na inflação podem ser efetivamente observados.

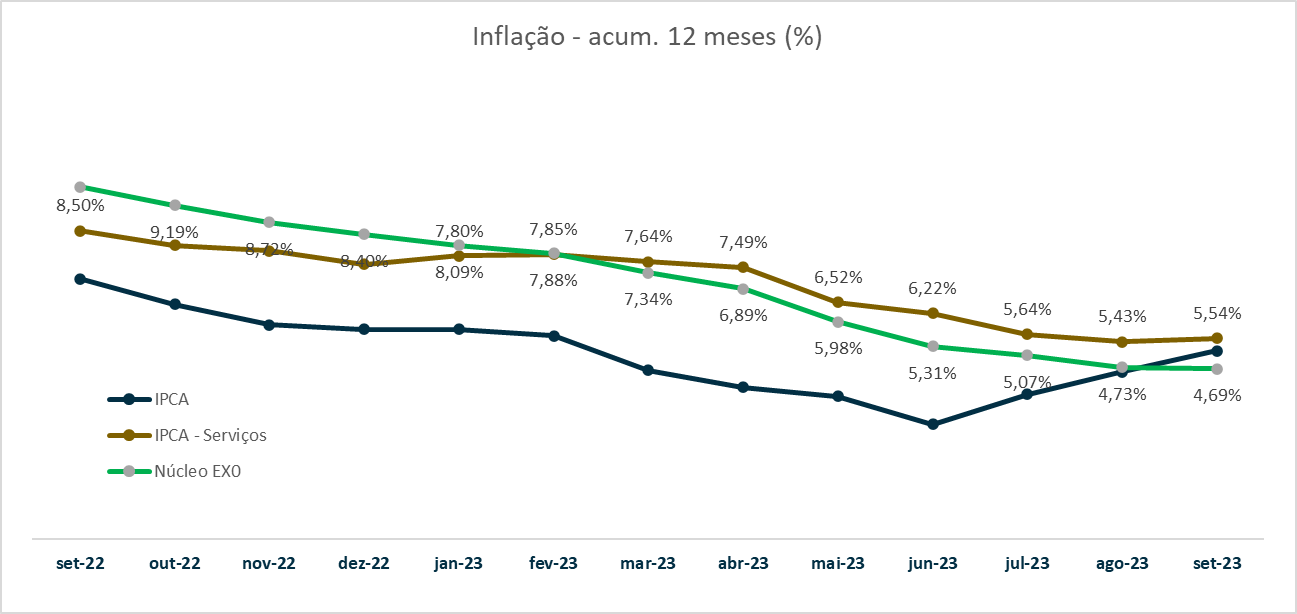

Olhando para o último Índice Nacional de Preços ao Consumidor Amplo (IPCA) divulgado, referente ao mês de setembro, a inflação aumentou 0,26% em relação ao mês anterior, ficando abaixo da expectativa de 0,34% em termos mensais. No acumulado do ano, o IPCA atingiu 3,50%, enquanto nos últimos 12 meses registrou um aumento de 5,19%.

Do ponto de vista qualitativo, o desempenho mensal revela um cenário positivo, destacado pela redução do índice de difusão de 53% para 43%. Isso significa que a inflação se concentrou mais na passagem do mês entre os bens e serviços da cesta de inflação. Também foi observada uma dinâmica mais favorável no núcleo do IPCA, que exclui alimentos e energia, com aumento de 4,69% nos últimos 12 meses, em comparação com os 4,73% observados em agosto. Essas informações sugerem, portanto, menores pressões inflacionárias a curto prazo.

Fonte: IBGE

Entretanto, é digno de destaque o avanço da inflação de serviços, que registrou um aumento de 0,50%, em comparação com os 0,08% do mês anterior, acumulando 5,54% nos últimos 12 meses. Isso pode ser atribuído a dois fatores: um mercado de trabalho mais favorável e a política monetária contribuindo para um controle mais efetivo da inflação, ambos impulsionando o aumento do poder de compra da população.

Dessa forma, o balanço de riscos converge para um cenário inflacionário mais favorável, com a expectativa do IPCA no fim de 2023 abaixo do limite máximo da meta de inflação, de 4,75%, corroborando para a continuidade do ciclo de redução da taxa Selic nas próximas reuniões do ano.

No entanto, o cenário da inflação de serviços, assim como os próximos passos do banco central americano, não abrem espaço para cortes de maior magnitude, ou seja, a expectativa é de manter dois cortes de 0,50 ponto percentual, encerrando 2023 em 11,75% ao ano.

Federal Reserve deverá manter os juros na próxima quarta-feira

Nos Estados Unidos, a decisão do Federal Reserve é determinada com base em um duplo objetivo: inflação e emprego. Quando observamos os dados de inflação, podemos notar que o processo de desinflação no núcleo do IPC (Índice de Preços ao Consumidor) americano é um sinal importante de que a inflação está perdendo força. Em setembro, a taxa acumulada em 12 meses chegou a 4,13%, em comparação com os 4,39% observados no mês anterior. Quanto ao IPC cheio, atingiu 3,69% em setembro, frente à taxa de 6,4% verificada em janeiro deste ano.

Por um lado, observamos um sinal positivo no cenário inflacionário, entretanto, por outro lado, é evidente que o IPC ainda permanece distante da meta de 2% ao ano. Além disso, notamos que o mercado de trabalho continua resiliente, com a taxa de desemprego em 3,8%, um patamar próximo ao pré-pandemia de 3,5%, além do aumento da taxa anualizada de 4,2% no salário médio por hora.

Esses dados explicam o vigoroso consumo na economia americana, refletido no crescimento do PIB do terceiro trimestre, que atingiu uma taxa anualizada de 4,9%, superando os 2,1% registrados no segundo trimestre. No entanto, esse conjunto de informações é o que os economistas costumam caracterizar como 'bom, mas não é bom'."

Em outras palavras, podemos observar que a transmissão eficaz da política monetária contracionista para desacelerar a economia americana e trazer a inflação para a meta ainda não foi totalmente realizada. Isso coloca o Federal Reserve diante de um dilema, tendo que escolher entre elevar ainda mais as taxas de juros nos Estados Unidos ou mantê-las no atual patamar ao longo dos próximos dois trimestres.

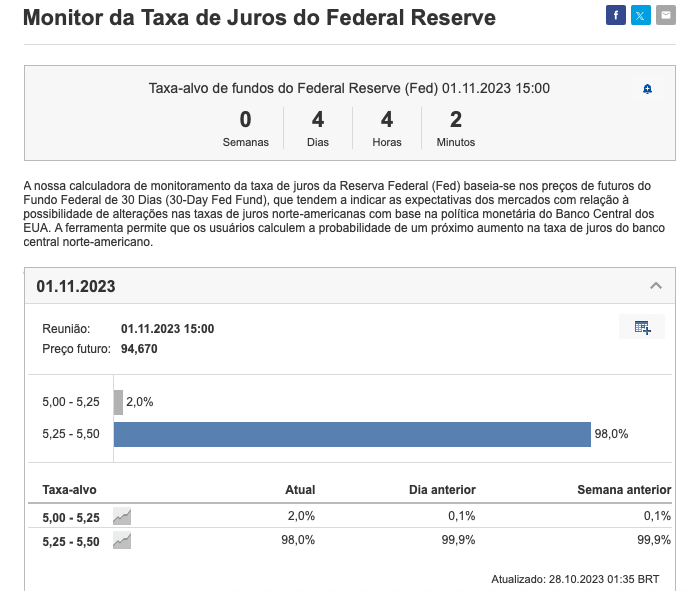

Afinal, o que esperar do Fed na próxima quarta-feira e por que essa decisão? Ao observar as expectativas do mercado, o Monitor da Taxa de Juros do Federal Reserve aponta uma probabilidade de 98% de que as Fed Funds permaneçam inalteradas.

Neste contexto, uma possível razão para a manutenção, e não um novo aumento, pode ser justificada pelo aumento dos custos dos empréstimos, tanto para as empresas quanto para as famílias, o que resultaria em um aumento das despesas financeiras e na redução da renda disponível, respectivamente, contribuindo negativamente na dinâmica econômica.

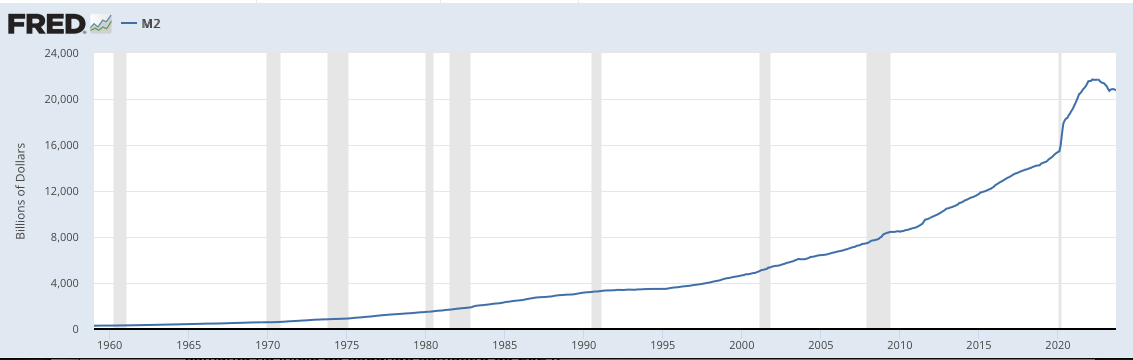

Mesmo que, no curto prazo, ainda se observe um consumo vigoroso, que pode ser explicado por diversos motivos, como o mercado de trabalho positivo e o ganho real dos salários acima da inflação, destaco o aumento da poupança das famílias durante o período de juros baixos. Contudo, de acordo com o gráfico abaixo já se pode observar indícios de desaceleração. Esses indícios podem ser percebidos por meio de agregados monetários, como o M2, que corresponde à poupança com prazo de até dois anos.

Por fim, na decisão do Fed sobre se as taxas de juros são um remédio para a inflação ou um veneno para a economia, as evidências de uma desaceleração da economia americana tornam-se cada vez mais plausíveis. Isso ocorre de maneira gradual, conforme planejado e esperado pela autoridade monetária americana, reforçando as expectativas de que as taxas de juros serão mantidas na próxima quarta-feira. No entanto, ainda se espera que as Fed Funds se mantenham em níveis elevados até que se observe uma desaceleração mais acentuada, a qual, de acordo com as projeções, poderá se tornar visível a partir dos dados do segundo semestre de 2024.