Bitcoin segue em compasso de espera após corte de juros nos EUA

Desde o início do ano, os índices norte-americanos estão em trajetória de queda, que se acelerou significativamente em abril. É, sem dúvida, um tipo de fenômeno raro, pois estatisticamente abril é um dos melhores meses para os mercados de ações. Isso se deve a uma combinação de fenômenos desfavoráveis, com destaque para a guerra na Ucrânia e o aperto da política monetária nos EUA. Mais um recorde na dinâmica dos preços no exterior eleva as expectativas de alta dos juros.

Atualmente, é possível atingir o patamar de 3% até o final do ano, o que, aliado à redução do balanço do Federal Reserve (Fed), pode ser uma combinação mortal para os índices norte-americanos nos próximos meses. Nestas condições, uma continuação da desvalorização do mais importante índice de empresas de tecnologia dos EUA NASDAQ 100 é um cenário altamente provável.

Amazon e Netflix pesam muito no índice

A maioria das empresas do NASDAQ 100 está na defensiva. Destacam-se os descontos da Amazon.com (NASDAQ:AMZN) (SA:AMZO34) e Netflix (NASDAQ:NFLX) (SA:NFLX34), claramente decepcionantes com os resultados do primeiro trimestre de 2022.

Os resultados da Amazon para o primeiro trimestre de 2022 mostraram um prejuízo líquido de US$ 3,84 bilhões, que foi a primeira leitura abaixo da linha desde 2015. Uma perda tão severa se deve principalmente à queda no valor na empresa de caminhões elétricos Rivian (NASDAQ:RIVN), na qual a Amazon é acionista. No momento, o prejuízo desse negócio já é de R$ 7,8 bilhões. Uma clara queda na dinâmica também é visível no caso das receitas, que apresentaram o menor crescimento desde 2001, chegando a 7%. Analistas esperam que a gigante americana também acabe com um prejuízo de US$ 1 bilhão no pior cenário no segundo trimestre.

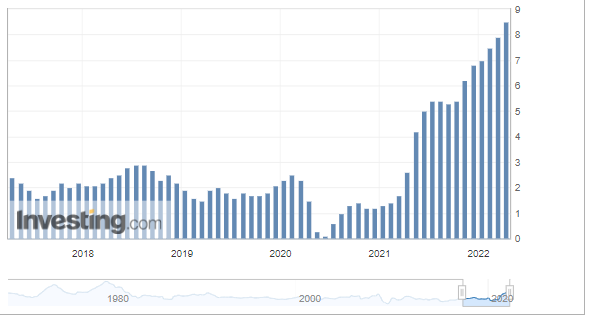

Expectativas para as taxas de juros dos EUA estão subindo

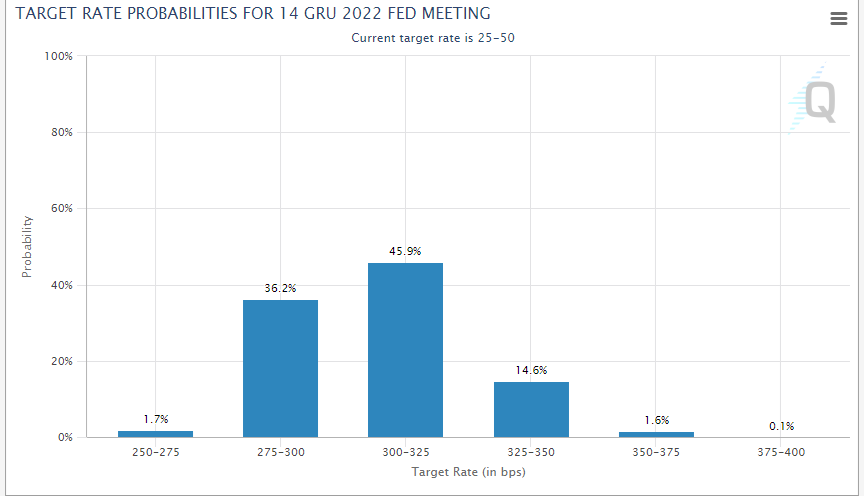

As expectativas para o intervalo das taxas de juros no final do ano nos EUA estão subindo mês a mês. No momento, o consenso de mercado é de 3-3,25%, e no início do ano estava em torno de 2%.

Fonte: www.cmegroup.com

As leituras recentes do PIB podem ser preocupantes, pois mostraram queda de -1,4% no trimestre, ante projeções de alta de 1,1%. Não é um bom presságio para os próximos meses, pois há uma alta probabilidade de estagflação na economia dos EUA. Em geral, a situação atual é semelhante à do início da década de 1970, quando os EUA entraram em uma década de alta inflação e baixo crescimento econômico, causados principalmente por um choque do petróleo.

Com uma dinâmica de inflação tão alta, o FED não tem a possibilidade de flexibilizar a política monetária, pelo fato de ter que cumprir seu mandato básico, que é a estabilidade de preços e manter a inflação dentro da meta de 2%. A única ação real é uma desaceleração nos aumentos das taxas de juros, mas estaria em contradição com declarações de reuniões recentes do FOMC.

NASDAQ 100 quebra 13.000 pontos.

O NASDAQ 100 já perdeu mais de 20% desde seus máximos estabelecidos no final de 2021, o que não é oficialmente visto como um limite quando o mercado entra em um mercado de baixa. No momento, parece que o lado da oferta será capaz de quebrar o suporte persistentemente forte na área de preço de 13.000 pontos, o que abre caminho para quedas mais profundas.

Outro alvo para os ursos pode ser a zona de demanda em torno de 11.000 pontos, com uma parada natural em 12.000 pontos. É muito provável que a direção para as próximas semanas seja definida na amanhã a tarde, quando a reunião do FOMC terminará e saberemos mais detalhes e movimentos planejados dentro da política monetária deste ano nos EUA.