Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

Publicado originalmente em inglês em 25/08/2021

Os acionistas da gigante do setor de commodities agrícolas Archer-Daniels-Midland (NYSE:ADM) (SA:A1DM34) estão tendo grandes retornos até agora em 2021. As ações da ADM acumulam alta de cerca de 17% no ano e atingiram a máxima recorde no início de junho. Mas, desde então, a ação já se desvalorizou cerca de 14%.

A variação de preços da ADM nas últimas 52 semanas foi de US$43,64 a US$69,30. O atual nível de preço de US$59,4 dá suporte a um retorno de 2,5% em dividendos.

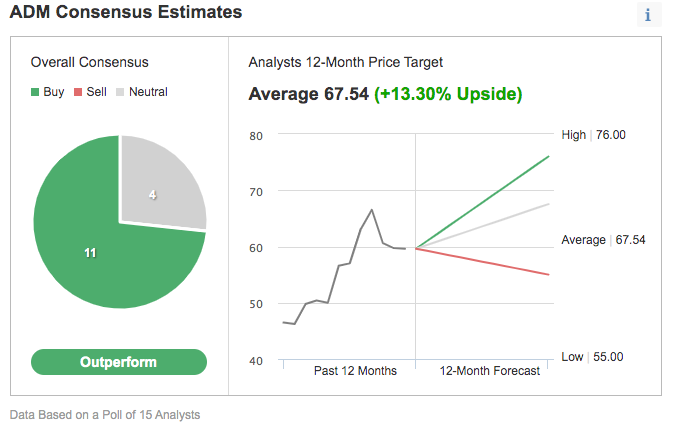

Apesar da recente correção dos preços, Wall Street ainda está otimista com a empresa no longo prazo. De acordo com 15 analistas pesquisados pelo Investing.com, o preço-alvo médio previsto para 12 meses é de US$67,54, o que implica um retorno de cerca de 13,5%.

Gráfico: Investing.com

Hoje, vamos analisar como investidores otimistas com o papel podem vender opções de venda (puts) cobertas com margem de garantia na ação AMD. Essa operação é interessante principalmente para quem quer receber prêmios (com a venda de puts) ou possivelmente ter ações da Archer-Daniels-Midland por menos do que seu preço atual de mercado de US$59,40.

Já discutimos em detalhes anteriormente como funciona o processo de venda de puts com margem de garantia usando ações da Exxon Mobil (NYSE:XOM) (SA:EXXO34). Os leitores que ainda são novos na venda de puts podem querer revisar esse artigo.

Como foram os resultados no 2º tri

A Archer-Daniels-Midland é uma das principais processadoras de oleaginosas e commodities agrícolas. A empresa sediada em Chicago também possui uma extensa rede global para armazenar e transportar produtos. Entre seus produtos finais estão óleo vegetal, adoçantes de milho, ingredientes para nutrição animal, farinha e óleos industriais de origem vegetal.

O grupo apresentou métricas robustas para o 2º tri no final de julho. A receita foi de US$22,92 bilhões. No ano passado, o valor foi de US$16,28 bilhões. O lucro líquido ajustado de US$754 traduziu-se em um LPA ajustado de US$1,33. No ano passado, essa métrica foi de 85 centavos.

A gigante do agronegócio fatura em três principais segmentos:

- Ag Services & Oilseeds – alta de cerca de 38% ano a ano (YoY);

- Carbohydrate Solutions – alta de cerca de 96% no lucro operacional YoY;

- Nutrition – alta de cerca de 96% no lucro operacional YoY.

Sobre os resultados, o CEO Juan Luciano disse o seguinte:

“Tivemos mais um excelente trimestre na ADM, já que nossa equipe entregou resultados recordes, com forte crescimento ano a ano no lucro em todas as três unidades de negócios”.

O índice P/L retrospectivo para as ações da ADM é de 12,32x. Os papéis também são negociados a 0,44x as vendas. Em outras palavras, apesar da recente corrida de preços, o nível de valuation não está superesticado.

Em vista dos fortes fundamentos, muitos investidores acreditam que a ADM deve registrar novas máximas nos próximos meses. No entanto, ainda pode haver volatilidade de curto prazo nos preços.

Venda de puts de ADM com margem de garantia

Os investidores que subscrevem puts com margem de garantia geralmente estão otimistas com a ação durante o período que se estende até a data de vencimento da opção. Eles geralmente querem uma de duas coisas:

- Gerar renda (através do prêmio recebido pela venda da put); ou

- Ter uma determinada ação, em vez de encontrar o preço atual de mercado (ou seja, US$59,40 para a ADM agora) acima do qual gostariam de pagar.

Uma put na Archer-Daniels-Midland envolve a venda de 100 ações. A margem de garantia significa que o investidor tem dinheiro suficiente na conta da corretora para adquirir o ativo se o preço da ação cair e a opção for exercida. A reserva de caixa deve continuar na conta até que a posição da opção seja fechada, expire ou seja exercida, isto é, a titularidade do papel seja transferida.

Suponhamos que um investidor queira comprar ADM, mas não quer pagar o preço total de US$59,40 por ação. A preferência desse investidor é comprar as ações com desconto nos próximos meses.

Uma possibilidade seria aguardar a ação de Archer-Daniels-Midland cair, o que pode ou não acontecer. A outra possibilidade é vender um contrato de put de ADM com margem de garantia.

Assim, o investidor pode subscrever uma put de ADM no dinheiro ou fora do dinheiro e simultaneamente reservar caixa para comprar 100 ações.

Vamos assumir que o investidor realize essa operação até o vencimento da opção de 17 de dezembro. Como a ação custa atualmente US$59.40, a put fora do dinheiro teria um strike de US$ 55,00. Com isso, o vendedor teria que comprar 100 ações de Archer-Daniels-Midland com strike de US$55,00 se o comprador da opção exercesse o direito de transferi-las ao vendedor.

A put de ADM com strike de 55 em 17 de dezembro de 2021 é oferecida atualmente ao preço (ou prêmio) de US$1,45.

O comprador da opção teria que pagar US$1,45 X 100, ou US$145, em prêmio ao vendedor. Essa quantia pertence ao vendedor, independente do que acontecer no futuro. Essa opção de venda deixará de ser negociada em 17 de dezembro.

Perfil de risco-retorno para venda de put com margem de garantia sem monitoramento

Supondo que o investidor entre nessa operação de venda de put com margem de garantia a US$59.40, no vencimento, em 17 de dezembro, o retorno máximo para o vendedor seria de US$145, excluindo custos e corretagem.

O ganho máximo do vendedor é essa quantia de prêmio se a ADM fechar acima do strike de US$55,00. Se isso acontecer, a opção irá expirar sem valor.

Se a opção de venda estiver no dinheiro (ou seja, o preço de mercado da ação da Archer-Daniels-Midland for menor que o strike de US$50,00) a qualquer momento antes ou no vencimento, em 17 de dezembro, essa put pode ser exercida. O vendedor seria, então, obrigado a comprar 100 ações de ADM ao preço de exercício de US$55,00 (isto é, US$ 5.500 no total).

O ponto de equilíbrio (break-even) em nosso exemplo é o strike (US$55,00) menos o prêmio recebido pela opção (US$1,45), ou seja, US$53,55. Esse é o preço a partir do qual o vendedor incorreria em prejuízo.

Para concluir, o cálculo do prejuízo máximo considera que o vendedor da put seja exercido e tenha que comprar 100 ações da Archer-Daniels-Midland no strike de US$55,00. Em tese, portanto, a ação pode cair até zero.

Se o vendedor da put for exercido, o risco máximo é similar ao de ter uma ação, compensado parcialmente pelo prêmio recebido (de US$145).

Conclusão

A venda de uma put com margem de garantia é uma estratégia moderadamente mais conservadora do que comprar ações de uma empresa diretamente ao preço atual de mercado. Essa estratégia sempre pode ser uma forma de aproveitar as oscilações da ADM nas próximas semanas.

Os investidores que acabarem se tornando titulares de ações da Archer-Daniels-Midland após a venda de uma put podem considerar a compra de calls cobertas para aumentar ainda mais o potencial retorno das suas ações. Em outras palavras, a venda de puts com margem de garantia pode ser considerada como o primeiro passo para ser titular de uma ação.