Empresa de energia renovável selecionada por IA tem alta de +13% no mês

-

O ouro segue com uma visão positiva, permanecendo acima do suporte de longo prazo de US$ 2.050, depois de alcançar US$ 2.148 no começo de dezembro.

-

A forte demanda pelo metal precioso é motivada pelas expectativas crescentes de que o Federal Reserve (Fed), começará a reduzir a taxa de juros em março de 2024.

-

Os mercados projetam cortes de até 1,5 ponto percentual na taxa, reforçando a tese de que 2024 pode ser um ano favorável para o ouro.

-

Quer superar o mercado em 2024? Conheça as estratégias ProPicks, que usam inteligência artificial para selecionar os melhores papéis dentro das principais tendências do mercado. Saiba mais >>

O ouro segue com uma perspectiva positiva na última semana do ano, permanecendo acima do seu nível de resistência de longo prazo.

PROMOÇÃO DE ANO NOVO: Tenha mais desconto no plano bianual com cupom “investirmelhor1”

O metal precioso atingiu um recorde de US$ 2.148 na primeira quinzena de dezembro, mas recuou parcialmente por conta da realização de lucros. Na segunda quinzena, o ouro retomou a trajetória de alta.

A forte demanda pelo ouro é motivada pelas expectativas crescentes de que o banco central dos EUA, o Fed, iniciará um ciclo de cortes na taxa de juros em março de 2024.

Essa antecipação provocou uma redução nos rendimentos dos títulos públicos americanos. Além disso, a menor procura pelo dólar favoreceu a recuperação do ouro aos patamares de início de dezembro.

Diante desse cenário, os investidores projetam que o Fed possa reduzir a taxa de juros em até 1,5 ponto percentual a partir de março de 2024.

Isso reforça a tese de que o próximo período pode ser o ano das commodities, sustentando a visão otimista para o ouro, a commodity mais negociada do mundo.

Em 2023, o ouro se beneficiou do seu status de ativo seguro em meio a riscos geopolíticos crescentes. Os conflitos na Ucrânia e em Gaza podem se prolongar para 2024 e impulsionar a demanda pelo metal amarelo no ano que vem.

Ao analisarmos o gráfico do ouro à vista, observamos que a reversão positiva da faixa de US$ 1.970 na semana passada assegurou a continuidade da recuperação iniciada em outubro.

O preço do ouro fechou a semana acima da região que consideramos como a zona de resistência de longo prazo, entre US$ 2.030 e US$ 2.050.

Ao examinarmos a evolução do preço no segundo semestre de 2023, notamos que, após o primeiro rompimento da zona de resistência fracassar em dezembro, uma tendência de alta mais consistente se configura na situação atual.

Se o ouro conseguir encerrar 2023 acima do último topo de fechamento, na faixa de US$ 2.070, ele pode manter o seu ímpeto na primeira semana de janeiro.

Nesse cenário, destaca-se uma projeção otimista que aponta para US$ 2.200, conforme os níveis de Fibonacci. Nessa trajetória, as resistências intermediárias estão em US$ 2.115 e US$ 2.150.

No gráfico diário, os valores da média móvel exponencial (EMA) de curto prazo corroboram a visão positiva, enquanto o Stochastic RSI sinaliza que ainda há espaço para avanço.

O suporte mais próximo está em US$ 2.035, na zona inferior. Esse nível de preço é um suporte relevante, pois coincide com a EMA de 8 dias e a linha de resistência de longo prazo.

Em caso de rompimento, a correção pode se estender até US$ 1.970, que corresponde à EMA de 3 meses.

No entanto, a elevada confiança no mercado de commodities em 2024 pode limitar as possíveis quedas e favorecer as compras de oportunidade.

Dólar segue em baixa

Do lado do dólar, os dados divulgados na semana passada indicaram um alívio das pressões inflacionárias, aumentando a probabilidade de que o Fed antecipe os cortes na taxa de juros.

Por outro lado, a inflação anual dos EUA abaixo de 3% é o principal sinal de que a política monetária restritiva está surtindo efeito.

A moeda americana prolongou a queda de novembro para dezembro, recuando para a faixa de 101 e atingindo o menor nível em cinco meses.

A redução nos rendimentos dos títulos referenciais para os menores patamares desde julho enfraquece o Índice Dólar.

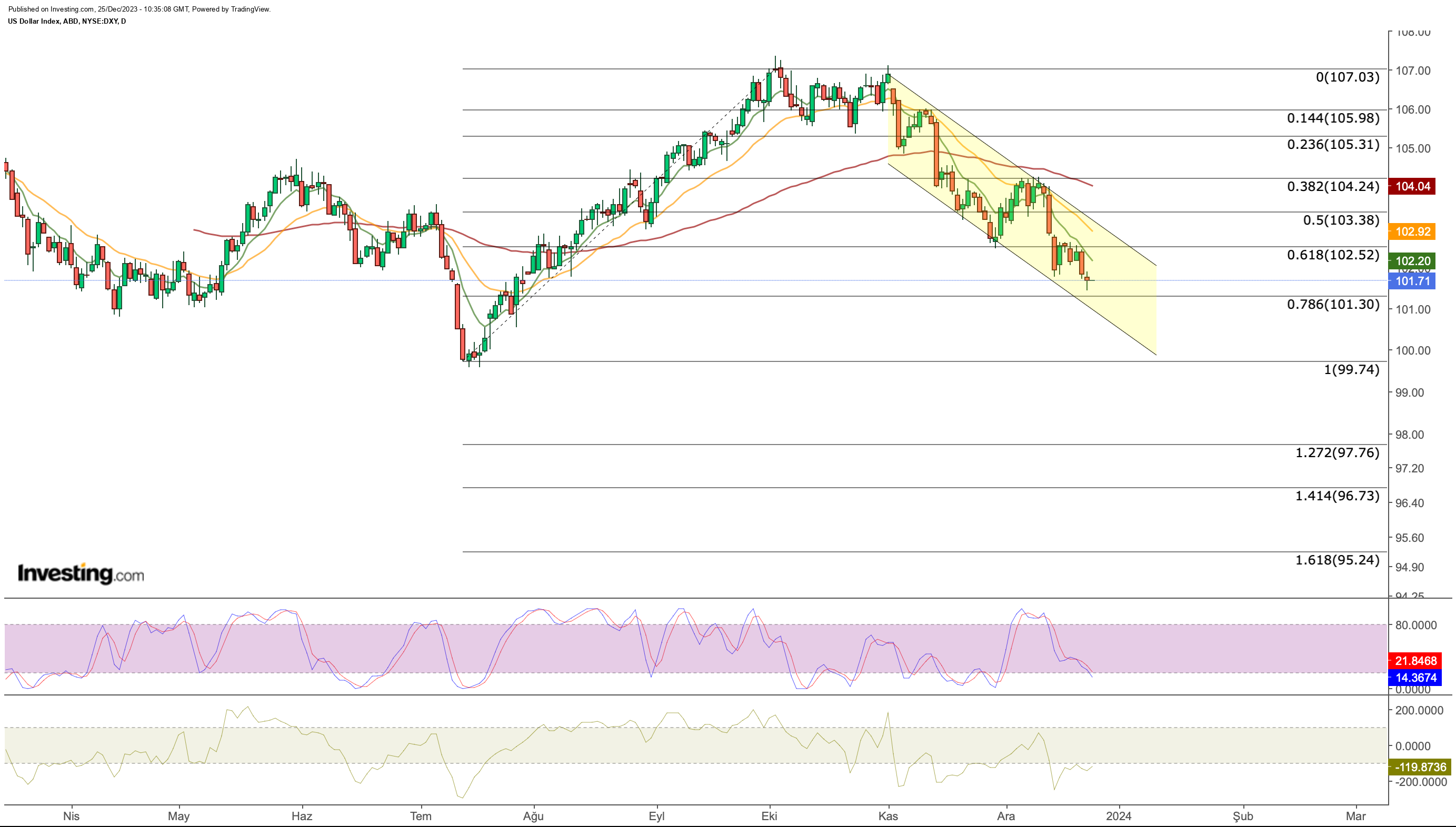

Do ponto de vista técnico, nota-se que o DXY, que segue em um canal de baixa acelerado desde novembro, alcançou o Fib 0.786 (101.3), que pode ser visto como uma linha de suporte importante, de acordo com a tendência de alta recente.

As compras de reação que podem ocorrer nesse ponto podem levar o Índice Dólar em direção ao nível de 102.5, que também coincide com a banda superior do canal.

No entanto, enquanto a perspectiva atual não mudar, a tendência de baixa do DXY deve continuar dentro do canal.

Se o DXY fechar a semana abaixo do suporte médio de 101.3, o nível mais baixo de julho se tornará relevante na faixa de 99, e um rompimento pode acionar uma queda para o nível de 95.

Você já se perguntou: quais são as melhores ações para o atual ambiente de mercado?

Para os usuários do ProPicks, essa dúvida não existe. Graças ao uso de tecnologia de IA avançada, o ProPicks oferece seis estratégias de seleção de ações que batem o mercado, incluindo “Titãs da Tecnologia”, que superou o mercado em 670% na última década.

Aviso: este artigo tem fins meramente informativos e não constitui qualquer recomendação ou oferta de investimento.