Bitcoin inicia semana em recuperação, mas incerteza do Fed mantém cautela

Olá, pessoal! O mercado de ETFs vem crescendo muito. Até meados do ano passado, eram somente 23 ao todo enquanto atualmente a B3 (SA:B3SA3) já conta com impressionantes 62 ETFs: 55 classificados como de renda variável e 7 de renda fixa. A sigla ETF quer dizer Exchange Traded Fund, mas a tradução literal não funciona por aqui, já que diversos fundos imobiliários são negociados em bolsa, mas não são classificados como ETFs. Para ser um ETF, dentro do conceito internacional e genérico, há também a necessidade de seguir uma estratégia extremamente precisa, rígida e transparente para qualquer investidor. A maneira mais simples de atender a esse requisito é seguir um índice de domínio público e amplamente divulgado.

No Brasil, a CVM denomina ETFs oficialmente de Fundos de Investimento em Índice de Mercado ou, simplesmente, Fundos de Índice, uma nomenclatura realmente mais adequada. A instrução 539 de 2002 os define e, no artigo 3, escreve que “na denominação do fundo deve constar a expressão Fundo de Índice e a identificação do índice de referência, não se admitindo que, à denominação do fundo, sejam acrescidos nomes ou expressões que induzam a uma interpretação indevida quanto aos seus objetivos”. No artigo 2, a instrução deixa claro que o índice de referência precisa ser reconhecido pela CVM.

Particularmente, eu gosto da ideia de investir em fundos de índice. Eles permitem o investimento direto em carteiras diversificadas a uma taxa de administração bastante reduzida e bem menor que as taxas cobradas por fundos tradicionais. Além disso, eles permitem investimentos em ativos internacionais, o que acrescenta potenciais de rentabilidade e proteção bem bacanas. Meu único ponto de ressalva é que você deve escolher um ETF que siga um índice que seja o mais eficiente possível. Sendo bastante sincero, não gosto de ETFs de Ibovespa: esse índice já foi demonstrado até por artigos acadêmicos que apresenta relação risco vs. retorno ineficiente. Ele é bastante concentrado em poucos setores da economia brasileira.

Para a análise, recebi os dados de mercado da plataforma Quantum Finance, tendo trabalhado com rentabilidades diárias líquidas até o fechamento da última terça-feira, dia 7. Como métrica de performance, sempre utilizo a que desenvolvi, que chamo de índice Campani. Este índice tem a mesma interpretação que o famoso índice Sharpe (rentabilidade média por unidade de risco), mas utiliza métricas de rentabilidade e risco mais adequadas e mais bem fundamentadas. O Sharpe possui premissas que não se revelam verdadeiras no mercado e por esta razão pode, muitas vezes, distorcer performances. Em que pese eu focar abaixo na rentabilidade, é sempre muito importante olhar esta rentabilidade ajustada ao risco. A volatilidade pode enganar, pois não se sabe qual parte dela é boa (volatilidade de alta) e qual parte é indesejável (volatilidade de baixa). Portanto, o ideal é que uma alta rentabilidade seja confirmada por um alto índice Campani. Quem desejar saber mais a respeito dessa métrica de performance, siga-me no Instagram (@carlosheitorcampani) e vamos bater um papo a respeito!

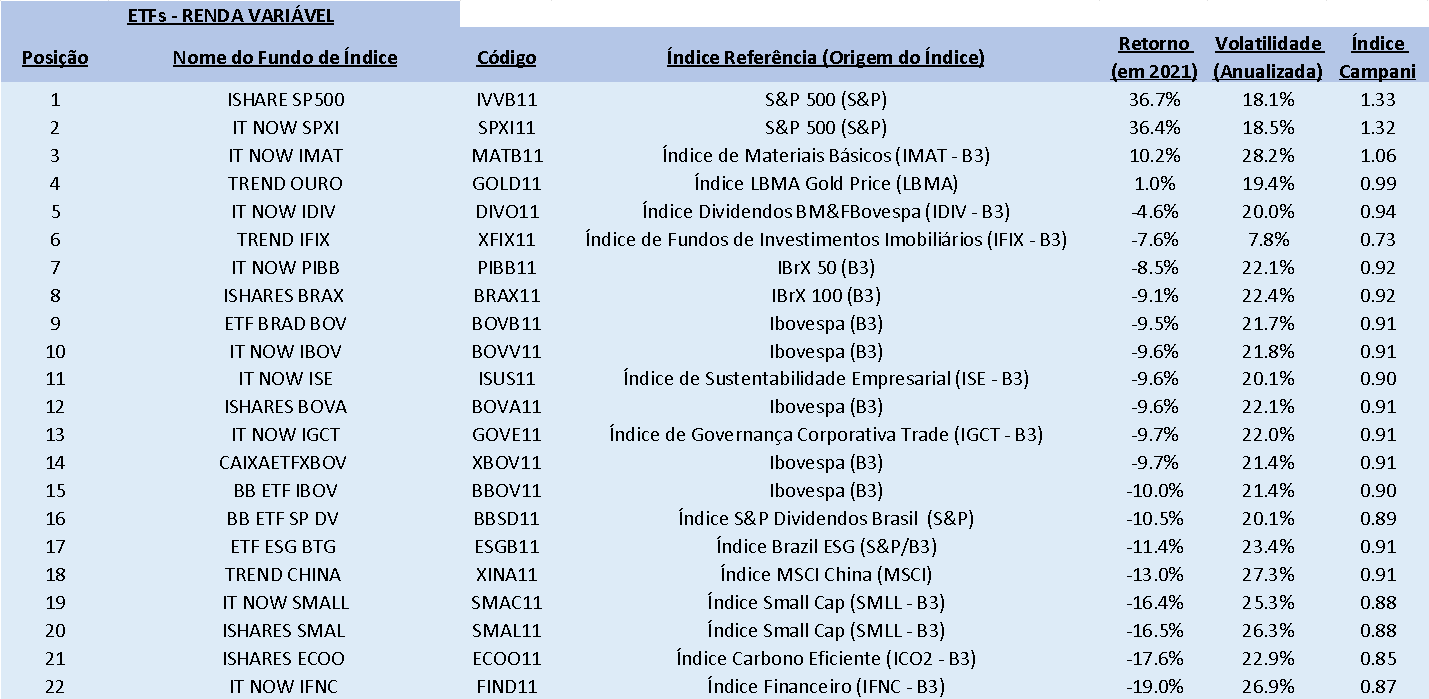

QUAIS OS ETFS DE RENDA VARIÁVEL MAIS RENTÁVEIS EM 2021?

Na tabela abaixo, apresento os resultados para os 22 ETFs de renda variável com histórico completo em 2021. Um total de 33 ETFs de renda variável foram, portanto, autorizados ao longo do ano, o que confirma a tese de crescimento desse mercado. Para efeito de comparação, o Ibovespa caía, no fechamento da última terça, -9,6% em 2021 (compare esta rentabilidade com as rentabilidades dos cinco ETFs seguidores do Ibovespa).

Com belas performances e entregando mais de 36% de rentabilidade em 2021, os ETFs seguidores do S&P 500 se destacam também com os melhores índices de performance ajustada a risco. Além deles, os ETFs MATB11 e GOLD11 completam a quadra dos únicos de renda variável com rentabilidades positivas até aqui.

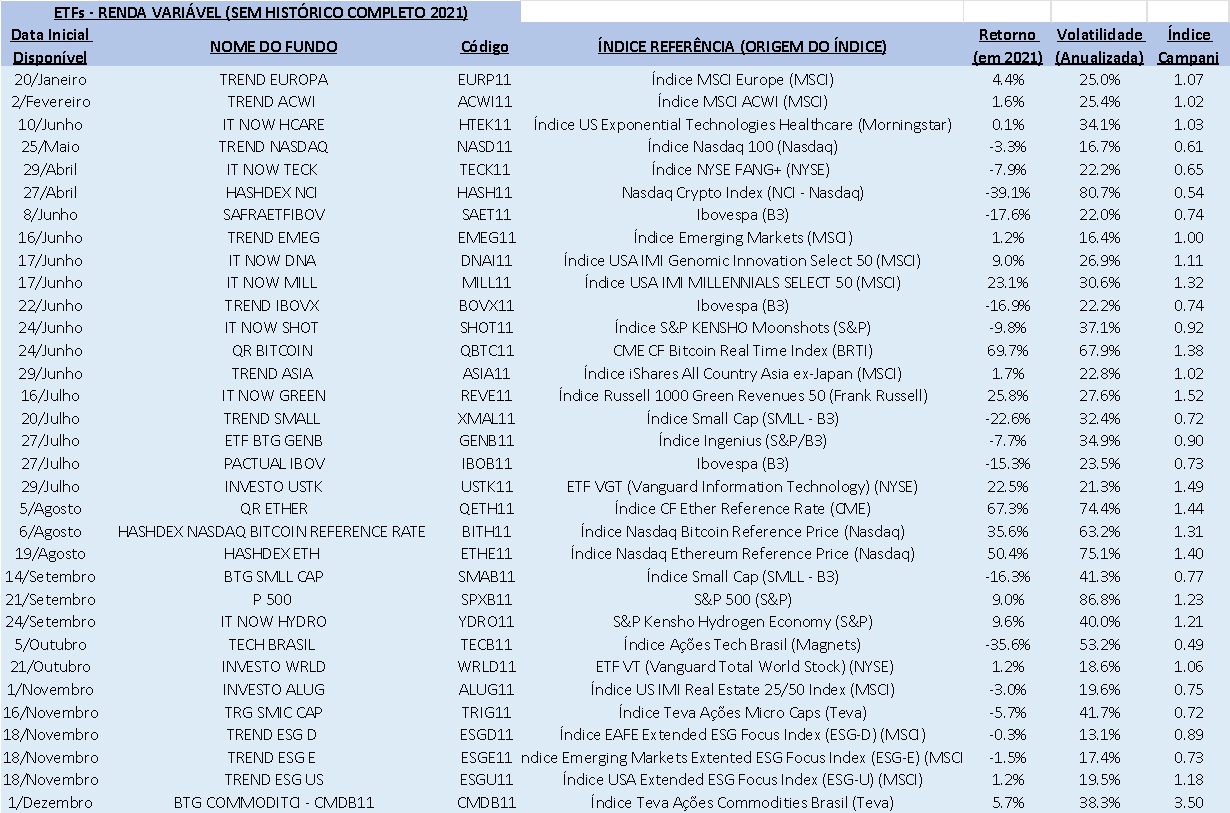

A tabela a seguir apresenta os 33 ETFs lançados ao longo do ano, em ordem cronológica. Ressalto que as rentabilidades não são comparáveis porque se tratam de retornos em períodos distintos. Não obstante, achei interessante compartilhar com vocês as informações contidas abaixo. Analise com bastante calma a tabela, pois certamente você encontrará algo que lhe chame a atenção.

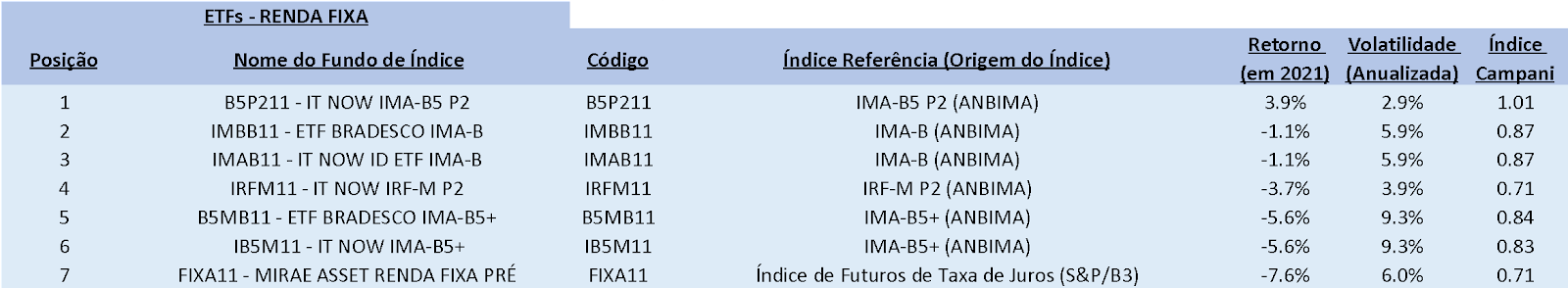

QUAIS OS ETFS DE RENDA FIXA MAIS RENTÁVEIS EM 2021?

Na tabela abaixo, listo os 7 ETFs de renda fixa disponíveis na bolsa, em ordem de rentabilidade. Para efeito de comparação, o CDI rentabilizou 3,8% no mesmo período.

Até agora, 2021 se revela um ano duro para ETFs de renda fixa. Apenas um deles está no azul e mesmo assim com rentabilidade muito próxima ao CDI: o B5P211, que segue o índice IMA-B5 P2 da Anbima. Note que este índice caracteriza o mercado de títulos públicos indexados ao IPCA (NTN-B) com prazos inferiores a cinco anos e é exclusivamente seguido pelo ETF do Itaú. Dois ETFs seguem o mercado de NTN-Bs de longo prazo (índice IMA-B5+), ao passo que outros dois seguem o mercado amplo desses títulos públicos (índice IMA-B). Um ETF (IRFM11) segue o mercado de títulos públicos prefixados (LTNs e NTN-Fs). Por sua vez, o fundo de índice FIXA11 segue o índice de futuros de taxa de juros, calculado pela parceria S&P/B3.

Pessoal, espero que tenham gostado. A ideia foi chamar a atenção para um mercado que pode ser muito útil ao investidor em uma carteira bem planejada e diversificada. É sempre muito importante ressaltar que as listas acima não representam, de nenhuma forma, sugestões de investimento. Entendo que uma decisão de investimento precisa vir sempre acompanhada de uma análise ampla e contextualizada, cuja decisão dependerá fundamentalmente dos objetivos e perfil do investidor.

Ah, e por fim, algo que pode ser útil para vocês! Estou levantando todas as taxas de administração cobradas pelos ETFs. Infelizmente, no meu entendimento, essa informação não é disponibilizada em nenhum lugar, nem mesmo no site da B3. Portanto, tenho que ir nos sites dos ETFs, um a um. Como devo terminar essa pesquisa após meu limite de envio deste artigo, eu disponibilizarei a tabela das taxas de administração de todos os ETFs no meu instagram @carlosheitorcampani. Nesse momento, já deve estar lá! Visite meu instagram, faça sua análise e aproveite para me seguir, pois tenho por ofício produzir muito conteúdo e disponibilizar análises úteis para vocês.

Um forte e respeitoso abraço a todos.

* Carlos Heitor Campani é PhD em Finanças, Professor Pesquisador do Coppead/UFRJ – Cátedra Brasilprev e especialista em investimentos, previdência e finanças pessoais, corporativas e públicas. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.