Calendário Econômico: BC e Fed de novo em foco em semana de PIB e inflação nos EUA

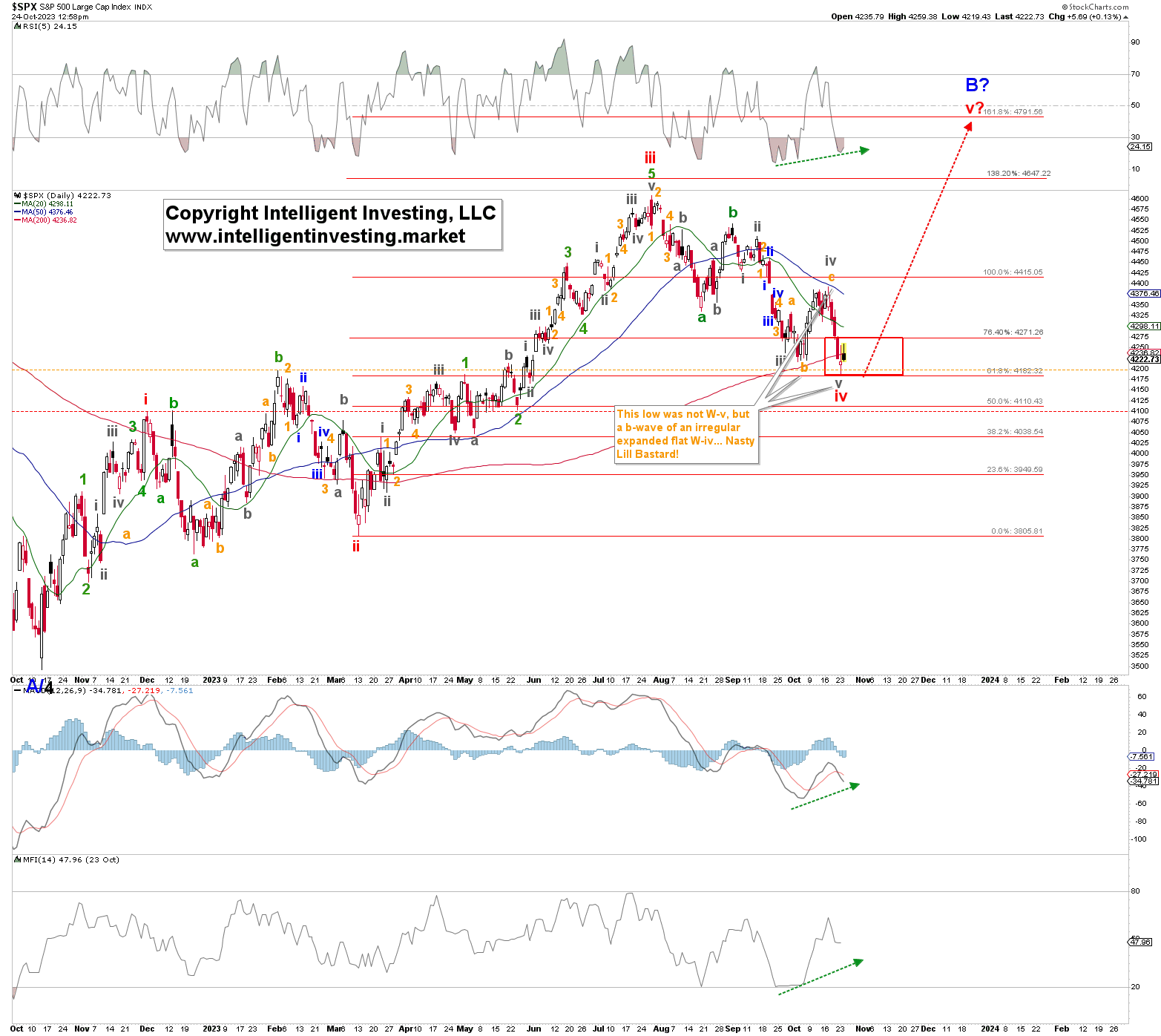

Desde o início de setembro, observamos uma correção do Princípio da Onda de Elliott (EWP) em uma sequência de cinco ondas descendentes:

“[…] para idealmente US$ 4270+/-10, respectivamente. A região-alvo também coincide com o ponto em que a onda c verde tem o mesmo comprimento da onda a verde, medido a partir do topo da onda b verde (4 de setembro). Uma relação típica c=a. Além disso, é também onde a extensão 76,40% da onda i vermelha se localiza (veja a Figura 1 abaixo).”

Acompanhamos essa projeção a cada duas semanas e, duas semanas atrás, verificamos que nossas expectativas principais de queda em uma sequência de cinco ondas se confirmaram, embora com as usuais variações que não podem ser previstas.

Naquela ocasião, dissemos:

“[…] o SPX deve subir pelo menos […] US$ 4324 para indicar fortemente que o fundo da onda iv vermelha está formado e a alta para US$ 4800 começou. No entanto, se o índice cair abaixo da mínima da semana passada, devemos mudar nosso foco. Especificamente abaixo da mínima da semana anterior, especialmente US$ 4165, trará a contagem alternativa atual do EWP, onda 4 verde, onda iii vermelha da onda 1 preta da onda C azul, de volta ao primeiro plano.”

Com isso, o índice subiu até US$ 4393 apenas para cair abaixo da “mínima da semana passada” em US$ 4216 ontem. Portanto, nossa expectativa principal estava errada e devemos reavaliar para entender o motivo, porque tudo o que podemos fazer é “antecipar, monitorar e ajustar”.

Além disso, o EWP é interpretativo, e embora se baseie em um conjunto limitado de regras e padrões baseados em preço, nenhum humano é infalível, então todos cometemos erros às vezes. Deixe-me explicar.

Figura 1. Gráfico diário do SPX com contagem detalhada do EWP e indicadores técnicos.

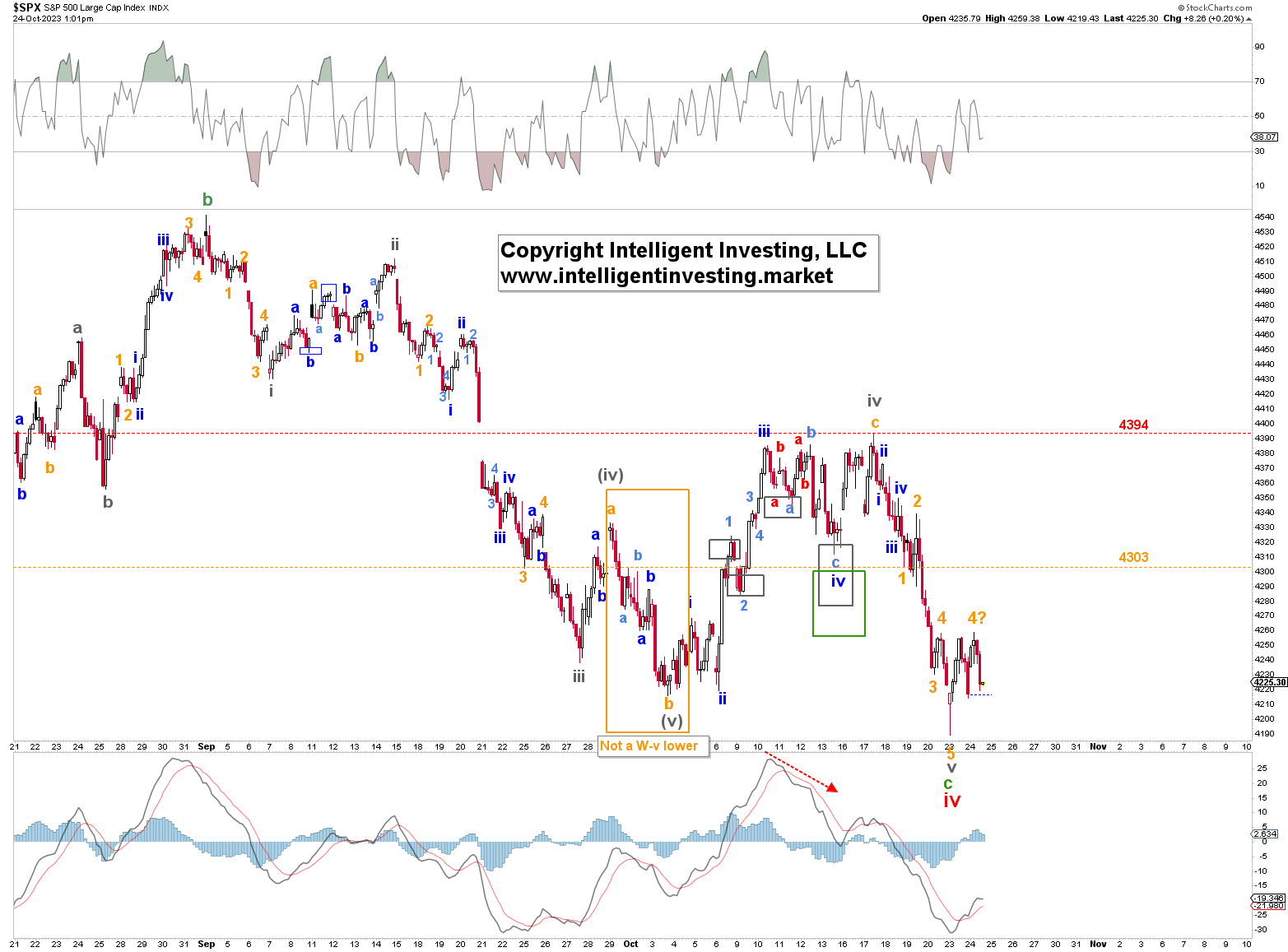

Desde o fundo da onda iii cinza em 27 de setembro, o índice completou o que agora conta melhor como uma correção expandida irregular da onda iv cinza, uma correção 3-3-5. Veja a Figura 2 abaixo. A parte crítica aqui é a alta de 27 de setembro até o topo de 29 de setembro e depois a queda para o fundo de 3 de outubro: veja a caixa laranja. A alta de dois dias foi claramente apenas três ondas (azuis), corretivas, e assim recebeu o rótulo onda iv (iv).

Além disso, a queda subsequente fez um novo fundo, sugerindo fortemente que era a onda v cinza (v). No entanto, essa queda foi um pouco ambígua, embora categorizada como uma diagonal final, que é sobreposta (mais sobre isso abaixo). A alta subsequente de 3 a 17 de outubro foi em cinco ondas, reforçando a noção de que a correção da onda iv vermelha mais significativa foi concluída no início de outubro.

No entanto, o fundo de ontem indica que essa avaliação está incorreta e, em vez disso, desde o fundo de 27 de setembro, o mercado provavelmente passou por uma onda iv cinza maior como um padrão plano expandido irregular (onda b > onda a): 3-3-5. Foi um padrão complicado que certamente nos enganou, mas descobrimos, tornando-nos melhores daqui para frente.

Figura 2. Gráfico horário do SPX com contagem detalhada do EWP e indicadores técnicos.

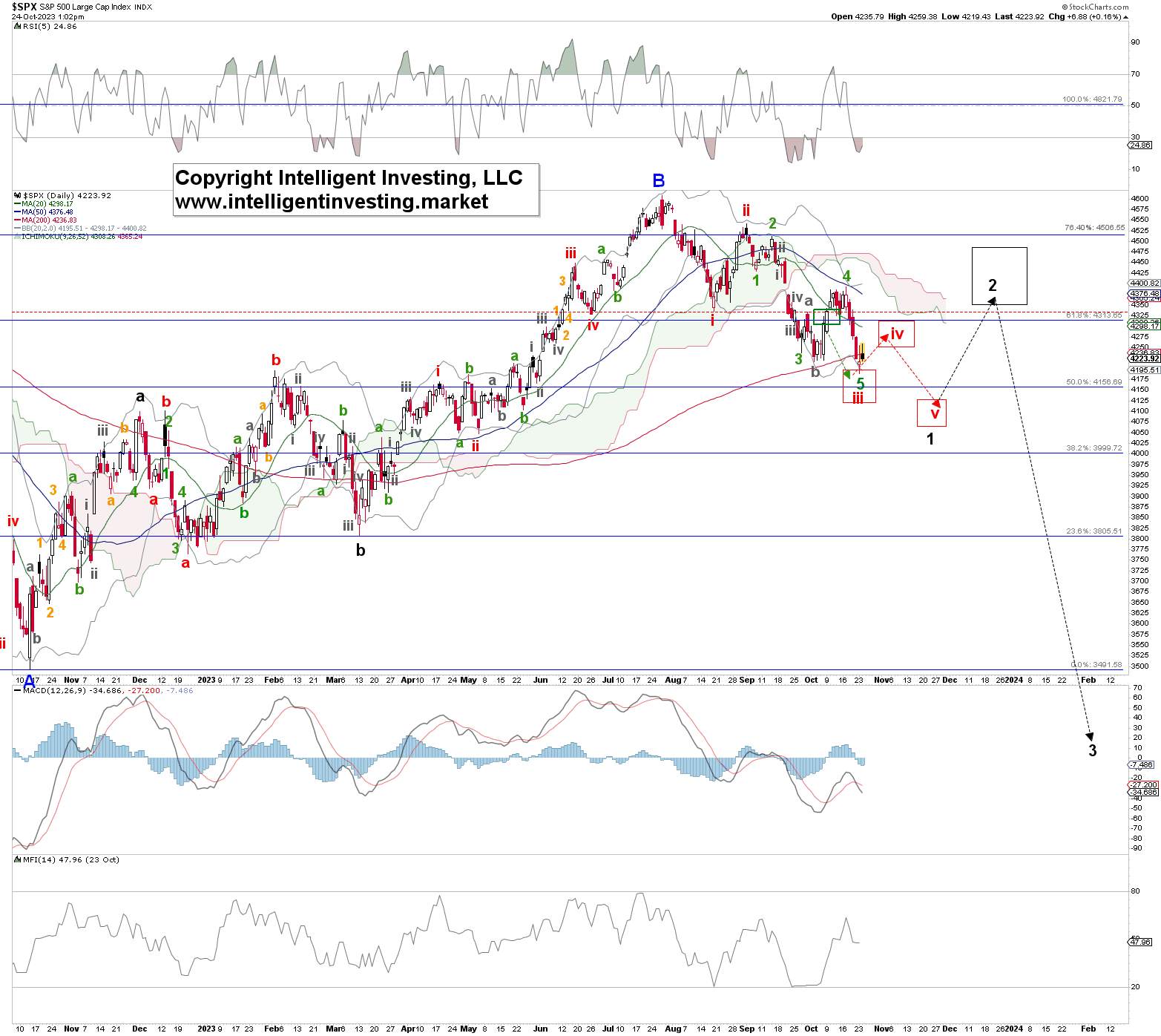

Assim, fomos capazes de avaliar onde erramos, e com base nessa análise, descobrimos que os compradores têm uma última chance de chegar a US$ 4800, desde que US$ 4100 não seja violado. Antes de irmos lá, note que um dos aspectos mais significativos e poderosos do EWP é que ele fornece contexto de mercado e parâmetros objetivos para esse contexto, algo que poucas, se alguma, outras metodologias podem fazer.

Uma retração corretiva na análise do EWP sempre toma forma como uma estrutura a-b-c, onde a onda a compreende três ou cinco ondas, enquanto a onda c abrange principalmente cinco ondas. Portanto, porque a queda inicial de julho, no topo de US$ 4607, até o fundo de agosto, em US$ 4335, conta melhor como três ondas, sugere-se que esta é uma retração corretiva a-b-c. Assim, identificamos aquele fundo como onda a verde. Isso indica que o índice pode subir até US$4800 quando a correção terminar.

Como uma onda inicial de três movimentos costuma ser uma correção, a probabilidade sugere fortemente que a correção atual é “somente” uma correção. Portanto, devemos preferir este cenário. Porém, existe apenas um (!) tipo de padrão que pode começar com uma onda de três movimentos e ainda completar um total de cinco ondas: a diagonal “temida”. Elas são muito raras e, portanto, não são prováveis. Mas devem ser consideradas; já mencionamos isso anteriormente. Veja a Figura 3 abaixo.

Figura 3. Gráfico diário do SPX com contagem detalhada do EWP e indicadores técnicos.

Dessa forma, mesmo que o índice não tenha rompido o nível mais crítico de US$4165, ele ficou abaixo da mínima de outubro, aumentando as chances de que este padrão esteja ocorrendo, e enquanto o índice não conseguir superar pelo menos US$4303 e especialmente US$4335 (a mínima de agosto: linha horizontal pontilhada vermelha), devemos monitorá-lo.

Ainda mais do que antes. Infelizmente, muitas pessoas fazem análise de mercado sob a perspectiva de “me diga o que o mercado vai fazer com certeza agora”, também conhecido como o grupo “então você está me dizendo que pode subir ou descer”. Mas essa é uma mentalidade simplória, ingênua e frequentemente amadora, pois qualquer pessoa com experiência nos mercados de ações sabe que isso é impossível porque os mercados financeiros são ambientes não-lineares e complexos.

Além disso, se todos soubéssemos disso, os mercados não funcionariam, e Wall Street não precisaria contratar exércitos de analistas altamente qualificados e programadores de I.A. para tentar ter sucesso nos mercados de ações. Assim, os otimistas do mercado de ações estão atualmente vivendo no limite, e não será preciso muito para pender as coisas a favor dos pessimistas.