Bitcoin se recupera impulsionado por otimismo renovado em corte de juros do Fed

Dizem que certas épocas são propícias para a onça beber água, mas o cordeiro também tem a sua vez!

O mercado de opções (warrents), é notório por sua sofisticação e complexidade, mas também por ser o mais acessível ao pequeno investidor (cordeiro).

A fórmula de Black-Scholes e as chamadas “linhas gregas” são algumas das ferramentas usadas para avaliar prêmios e volatilidade dos ativos. Mas para o pequeno investidor esse know-how é irrelevante e até dispensável.

Hoje, o mercado é dominado por investidores institucionais como bancos, corretoras e fundos, que utilizam análise quantitativa (quants), recursos de inteligência artificial (IA) e algoritmos de alta frequência (HFTs) que envia dados em nanossegundos a data centers quase dentro do sistema da bolsa para suas operações. Obviamente essas ferramentas não estão à disposição do investidor comum. Os gurus financeiros juram que se este, mesmo concorrendo com aqueles tais, fizer day trade energizado a 220 volts, pode ficar milionário!

Sem condições de competir à altura, o investidor comum deveria se afastar disso como o diabo foge da cruz!

Pela minha cartilha, o caminho pode ser mais suave!

A fábula do tolo e a moeda

Conta-se que em uma pequena cidade, um grupo de pessoas gostava de se divertir com a “ingenuidade” de um homem pobre, que era considerado o tolo da aldeia.

Diariamente, esses homens o chamavam e ofereciam uma escolha: uma moeda maior, porém de menor valor, e outra moeda menor, que valia muito mais. Para a diversão dos homens, o tolo sempre escolhia a moeda maior e menos valiosa, o que arrancava gargalhadas de todos eles.

Um dia, uma pessoa que observava a cena com frequência, comovida, se aproximou do tolo e perguntou por que ele sempre fazia a pior escolha, esclarecendo que a moeda menor valia muito mais. O tolo, então, sorriu e respondeu, revelando sua astúcia:

“Eu sei que a moeda maior vale menos. Mas no dia em que eu escolher a outra, a brincadeira acaba e eu não terei mais minha moeda diária”.

Astucias do mercado de ações

O mercado de ações como um todo tem astúcias pouco perceptíveis ao investidor comum. Na contraparte, lidamos com ordens ocultas, ofertas furtivas de robôs,

execução de lote mínimo proposital para inviabilizar o seu negócio, spreads exagerados, entre outras armadilhas. Quanto menos o investidor se movimentar, menos ficará exposto a essas ciladas! Ainda assim, o investidor pode vencer no mercado e se sair muito bem sem muita inovação.

Noções Básicas sobre Opções

De forma breve, opções são derivativos que conferem o direito (ou dever) de comprar ou vender, sob contrato, uma determinada quantidade de um ativo objeto (ações etc.) a um preço previamente definido (preço de exercício ou strike) até uma data pré-determinada.

O investidor decidirá até essa data, e conforme seu interesse, se exerce ou não o seu direito, dependendo da evolução da cotação do ativo de referência.

Enquanto o comprador (titular) de uma opção tem apenas direitos, o vendedor (lançador) tem obrigações.

Existem duas variáveis principais na composição do valor de uma opção: o valor intrínseco — a diferença entre a cotação à vista e o preço de exercício (strike) — e o valor no tempo (time value). Este último vai se depreciando no tempo até convergir a zero, condição desejada por todo vendedor, seja de put ou call; o que inevitavelmente beneficia quem sabe esperar. Essa variável vai caminhar a favor do investidor, independentemente do entendimento que ele tenha da sua composição.

Expectativas e Estratégias

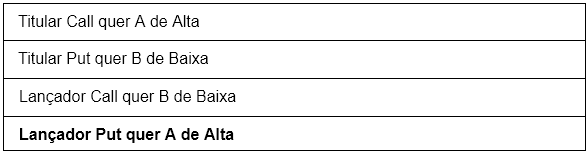

A tabela abaixo pode facilitar o entendimento das expectativas para cada variação possível: TCA, TPB, LCB e LPA

Mas, alta (ou baixa) de quê? Do ativo de referência.

Tomo como base um princípio que, opções não se compra, se vende, de preferência put!

Diante de dezenas ou até centenas de estratégias com opções, o foco deste artigo é o lançamento coberto de opção de venda. Por quê? Porque é da natureza do mercado ser altista a longo prazo, e isso intrinsecamente já é um benefício!

Corroborando tal argumento vejamos: o Índice Bovespa foi criado em 1968 com base em 100 pontos e hoje beira os 160.000 pontos. Ele representa uma média aritmética ponderada das cotações das ações, e mesmo considerando a inflação e as alterações nesse período, jamais retornou à base original.

Partindo do pressuposto que lançar put é bom, o investidor encontrará estratégias como compra ou venda seca, cruzamento de posições, spread butterfly, straddle, strangle etc., com variações de 200%, 300%, 1.000% ou mais, e pode achar tolice estar numa estratégia que limita seu resultado a 100%, na melhor das hipóteses.

Mas o segredo é não ceder à tentação e ficar firme com a moeda de menor valor e ter renda estável e perene! Obviamente o investidor também pode ter prejuízo, mas momentâneo. Se repetir a estratégia moto-contínuo, a longo prazo será vencedor. Uma vez na posição, deixe o tempo fazer o seu trabalho. Sendo honesto, alguns podem achar isso uma tolice.

Reflexão Final

A fábula mostra que, às vezes, a verdadeira sabedoria não está em fazer a escolha mais óbvia ou ambiciosa, mas em enxergar a situação a longo prazo. O “tolo” entendeu que uma pequena recompensa constante era mais vantajosa do que uma recompensa única e maior, que acabaria com a fonte de seus ganhos.

Cada investidor tem suas características. Não apresento um modelo, mas resumo aqui a lógica por trás desse mercado.

Quanto aos riscos, eles realmente existem, mas o maior perigo está nas extravagancias com uso excessivo de alavancagem. Também pode enfrentar um evento Cisne Negro (crashes), mas este é um fenômeno raro e o investidor prudente sempre mantém uma margem de segurança adequada, garantindo um colchão financeiro que permita atravessar as adversidades deste ambiente volátil.

Porém, devo advertir que opções podem ser para alguns uma fábrica de milionários e para outros apenas uma tentação do diabo.

Mas o investidor pode mitigar esses riscos ou até eliminá-los completamente (hadge) com travas, compra de “mini puts” etc. São estratégias que, se bem elaboradas, o único resultado possível é o lucro! Mas isso já é tema para outro artigo.

Concluindo: para o sistema a estratégia desse conteúdo não é adequada. Se a boleta não girar, perdem-se as taxas, os impostos e até os empregos; mas o investidor comum garante o leitinho das crianças e o franguinho na panela!