Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

A Aecon Group Inc . (TSX:ARE) apresentou uma melhora significativa em seu desempenho no segundo trimestre de 2025, de acordo com a mais recente apresentação da empresa. Apesar de continuar operando com prejuízo, a empresa de construção e desenvolvimento de infraestrutura relatou um crescimento substancial da receita e garantiu um backlog recorde que a posiciona bem para períodos futuros.

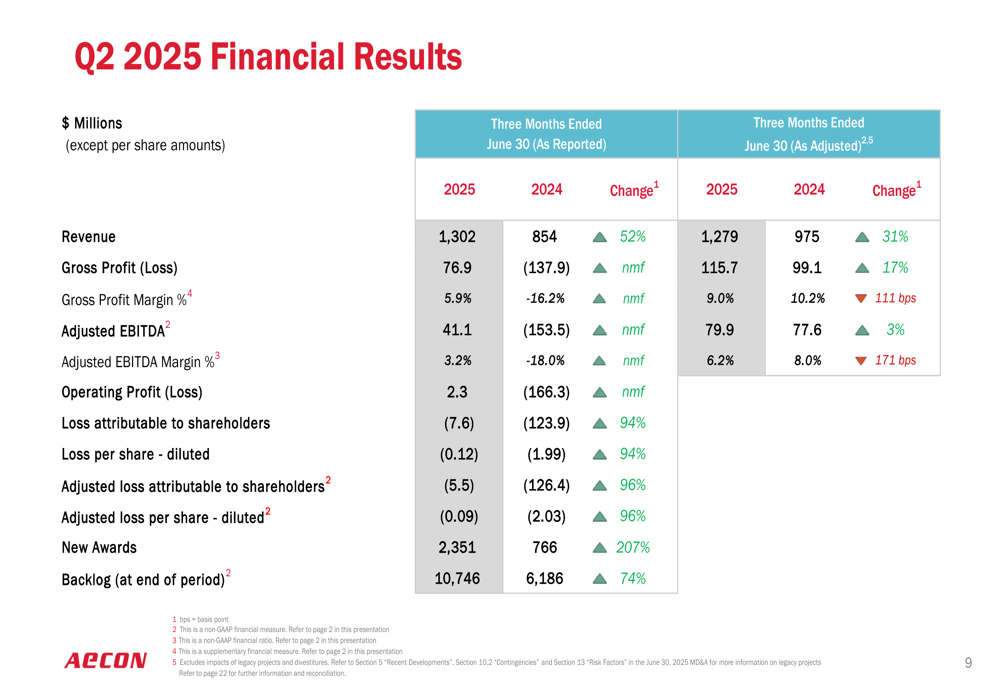

Destaques do Desempenho Trimestral

A Aecon reportou uma receita de US$ 1,3 bilhão no 2º tri de 2025, representando um aumento de 52% em comparação com o mesmo período de 2024. Em base ajustada, que considera projetos legados e desinvestimentos, a receita cresceu 31% ano a ano para US$ 1,28 bilhão.

Apesar do forte crescimento da receita, a empresa ainda registrou um prejuízo atribuível aos acionistas de US$ 7,6 milhões (US$ 0,12 por ação) no 2º tri de 2025. No entanto, isso marca uma melhora substancial em relação ao prejuízo de US$ 123,9 milhões (US$ 1,99 por ação) reportado no 2º tri de 2024.

O EBITDA ajustado alcançou US$ 41,1 milhões conforme reportado, ou US$ 79,9 milhões em base ajustada, comparado a um valor negativo de US$ 153,5 milhões no mesmo trimestre do ano passado. A margem de EBITDA ajustada ficou em 6,2%, abaixo dos 8,0% no 2º tri de 2024.

Como mostrado no seguinte resumo de resultados financeiros:

O desempenho da empresa representa uma recuperação significativa em relação aos resultados do 1º tri de 2025, quando a Aecon reportou um LPA de -US$ 0,54, ficando abaixo das expectativas dos analistas de -US$ 0,1271, o que havia desencadeado uma queda de 10% nas ações. A melhora sequencial sugere que as iniciativas estratégicas da empresa podem estar ganhando força.

Posicionamento Estratégico e Mix de Negócios

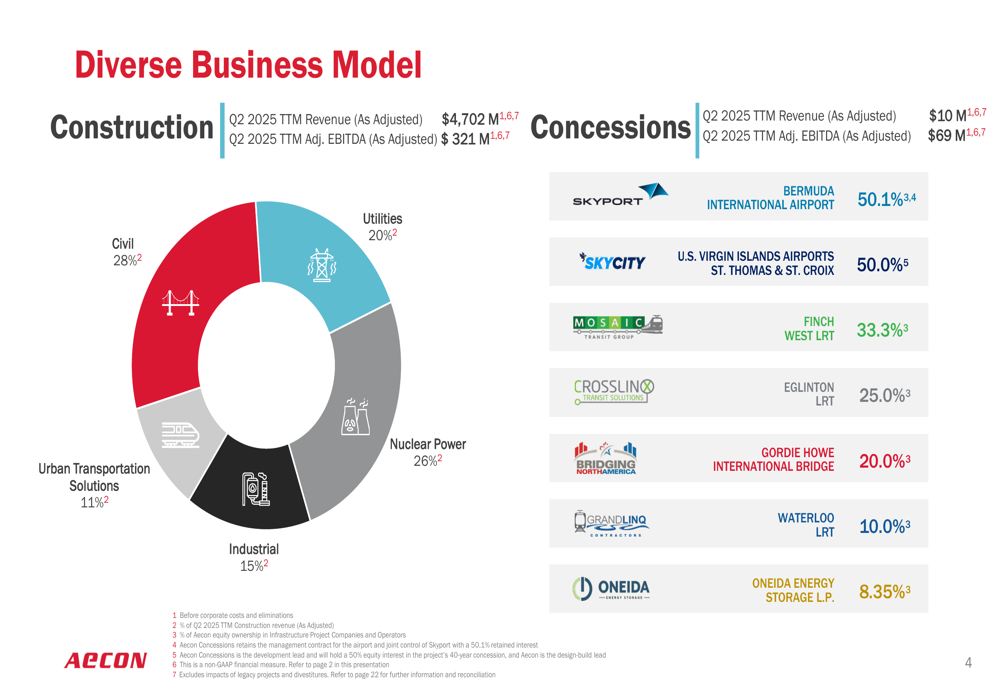

A Aecon mantém um modelo de negócios diversificado entre os segmentos de construção e concessões. O segmento de construção, que gerou US$ 4,7 bilhões em receita nos últimos doze meses até o 2º tri de 2025, está bem equilibrado entre infraestrutura civil (28%), energia nuclear (26%), utilidades (20%), industrial (15%) e soluções de transporte urbano (11%).

O gráfico a seguir ilustra o modelo de negócios diversificado da Aecon:

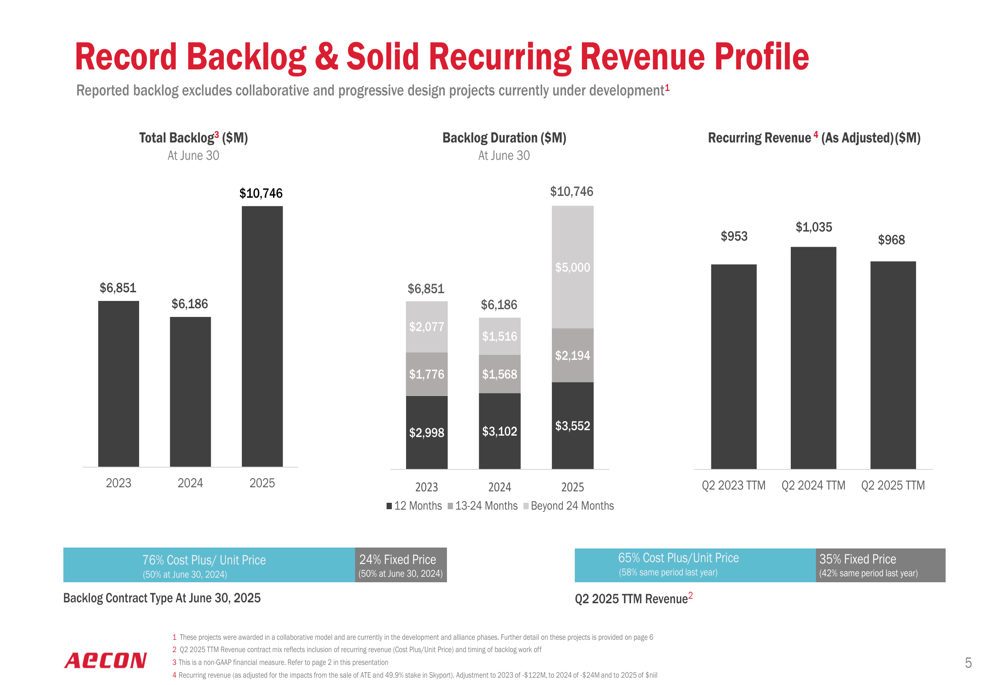

A empresa mudou estrategicamente para tipos de contratos de menor risco, com 76% de seu backlog agora composto por contratos de custo mais/preço unitário versus 24% de preço fixo. Isso representa uma estratégia significativa de mitigação de riscos, já que contratos de preço fixo historicamente têm sido associados a estouros de custos e pressão nas margens na indústria da construção.

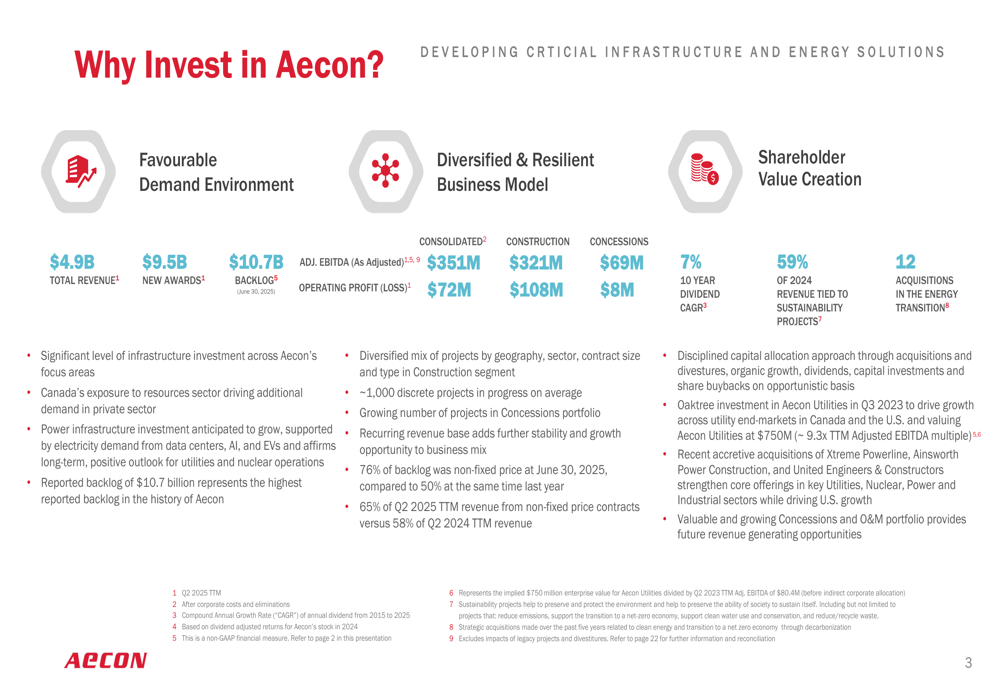

A apresentação da Aecon destacou três pilares de investimento principais: um ambiente de demanda favorável, um modelo de negócios diversificado e resiliente, e criação de valor para os acionistas. A empresa enfatizou sua exposição a investimentos significativos em infraestrutura e ao setor de recursos do Canadá, bem como seu crescente negócio de infraestrutura de energia.

Como ilustrado nesta visão abrangente de investimento:

Backlog e Perspectivas Futuras

Talvez a métrica mais impressionante da apresentação da Aecon tenha sido seu backlog recorde de US$ 10,75 bilhões em 30 de junho de 2025, representando um aumento de 74% em relação aos US$ 6,19 bilhões do ano anterior. Novos contratos no 2º tri de 2025 totalizaram US$ 2,35 bilhões, um aumento de 207% em relação ao 2º tri de 2024.

O gráfico a seguir mostra o crescimento dramático no backlog da Aecon:

A perspectiva da empresa para o restante de 2025 parece positiva, com a administração esperando uma receita mais forte em comparação com 2024. A Aecon observou que a demanda por seus serviços em todo o Canadá e em mercados selecionados dos EUA e internacionais continua forte.

Um fator-chave na rentabilidade futura da empresa será a conclusão de seus projetos legados remanescentes, que devem atingir conclusão substancial até o final de 2025. A administração prevê que isso levará a uma melhor rentabilidade e previsibilidade de margem no futuro.

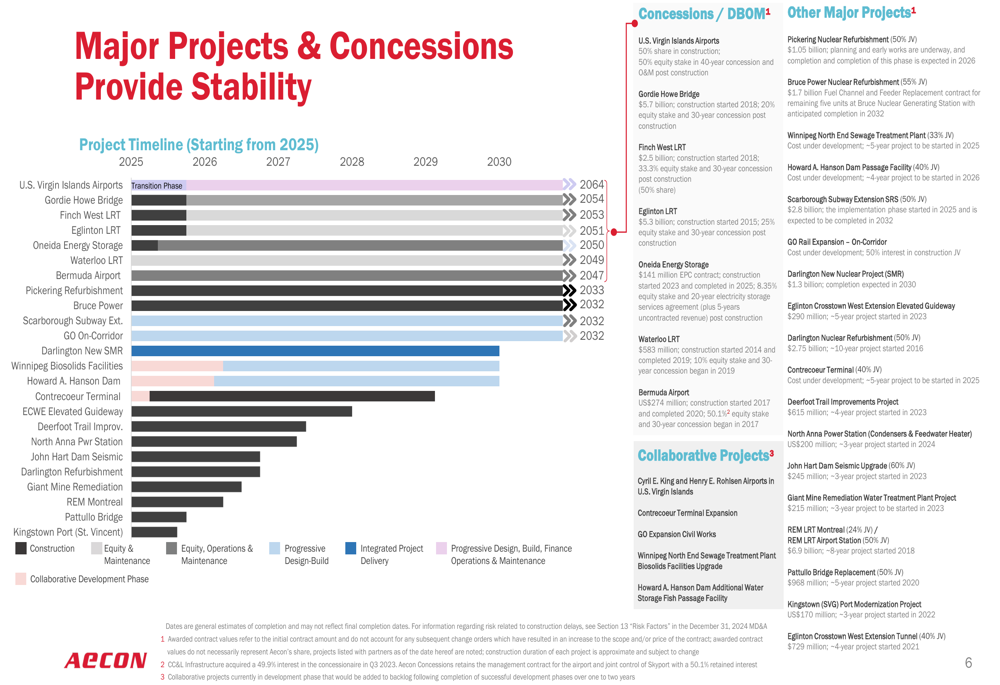

O cronograma de grandes projetos da empresa demonstra a natureza de longo prazo de muitos de seus contratos, proporcionando visibilidade para receitas futuras:

Portfólio de Utilidades e Concessões da Aecon

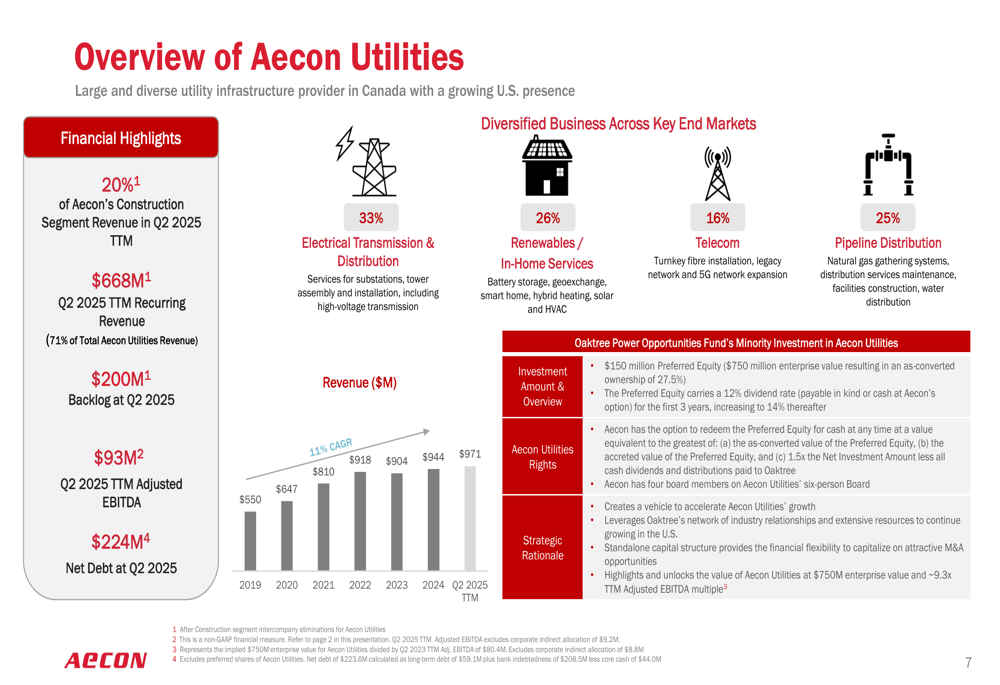

A Aecon destacou seu negócio de utilidades, que representa 20% da receita do segmento de construção. Esta divisão gerou US$ 668 milhões em receita recorrente nos últimos doze meses encerrados no 2º tri de 2025, com um EBITDA ajustado de US$ 93 milhões. O negócio atraiu investimentos da Oaktree, sugerindo confiança em seu potencial de crescimento.

Como mostrado na seguinte visão geral da Aecon Utilities:

O portfólio de concessões da empresa inclui aeroportos internacionais, sistemas canadenses de trânsito ferroviário leve e instalações de armazenamento de energia. Embora este segmento seja menor, gerando apenas US$ 10 milhões em receita nos últimos doze meses, contribuiu com US$ 69 milhões em EBITDA ajustado, destacando sua rentabilidade.

Iniciativas de Sustentabilidade

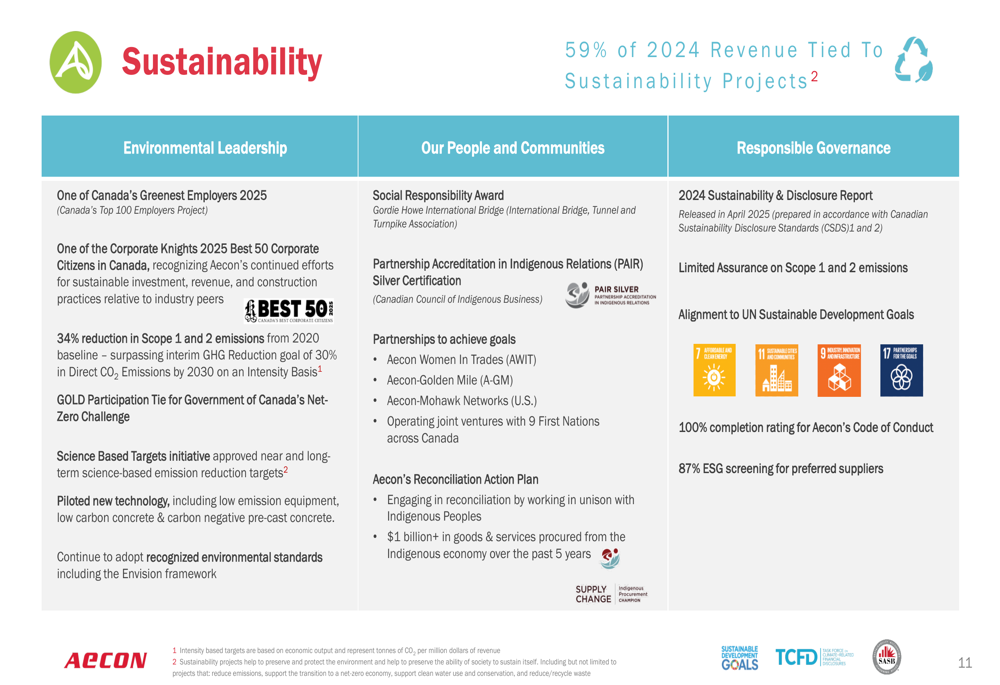

A Aecon fez da sustentabilidade uma parte central de sua estratégia de negócios, com 59% de sua receita de 2024 vinculada a projetos de sustentabilidade. A empresa alcançou uma redução de 34% nas emissões de Escopo 1 e 2 em relação à sua linha de base de 2020 e recebeu reconhecimento como um dos Empregadores Mais Verdes do Canadá em 2025.

A seguinte visão geral detalha os esforços de sustentabilidade da Aecon:

A empresa estabeleceu metas de redução de emissões baseadas em ciência e está trabalhando para alcançar construção com emissão zero até 2050, com metas intermediárias de redução de 30% nas emissões até 2024 (já alcançada) e 50% até 2032.

Posição de Mercado e Perspectiva do Investidor

As ações da Aecon fecharam a US$ 19,00 em 31 de julho de 2025, com queda de 1,32% no dia. As ações da empresa foram negociadas entre US$ 15,21 e US$ 29,70 nas últimas 52 semanas, indicando volatilidade significativa. Com um rendimento de dividendos atual de 4,0% e uma capitalização de mercado de aproximadamente US$ 1,2 bilhão, a Aecon representa um player de médio porte no setor de infraestrutura e construção.

Apesar do desempenho trimestral melhorado, os investidores devem observar que a Aecon ainda enfrenta desafios, incluindo fluxo de caixa livre negativo de US$ 10,1 milhões nos últimos doze meses encerrados no 2º tri de 2025, em comparação com US$ 202,0 milhões positivos no período do ano anterior. A posição de dívida líquida da empresa e os prejuízos contínuos, embora reduzidos, sugerem que a recuperação continua em andamento.

À medida que a Aecon continua a executar suas iniciativas estratégicas e completa seus projetos legados, os investidores estarão observando atentamente para ver se a empresa consegue transformar seu crescente backlog e receita em rentabilidade sustentável nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: