BYD projeta que exportações ultrapassem 20% do total de vendas de veículos em 2025

Introdução e contexto de mercado

A Linamar Corporation (TSX:LNR) apresentou seus resultados do segundo trimestre de 2025 em 13 de agosto, mostrando resiliência apesar das condições desafiadoras do mercado. As ações fecharam em US$ 70,11, com alta de 4,52% após a apresentação, refletindo a confiança dos investidores no desempenho da empresa, apesar dos obstáculos na receita.

O fabricante canadense de peças e equipamentos automotivos demonstrou sua capacidade de navegar pelo declínio de volume em toda a indústria através de ganhos de participação de mercado e eficiências operacionais. Este desempenho se baseia no impulso do 1º tri de 2025, quando a empresa relatou crescimento do LPA apesar dos desafios de receita.

Resumo executivo

A apresentação do 2º tri de 2025 da Linamar destacou a capacidade da empresa de gerar caixa e ganhos de participação apesar dos volumes mais baixos da indústria. As principais conquistas incluíram impacto mínimo das tarifas americanas, forte geração de fluxo de caixa livre, crescimento significativo no segmento de Mobilidade e ganhos de participação de mercado em todas as áreas de negócios.

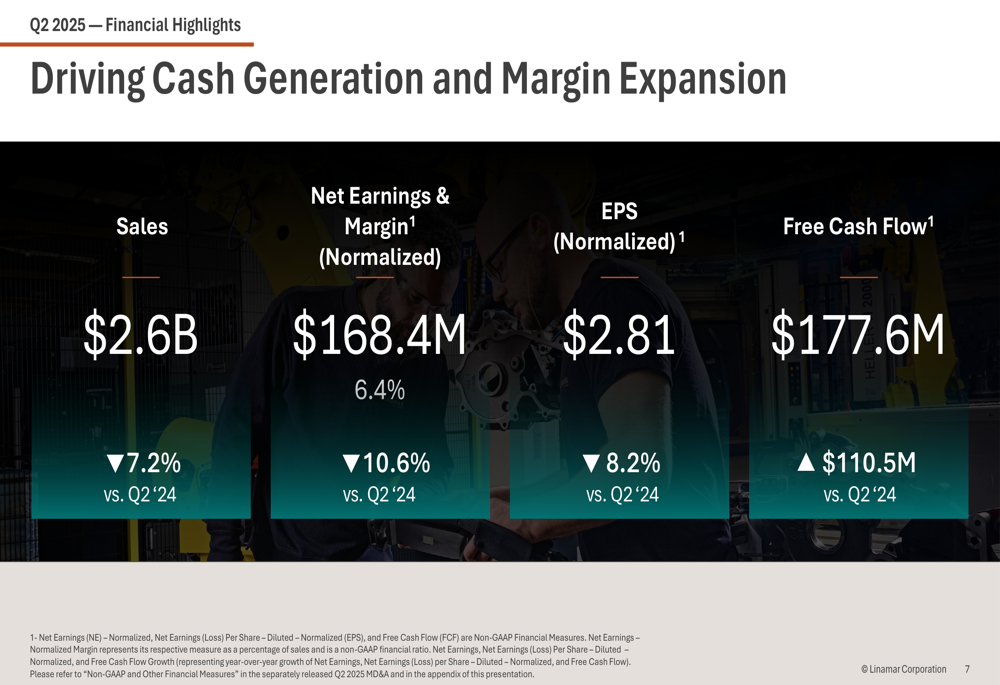

Como mostrado no slide de destaques financeiros a seguir, a Linamar reportou vendas de US$ 2,6 bilhões, queda de 7,2% em relação ao ano anterior, enquanto o lucro líquido normalizado atingiu US$ 168,4 milhões com margem de 6,4%:

Apesar da queda na receita, o LPA normalizado de US$ 2,81 mostrou força contínua após o resultado de US$ 2,76 do 1º tri. Mais notavelmente, o fluxo de caixa livre disparou para US$ 177,6 milhões, representando um aumento de US$ 110,5 milhões em relação ao mesmo período do ano passado.

Destaques do desempenho trimestral

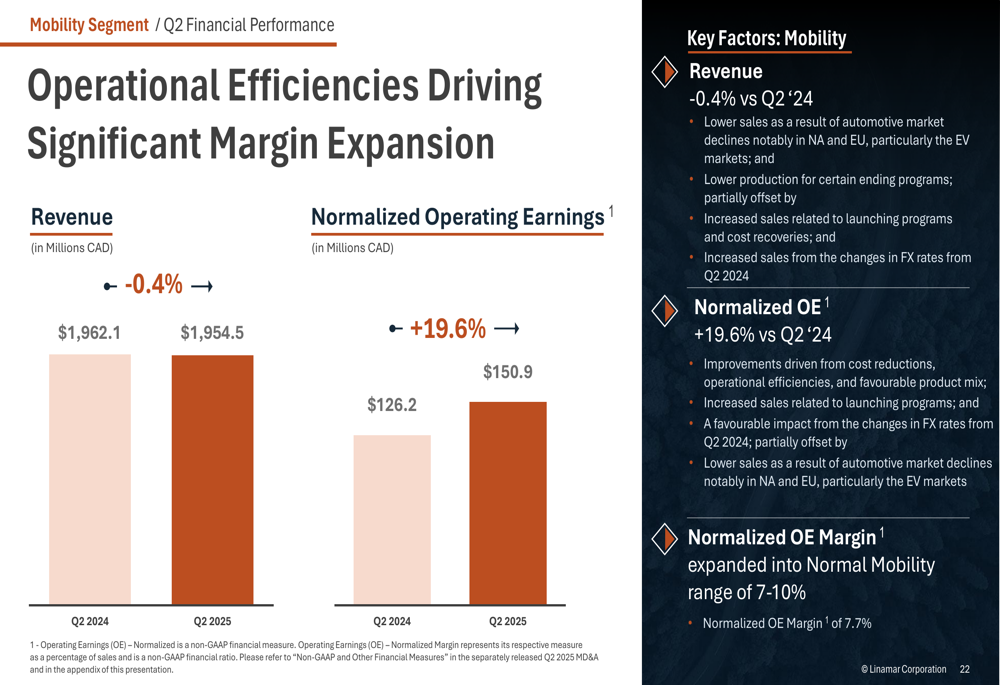

O desempenho da Linamar variou significativamente entre seus dois principais segmentos. O segmento de Mobilidade demonstrou notável resiliência, com lucro operacional normalizado aumentando 19,6% para US$ 150,9 milhões, apesar de uma ligeira queda de 0,4% na receita. Esta melhoria elevou as margens operacionais de volta à faixa normal de 7-10%.

O slide a seguir ilustra como as eficiências operacionais impulsionaram uma expansão significativa da margem no segmento de Mobilidade:

Em contraste, o segmento Industrial enfrentou desafios substanciais, com a receita caindo 22,4% para US$ 688,2 milhões e o lucro operacional normalizado diminuindo 37,1% para US$ 103,3 milhões. Este desempenho refletiu a fraqueza mais ampla do mercado nos setores de equipamentos agrícolas e de acesso.

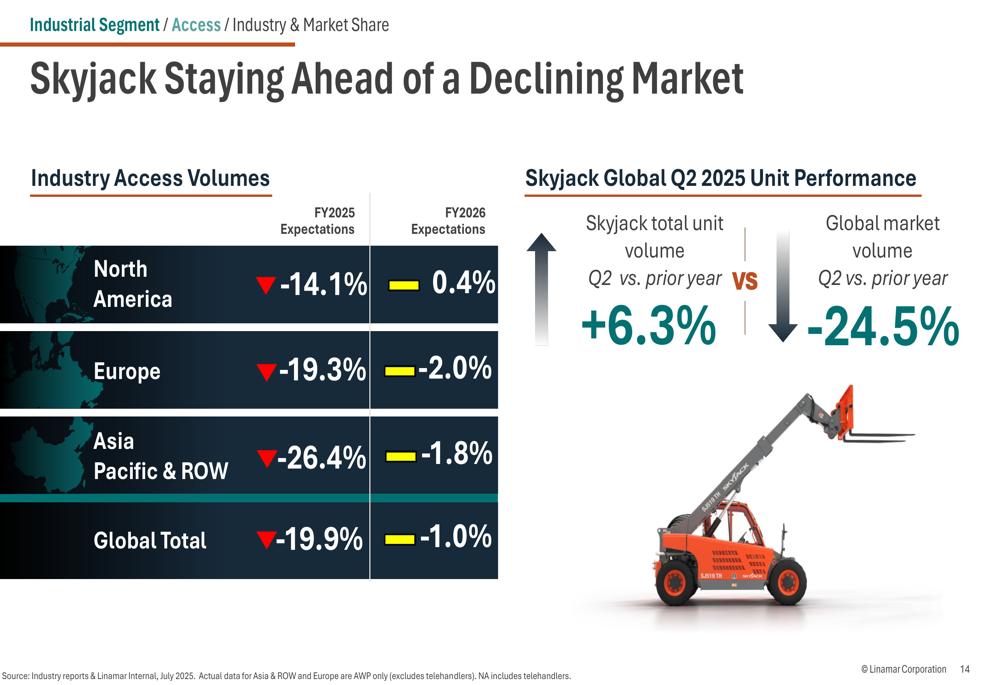

Apesar desses obstáculos, a Linamar superou o mercado em categorias industriais-chave. A divisão Skyjack da empresa alcançou crescimento de volume unitário de 6,3% contra um declínio do mercado global de 24,5%, como mostrado nesta análise comparativa:

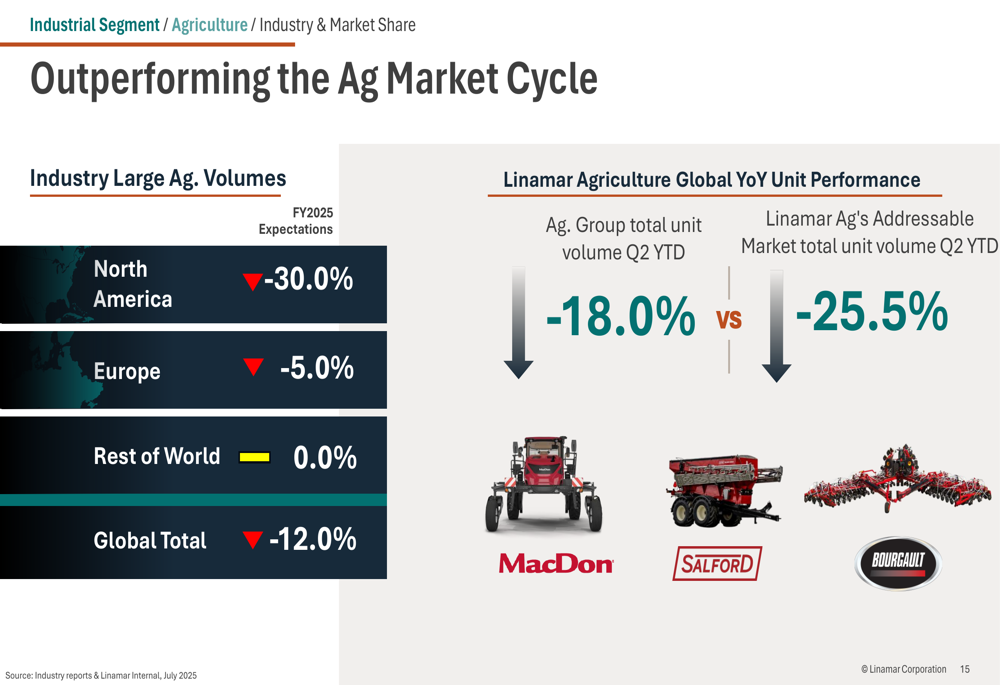

Da mesma forma, o negócio agrícola da Linamar superou seu mercado endereçável, com volumes unitários caindo 18,0% em comparação com a queda de 25,5% do mercado:

Iniciativas estratégicas

Um foco significativo da apresentação da Linamar foi seu posicionamento em relação às tarifas dos EUA. A empresa enfatizou que permanece praticamente intocada pelas recentes medidas tarifárias devido à sua conformidade com o USMCA e à presença de manufatura na América do Norte.

O slide a seguir detalha a exposição da Linamar a tarifas em várias categorias:

Esta posição vantajosa cria oportunidades potenciais para a Linamar, particularmente na relocalização para fornecedores em conformidade com o USMCA e no ganho de participação de mercado à medida que os consumidores potencialmente se afastam de veículos importados sujeitos a tarifas.

A empresa também destacou fortes conquistas de novos negócios totalizando US$ 328 milhões no 2º tri, incluindo mangas de eixo e componentes para veículos comerciais:

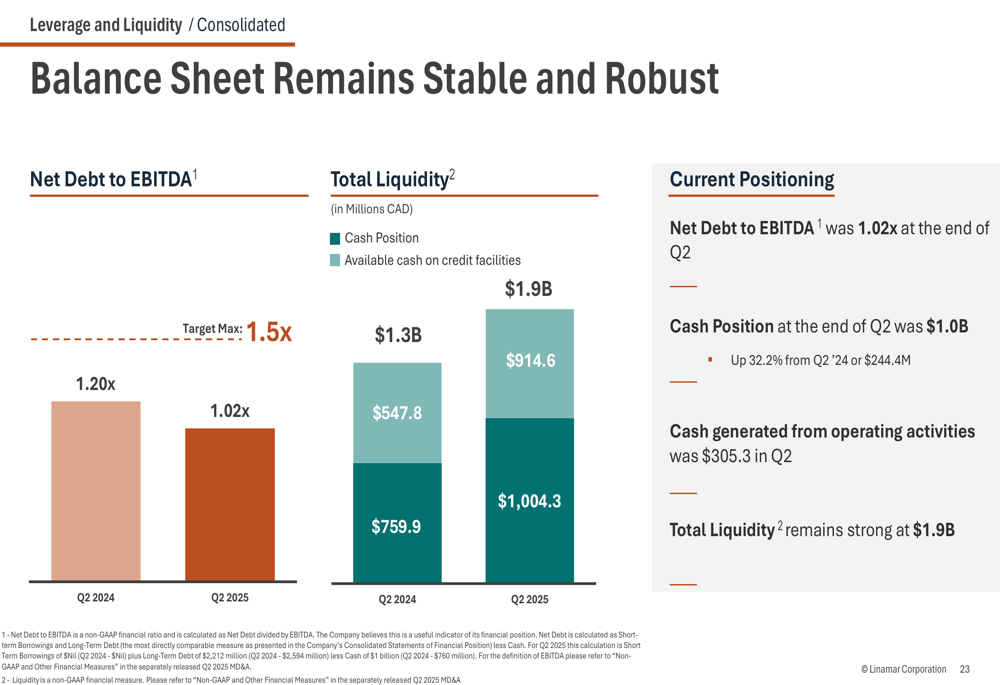

O balanço da Linamar permaneceu robusto com uma relação de dívida líquida para EBITDA de 1,02x, melhorando em relação a 1,20x no 2º tri de 2024. A liquidez total ficou em US$ 1,9 bilhão, com a posição de caixa atingindo US$ 1,0 bilhão, um aumento de 32,2% em relação ao ano anterior:

A empresa continua a executar seu programa de recompra de ações, tendo retirado quase 1,8 milhão de ações e devolvido quase US$ 100 milhões aos acionistas. Isso está alinhado com a estratégia de alocação de capital da Linamar de garantir níveis ótimos de balanço enquanto investe em inovação e crescimento.

Declarações prospectivas

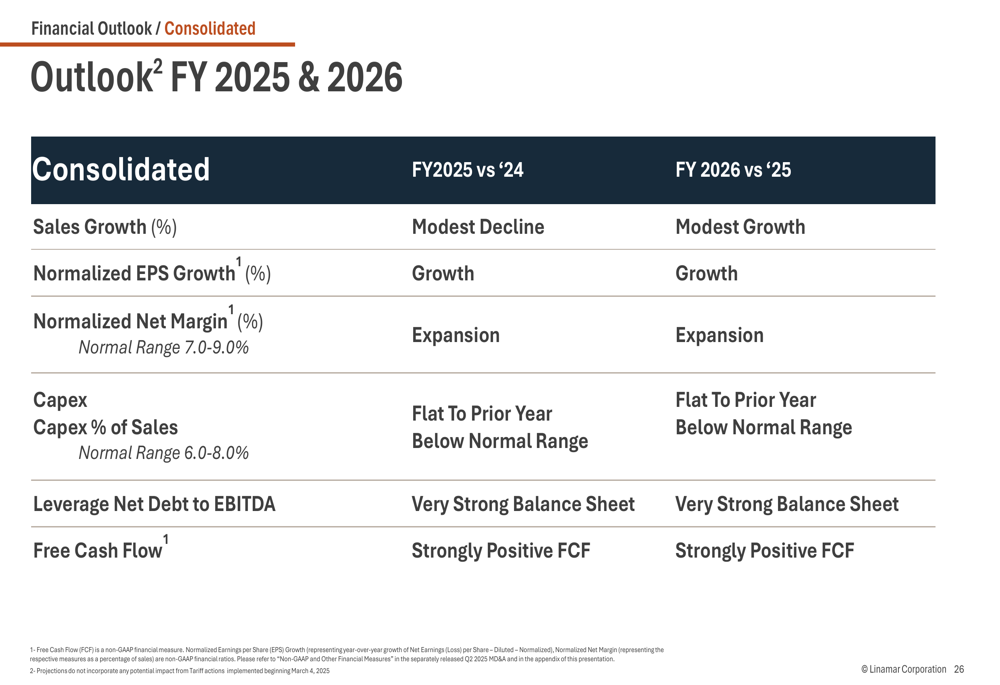

Olhando para o futuro, a Linamar forneceu uma perspectiva segmentada para os anos fiscais de 2025 e 2026. Para o segmento de Mobilidade, a empresa projeta crescimento de vendas e forte crescimento de dois dígitos no lucro operacional normalizado no ano fiscal de 2025, com crescimento modesto esperado no ano fiscal de 2026.

O segmento Industrial enfrenta desafios mais significativos, com declínios de dois dígitos tanto nas vendas quanto no lucro operacional normalizado projetados para o ano fiscal de 2025, antes de retornar ao crescimento no ano fiscal de 2026.

Em uma base consolidada, a Linamar espera uma modesta queda nas vendas no ano fiscal de 2025, seguida por um crescimento modesto no ano fiscal de 2026, como mostrado neste slide de perspectivas:

A empresa antecipa crescimento do LPA normalizado e expansão de margem em ambos os anos, com o fluxo de caixa livre permanecendo fortemente positivo. As despesas de capital devem permanecer estáveis em comparação com o ano anterior e abaixo da faixa normal.

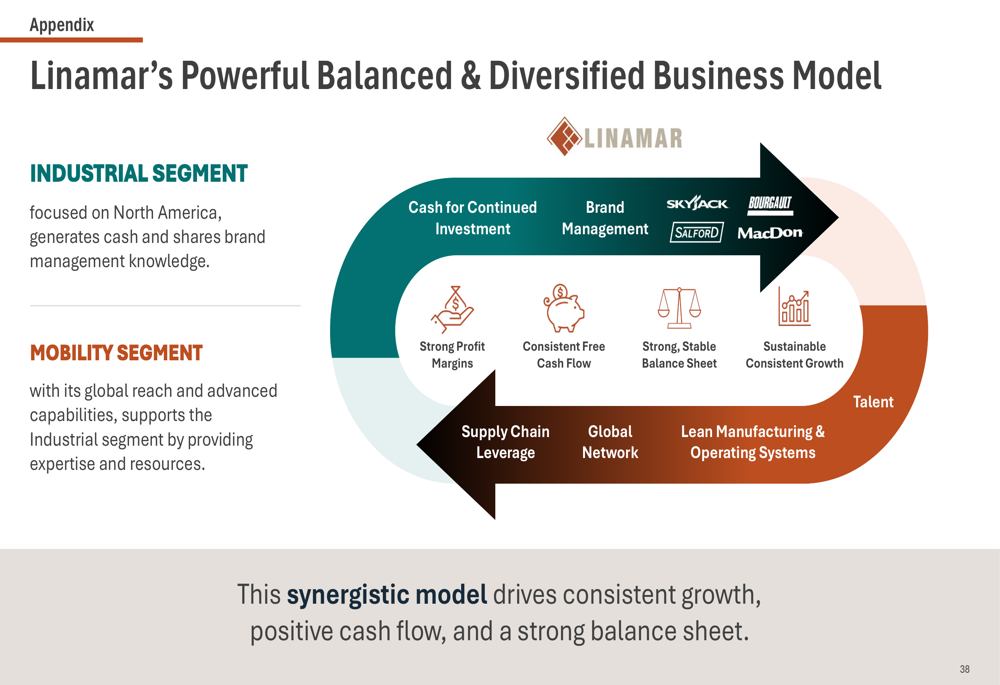

O modelo de negócios equilibrado e diversificado da Linamar continua sendo uma força-chave, com o segmento Industrial focado na América do Norte gerando caixa, enquanto o segmento de Mobilidade impulsiona o alcance e as capacidades globais:

Esta abordagem estratégica posiciona a Linamar para navegar pelos desafios atuais do mercado enquanto capitaliza oportunidades emergentes, particularmente aquelas relacionadas à relocalização e conformidade com o USMCA em um ambiente tarifário em evolução.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: