Avisamos ANTES: ação escolhida por IA sobe 70% SÓ EM AGOSTO

Introdução e contexto de mercado

A Kimco Realty (Nova York:KIM), uma das maiores proprietárias e operadoras de capital aberto de centros comerciais abertos ancorados por supermercados nos Estados Unidos, revelou fortes indicadores de desempenho em sua apresentação aos investidores do segundo trimestre de 2025. A empresa continua se beneficiando de seu foco estratégico no varejo de primeira necessidade em mercados suburbanos com altas barreiras de entrada.

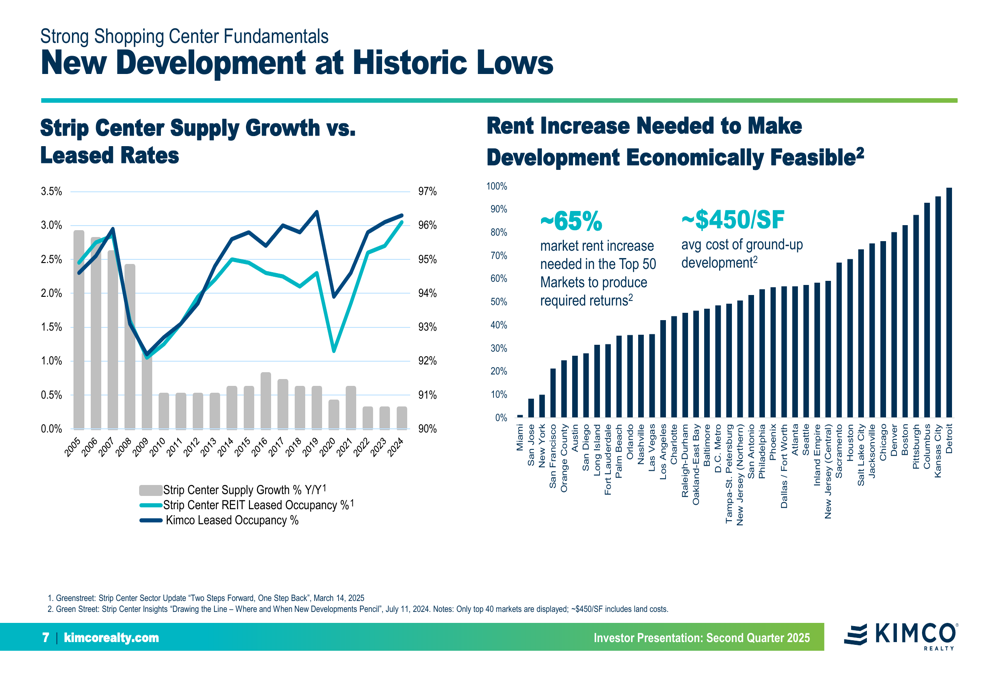

A apresentação destacou como as condições favoráveis do mercado estão apoiando o modelo de negócios da Kimco, com o desenvolvimento de novos empreendimentos varejistas em níveis historicamente baixos, criando um ambiente com oferta limitada. Essa oferta restrita, combinada com altas taxas de ocupação em todo o setor, fortaleceu a posição de negociação dos proprietários.

Como mostrado no gráfico a seguir, que ilustra o crescimento da oferta de centros comerciais em comparação com as taxas de ocupação alugada, o novo desenvolvimento permaneceu mínimo enquanto a ocupação apresentou tendência de alta:

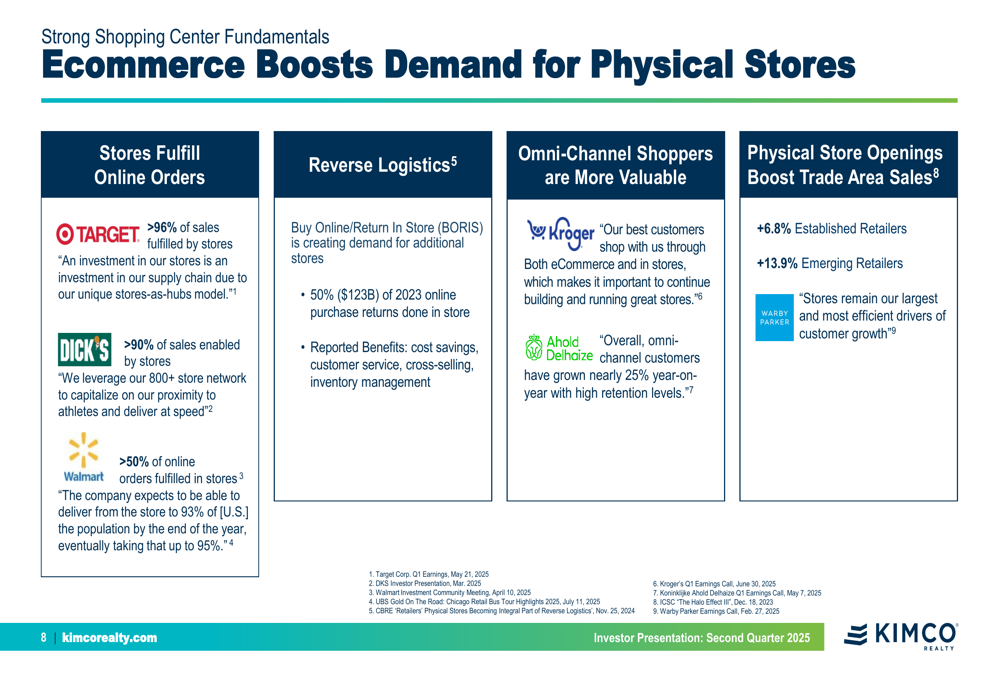

Além disso, a Kimco enfatizou como o comércio eletrônico está na verdade impulsionando a demanda por espaços físicos de varejo, em vez de diminuí-la. A empresa observou que os principais varejistas estão cada vez mais usando suas lojas para atender pedidos online, com a Target cumprindo mais de 96% das vendas através das lojas e o Walmart atendendo mais de 50% dos pedidos online nas lojas.

Destaques do desempenho trimestral

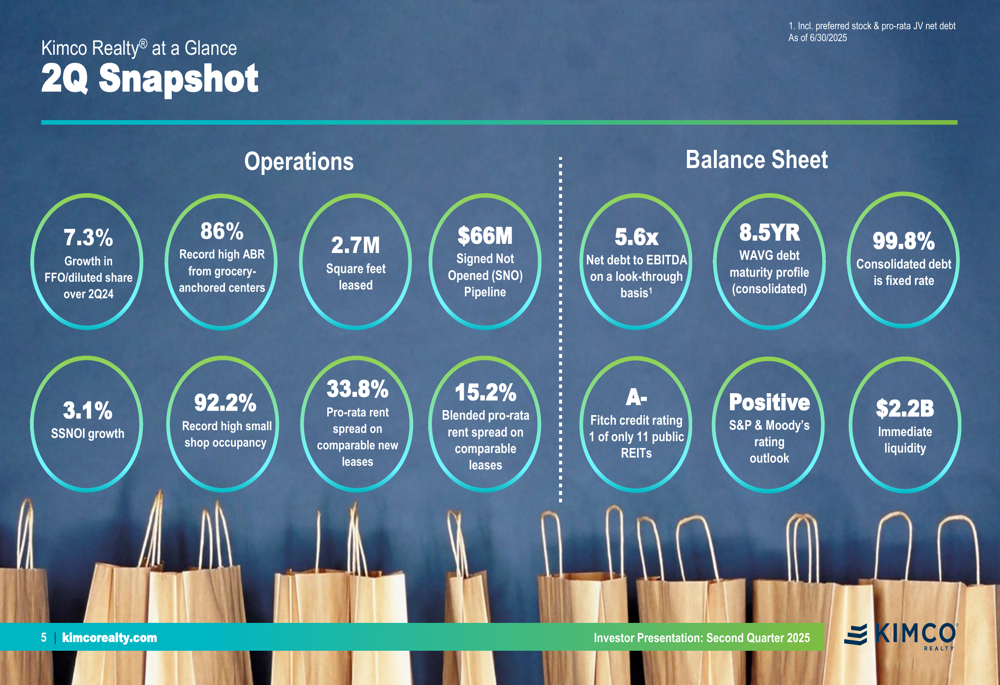

A Kimco relatou resultados financeiros e operacionais sólidos para o 2º tri de 2025. A empresa alcançou um crescimento de 7,3% nos fundos de operações (FFO) por ação diluída em comparação com o 2º tri de 2024, demonstrando um forte impulso em seu negócio principal.

O resumo a seguir destaca as principais métricas operacionais e de balanço do trimestre:

Particularmente notável foi o desempenho de locação da empresa, com 2,7 milhões de metros quadrados alugados durante o trimestre. A ocupação de pequenas lojas atingiu um recorde de 92,2%, enquanto os spreads de aluguel pro-rata em novos contratos comparáveis foram impressionantes 33,8%. O spread de aluguel pro-rata combinado em contratos comparáveis foi de 15,2%.

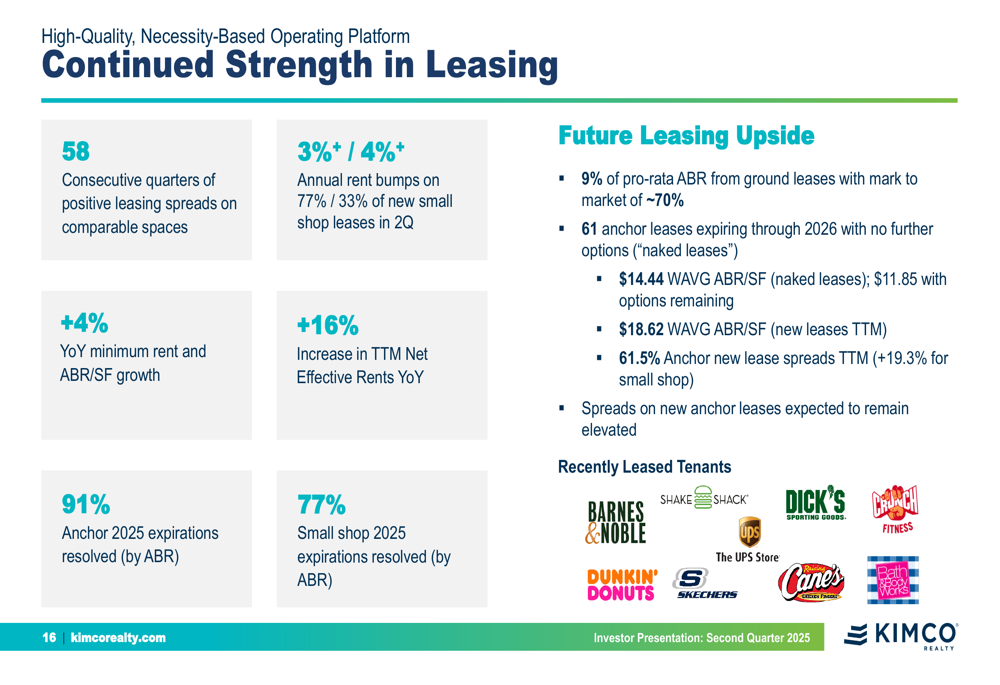

A Kimco manteve um impulso de locação consistente, com 58 trimestres consecutivos de spreads de locação positivos em espaços comparáveis. A empresa já resolveu 91% das âncoras e 77% dos vencimentos de contratos de pequenas lojas de 2025 (por ABR).

Iniciativas estratégicas

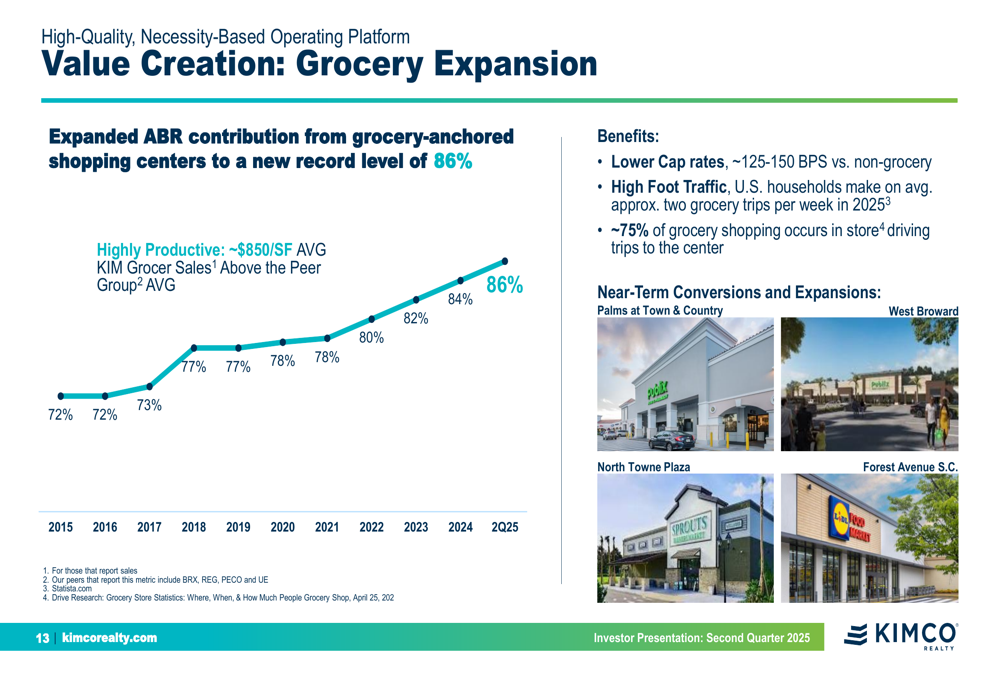

A estratégia da Kimco se concentra em fornecer bens e serviços essenciais e de primeira necessidade em locais suburbanos com altas barreiras de entrada. A empresa tem aumentado estrategicamente sua exposição a centros ancorados por supermercados, que agora representam um recorde de 86% do aluguel base anual (ABR), acima dos 72% em 2015.

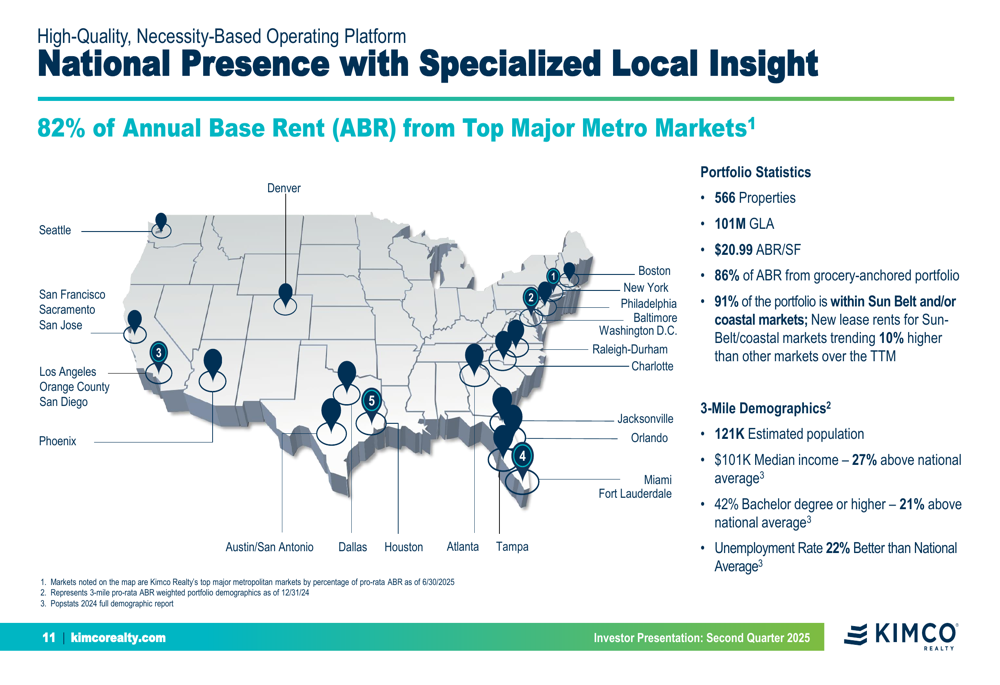

A empresa mantém um portfólio geograficamente diversificado com foco nos principais mercados metropolitanos. De acordo com a apresentação, 82% do ABR vem de grandes mercados metropolitanos, e 91% do portfólio está localizado em mercados do Sun Belt e/ou costeiros.

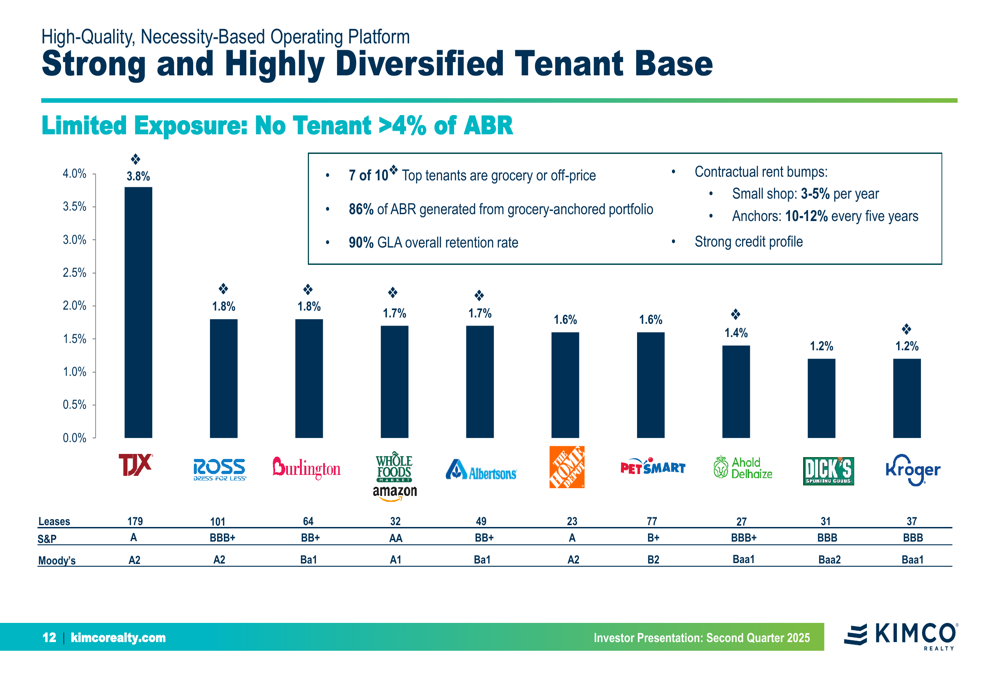

A diversificação de inquilinos continua sendo um ponto forte, com nenhum inquilino representando mais de 4% do ABR. Sete dos 10 principais inquilinos da Kimco são supermercados ou varejistas off-price, proporcionando estabilidade e fluxo constante de clientes para seus centros.

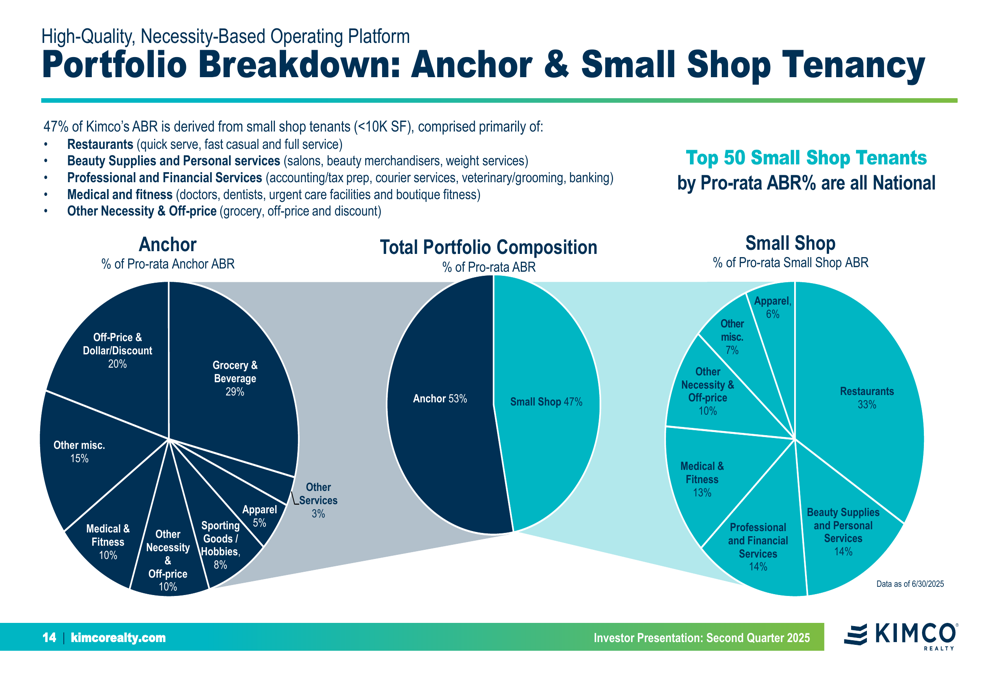

O portfólio da Kimco é bem equilibrado entre inquilinos âncora (53% do ABR) e pequenas lojas (47% do ABR). O componente de pequenas lojas é particularmente valioso, pois geralmente gera aluguéis mais altos por metro quadrado e fornece serviços que complementam os varejistas âncora.

Solidez do balanço e alocação de capital

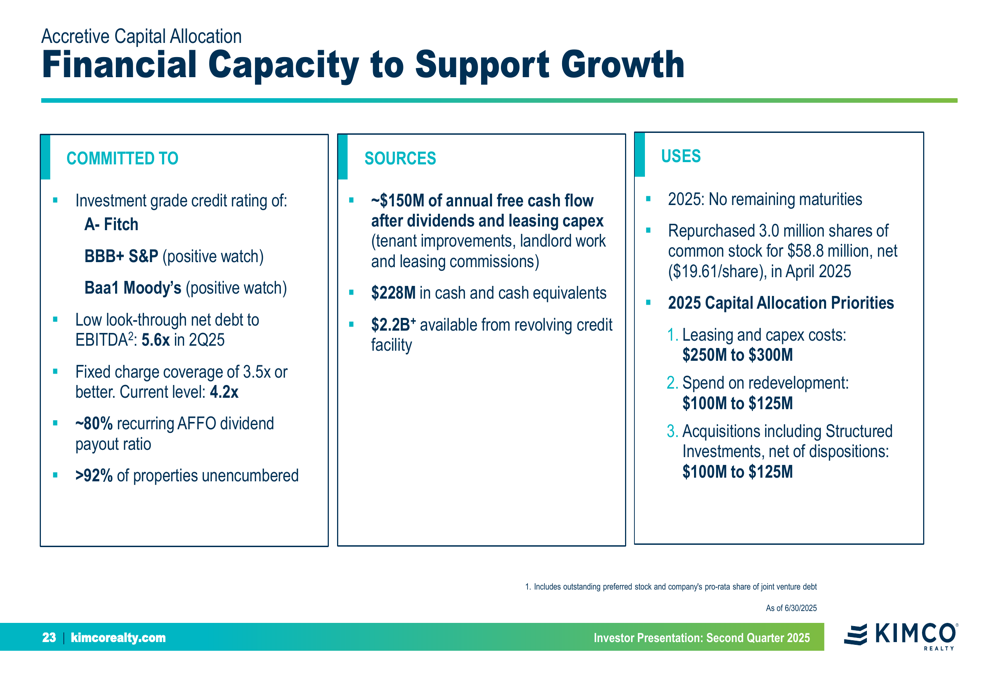

A Kimco enfatizou sua força financeira, mantendo uma classificação de crédito A- da Fitch (um dos únicos 11 FIIs públicos com tal classificação) e perspectivas positivas da S&P e Moody’s. A empresa relatou uma relação dívida líquida/EBITDA de 5,6x em uma base transparente e liquidez imediata de US$ 2,2 bilhões.

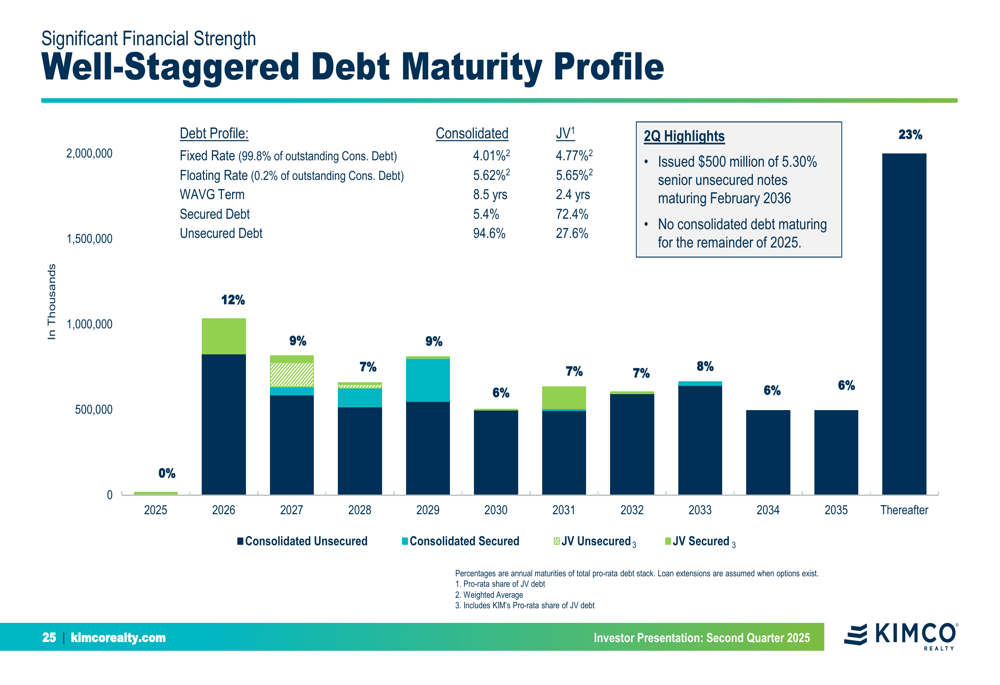

O perfil de vencimento da dívida da empresa está bem escalonado, com um prazo médio ponderado de 8,5 anos para a dívida consolidada. Notavelmente, 99,8% da dívida consolidada é de taxa fixa, proporcionando proteção contra flutuações nas taxas de juros.

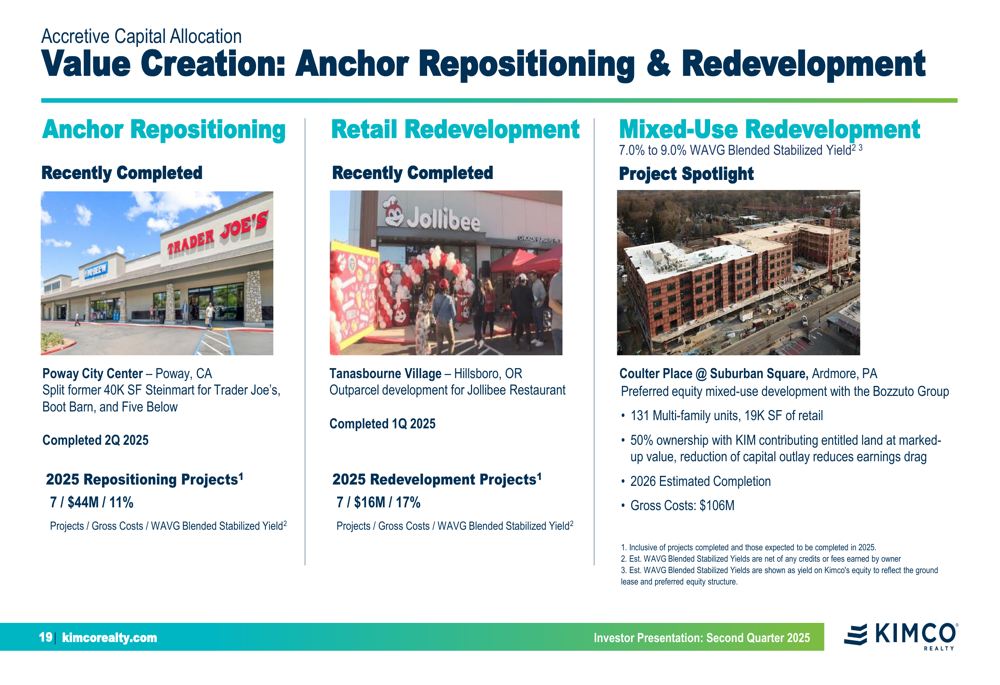

Para 2025, a Kimco delineou suas prioridades de alocação de capital, incluindo US$ 250-300 milhões para custos de locação e capex, US$ 100-125 milhões para projetos de reurbanização e US$ 100-125 milhões para aquisições líquidas, incluindo investimentos estruturados.

A empresa destacou sua estratégia de reciclagem de capital, tendo completado US$ 132 milhões em aquisições a uma taxa de capitalização de 7,0% e US$ 58 milhões em alienações a uma taxa de capitalização de 5,4% no acumulado do ano, criando valor imediato através do spread.

Declarações prospectivas

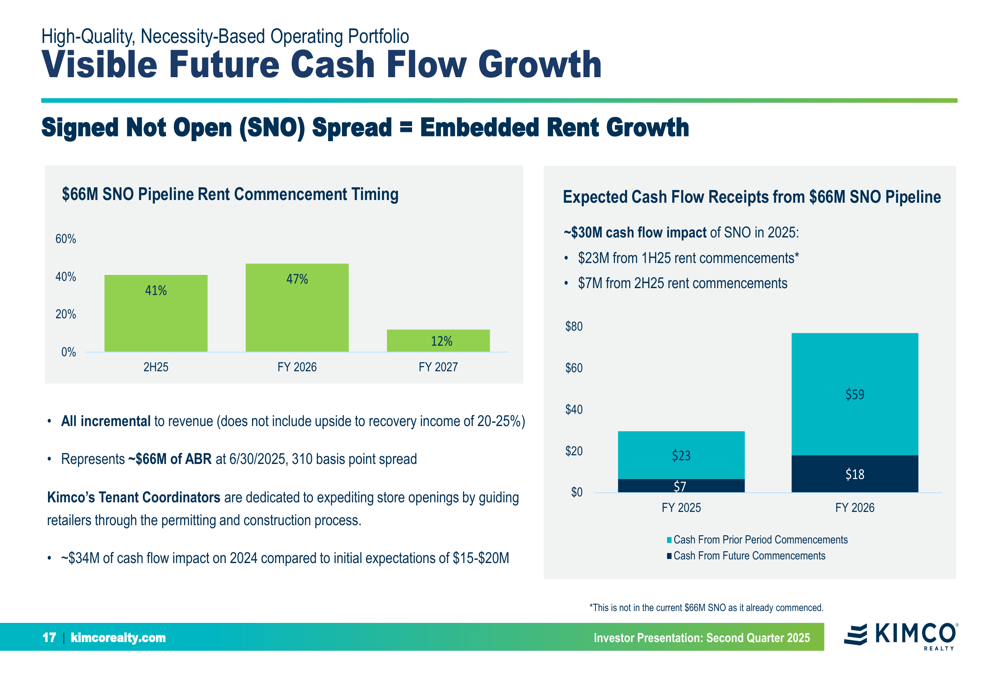

Um importante impulsionador do crescimento futuro para a Kimco é seu pipeline de US$ 66 milhões em contratos assinados mas não ocupados (SNO), que representa contratos que foram assinados, mas onde os inquilinos ainda não tomaram posse e começaram a pagar aluguel. A empresa espera aproximadamente US$ 30 milhões em impacto de fluxo de caixa desse pipeline em 2025.

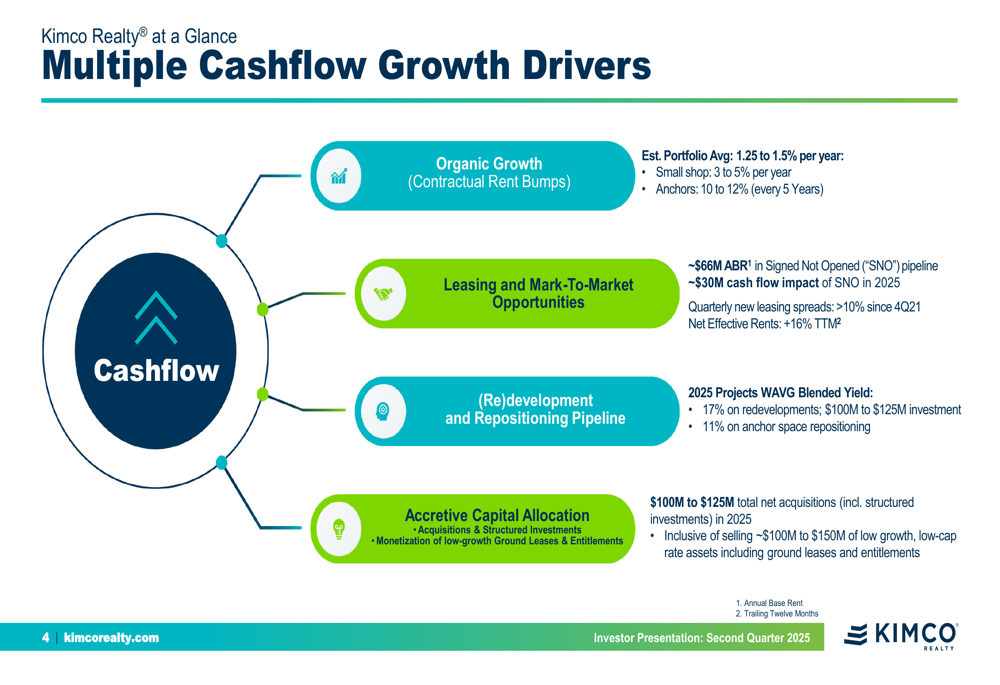

A Kimco também delineou múltiplos impulsionadores de crescimento do fluxo de caixa, incluindo aumentos contratuais de aluguel com média de 1,25-1,5% por ano em todo o portfólio, oportunidades de locação e ajuste ao mercado, projetos de reurbanização e reposicionamento, e alocação de capital acretiva.

Espera-se que as iniciativas de reurbanização da empresa gerem retornos atrativos, com projetos de reposicionamento de âncoras visando um rendimento estabilizado combinado médio ponderado de 11% e projetos de reurbanização de varejo visando um rendimento de 17%.

Em resumo, a apresentação do 2º tri de 2025 da Kimco Realty retratou uma empresa com forte desempenho operacional, um foco estratégico claro em centros ancorados por supermercados e um balanço sólido para apoiar iniciativas de crescimento futuro. A empresa parece bem posicionada para se beneficiar da dinâmica favorável de oferta e demanda no setor imobiliário de varejo e da relação em evolução entre o comércio eletrônico e o varejo físico.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: