IPCA-15 sobe 0,48% em setembro, abaixo das projeções

Introdução e contexto de mercado

A Banca Mediolanum (BIT:BMED) divulgou seus resultados do primeiro semestre de 2025 em 31 de julho, mostrando desempenho resiliente em meio a um ambiente desafiador de taxas de juros. O grupo italiano de serviços financeiros viu suas ações subirem 1,11% para €15,32 após a apresentação, continuando seu forte desempenho que tem mantido o preço das ações próximo ao seu máximo de 52 semanas de €15,55.

Os resultados do primeiro semestre consolidam o impulso observado no 1º tri, quando o banco reportou um aumento de 10% no lucro líquido em relação ao ano anterior. O modelo de negócios diversificado da empresa tem se mostrado eficaz na navegação do atual cenário econômico, com forte crescimento em ativos geridos e receita de comissões compensando o declínio esperado na receita líquida de juros.

Resumo executivo

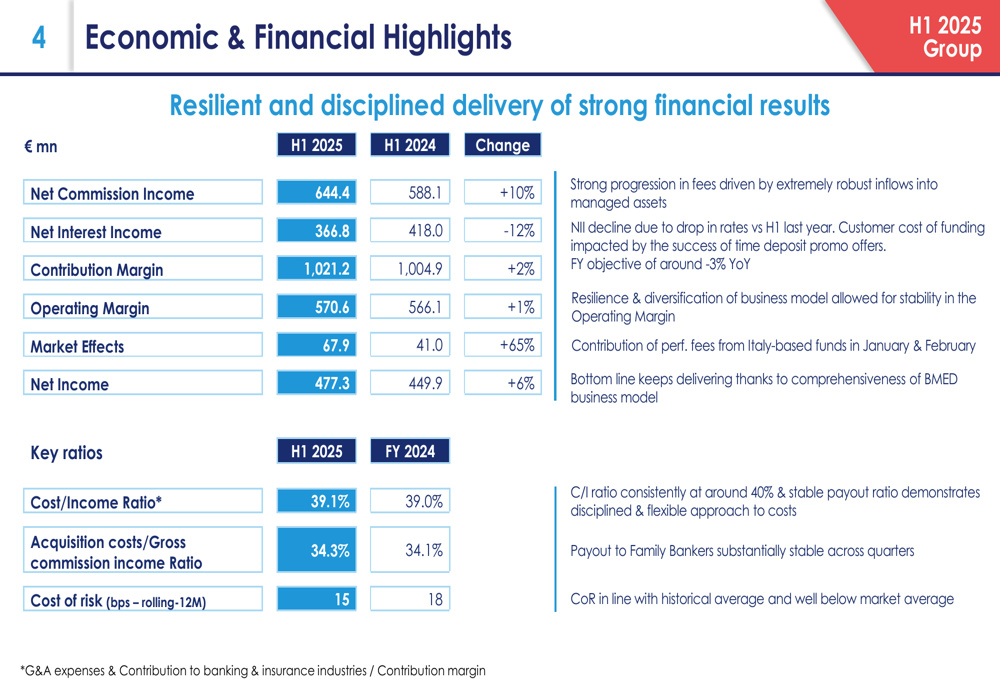

A Banca Mediolanum entregou um sólido desempenho financeiro no primeiro semestre de 2025, com lucro líquido aumentando 6% em relação ao ano anterior para US$ 477,3 milhões, comparado a US$ 449,9 milhões no primeiro semestre de 2024. Este crescimento foi impulsionado principalmente por um aumento de 10% na receita líquida de comissões para US$ 644,4 milhões e um salto de 47% nas entradas líquidas em ativos geridos, atingindo US$ 4,54 bilhões.

Como mostrado no seguinte gráfico de destaques econômicos e financeiros, a margem de contribuição do banco aumentou 2% para US$ 1.021,2 milhões, enquanto a margem operacional cresceu 1% para US$ 570,6 milhões, demonstrando a resiliência do modelo de negócios da Banca Mediolanum apesar de uma queda de 12% na receita líquida de juros:

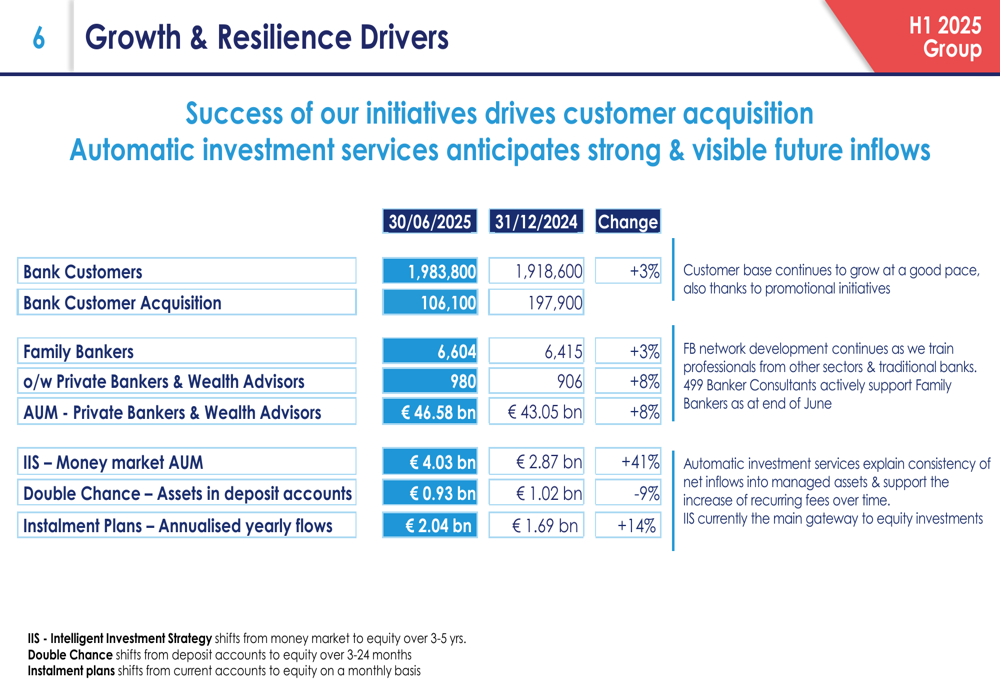

A base de clientes do banco continuou a expandir, atingindo quase 2 milhões de clientes em 30 de junho de 2025, um aumento de 3% desde dezembro de 2024. A rede de Family Bankers também cresceu 3% para 6.604 consultores, com crescimento particularmente forte em Private Bankers e Wealth Advisors, que aumentou 8% para 980.

Análise financeira detalhada

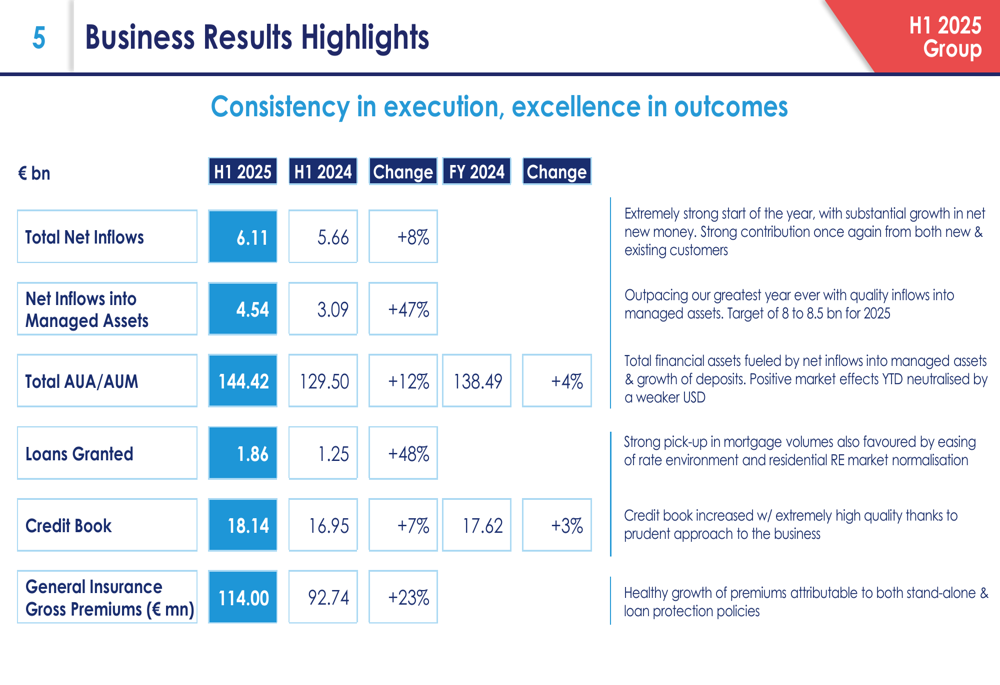

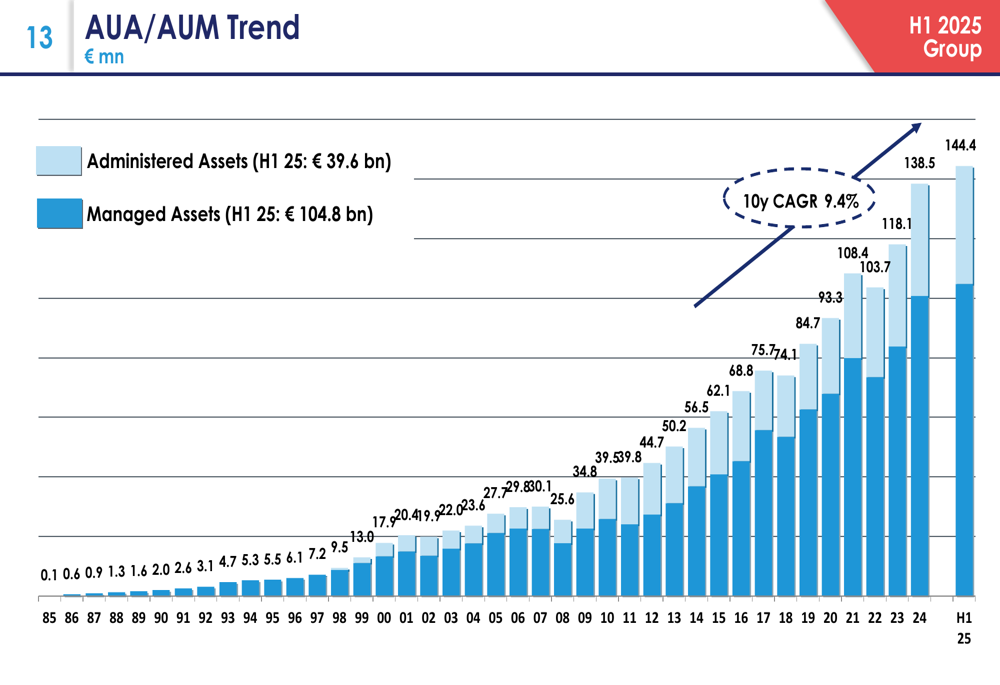

Os resultados de negócios da Banca Mediolanum mostraram forte impulso em métricas-chave no primeiro semestre de 2025. As entradas líquidas totais aumentaram 8% para US$ 6,11 bilhões, enquanto as entradas líquidas em ativos geridos dispararam 47% para US$ 4,54 bilhões. O total de ativos sob administração e gestão cresceu 12% em relação ao ano anterior para US$ 144,42 bilhões.

O seguinte gráfico de destaques de resultados de negócios ilustra o forte desempenho do banco em várias linhas de negócios:

O crescimento do banco foi sustentado por diversos fatores de resiliência, incluindo um aumento de 3% nos clientes bancários para quase 2 milhões e um crescimento de 3% nos Family Bankers para 6.604. Notavelmente, o número de Private Bankers e Wealth Advisors aumentou 8% para 980, com seus ativos sob gestão crescendo 8% para US$ 46,58 bilhões.

Apesar do desafiador ambiente de taxas de juros, a Banca Mediolanum manteve uma relação custo/receita estável de 39,1%, comparada a 39,0% no final de 2024. A relação de custos de aquisição para receita bruta de comissões permaneceu praticamente inalterada em 34,3%, indicando uma gestão disciplinada de custos.

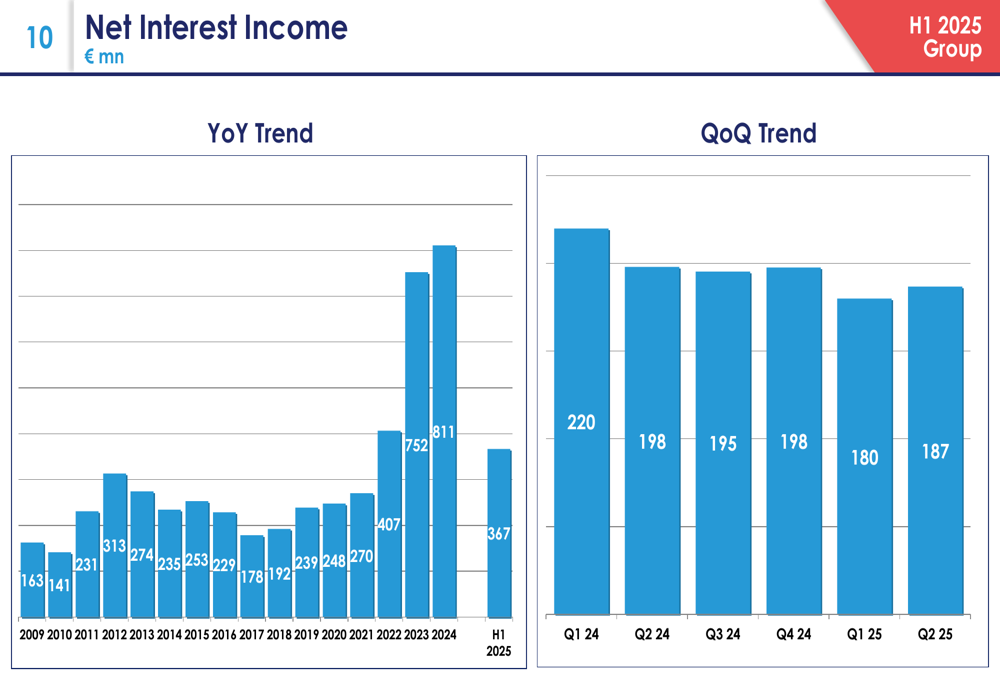

A receita líquida de juros do banco mostrou uma tendência decrescente, como esperado no ambiente atual de taxas. O seguinte gráfico ilustra a tendência da receita líquida de juros tanto ano a ano quanto trimestre a trimestre:

No lado dos ativos, o total de ativos sob administração e gestão da Banca Mediolanum tem mostrado crescimento consistente ao longo dos anos, com um CAGR de 10 anos de 9,4%. O seguinte gráfico mostra essa impressionante trajetória de crescimento de longo prazo:

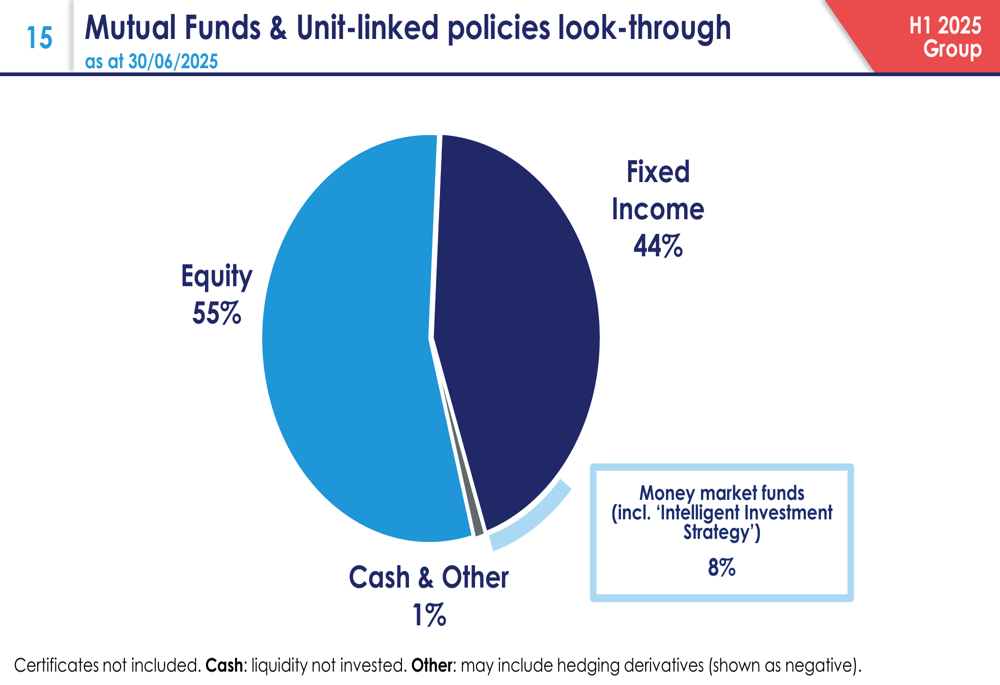

A alocação de ativos do banco em fundos mútuos e apólices unit-linked em 30 de junho de 2025 mostra uma abordagem equilibrada com 55% em ações, 44% em renda fixa e 1% em caixa e outros investimentos:

Iniciativas estratégicas e impulsionadores de crescimento

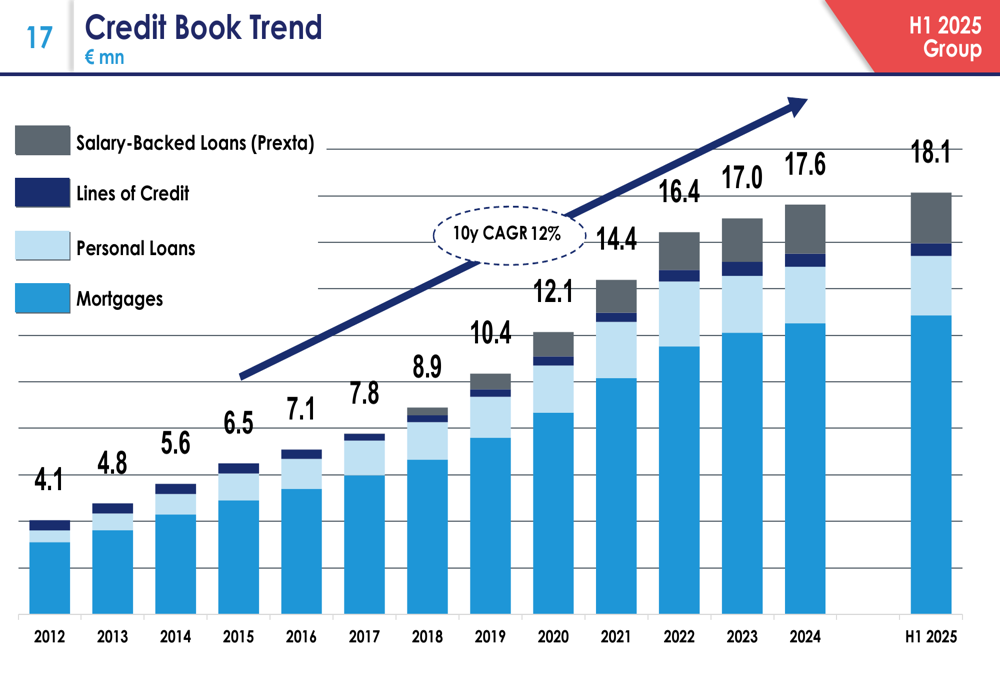

O negócio de crédito da Banca Mediolanum mostrou forte crescimento no primeiro semestre de 2025, com empréstimos concedidos aumentando 48% em relação ao ano anterior para US$ 1,86 bilhão. Este crescimento foi particularmente forte em hipotecas, que aumentaram 48% para US$ 1,01 bilhão, beneficiando-se do ambiente de taxas em queda e da normalização do mercado imobiliário residencial.

A carteira de crédito do banco tem mostrado crescimento consistente ao longo dos anos, com um CAGR de 10 anos de 12%. O seguinte gráfico ilustra essa tendência de crescimento:

Na Itália, a Banca Mediolanum manteve sua posição de liderança entre as redes de consultores financeiros, classificando-se em primeiro lugar por entradas líquidas em ativos geridos e taxas de consultoria com US$ 3,92 bilhões no primeiro semestre de 2025, de acordo com dados da Assoreti.

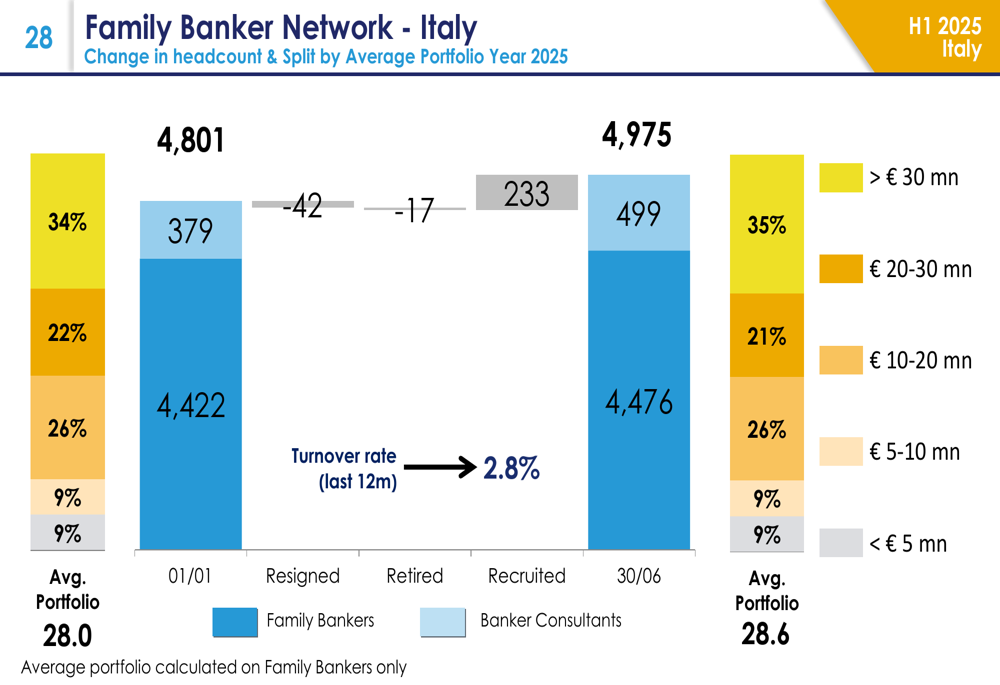

A rede de Family Bankers na Itália continuou a expandir, atingindo 4.975 consultores em junho de 2025, acima dos 4.801 no final de 2024. A rede manteve uma baixa taxa de rotatividade de 2,8%, indicando alta satisfação e estabilidade dos consultores.

Como mostrado no seguinte gráfico, a distribuição de Family Bankers por tamanho de portfólio demonstra a força e maturidade da rede:

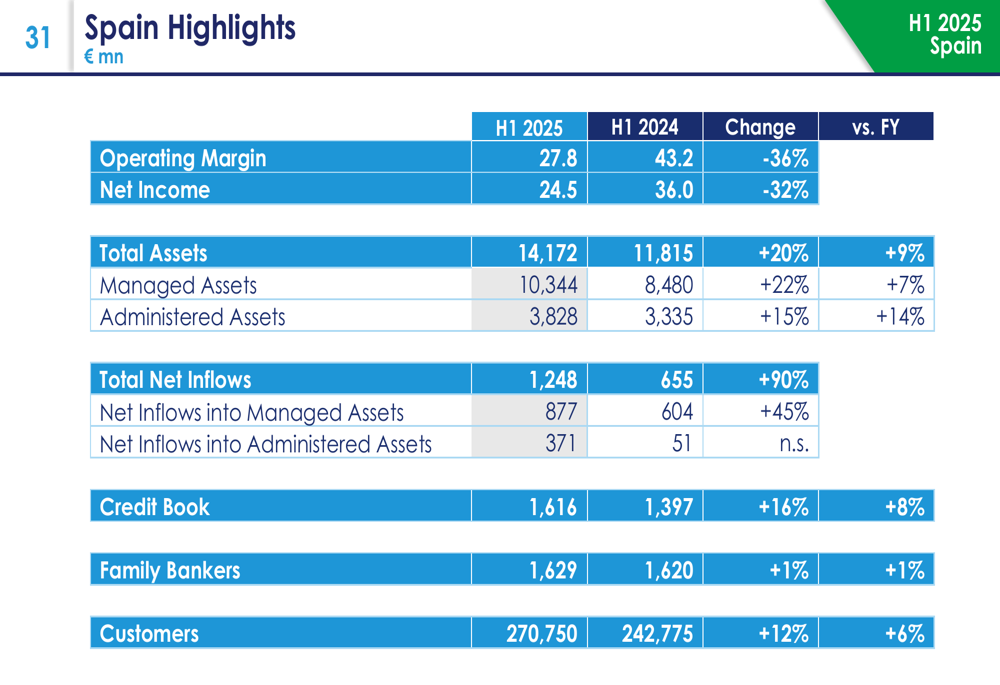

Na Espanha, a Banca Mediolanum alcançou um crescimento impressionante, com entradas líquidas totais aumentando 90% em relação ao ano anterior para US$ 1,25 bilhão. As operações espanholas agora atendem mais de 270.750 clientes, um aumento de 12% em relação ao primeiro semestre de 2024, e gerenciam US$ 14,17 bilhões em ativos totais, um aumento de 20% em relação ao ano anterior.

Posição de capital e solidez do balanço

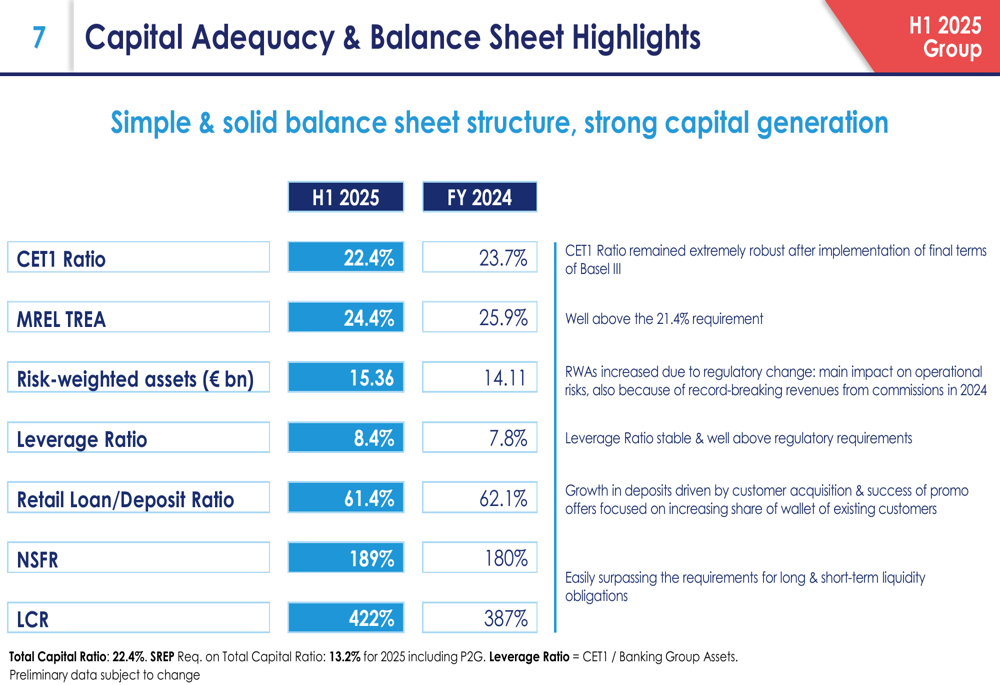

A Banca Mediolanum manteve uma forte posição de capital, com um índice CET1 de 22,4% em 30 de junho de 2025, bem acima dos requisitos regulatórios, apesar de uma ligeira diminuição em relação aos 23,7% no final de 2024. O índice de alavancagem do banco melhorou para 8,4% em comparação com 7,8% no final de 2024.

Os seguintes destaques de adequação de capital e balanço demonstram a sólida base financeira do banco:

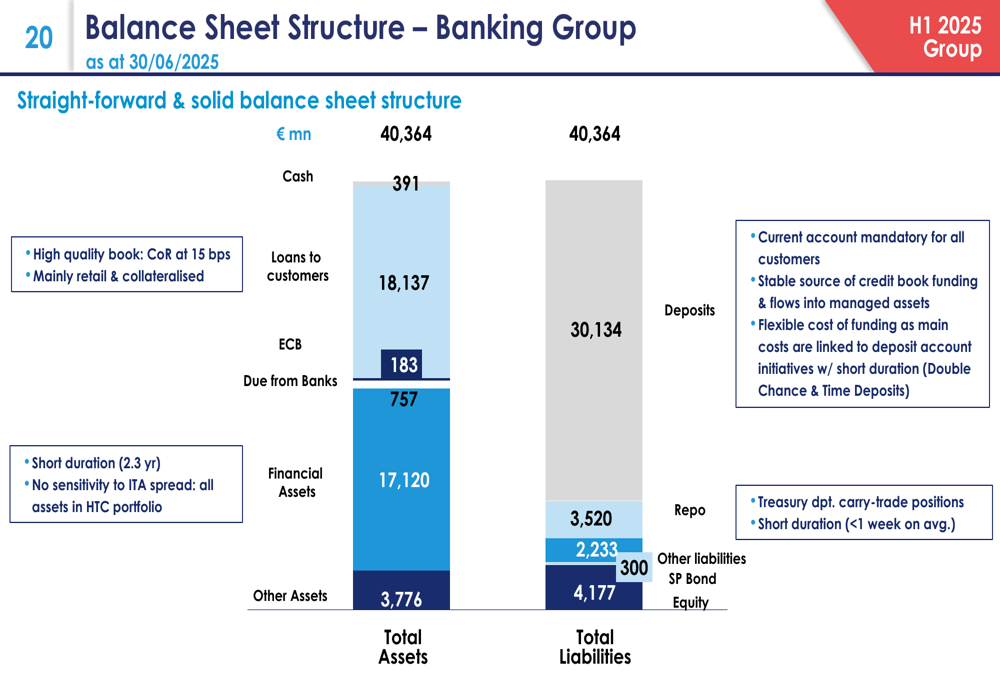

A estrutura do balanço do banco permanece simples e sólida, com ativos totais de US$ 40,36 bilhões em 30 de junho de 2025. Os empréstimos a clientes representam 45% do total de ativos, enquanto os ativos financeiros representam 42%. No lado do passivo, os depósitos de clientes constituem 75% do total de passivos, proporcionando uma base de financiamento estável.

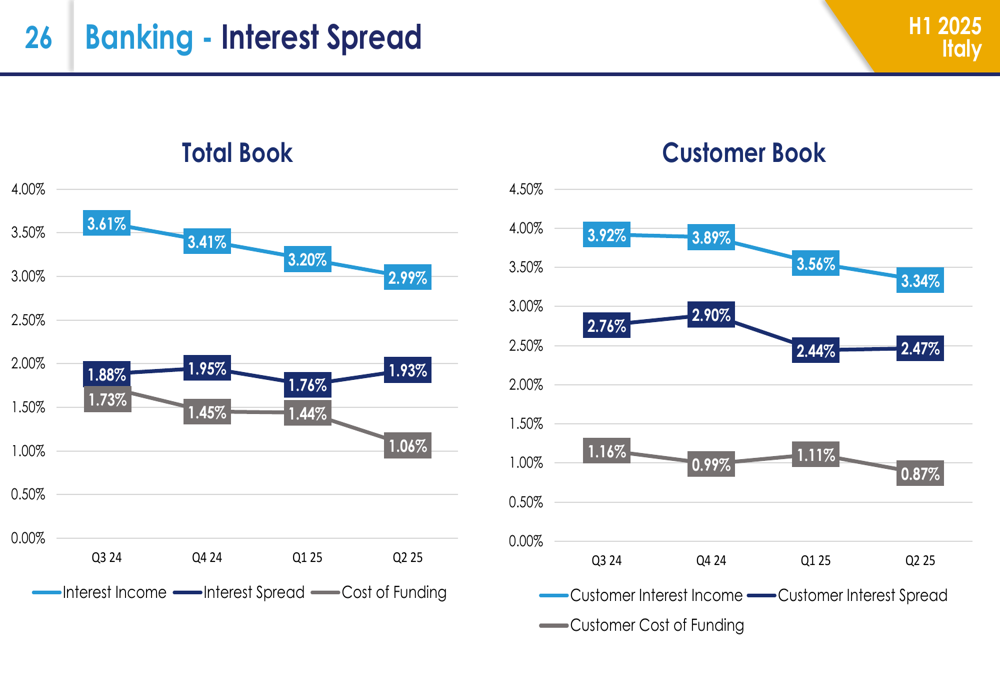

O spread de juros do banco na Itália estabilizou-se nos últimos trimestres, como mostrado no seguinte gráfico, que ilustra as tendências na receita de juros, spread de juros e custos de financiamento:

Declarações prospectivas

Olhando para o futuro, a Banca Mediolanum espera que as entradas líquidas em ativos geridos atinjam entre US$ 8 bilhões e US$ 8,5 bilhões para o ano completo de 2025, construindo sobre o forte desempenho do primeiro semestre. O banco prevê que sua margem de contribuição para o ano completo será cerca de 3% menor que em 2024, principalmente devido ao esperado declínio contínuo na receita líquida de juros.

O banco continua focado em manter sua relação custo/receita em torno de 40% e manter seu custo de risco abaixo de 20 pontos base. O crescimento dos segmentos de Private Banker e Wealth Advisor continuará sendo uma prioridade estratégica, assim como a expansão no mercado espanhol.

Durante a teleconferência de resultados do 1º tri, o CEO Massimo Doris enfatizou a importância de manter relacionamentos próximos com os clientes durante tempos desafiadores, afirmando: "Estes são tempos em que manter contato próximo com os clientes e permanecer fiel à nossa direção estratégica realmente faz a diferença". Os resultados do primeiro semestre demonstram que essa abordagem continua a gerar resultados positivos para a Banca Mediolanum.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: