Calendário Econômico: Reunião do Copom, produção industrial e balanço da Petrobras

Introdução e contexto de mercado

O Bankinter (BME:BKT) apresentou seus resultados do terceiro trimestre de 2025 em 23 de outubro, revelando um aumento de 11% no lucro líquido em relação ao ano anterior, atingindo € 812 milhões, apesar de uma queda de 3,5% na margem financeira. As ações do banco espanhol caíram 3,84% após o anúncio, fechando em € 12,82, já que os investidores pareceram focar mais na pressão sobre a receita de juros do que no crescimento geral do lucro.

A apresentação do banco destacou uma rentabilidade recorde através do que descreveu como "crescimento sustentável e execução disciplinada", com um Retorno sobre o Patrimônio Tangível (ROTE) de 19,4% nos últimos doze meses, posicionando-o entre os bancos mais rentáveis da Europa.

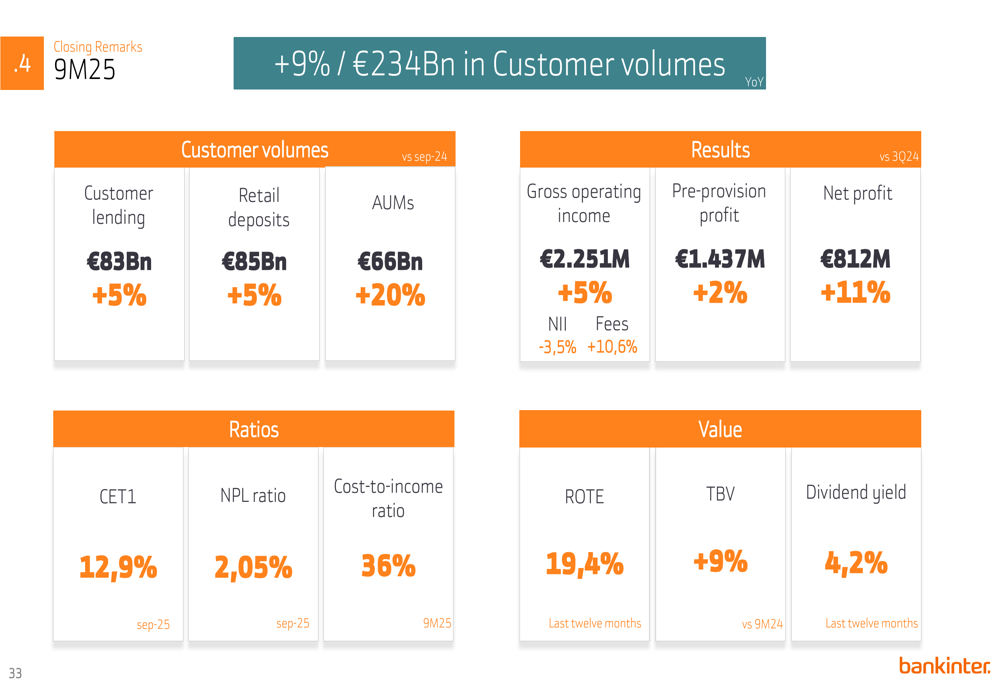

Como mostrado no seguinte resumo abrangente dos principais indicadores financeiros:

Destaques do desempenho trimestral

O desempenho do Bankinter foi impulsionado pelo forte crescimento do volume de clientes de 9% em relação ao ano anterior, atingindo € 234 bilhões, com empréstimos a clientes aumentando 5% e depósitos de varejo crescendo 5%. Os Ativos sob Gestão (AUMs) do banco mostraram um crescimento particularmente impressionante de 20% em comparação com setembro de 2024.

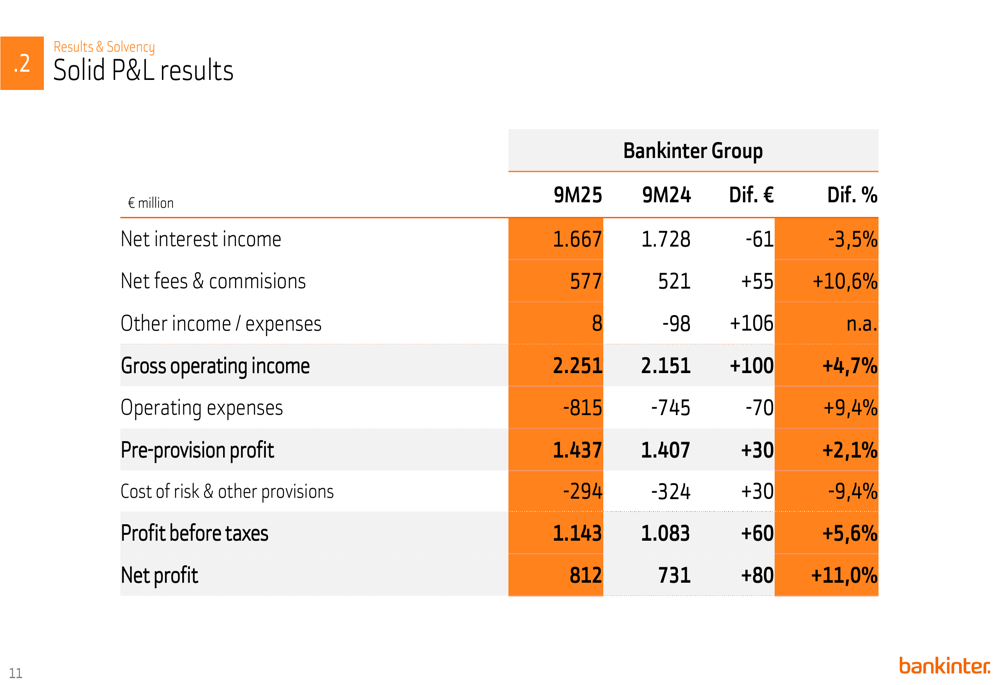

Embora a margem financeira tenha diminuído 3,5% para € 1.667 milhões, isso foi mais que compensado por um aumento de 10,6% nas comissões líquidas para € 577 milhões, resultando em um crescimento da receita operacional bruta de 4,7% para € 2.251 milhões. O banco manteve sua eficiência líder do setor com um índice de eficiência de 36,2%.

O seguinte resumo da demonstração de resultados ilustra esses indicadores-chave de desempenho:

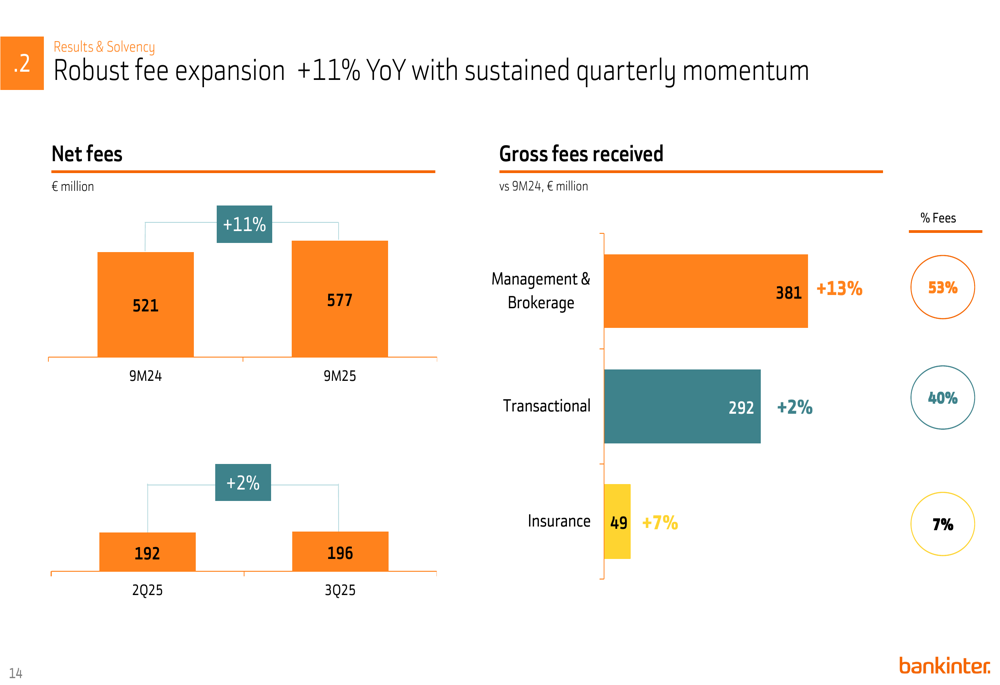

A receita de comissões tornou-se um impulsionador cada vez mais importante do crescimento da receita do Bankinter, com as comissões de gestão e corretagem representando 53% das comissões brutas e crescendo 13% em relação ao ano anterior. Essa diversificação das fontes de receita ajudou o banco a manter a rentabilidade apesar das pressões nas taxas de juros.

Como mostrado nesta análise da expansão das comissões:

O lucro líquido do banco mostrou crescimento consistente nos últimos três anos, aumentando de € 685 milhões nos 9M23 para € 731 milhões nos 9M24 e € 812 milhões nos 9M25, representando um aumento de 11% em relação ao ano anterior no período atual.

O gráfico a seguir ilustra essa progressão do lucro:

Análise de desempenho geográfico

As operações do Bankinter abrangem três mercados principais, com a Espanha representando 87% do volume de clientes, Portugal 11% e Irlanda 2%. No entanto, em termos de receita operacional bruta, a Irlanda contribui com uma parcela desproporcional de 12%, destacando a rentabilidade deste mercado em crescimento.

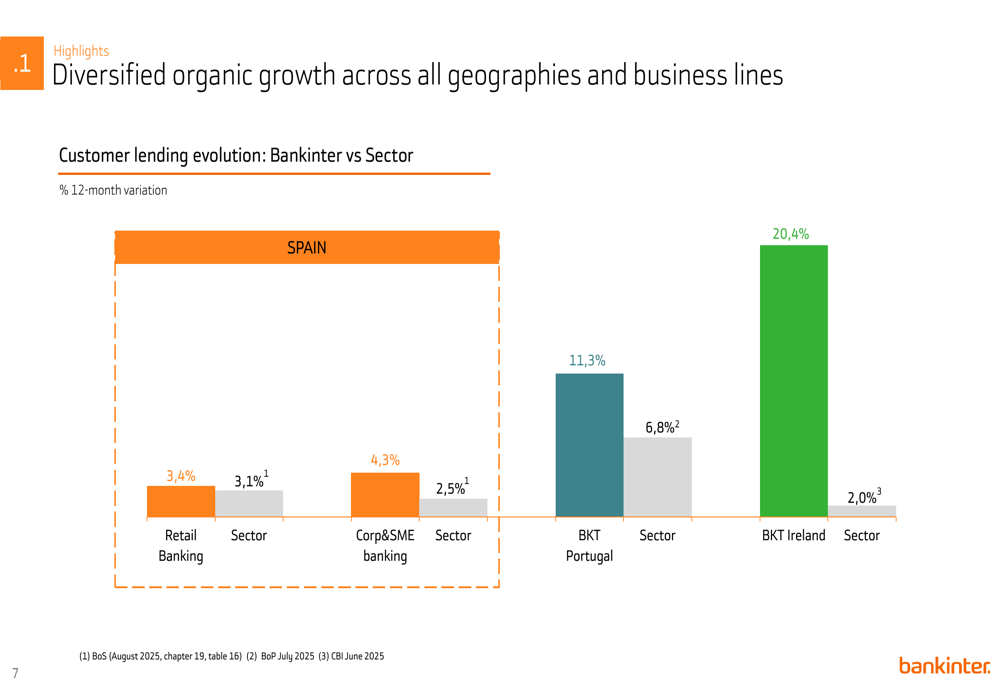

O banco superou as médias do setor no crescimento de empréstimos em todas as geografias:

- Espanha: Banco de Varejo +3,4% vs. Setor +3,1%; Corporativo e PMEs +4,3% vs. Setor +2,5%

- Portugal: +11,3% vs. Setor +6,8%

- Irlanda: +20,4% vs. Setor +2,0%

Este gráfico ilustra o crescimento de empréstimos do Bankinter em comparação com as médias do setor:

A Irlanda emergiu como um desempenho particularmente forte, com empréstimos a clientes crescendo 20% em relação ao ano anterior para € 4,4 bilhões, impulsionados por um aumento de 23% em hipotecas e crescimento de 11% em empréstimos ao consumidor. A operação irlandesa entregou um crescimento do lucro antes de impostos de 17%, apoiado por um índice de inadimplência muito baixo de apenas 0,3%.

Na Espanha, que continua sendo o mercado principal do banco, os empréstimos a clientes cresceram 4% para € 67 bilhões, com depósitos de varejo aumentando 4% para € 77 bilhões. Os Ativos sob Gestão aumentaram 19% para € 60 bilhões, refletindo forte desempenho na gestão de patrimônio.

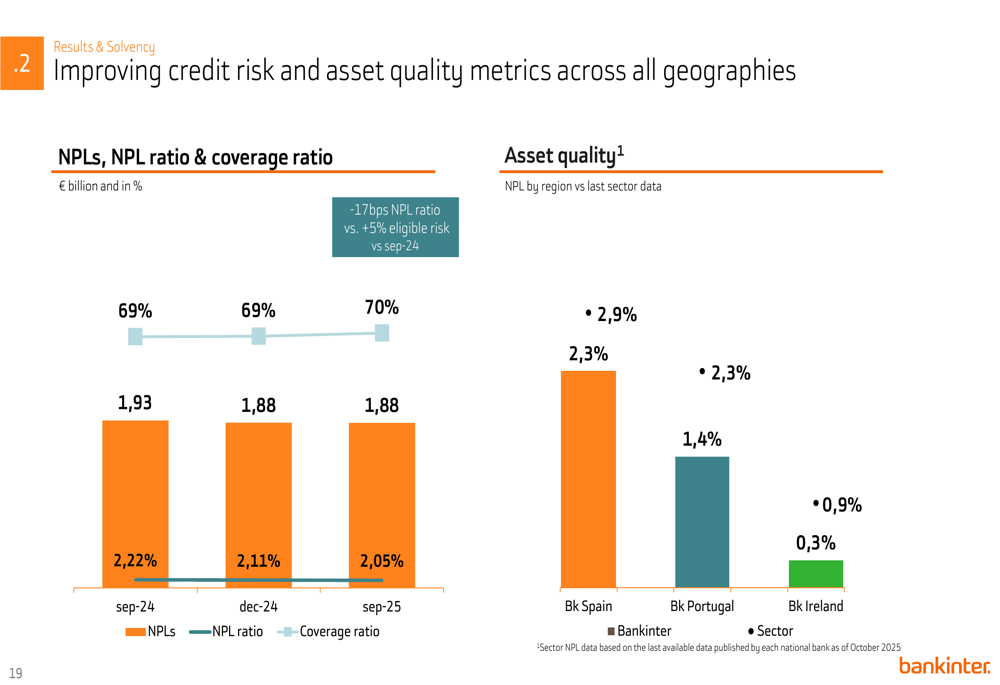

Qualidade de ativos e posição de capital

O Bankinter continuou a melhorar sua qualidade de ativos, com o índice de Empréstimos Não Performantes (NPL) diminuindo para 2,05% de 2,22% em setembro de 2024, enquanto o índice de cobertura aumentou para 70% de 69%. O banco superou as médias do setor em qualidade de ativos em todas as regiões.

Como ilustrado neste gráfico de risco de crédito e métricas de qualidade de ativos:

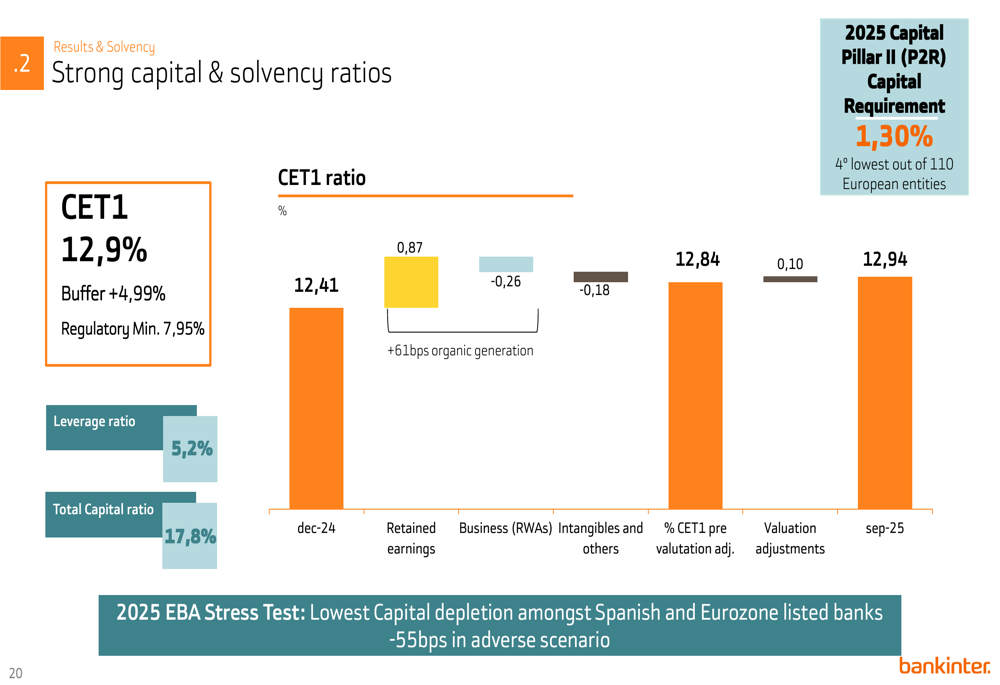

O banco manteve uma forte posição de capital com um índice CET1 de 12,9%, proporcionando um confortável buffer de 4,99% acima do mínimo regulatório de 7,95%. O Bankinter destacou que possui o 4º menor Requisito de Capital do Pilar II entre 110 entidades europeias, com apenas 1,30%, refletindo a confiança regulatória na gestão de risco do banco.

O gráfico a seguir mostra a posição de capital e solvência do banco:

No Teste de Estresse da EBA de 2025, o Bankinter alcançou a menor redução de capital entre os bancos listados espanhóis e da Zona do Euro, com apenas uma redução de 55 pontos base no cenário adverso, demonstrando ainda mais sua resiliência.

Iniciativas estratégicas e perspectivas

O Bankinter enfatizou seu foco em inovação aplicada para impulsionar a produtividade e escalabilidade operacional. O banco destacou vários casos de sucesso na implementação de IA, incluindo classificação automatizada de e-mails, IA na gestão de risco processando mais de 100.000 documentos mensalmente e agentes de IA personalizados para produtividade.

A produtividade de clientes por funcionário aumentou constantemente de € 31 milhões em dezembro de 2023 para € 35 milhões em setembro de 2025, enquanto os custos relativos ao volume de clientes diminuíram ligeiramente de 4,8 para 4,7 no mesmo período.

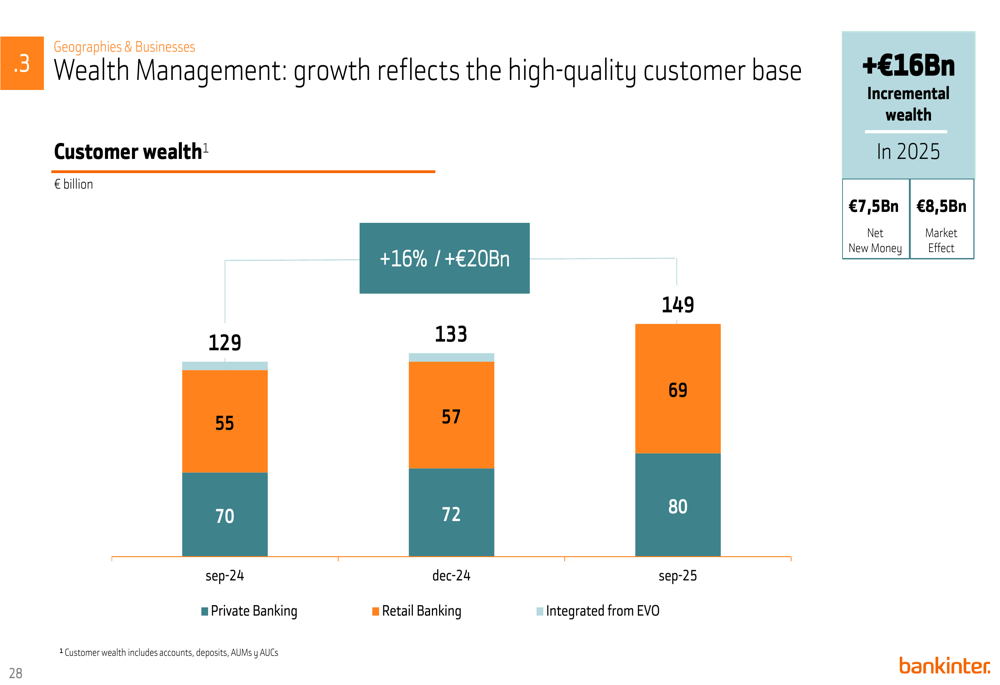

O segmento de gestão de patrimônio mostrou um crescimento particularmente forte, com o patrimônio de clientes aumentando € 16 bilhões em 2025, compreendendo € 7,5 bilhões em novos recursos líquidos e € 8,5 bilhões em efeito de mercado. O patrimônio total de clientes atingiu € 149 bilhões em setembro de 2025.

Como mostrado neste gráfico de crescimento da gestão de patrimônio:

A estratégia de transformação digital do banco também mostrou sucesso, com contas digitais aumentando quatro vezes desde setembro de 2024. Isso ajudou a reduzir os custos de depósitos de 1,4% para 0,84% à medida que as taxas Euribor diminuíram.

Embora a apresentação tenha mantido um tom otimista ao longo de todo o documento, a reação do mercado sugere algumas preocupações dos investidores sobre a sustentabilidade do crescimento do lucro em meio à pressão sobre a margem financeira. No entanto, as fontes de receita diversificadas do banco, o forte crescimento da receita de comissões e as contínuas melhorias de eficiência fornecem múltiplas alavancas para manter a rentabilidade em um ambiente desafiador de taxas de juros.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: