Ibovespa tem alta discreta com ajuda do setor financeiro; Braskem desaba

Introdução e contexto de mercado

A Blend Labs, Inc. (Nova York:BLND) divulgou sua apresentação de resultados do 2º tri de 2025 em 07.08.2025, destacando melhorias operacionais contínuas e crescimento em seu segmento de Consumer Banking, apesar dos desafios persistentes no mercado de hipotecas. A empresa de tecnologia financeira, que fornece soluções digitais de empréstimos e serviços bancários, reportou seu quarto trimestre consecutivo de lucratividade operacional não-GAAP, enquanto continua a diversificar suas fontes de receita.

A apresentação ocorre após um desafiador 1º tri, quando a Blend não atingiu as expectativas de lucro, mas desde então mostrou sinais de recuperação. As ações da empresa fecharam a US$ 3,57 em 07.08.2025, próximo ao meio da sua faixa de 52 semanas, de US$ 2,79 a US$ 5,525.

Destaques do desempenho trimestral

A Blend Labs reportou receita de US$ 31,5 milhões no 2º tri de 2025, superando o ponto médio de sua projeção e representando um aumento de 10% em relação ao ano anterior. A empresa alcançou uma margem operacional não-GAAP de 15%, marcando seu quarto trimestre consecutivo de lucratividade operacional não-GAAP. Além disso, a Blend reportou obrigações de desempenho remanescentes recordes de US$ 190 milhões, impulsionadas por uma significativa renovação e expansão de US$ 50 milhões.

Como mostrado no seguinte gráfico de destaques trimestrais:

Apesar desses desenvolvimentos positivos, a Blend continua a reportar prejuízos segundo o GAAP. Para o 2º tri de 2025, a empresa registrou um prejuízo líquido GAAP atribuível aos acionistas ordinários de US$ 11,0 milhões, ou US$ 0,03 por ação de operações continuadas. Isso representa uma melhoria em relação aos trimestres anteriores, mas destaca a diferença contínua entre os resultados GAAP e não-GAAP.

Crescimento de receita e análise de segmentos

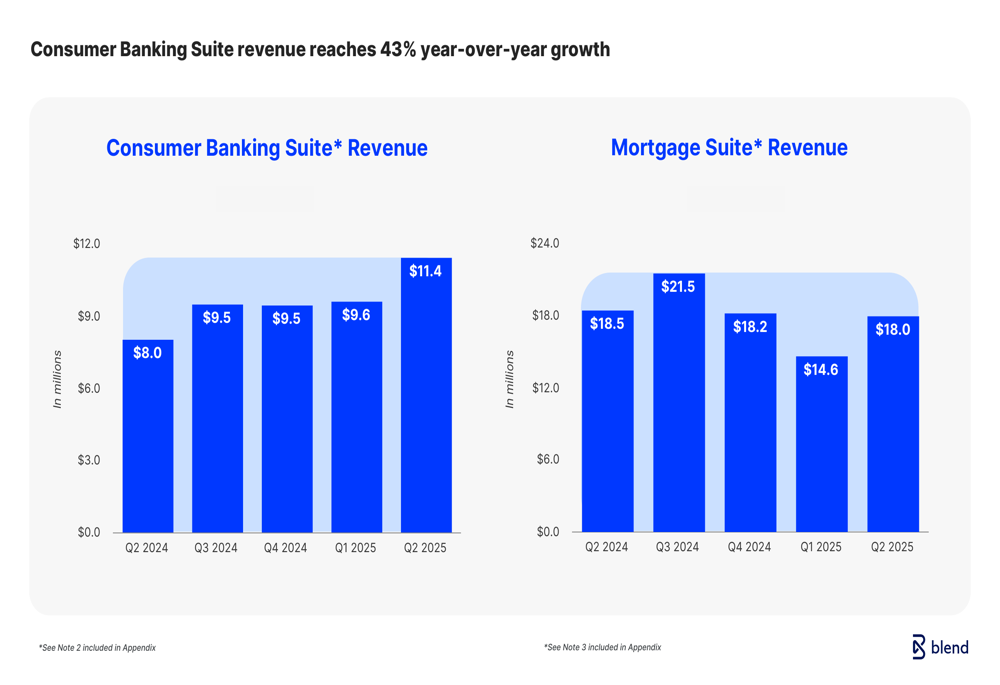

Um destaque importante do desempenho da Blend no 2º tri foi o forte crescimento em sua Consumer Banking Suite, que gerou receita de US$ 11,4 milhões, um aumento de 43% em comparação ao 2º tri de 2024. Esse crescimento demonstra a diversificação bem-sucedida da Blend além dos produtos hipotecários. Enquanto isso, a Mortgage Suite gerou US$ 18,0 milhões em receita, representando uma leve queda de 3% em relação ao ano anterior, refletindo as condições desafiadoras do mercado hipotecário.

O gráfico a seguir ilustra as tendências de receita para ambos os segmentos:

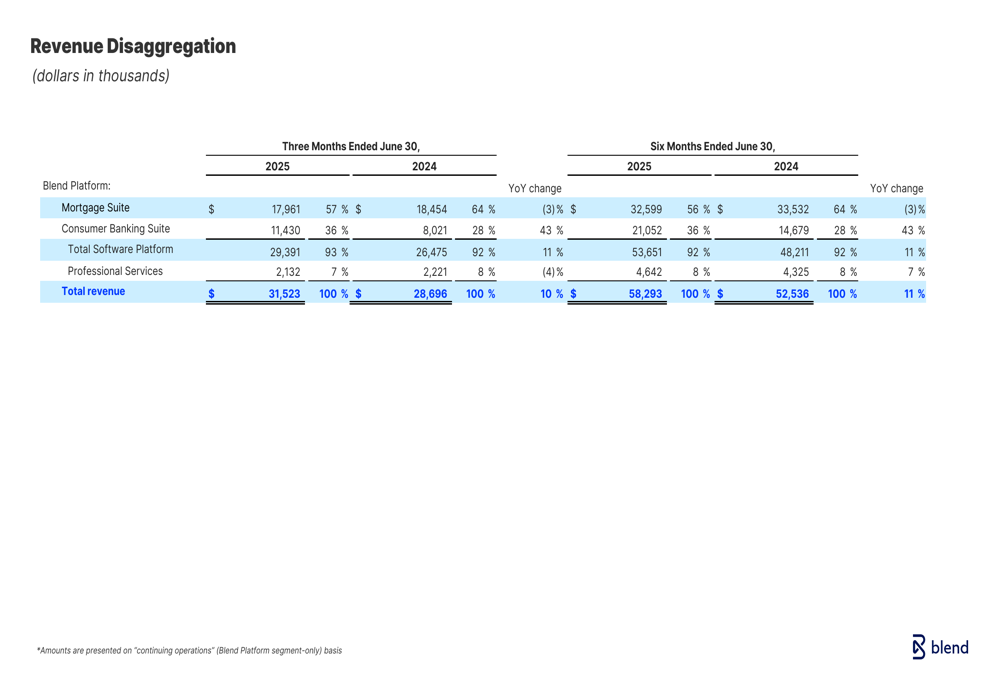

A desagregação da receita mostra que a Mortgage Suite ainda representa a maioria da receita da Blend, com 57% para os três meses encerrados em 30.06.2025, embora esse percentual tenha diminuído em relação aos trimestres anteriores, à medida que o Consumer Banking continua a crescer. A Consumer Banking Suite agora representa 36% da receita total, destacando a evolução do mix de negócios da empresa.

Como mostrado nesta detalhada divisão de receita:

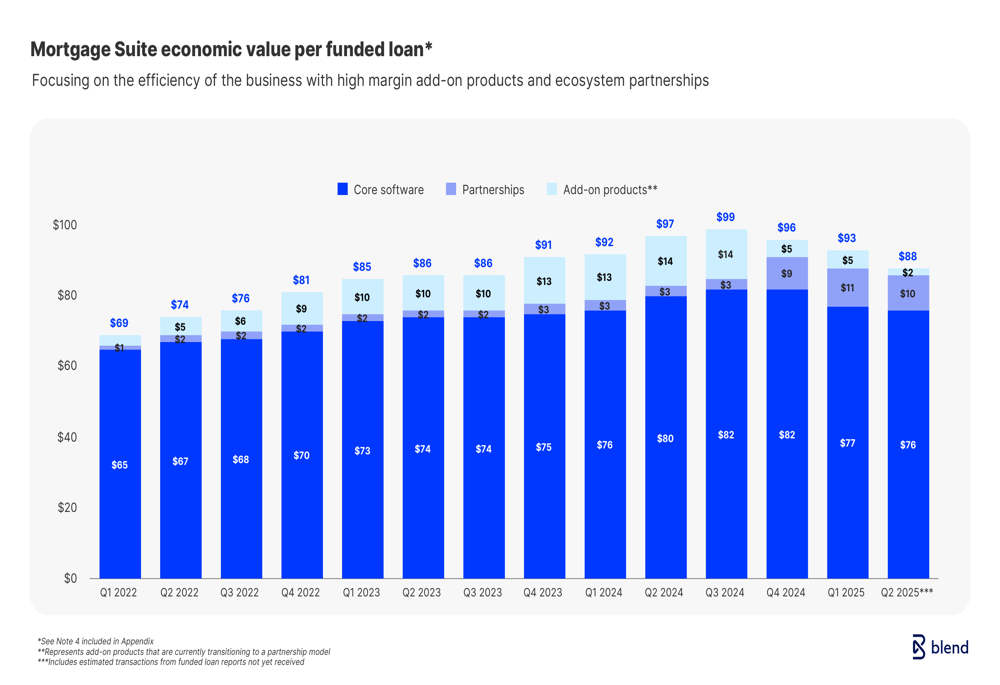

A Blend também manteve um valor econômico relativamente estável por empréstimo financiado em sua Mortgage Suite, com um valor total de US$ 90 no 2º tri de 2025 (US$ 78 de software principal, US$ 2 de parcerias e US$ 10 de produtos complementares). Isso representa uma leve diminuição em relação ao pico de US$ 97 no 2º tri de 2024, mas mostra resiliência em um ambiente hipotecário desafiador.

Melhorias de margem e racionalização de custos

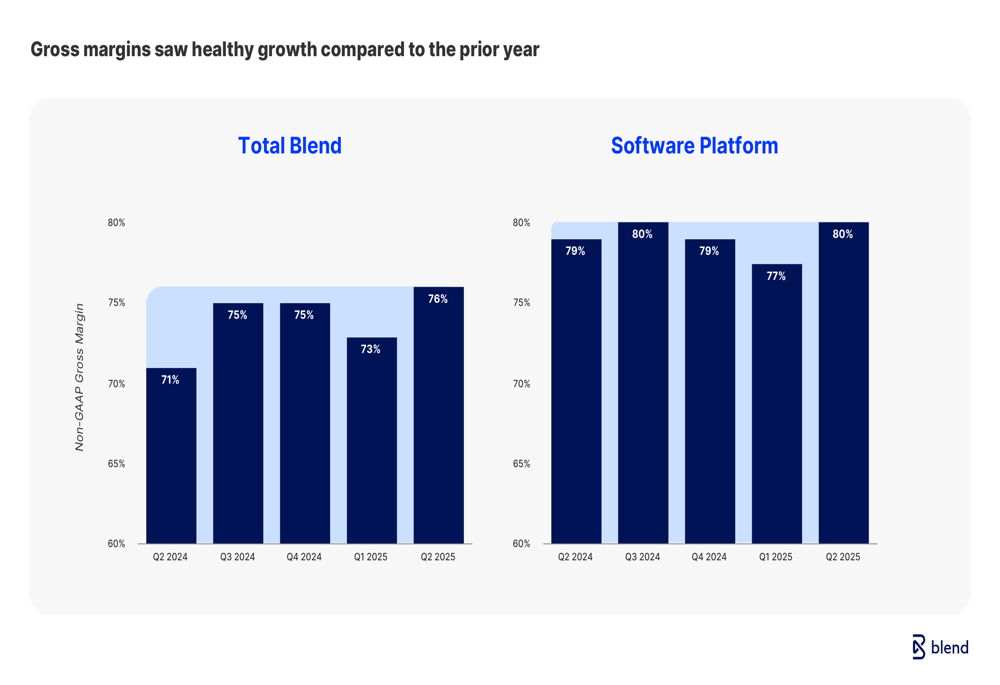

As margens brutas da Blend têm mostrado melhoria consistente, com a margem bruta não-GAAP para o Total Blend atingindo 76% no 2º tri de 2025, acima dos 71% no 2º tri de 2024. O segmento de Plataforma de Software alcançou uma margem bruta ainda maior de 80%, acima dos 79% no mesmo período do ano passado.

O gráfico a seguir demonstra essa tendência positiva nas margens brutas:

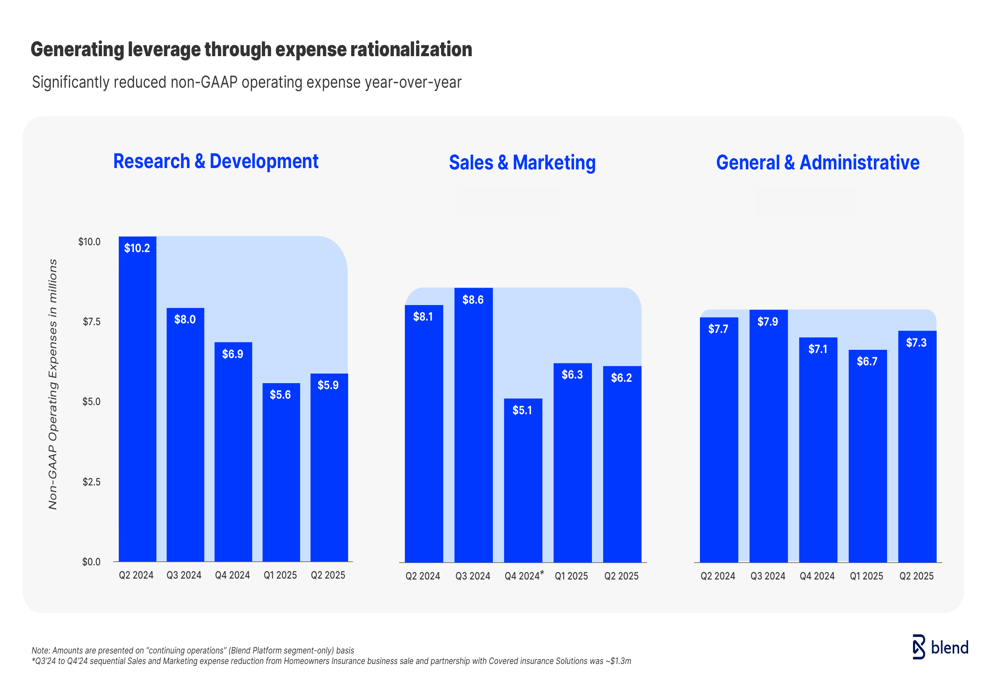

Um contribuinte significativo para a melhoria da lucratividade da Blend tem sido seus esforços agressivos de racionalização de custos. A empresa reduziu substancialmente as despesas operacionais em todas as categorias, com as despesas de Pesquisa e Desenvolvimento diminuindo mais da metade, de US$ 10,2 milhões no 2º tri de 2024 para US$ 5,0 milhões no 2º tri de 2025. As despesas de Vendas e Marketing também diminuíram de US$ 8,1 milhões para US$ 6,2 milhões, enquanto as despesas Gerais e Administrativas tiveram uma leve redução de US$ 7,7 milhões para US$ 7,3 milhões.

A redução das despesas operacionais é claramente ilustrada neste gráfico:

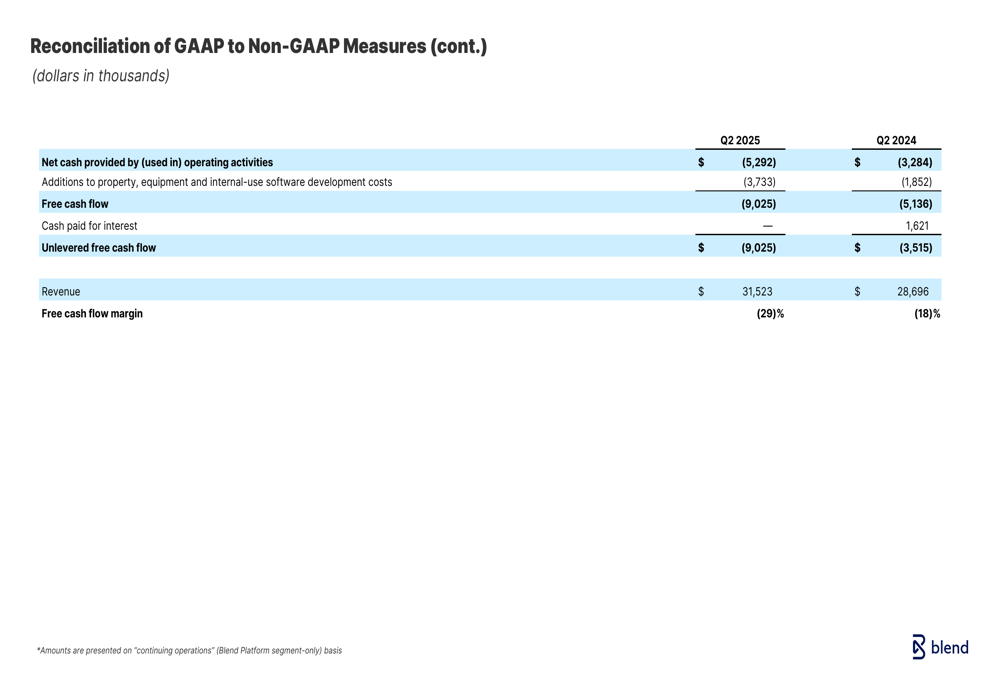

Apesar dessas melhorias na lucratividade operacional, o fluxo de caixa livre da Blend permanece negativo em (US$ 9.025) para o 2º tri de 2025, piorando em relação aos (US$ 5.136) no 2º tri de 2024. A margem de fluxo de caixa livre deteriorou-se para (29)% de (18)% ano a ano. Isso contrasta com o fluxo de caixa livre positivo de US$ 15,5 milhões reportado no 1º tri de 2025, sugerindo volatilidade significativa trimestre a trimestre na geração de caixa.

Orientação futura e perspectivas

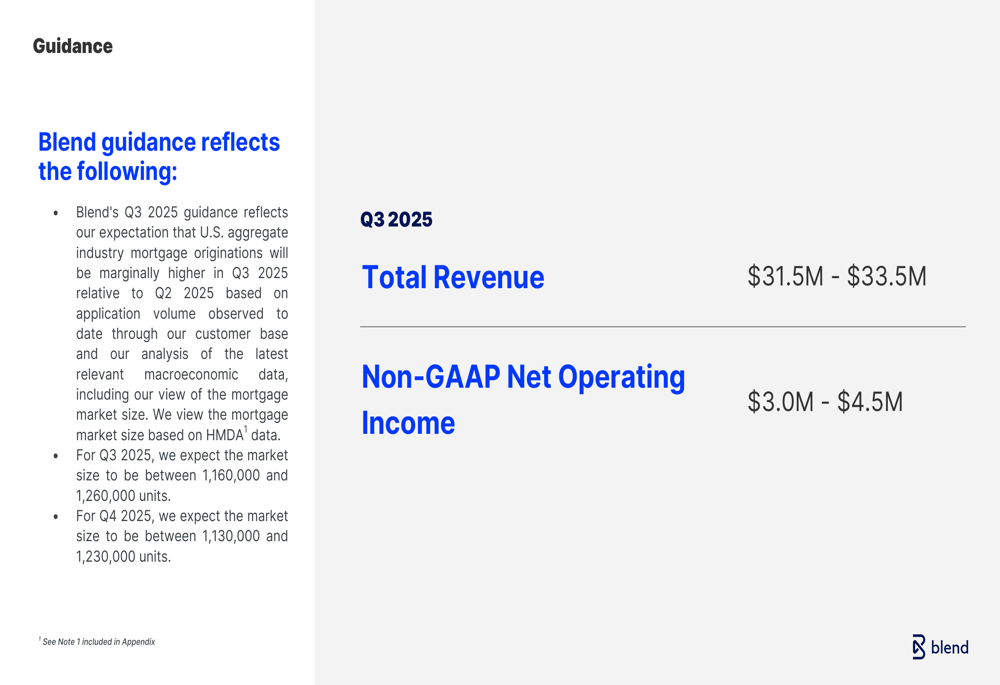

Olhando para o 3º tri de 2025, a Blend forneceu orientação para receita total entre US$ 31,5 milhões e US$ 33,5 milhões, sugerindo crescimento sequencial estável a modesto. A empresa espera um lucro operacional líquido não-GAAP entre US$ 3,0 milhões e US$ 4,5 milhões. Essas projeções são baseadas em expectativas de originações hipotecárias marginalmente mais altas no 3º tri em relação ao 2º tri, com o tamanho do mercado hipotecário estimado entre 1.160.000 e 1.260.000 unidades.

Como mostrado no slide de orientação da empresa:

As declarações prospectivas da Blend refletem otimismo cauteloso sobre sua capacidade de manter a lucratividade operacional enquanto navega em um mercado hipotecário desafiador. O investimento contínuo da empresa em sua Consumer Banking Suite parece estar rendendo dividendos, fornecendo um fluxo de receita crescente que ajuda a compensar a volatilidade no negócio hipotecário.

A apresentação sugere que a Blend está focando em três estratégias principais: expandir suas ofertas de Consumer Banking, manter sua posição na Mortgage Suite apesar dos desafios do mercado, e continuar a otimizar sua estrutura de custos para melhorar a lucratividade. Com obrigações de desempenho remanescentes recordes e margens em melhoria, a Blend parece posicionada para continuar sua recuperação gradual, embora os desafios permaneçam em alcançar lucratividade GAAP consistente e fluxo de caixa livre positivo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: