Impacto econômico direto dos gastos com IA é "mais moderado do que frequentemente citado", diz BCA

Introdução e contexto de mercado

A Exelon Corporation (NASDAQ:EXC) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 31 de julho, revelando uma queda nos lucros trimestrais, mas mantendo sua projeção para o ano completo com base no forte desempenho acumulado no ano. As ações da concessionária caíram 2,33% nas negociações de pré-mercado para US$ 43,23 após a divulgação, depois de fechar a US$ 44,26 no dia anterior.

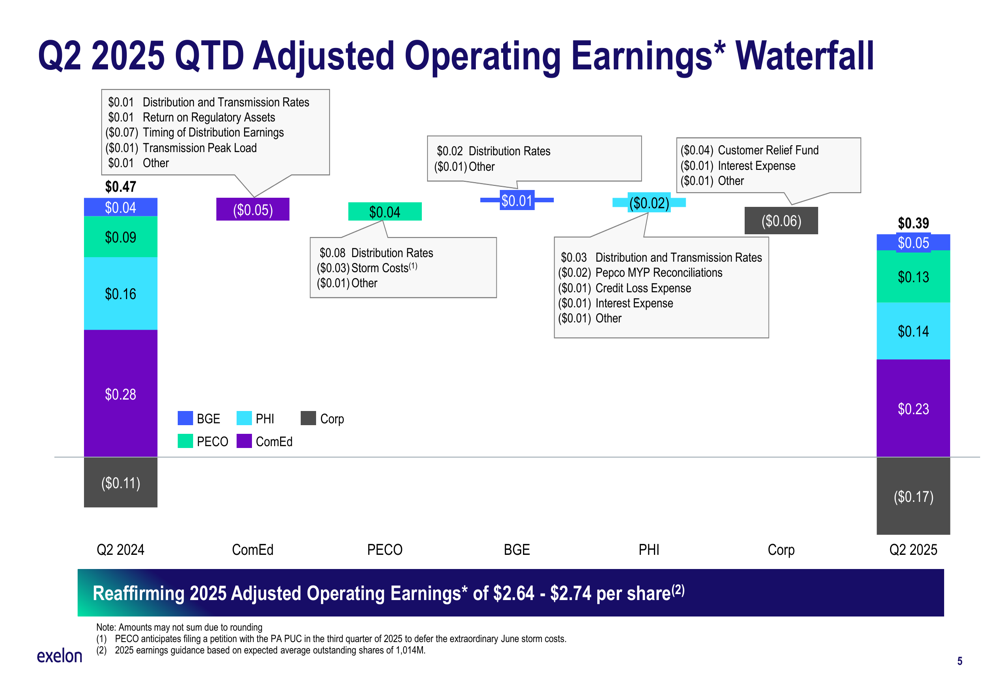

A empresa reportou lucros GAAP de US$ 0,39 por ação para o 2º tri de 2025, abaixo dos US$ 0,45 por ação no mesmo período do ano passado. Os lucros operacionais ajustados também caíram para US$ 0,39 por ação, comparados aos US$ 0,47 no 2º tri de 2024. Apesar desta queda trimestral, a Exelon reafirmou sua projeção de lucros para 2025 de US$ 2,64-2,74 por ação, citando forte desempenho acumulado no ano e oportunidades contínuas de crescimento nos mercados de transmissão e data centers.

Destaques do desempenho trimestral

Os resultados do 2º tri de 2025 da Exelon mostram um desempenho misto entre suas subsidiárias. A queda nos lucros foi principalmente impulsionada pelo momento dos ganhos de distribuição, impactos de carga de pico na transmissão e aumento nos custos com tempestades, parcialmente compensados por tarifas mais altas de distribuição e transmissão.

Como mostrado no seguinte gráfico cascata de lucros trimestrais, os ganhos da ComEd diminuíram de US$ 0,16 para US$ 0,13 por ação, enquanto a PECO viu uma queda significativa de US$ 0,28 para US$ 0,14 por ação, principalmente devido aos custos com tempestades e impactos do fundo de auxílio ao cliente:

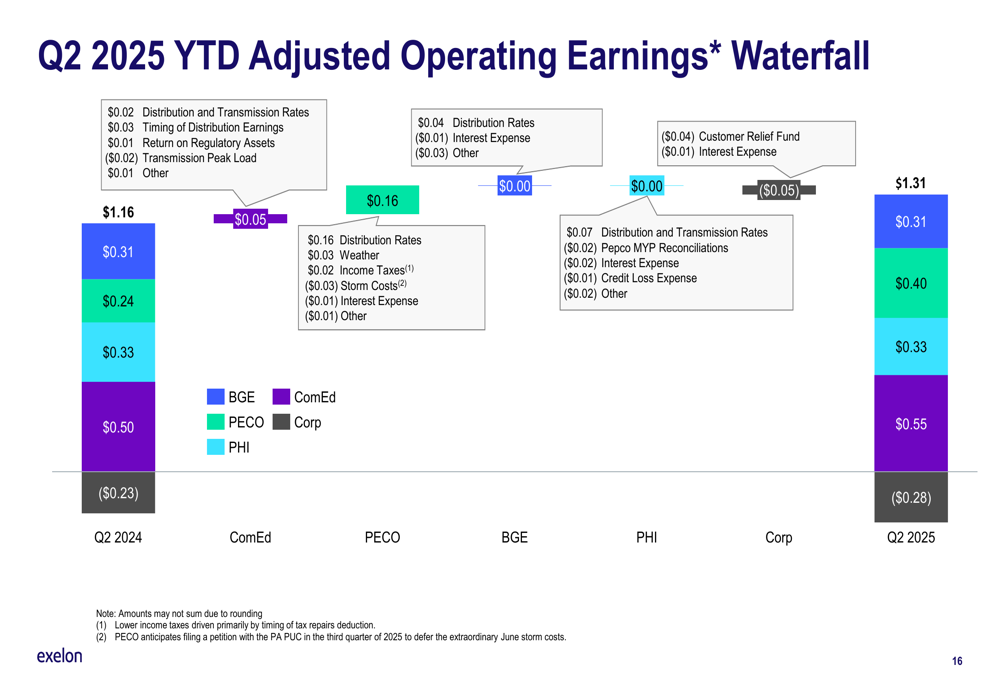

Apesar da queda trimestral, o desempenho acumulado no ano da Exelon permanece forte, com lucros operacionais ajustados alcançando US$ 1,31 por ação em comparação com US$ 1,16 para o mesmo período em 2024. Esta melhoria de 13% ano a ano fornece a base para a manutenção da projeção anual da empresa.

A melhoria dos lucros acumulados no ano é ilustrada neste gráfico cascata abrangente:

Este desempenho mais forte acumulado no ano está alinhado com os robustos resultados do 1º tri de 2025 da Exelon, quando a empresa reportou lucros de US$ 0,92 por ação, superando significativamente os US$ 0,71 previstos. Aquele trimestre se beneficiou de novas tarifas de distribuição e transmissão, condições climáticas favoráveis e momento de reparos fiscais.

Iniciativas estratégicas

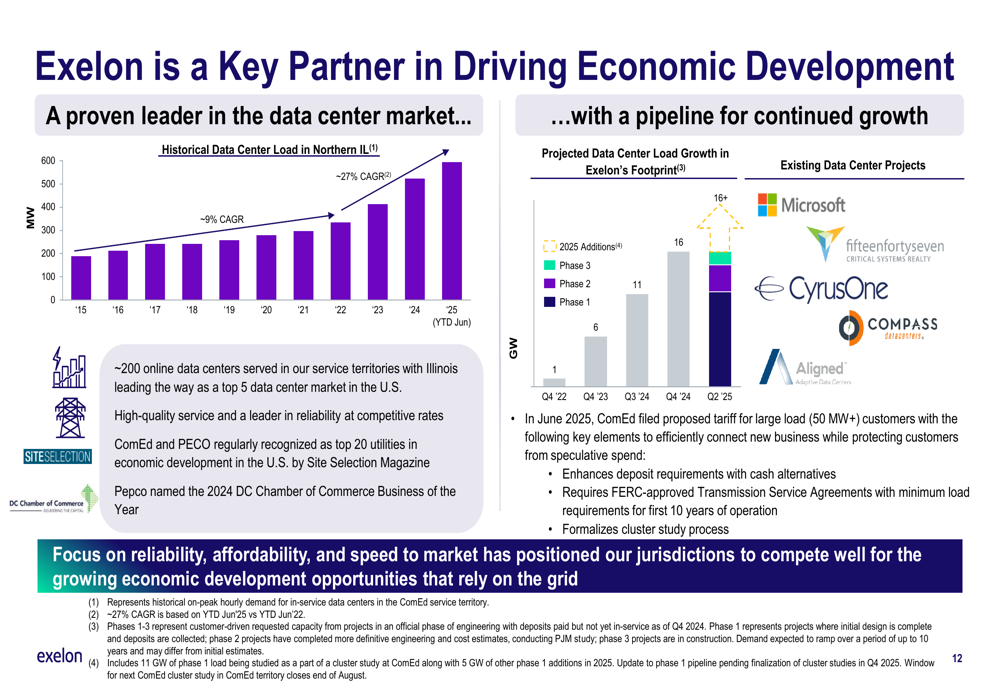

A Exelon continua se posicionando como parceira-chave no desenvolvimento econômico, particularmente no mercado de data centers em rápido crescimento. A empresa destacou seu crescimento histórico de carga de data centers no norte de Illinois, que experimentou aproximadamente 27% de CAGR de 2015 a junho de 2025.

O gráfico a seguir ilustra a liderança da Exelon no mercado de data centers e o crescimento projetado:

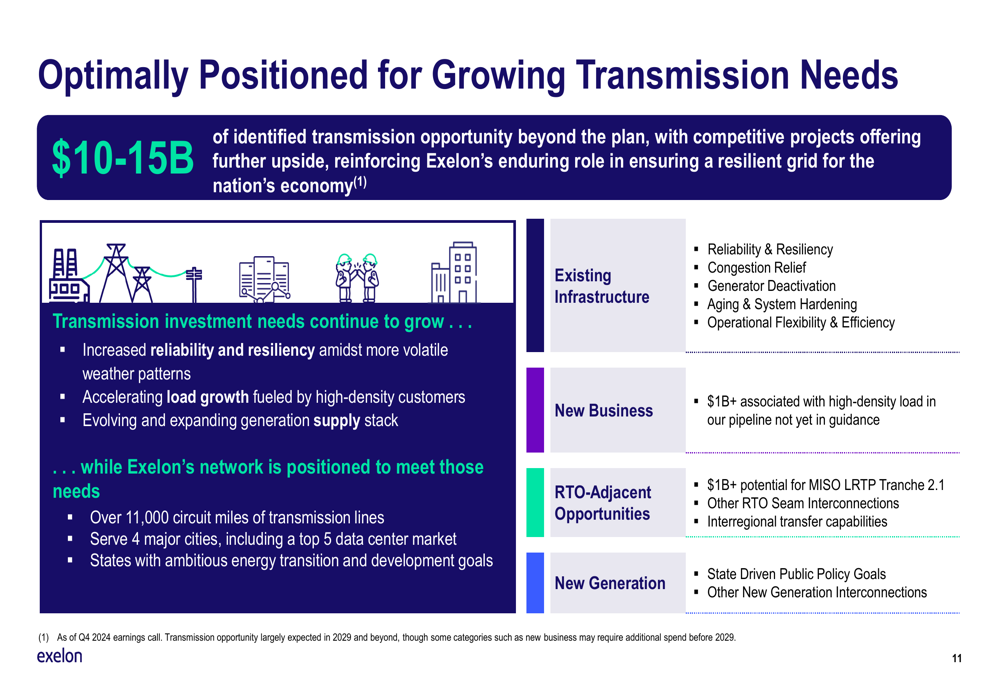

A empresa também está capitalizando em oportunidades significativas de investimento em transmissão, identificando US$ 10-15 bilhões de projetos potenciais além de seu plano de capital atual. Essas oportunidades são impulsionadas por necessidades crescentes de confiabilidade, aceleração do crescimento de carga de clientes de alta densidade e uma matriz de fornecimento de geração em evolução.

Como mostrado nesta visão estratégica de oportunidades de transmissão:

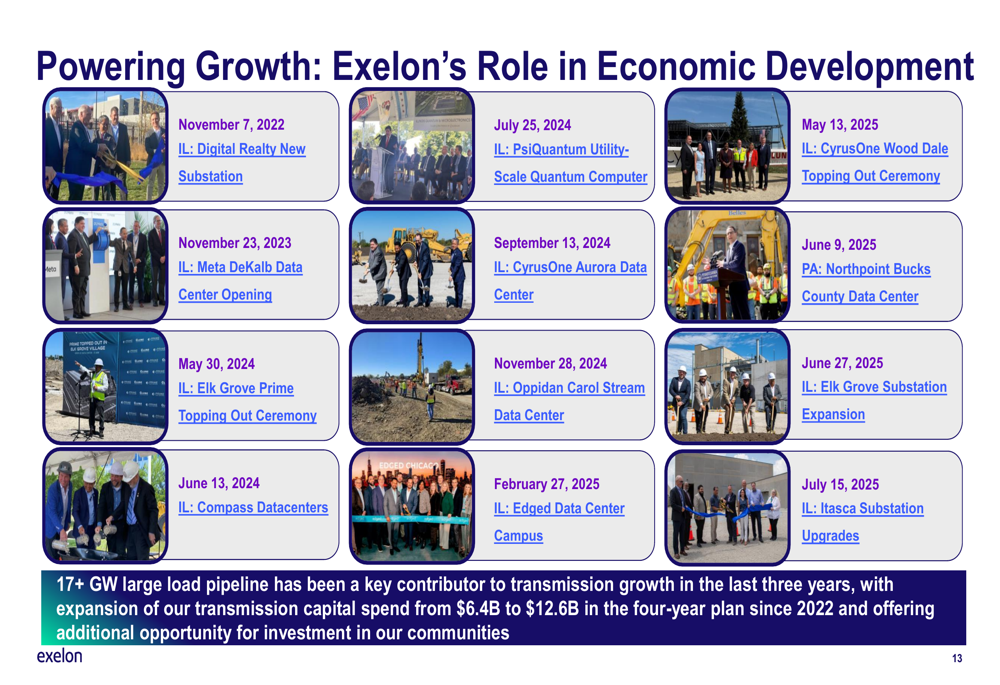

A Exelon enfatizou seu papel no impulsionamento do desenvolvimento econômico em todos os seus territórios de serviço, apresentando vários projetos que demonstram sua contribuição para o crescimento regional:

Declarações prospectivas

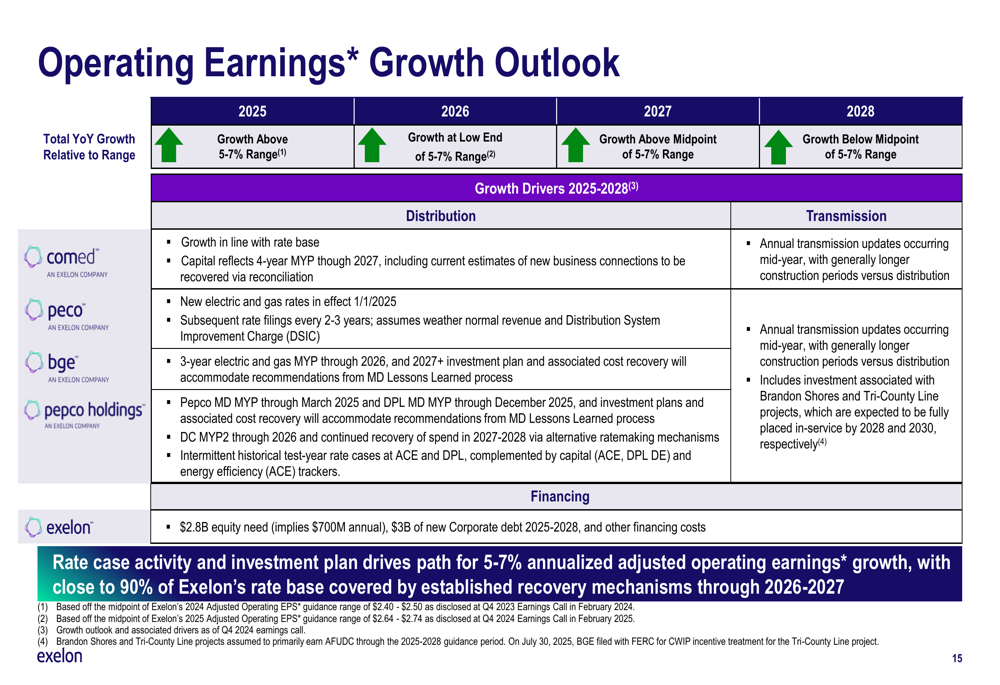

Apesar da queda nos lucros trimestrais, a Exelon reafirmou sua projeção de lucros para 2025 de US$ 2,64-2,74 por ação e manteve seu CAGR de LPA de 2024-2028 de 5-7%, com expectativas de estar no ponto médio ou melhor. A confiança da empresa é apoiada por seu plano de investimento de capital de US$ 38 bilhões, que deve impulsionar um crescimento de 7,4% na base tarifária.

O gráfico a seguir delineia a perspectiva de crescimento dos lucros operacionais da Exelon até 2028:

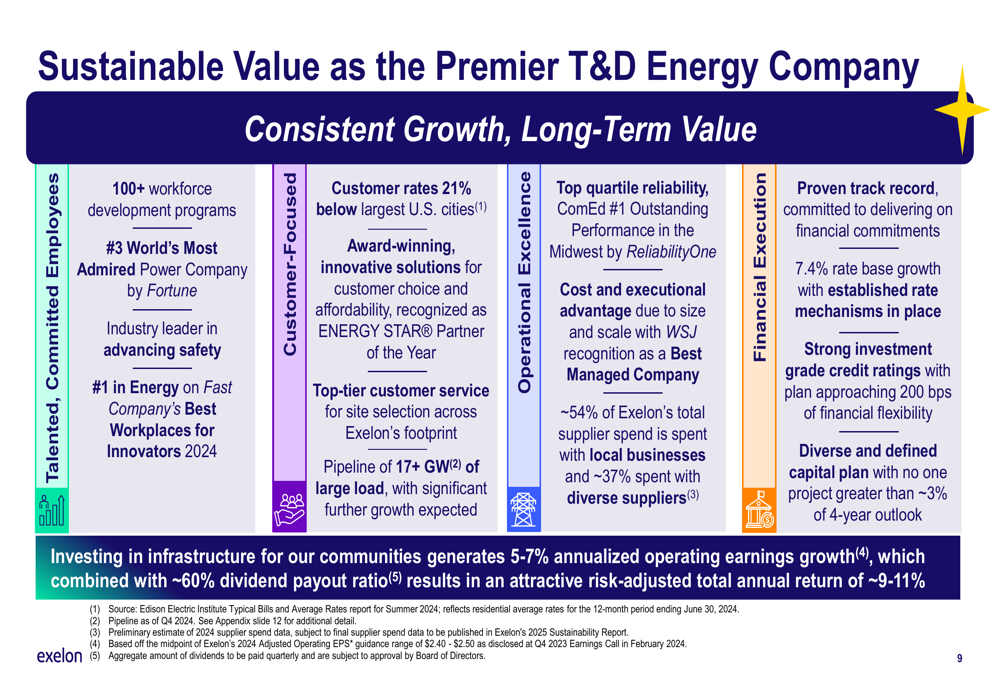

A estratégia de longo prazo da Exelon concentra-se em quatro áreas-chave: funcionários talentosos e comprometidos, foco no cliente, excelência operacional e execução financeira. A empresa se posiciona como a principal empresa de energia T&D, destacando que as tarifas dos clientes permanecem 21% abaixo das maiores cidades dos EUA, mantendo confiabilidade no quartil superior.

Esta visão abrangente ilustra a proposta de valor sustentável da Exelon:

Posição financeira

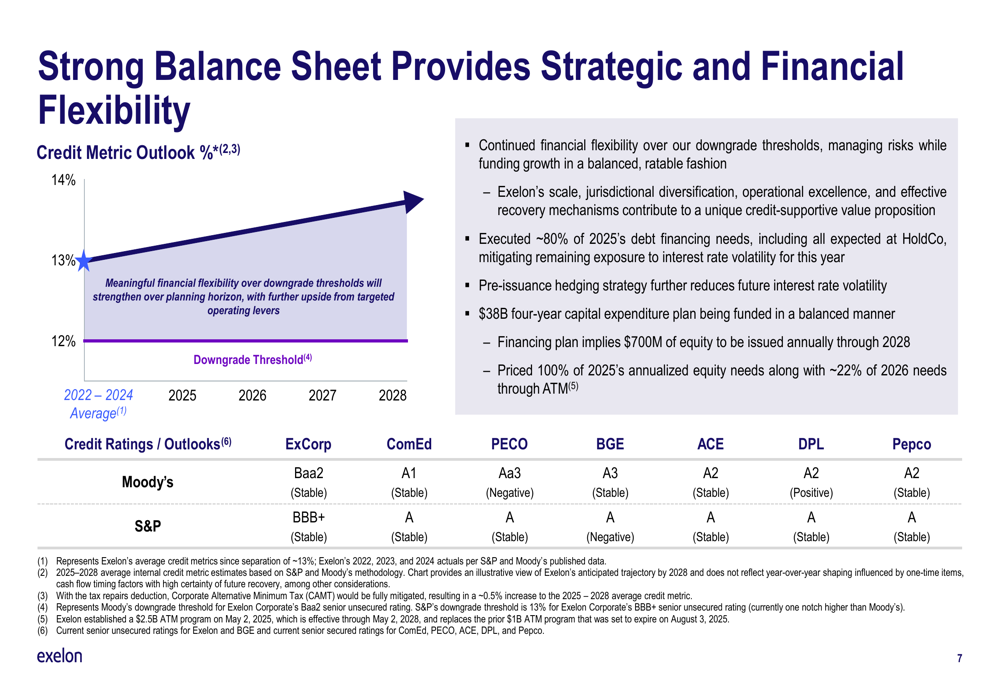

A Exelon enfatizou seu forte balanço como fonte de flexibilidade estratégica e financeira. As métricas de crédito da empresa estão em tendência ascendente de 12% para 14% entre 2022 e 2028, confortavelmente acima do limite de rebaixamento de cerca de 13%.

O gráfico a seguir ilustra esta tendência positiva nas métricas de crédito:

A empresa executou com sucesso seu plano de financiamento para 2025, com US$ 700 milhões de capital já precificados para emissão este ano e US$ 157 milhões (aproximadamente 22%) da necessidade anualizada de capital de 2026 precificados para emissão no próximo ano. Esta abordagem equilibrada de financiamento apoia o plano de investimento de capital da Exelon até 2028.

A Exelon mantém um perfil de vencimento de dívida bem estruturado com um vencimento médio ponderado de dívida de longo prazo de aproximadamente 16 anos, proporcionando estabilidade à sua estratégia de financiamento. A empresa também garantiu fortes classificações de crédito em todas as suas subsidiárias, aumentando ainda mais sua flexibilidade financeira.

Posição regulatória e setorial

A Exelon continua a navegar pelo cenário regulatório, com casos de tarifas base permanecendo no caminho certo e ordens esperadas nos próximos 6-9 meses. A empresa está atualmente buscando dois casos abertos de tarifas base: DPL DE Gas (solicitando um aumento de requisito de receita de US$ 39,9 milhões) e ACE Electric (solicitando um aumento de US$ 108,9 milhões).

A segurança energética permanece uma prioridade máxima para a Exelon, com a empresa defendendo que os estados considerem todas as opções para trazer controle e certeza ao fornecimento de energia necessário para atingir seus objetivos políticos. A empresa está engajada nos níveis federal, regional e estadual para avançar soluções resilientes, duráveis e econômicas.

Em junho de 2025, a ComEd apresentou uma proposta de tarifa para grandes clientes de carga (50MW+) com requisitos de depósito aprimorados, Acordos de Serviço de Transmissão aprovados pela FERC com requisitos mínimos de carga e um processo formalizado de estudo em cluster. Essas medidas visam conectar eficientemente novos negócios enquanto protegem os clientes de gastos especulativos.

À medida que a Exelon navega pelo restante de 2025, o foco da empresa na execução contínua de prioridades operacionais, regulatórias e financeiras será crítico para atingir sua projeção anual, apesar da queda nos lucros do 2º tri.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: