Bitcoin atinge nova máxima histórica, ultrapassando US$ 125.000

Introdução e contexto de mercado

A Forward Air Corporation (NASDAQ:FWRD) apresentou seus resultados financeiros do segundo trimestre de 2025 em 11 de agosto de 2025, destacando melhorias sequenciais nas margens e preços, apesar dos desafios contínuos no mercado de fretes. A apresentação mostrou o progresso da empresa após sua fusão com a Omni Logistics, que criou uma entidade combinada com capacidades logísticas globais.

O provedor de logística reportou seus resultados em um cenário de contínua fraqueza no mercado de fretes, com as ações fechando em queda de 5,55% a US$ 30,25 antes da apresentação. No entanto, nas negociações após o mercado, as ações mostraram sinais de recuperação, subindo 1,98% para US$ 30,85.

Destaques do desempenho trimestral

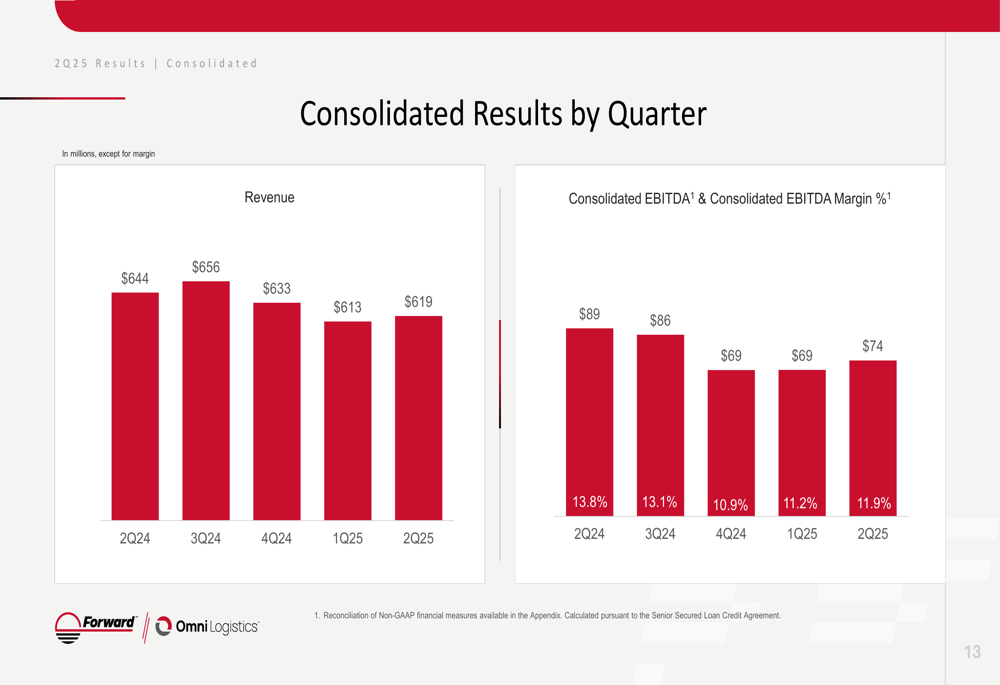

A Forward Air reportou receita de US$ 619 milhões no 2º tri de 2025, abaixo dos US$ 644 milhões no mesmo trimestre do ano anterior, mas mostrando uma leve melhora sequencial em relação aos US$ 613 milhões do 1º tri de 2025. O EBITDA consolidado alcançou US$ 74 milhões com margem de 11,9%, representando uma melhora sequencial em relação aos 11,2% do trimestre anterior, embora ainda abaixo dos 13,8% alcançados no 2º tri de 2024.

Como mostrado no slide de destaques financeiros a seguir, a empresa gerou US$ 20 milhões em lucro operacional e manteve US$ 368 milhões em liquidez:

A tendência trimestral mostra estabilização na receita após vários trimestres de declínio, com as margens de EBITDA começando a se recuperar:

Análise de desempenho por segmento

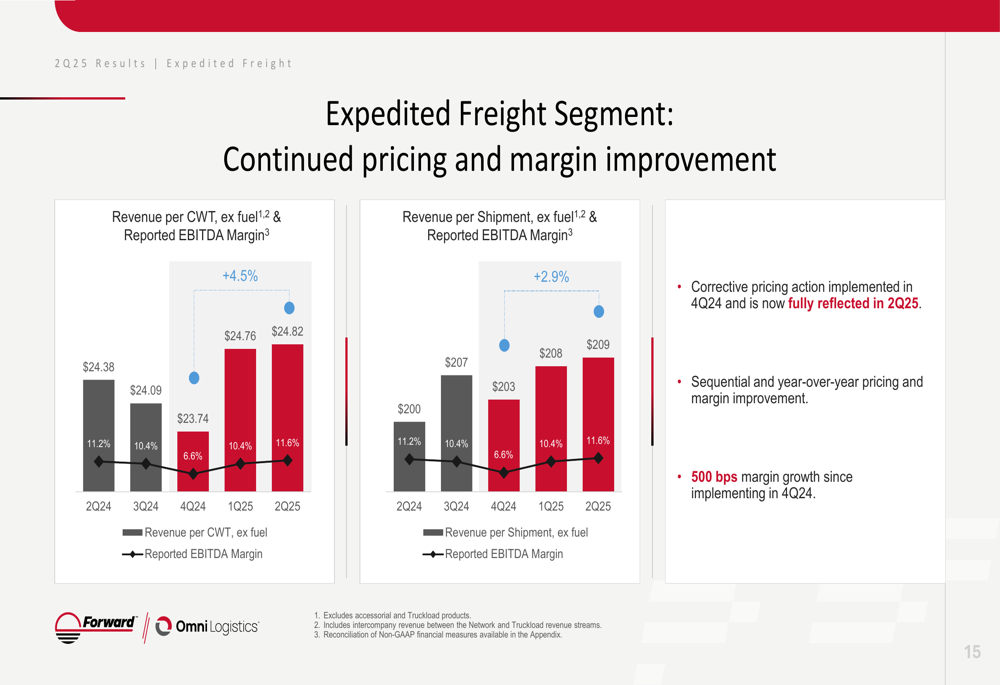

O segmento de Frete Expresso, que representa o negócio principal da Forward Air, mostrou sinais encorajadores de recuperação. A receita deste segmento alcançou US$ 258 milhões no 2º tri de 2025, acima dos US$ 249 milhões no 1º tri de 2025, embora ainda abaixo dos US$ 291 milhões reportados no 2º tri de 2024. Mais importante, a margem EBITDA do segmento melhorou para 11,6%, comparada a 10,4% no 1º tri de 2025 e 11,2% no 2º tri de 2024.

A empresa atribuiu essa melhoria às ações corretivas de preços implementadas no 4º trimestre de 2024, que agora estão totalmente refletidas nos resultados. Como ilustrado no gráfico a seguir, a Receita por CWT (excluindo combustível) aumentou 4,5% em relação ao ano anterior, enquanto a Receita por Remessa subiu 2,9%:

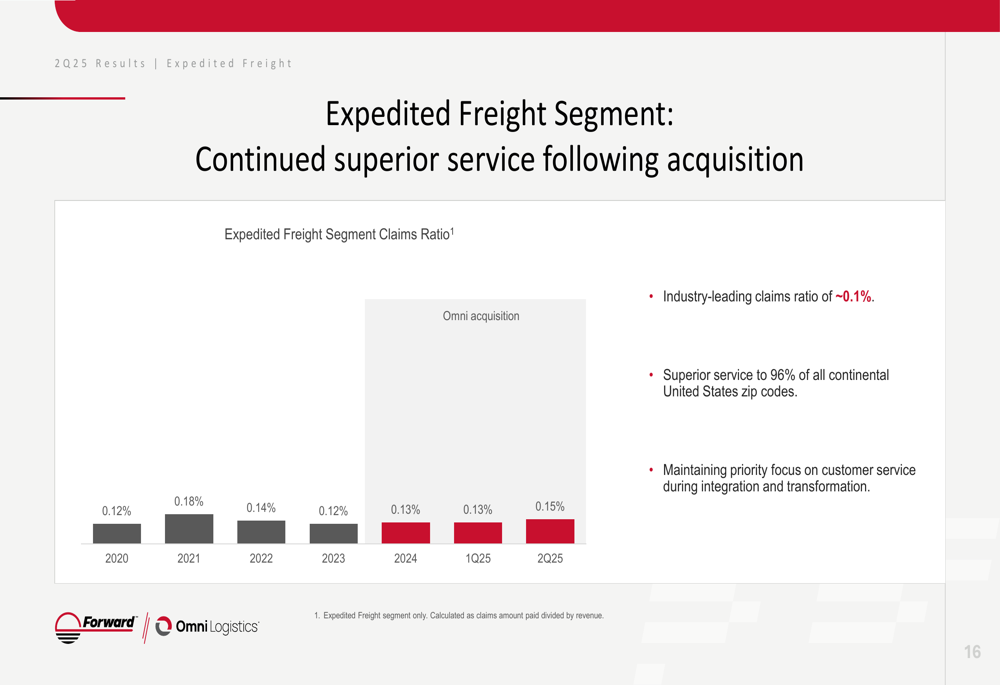

A Forward Air manteve sua qualidade de serviço líder do setor com um índice de reclamações de apenas 0,15% no 2º tri de 2025, reforçando sua proposta de valor para os clientes:

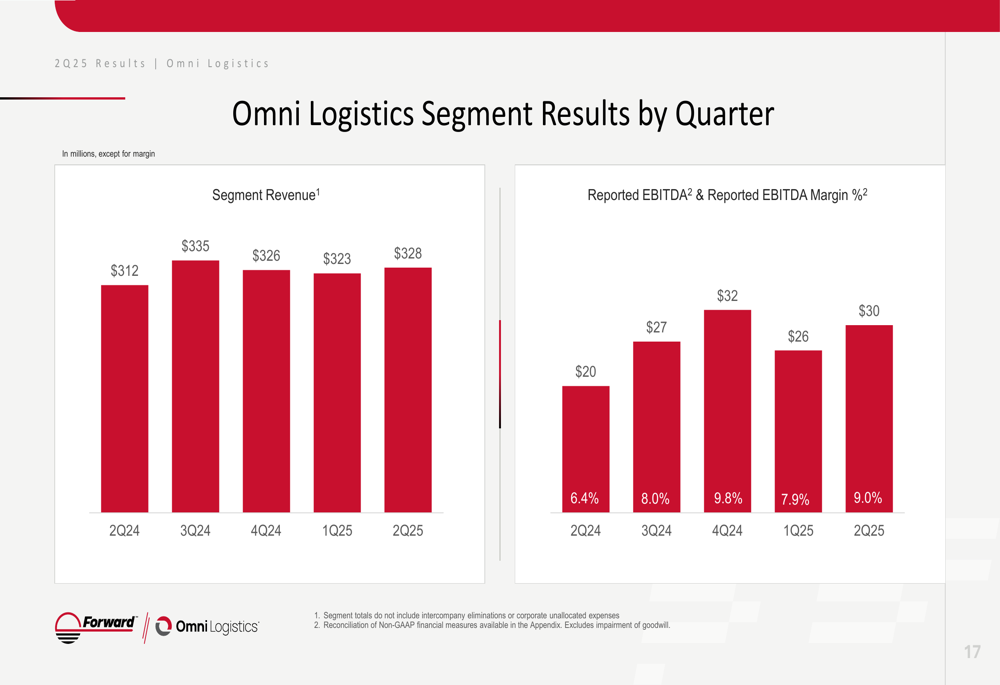

O segmento da Omni Logistics, que representa as operações internacionais de encaminhamento e logística da empresa, gerou US$ 328 milhões em receita no 2º tri de 2025, com uma margem EBITDA reportada de 9,0%. Isso marca uma melhoria em relação aos 7,9% no 1º tri de 2025 e 6,4% no 2º tri de 2024:

Posição de liquidez e alavancagem

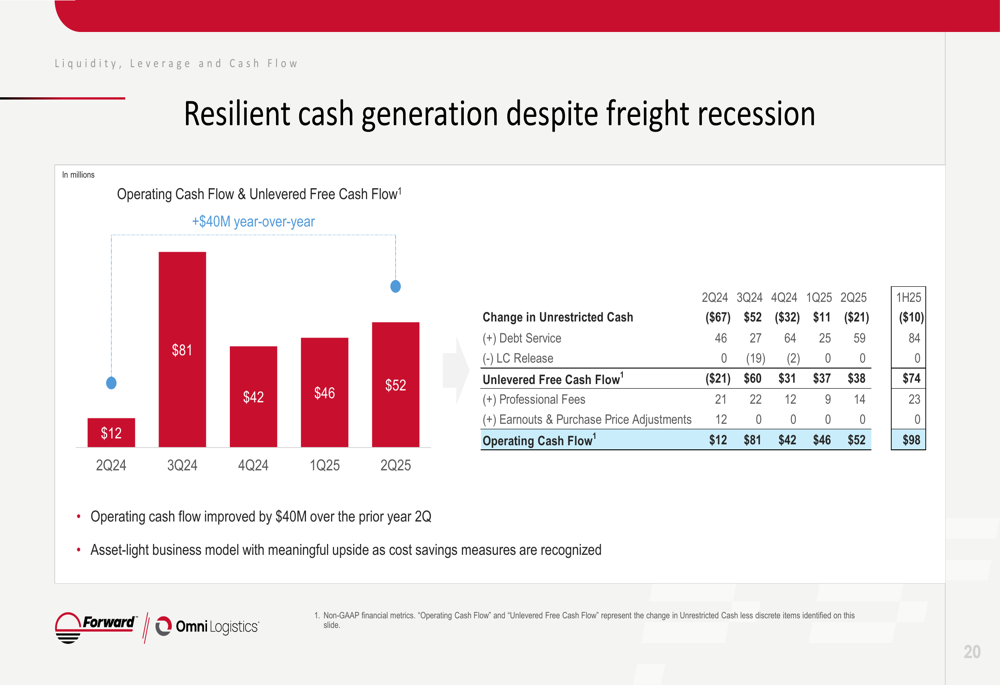

Apesar do ambiente desafiador de fretes, a Forward Air reportou melhora na geração de caixa no 2º tri de 2025. O fluxo de caixa operacional melhorou em US$ 40 milhões em comparação com o segundo trimestre do ano anterior, destacando a resiliência do modelo de negócios asset-light da empresa:

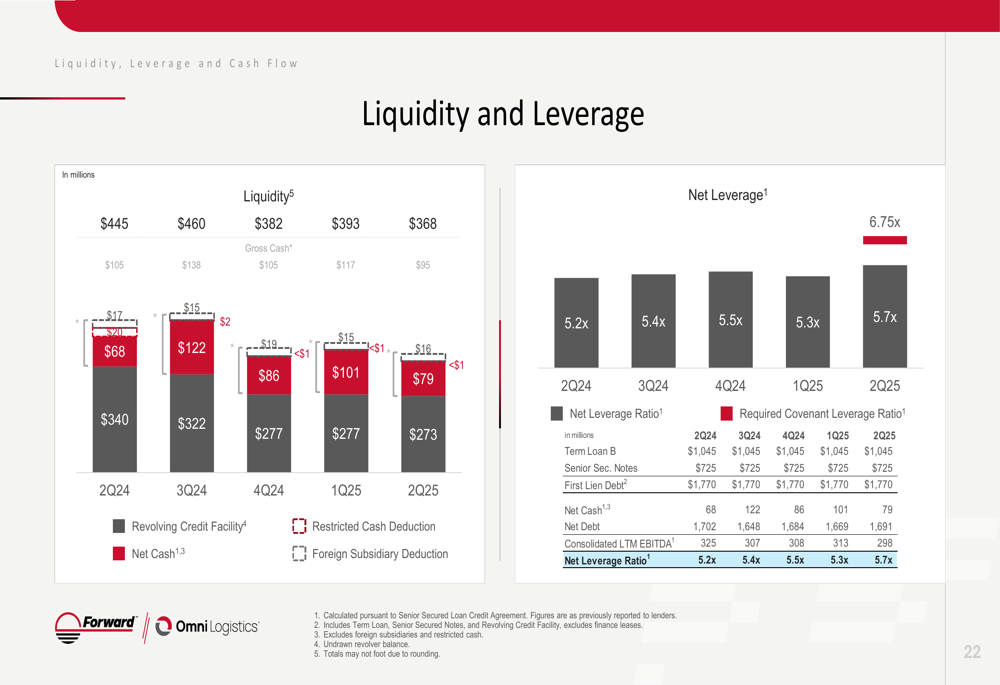

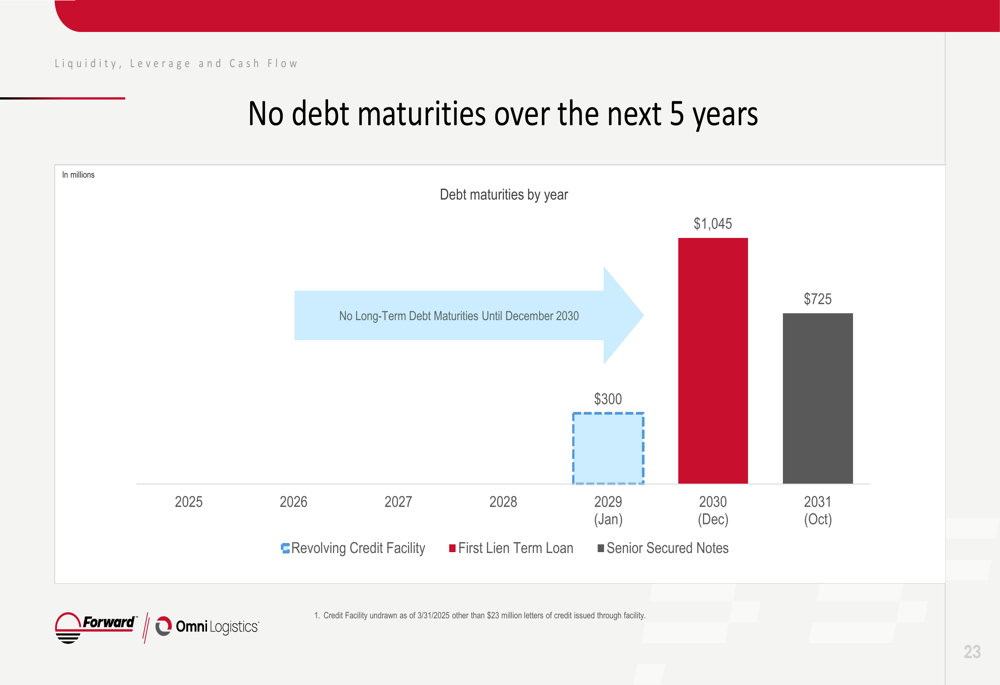

No entanto, a posição de alavancagem da empresa permanece elevada, com um índice de alavancagem líquida de 5,7x no 2º tri de 2025, acima dos 5,2x no 2º tri de 2024. Essa alta alavancagem continua sendo uma preocupação para os investidores, embora a empresa tenha enfatizado que não possui vencimentos de dívida nos próximos cinco anos:

Perspectiva estratégica e fundamentos de investimento

A apresentação da Forward Air enfatizou seu posicionamento como provedora de logística com capacidades domésticas e internacionais após a aquisição da Omni. A empresa destacou suas ofertas de serviços diversificados em transporte terrestre (70% da receita), encaminhamento aéreo e marítimo (12%), drayage intermodal (9%) e serviços de armazenagem/valor agregado (9%).

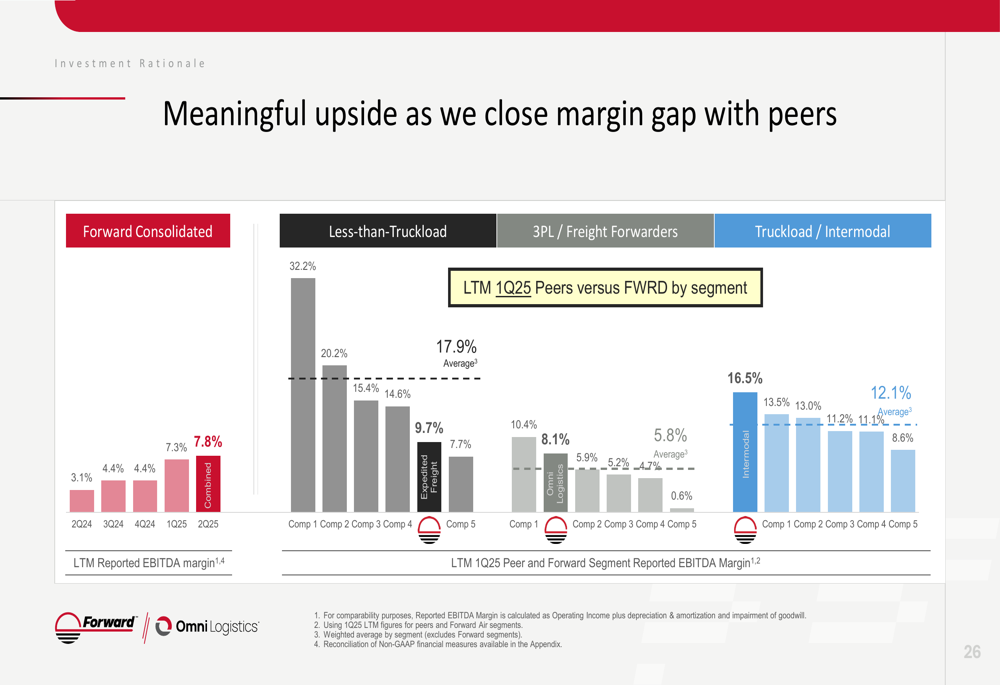

A empresa vê um potencial significativo de crescimento ao fechar a lacuna de margem com seus pares do setor. Como mostrado na seguinte análise competitiva, a margem EBITDA LTM reportada pela Forward Air de 7,8% está atrás dos pares nos segmentos de LTL, 3PL/Freight Forwarding e Truckload/Intermodal:

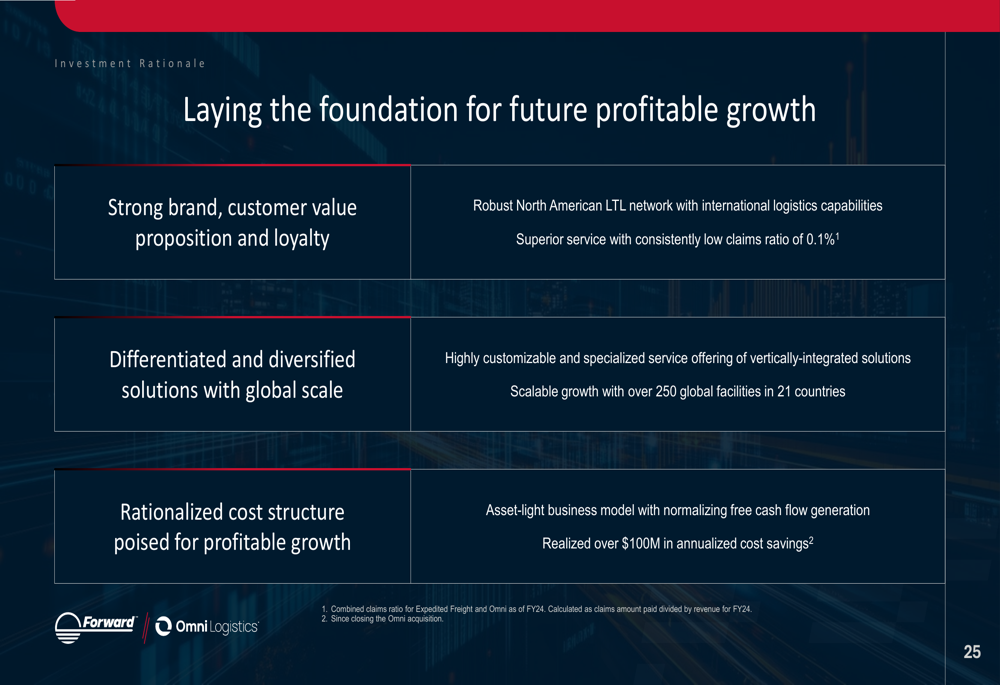

A administração delineou vários elementos-chave de sua fundamentação de investimento, incluindo sua marca forte e proposta de valor ao cliente, soluções diferenciadas com escala global e uma estrutura de custos racionalizada posicionada para crescimento lucrativo:

Declarações prospectivas

Enquanto os resultados do 1º tri de 2025 da Forward Air haviam mostrado uma significativa perda de lucros com um LPA de -US$ 1,68 versus uma previsão de -US$ 0,44, a apresentação do 2º tri focou em melhorias sequenciais e no caminho a seguir. A empresa mantém seu ambicioso objetivo de dobrar a receita para US$ 5 bilhões dentro de cinco anos, construindo sobre sua receita anual atual de aproximadamente US$ 2,5 bilhões.

A estratégia da empresa se concentra no crescimento orgânico, fortalecimento das relações com clientes e aprimoramento da eficácia da força de vendas. No entanto, os desafios permanecem, incluindo o elevado endividamento de US$ 2,1 bilhões e a pressão contínua no mercado de fretes.

A apresentação da Forward Air enfatizou os benefícios de seu portfólio diversificado de produtos e a melhoria na qualidade dos lucros, sugerindo que a empresa acredita estar no caminho certo apesar da recessão contínua no setor de fretes. Os investidores estarão observando atentamente para ver se essas melhorias sequenciais podem ser sustentadas e aceleradas nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: