Fique por dentro das principais notícias do mercado desta quinta-feira

Introdução e contexto de mercado

A Itera (OB:ITERA) divulgou seu relatório interino do 2º tri de 2025 em 15 de agosto, mostrando pressão contínua sobre o desempenho financeiro em meio à persistente fragilidade do mercado. A provedora nórdica de serviços de TI relatou uma queda de 9% na receita orgânica em comparação com o mesmo período do ano anterior, com a lucratividade significativamente impactada. Apesar desses desafios, a empresa está avançando com iniciativas estratégicas no setor de defesa e nos esforços de reconstrução da Ucrânia, mantendo sua política de dividendos.

As ações da empresa fecharam em NOK 9,16 em 14 de agosto, alta de 1,35% em relação ao fechamento anterior de NOK 9,04, mas ainda negociando mais próximo de sua mínima de 52 semanas de NOK 8,00 do que de sua máxima de NOK 12,00.

Destaques do desempenho trimestral

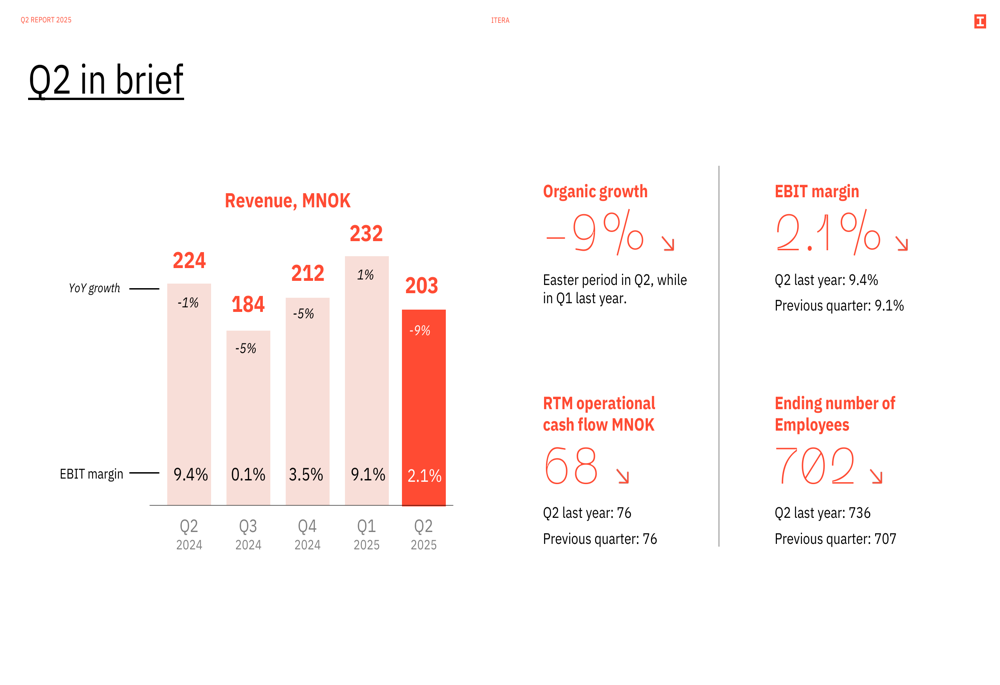

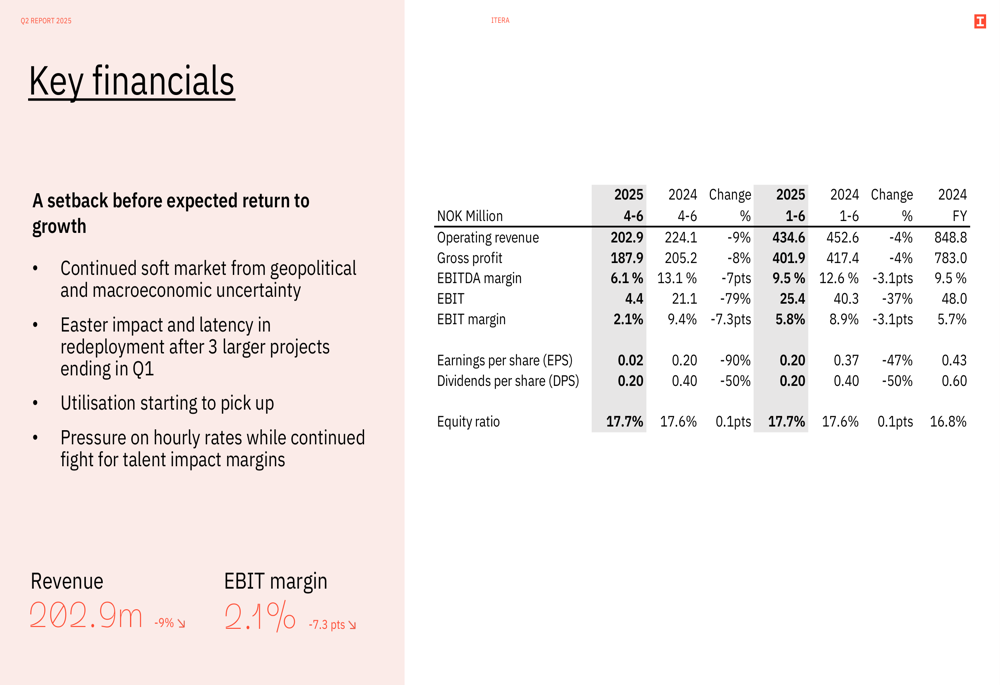

Os resultados financeiros do 2º tri de 2025 da Itera mostram uma deterioração acentuada em comparação tanto com o trimestre anterior quanto com o mesmo período do ano passado. A receita caiu para NOK 203 milhões, abaixo dos NOK 224 milhões no 2º tri de 2024, representando um declínio orgânico de 9%. Isso segue um modesto crescimento de 1% reportado no 1º tri de 2025, indicando uma reversão significativa no impulso dos negócios.

Como mostrado no gráfico de números-chave a seguir, os indicadores de lucratividade diminuíram substancialmente, com a margem EBIT caindo para 2,1% contra 9,4% no mesmo período do ano anterior:

A empresa atribuiu o declínio da receita às condições brandas do mercado e ao impacto do período da Páscoa ter caído no 2º tri. A tendência sequencial da receita mostra volatilidade nos últimos cinco trimestres, com o trimestre atual representando o segundo ponto mais baixo neste período.

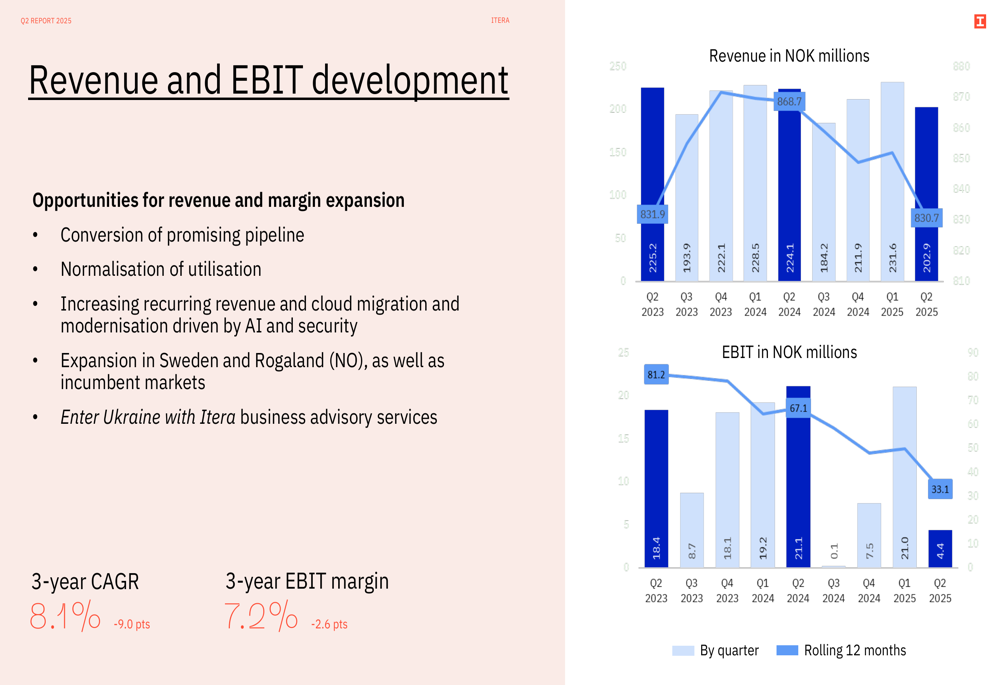

Um exame mais detalhado do desenvolvimento da receita e do EBIT revela a extensão do desafio de lucratividade:

A análise financeira destaca que, embora a empresa mantenha uma posição sólida de caixa, tanto a receita quanto as margens estão sob pressão na maioria dos segmentos de negócios:

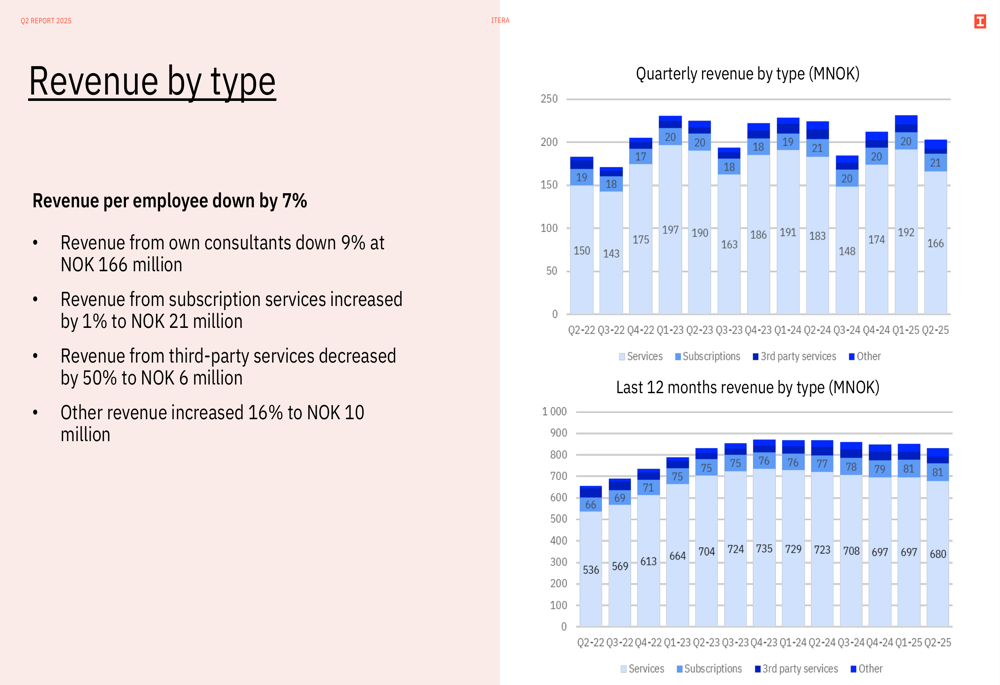

Composição da receita e mix de clientes

A análise da receita da Itera mostra desempenho em declínio na maioria das categorias de serviços. A receita dos consultores próprios da empresa, que forma o núcleo de seus negócios, diminuiu 9% para NOK 166 milhões. Os serviços de terceiros viram um declínio ainda mais acentuado de 50% para NOK 6 milhões, enquanto os serviços de assinatura conseguiram um leve crescimento de 1% para NOK 21 milhões.

O gráfico a seguir ilustra a distribuição da receita por tipo:

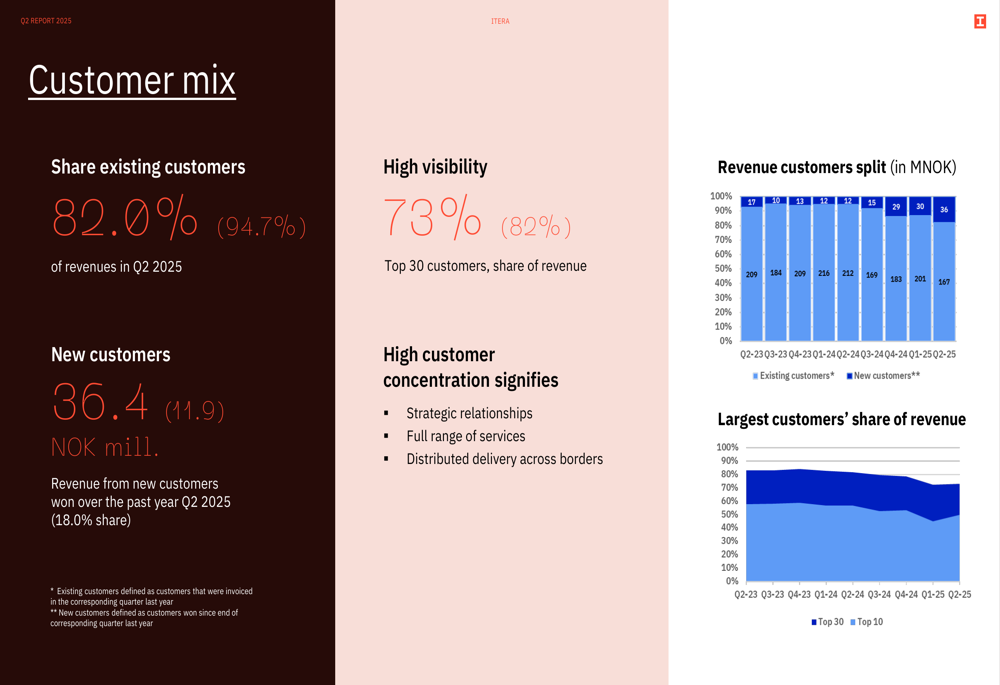

Apesar do ambiente desafiador, a Itera manteve uma base de clientes relativamente estável, com 82% da receita vindo de clientes existentes, embora isso represente uma diminuição em relação aos 94,7% no mesmo período do ano anterior. Os 30 principais clientes da empresa representaram 73% da receita, abaixo dos 82% anteriores, indicando alguma diversificação no portfólio de clientes.

A análise do mix de clientes mostra:

Iniciativas estratégicas

Em meio a ventos contrários financeiros, a Itera está buscando ativamente oportunidades de crescimento estratégico, particularmente no setor de defesa e através de sua iniciativa "Enter Ukraine with Itera". A empresa garantiu um significativo acordo de habitação e infraestrutura de NOK 1,5 bilhão entre a Vlasne Misto e a Moelven Byggmodul na Conferência de Recuperação da Ucrânia em Roma.

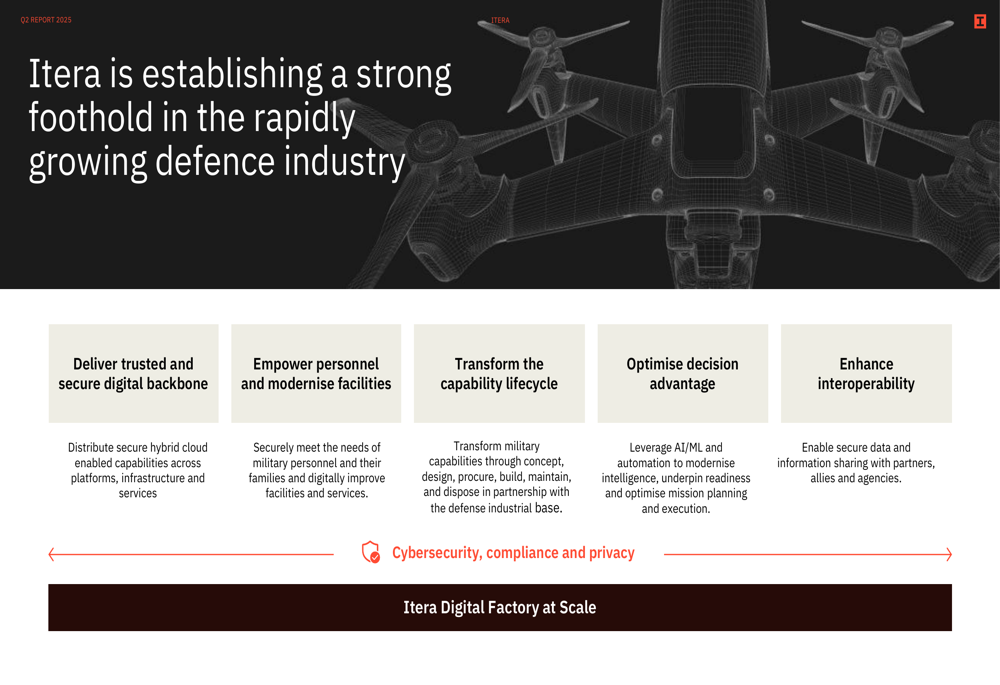

A empresa está se posicionando na indústria de defesa em rápido crescimento com uma oferta abrangente de serviços:

A Itera também está fortalecendo sua presença em vários setores, anunciando novos acordos-quadro com a Statkraft IT no setor de energia renovável e a Bane NOR no setor de transporte público. Além disso, a empresa está expandindo sua presença geográfica, particularmente na Islândia, onde garantiu um acordo-quadro com a Digital Iceland.

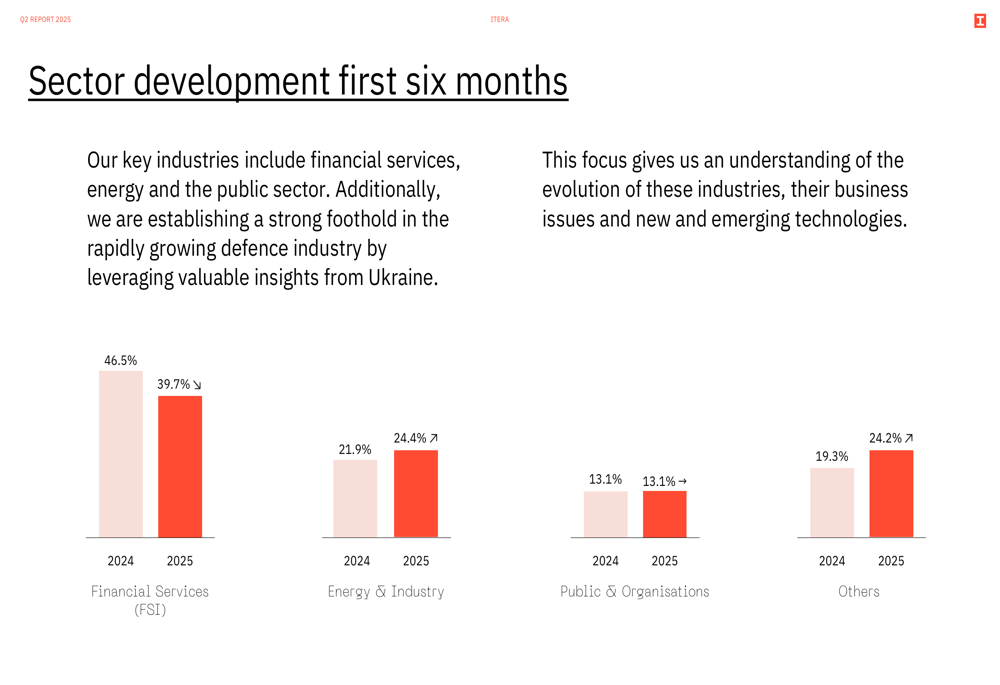

O desenvolvimento setorial para os primeiros seis meses de 2025 mostra mudanças no foco de negócios da Itera:

Eficiência operacional e força de trabalho

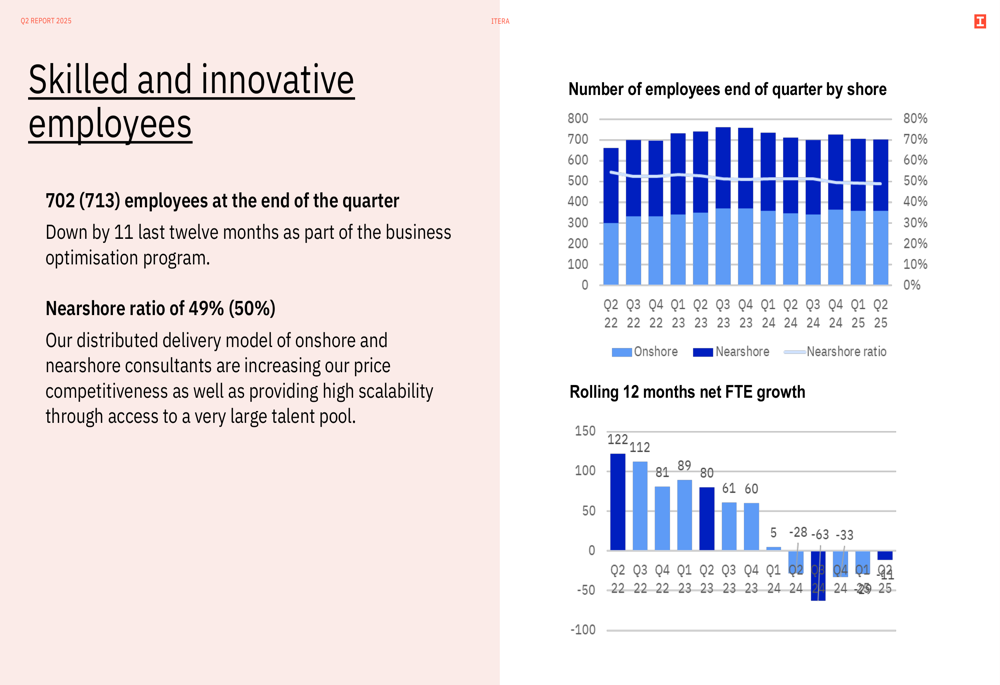

A Itera relatou 702 funcionários no final do 2º tri de 2025, abaixo dos 713 no mesmo período do ano anterior. A empresa mantém uma proporção de nearshore de 49%, ligeiramente abaixo dos 50% anteriores, como parte de seu modelo de entrega global em 8 países e 14 escritórios na Europa.

O gráfico a seguir ilustra a distribuição de funcionários e tendências de crescimento:

A empresa está aprimorando sua eficácia operacional através de uma integração mais profunda de IA, apoiada por redução de despesas gerais e operacionais. A Itera destacou como os agentes de IA estão redefinindo o desenvolvimento de software dentro da organização, com agentes autônomos transformando processos de desenvolvimento e escalando competências.

Fluxo de caixa e retorno aos acionistas

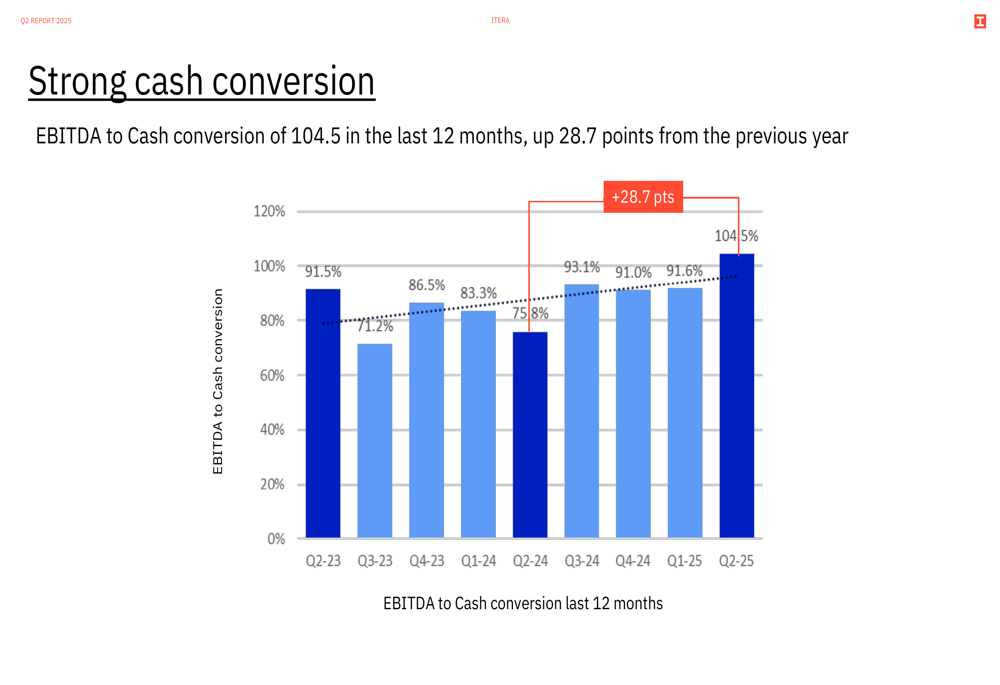

Apesar do ambiente desafiador de receita e lucratividade, a Itera manteve um forte desempenho de fluxo de caixa com fluxo de caixa operacional de NOK 20,8 milhões no 2º tri de 2025 e NOK 68,3 milhões nos últimos 12 meses. A taxa de conversão de EBITDA em caixa da empresa melhorou para 104,5 nos últimos 12 meses, um aumento de 28,7 pontos em relação ao ano anterior.

A forte conversão de caixa é ilustrada no gráfico a seguir:

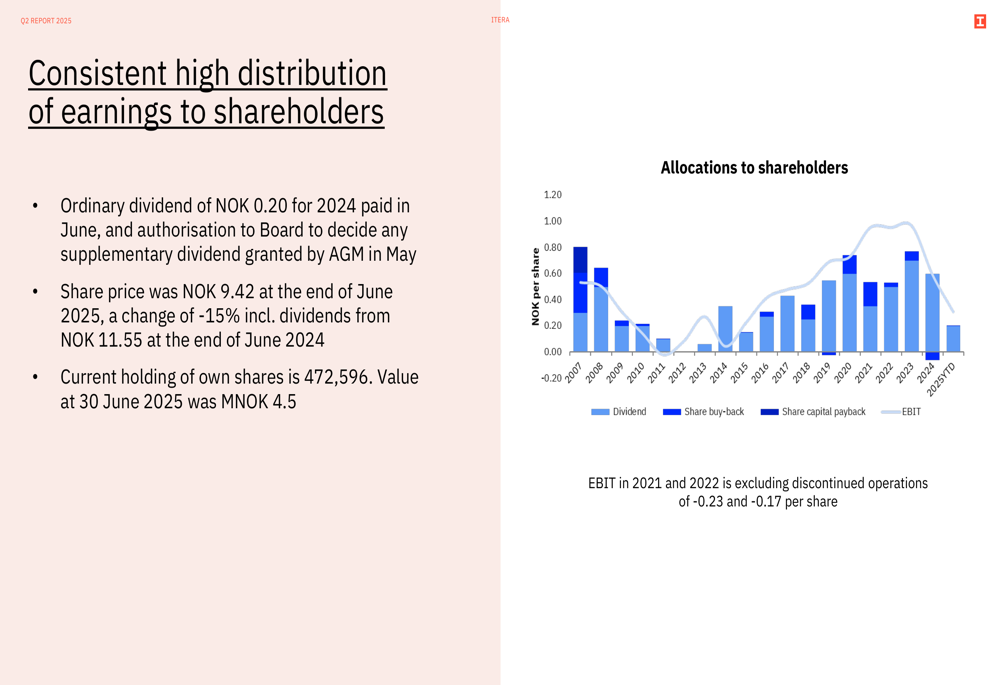

A Itera pagou um dividendo ordinário de NOK 0,20 por ação em junho de 2025, mantendo seu histórico de retornos consistentes aos acionistas. A empresa tem um histórico de alta distribuição de lucros aos acionistas, como mostrado no gráfico de alocações:

Declarações prospectivas

Olhando para o futuro, a administração da Itera expressou otimismo cauteloso sobre a recuperação do mercado, observando que, embora a demanda permaneça fraca, há sinais de leve melhora. A empresa espera que a mudança contínua em direção a soluções nativas em nuvem e orientadas por dados integradas com recursos de IA impulsione oportunidades substanciais de crescimento.

As perspectivas enfatizam várias áreas-chave de foco:

- Demanda subjacente forte por transformação digital

- Prontidão para migrar e operar transformações em nuvem em maior escala para permitir oportunidades de IA

- Potenciais picos de lucro da iniciativa "Enter Ukraine with Itera"

- Ganho de impulso na indústria de defesa

- Foco contínuo no crescimento lucrativo e fluxo de caixa

Reação do mercado e análise

O declínio de 9% na receita e a queda acentuada na margem EBIT para 2,1% representam uma deterioração significativa em relação aos resultados do 1º tri de 2025, quando a Itera relatou crescimento orgânico de 1% e margem EBIT de 9,1%. Isso sugere que as condições de mercado pioraram consideravelmente durante o segundo trimestre, apesar das indicações anteriores da empresa sobre estabilização do mercado.

Apesar desses desafios, as ações da Itera mostraram resiliência, sendo negociadas a NOK 9,16 em 14 de agosto, alta de 1,35% no dia. Isso pode refletir a confiança dos investidores nas iniciativas estratégicas da empresa e na política consistente de dividendos, apesar dos ventos contrários financeiros atuais.

O contraste entre o desempenho do 1º tri e do 2º tri destaca a volatilidade no mercado de serviços de TI e sublinha a importância do pivô estratégico da Itera em direção a oportunidades relacionadas à defesa e à Ucrânia como potenciais impulsionadores de crescimento em um ambiente que, de outra forma, seria desafiador.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: