Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

A Nekkar ASA (OB:NKR) apresentou seus resultados financeiros do 2º tri de 2025 em 28 de agosto, revelando desafios contínuos de lucratividade apesar de fortes números de entrada de pedidos e carteira de encomendas. A empresa reportou uma queda de 7,3% na receita em comparação ao ano anterior e EBITDA negativo, enquanto mantém sua ambiciosa meta de receita para 2027 de NOK 2+ bilhões.

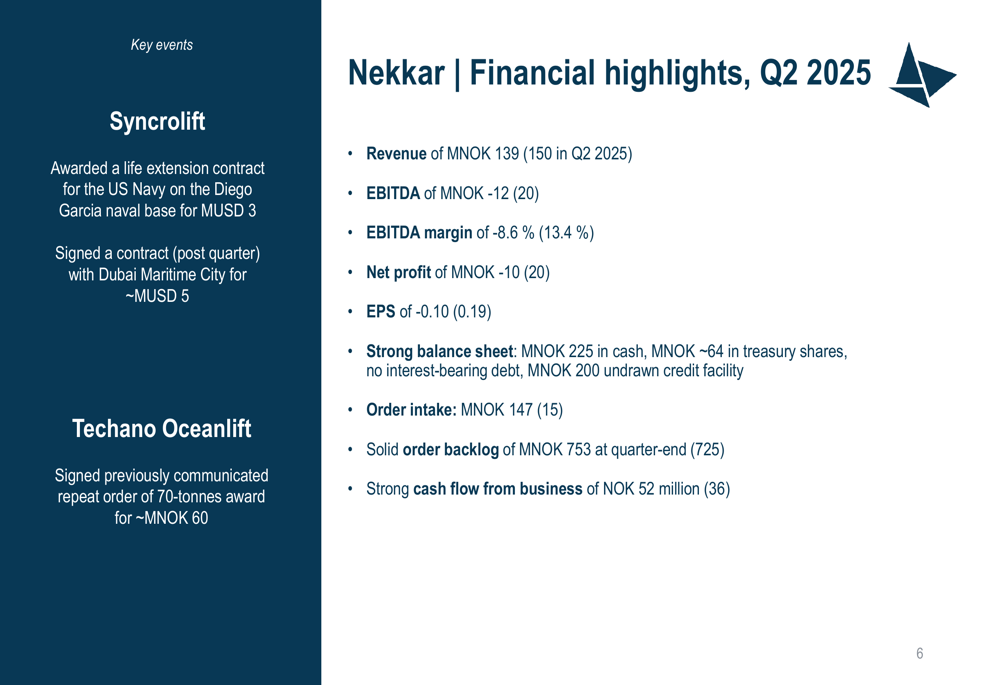

Destaques do Desempenho Trimestral

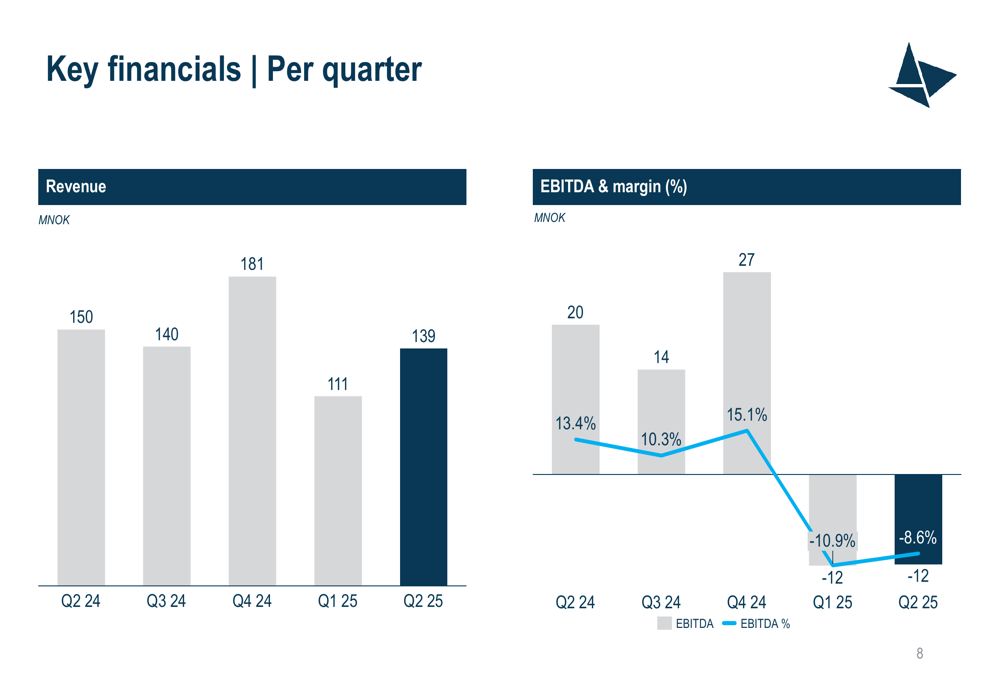

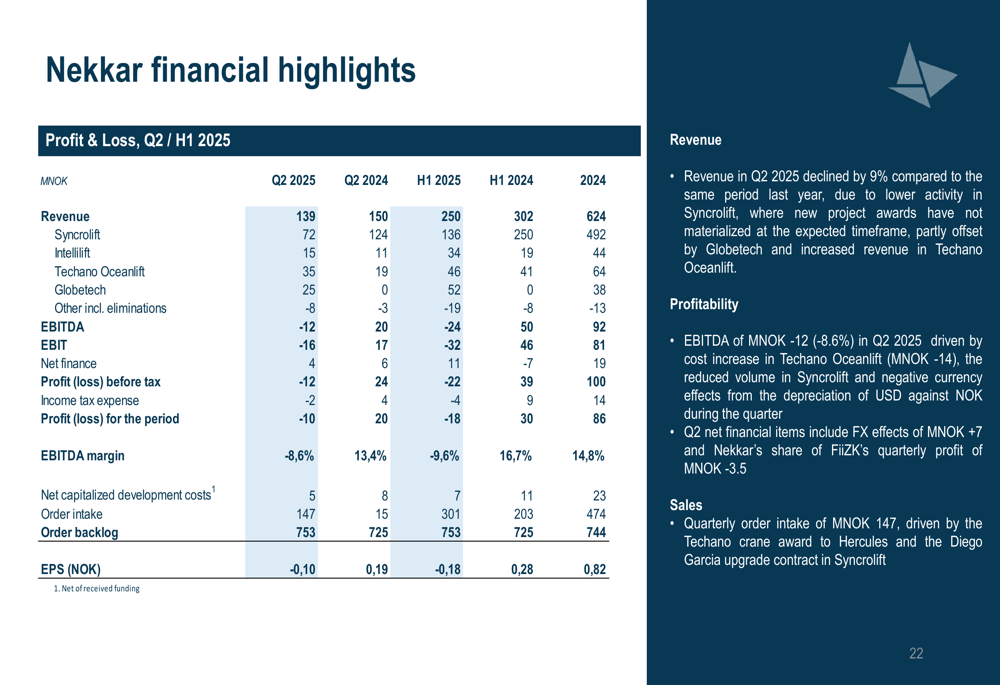

A Nekkar reportou uma receita de NOK 139 milhões no 2º tri de 2025, abaixo dos NOK 150 milhões no mesmo período do ano passado. A empresa registrou um EBITDA negativo de NOK 12 milhões, comparado a um EBITDA positivo de NOK 20 milhões no 2º tri de 2024, resultando em uma margem EBITDA de -8,6% contra 13,4% no ano anterior. O lucro líquido caiu para NOK 10 milhões negativos, comparado a NOK 20 milhões positivos no 2º tri de 2024.

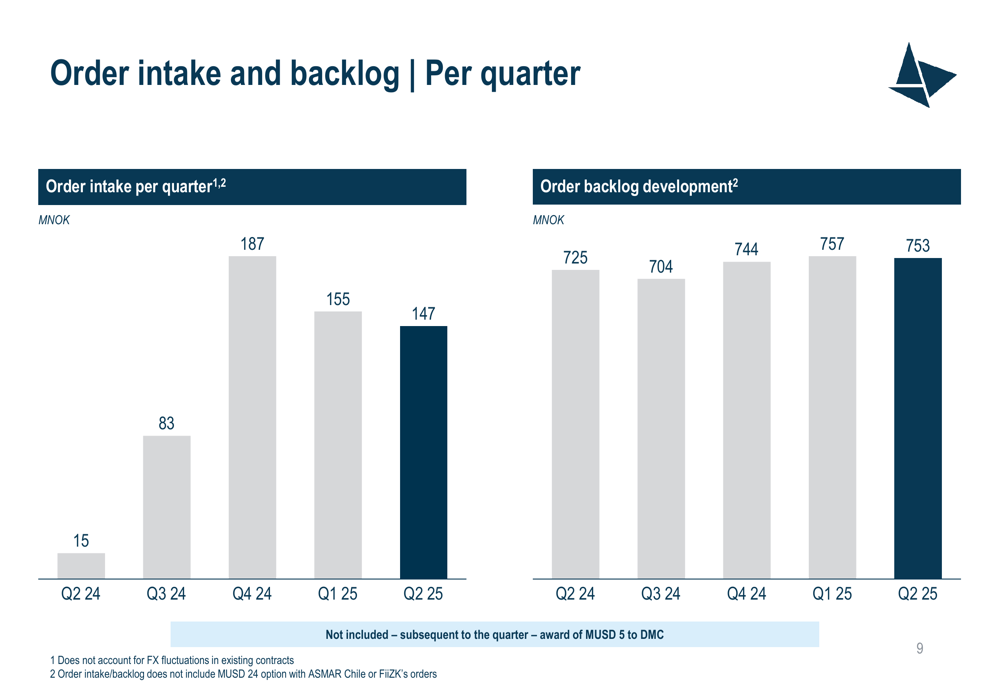

Apesar desses desafios, a Nekkar manteve uma forte entrada de pedidos de NOK 147 milhões (acima dos apenas NOK 15 milhões no 2º tri de 2024) e uma sólida carteira de pedidos de NOK 753 milhões no final do trimestre, ligeiramente superior aos NOK 725 milhões reportados há um ano.

Como mostrado no seguinte gráfico de destaques financeiros:

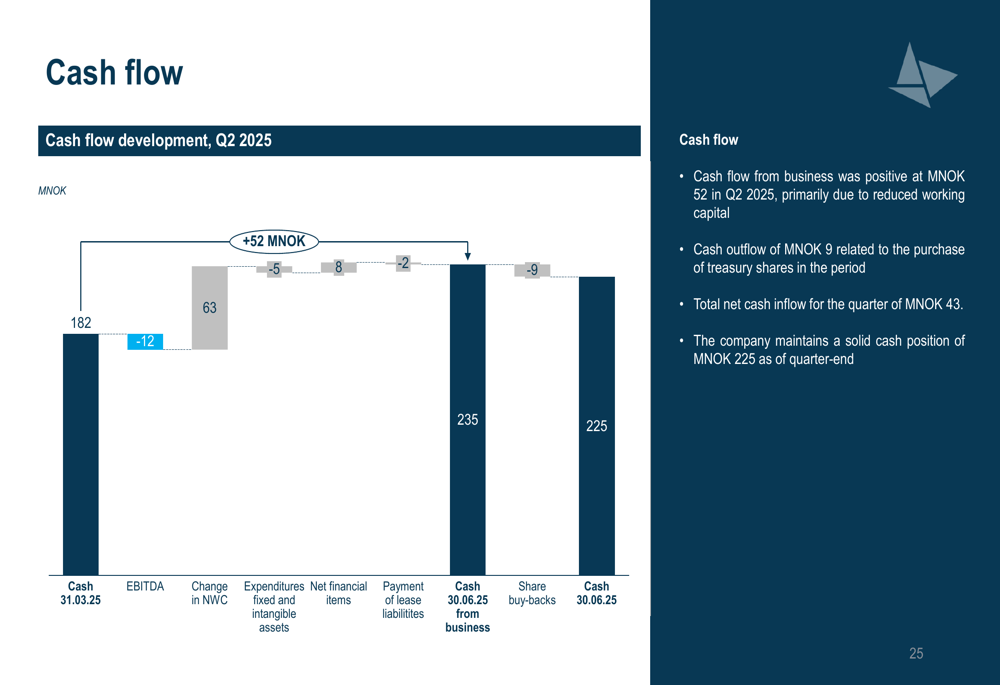

O fluxo de caixa operacional da empresa permaneceu positivo em NOK 52 milhões, acima dos NOK 36 milhões no 2º tri de 2024, demonstrando a capacidade da Nekkar de gerar caixa apesar dos desafios de lucratividade. A empresa mantém um balanço forte com NOK 225 milhões em caixa, aproximadamente NOK 64 milhões em ações em tesouraria, sem dívidas com juros, e uma linha de crédito não utilizada de NOK 200 milhões.

As tendências financeiras trimestrais mostram os recentes desafios na lucratividade:

Enquanto isso, a entrada de pedidos melhorou significativamente em comparação com trimestres anteriores, com a carteira de pedidos permanecendo estável:

Análise de Desempenho por Segmento

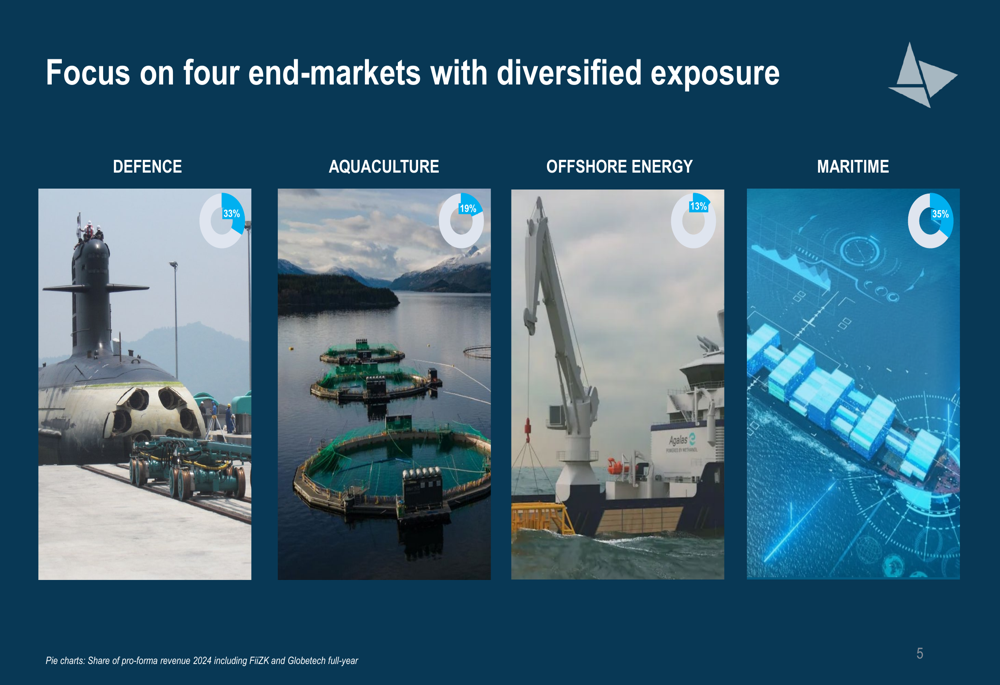

A Nekkar opera em quatro mercados finais: Defesa (33%), Marítimo (35%), Aquicultura (19%) e Energia Offshore (13%), proporcionando diversificação às suas fontes de receita:

O portfólio da empresa inclui várias empresas operacionais, cada uma com desempenho variado no 2º tri:

A Syncrolift, maior unidade de negócios da Nekkar, reportou receita de NOK 72 milhões no 2º tri de 2025, queda significativa em relação aos NOK 124 milhões no 2º tri de 2024. O EBITDA caiu para NOK 3 milhões (margem de 4%) em comparação com NOK 22 milhões (margem de 18%) no ano anterior. A empresa atribuiu esse declínio à "menor atividade, já que novos projetos estão demorando mais do que o previsto" e aos impactos negativos da depreciação do dólar americano em relação ao NOK.

A Techano Oceanlift enfrentou os desafios mais significativos, reportando um EBITDA negativo de NOK 14 milhões sobre uma receita de NOK 35 milhões, resultando em uma margem EBITDA de -41%. A empresa citou "custos excedentes nos primeiros projetos de entrega" como a principal razão para o fraco desempenho.

Em contraste, Intellilift e Globetech apresentaram resultados sólidos. A Intellilift reportou receita de NOK 15 milhões com margem EBITDA de 14%, enquanto a Globetech alcançou NOK 25 milhões em receita com uma impressionante margem EBITDA de 28%.

O detalhamento financeiro por empresa operacional mostra o desempenho variado:

Balanço e Fluxo de Caixa

Apesar dos desafios de lucratividade, a Nekkar manteve uma forte posição financeira com um sólido balanço e fluxo de caixa positivo:

A empresa reportou capital de giro negativo de NOK 22 milhões, uma redução significativa desde o 1º tri e o final de 2024, impulsionada por uma redução nas contas a receber combinada com um aumento nos pagamentos antecipados de clientes. A posição de caixa no final do trimestre foi de NOK 225 milhões, acima dos NOK 205 milhões no final de 2024.

A Nekkar continua seu programa de recompra de ações, tendo adquirido 8.558.543 ações a um preço médio de NOK 9,849 entre o 3º tri de 2023 e o 2º tri de 2025, com um valor total de transação de NOK 84,3 milhões. No 2º tri de 2025, a empresa detém 6.390.782 ações em tesouraria.

Perspectivas Estratégicas e Ambições para 2027

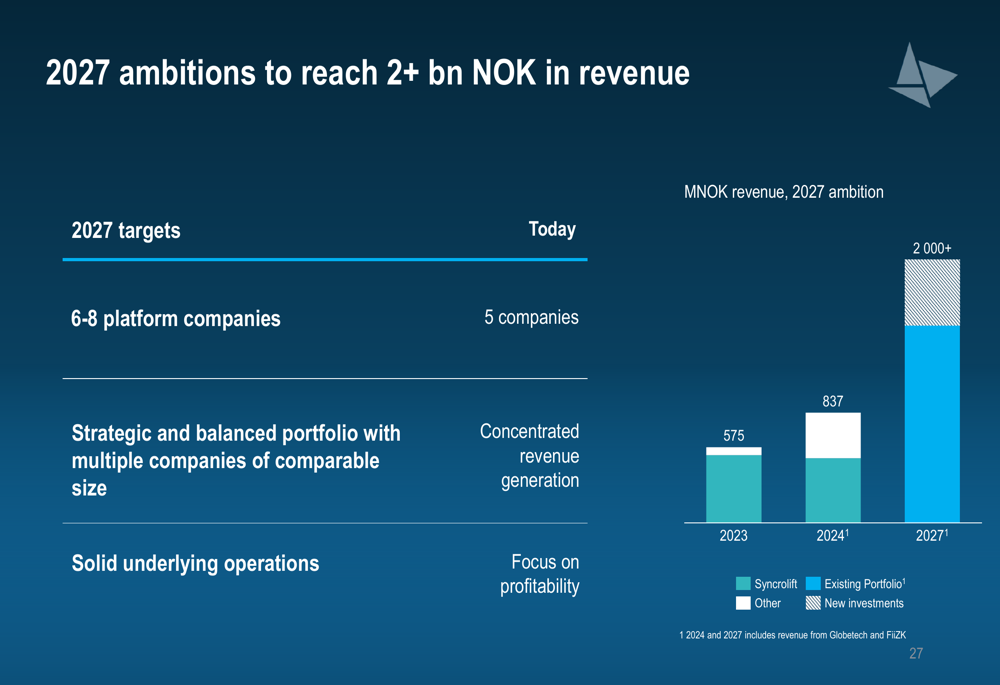

Apesar dos desafios atuais, a Nekkar mantém sua ambiciosa meta de atingir NOK 2+ bilhões em receita até 2027, acima dos NOK 837 milhões em 2024. Esta estratégia inclui expandir das atuais 5 empresas para 6-8 empresas de plataforma, criando um portfólio mais equilibrado:

A estratégia de alocação de capital da empresa concentra-se em:

1. Crescimento das empresas operacionais existentes

2. Construção de um portfólio equilibrado através de fusões e aquisições estratégicas

3. Melhoria contínua e P&D

4. Recompra de ações

A Syncrolift, maior unidade de negócios da Nekkar, continua a ver alta atividade de licitação, particularmente no setor de defesa. A empresa reportou um pipeline de licitações para novas construções/atualizações no valor de NOK 7,4 bilhões, embora tenha observado que "o prazo para adjudicação de contratos pode ser impactado por fatores externos fora do controle da Nekkar."

No setor de aquicultura, a empresa associada da Nekkar, FiiZK, está posicionada para se beneficiar da regulamentação "Miljøfleksordning" da Noruega, que entra em vigor neste outono e permite a recuperação de "biomassa retirada" através da conversão para tecnologia de gaiolas fechadas.

O CEO Ole Falk Hansen resumiu o trimestre: "A receita no 2º tri de 2025 diminuiu 9% em comparação com o mesmo período do ano passado, devido à menor atividade na Syncrolift. O EBITDA de MNOK -12 (-8,6%) no 2º tri de 2025 foi impulsionado pelo aumento de custos na Techano Oceanlift. A entrada trimestral de pedidos de MNOK 147 foi impulsionada pelo contrato de guindaste da Techano para a Hercules e o contrato de atualização de Diego Garcia na Syncrolift."

As ações da Nekkar fecharam a NOK 9,94 em 27 de agosto de 2025, com queda de 0,6% antes do anúncio dos resultados. As ações foram negociadas entre NOK 8,52 e NOK 12,10 nas últimas 52 semanas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: