Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

Introdução e contexto de mercado

A Nordic Semiconductor (OB:NOD) reportou resultados financeiros sólidos para o segundo trimestre de 2025, com crescimento significativo ano a ano e melhora na lucratividade. A empresa apresentou seu desempenho trimestral em 13 de agosto de 2025, destacando a recuperação contínua da receita, expansão de margens e aquisições estratégicas que posicionam a Nordic para crescimento de longo prazo.

A empresa de semicondutores manteve sua posição de liderança no mercado de Bluetooth de Baixa Energia enquanto expandiu seu portfólio de produtos e realizou a transição de um negócio focado em hardware para um provedor de soluções completas. Apesar das incertezas macroeconômicas contínuas e potenciais mudanças nas políticas comerciais que poderiam afetar a demanda do usuário final, a Nordic capitalizou em uma recuperação gradual do mercado ao longo do último ano.

Destaques do desempenho trimestral

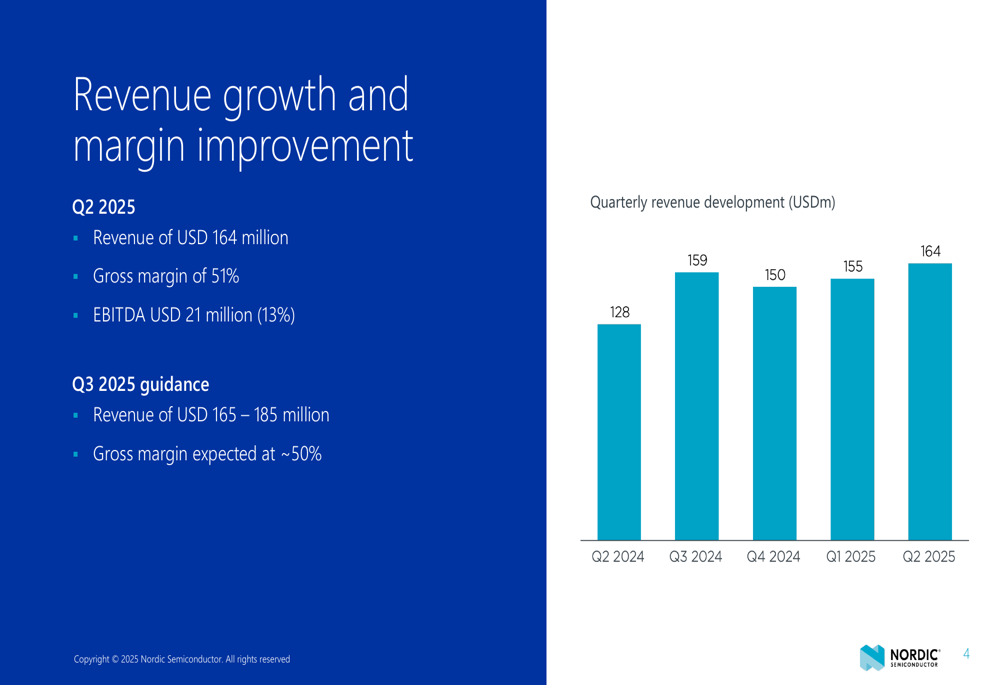

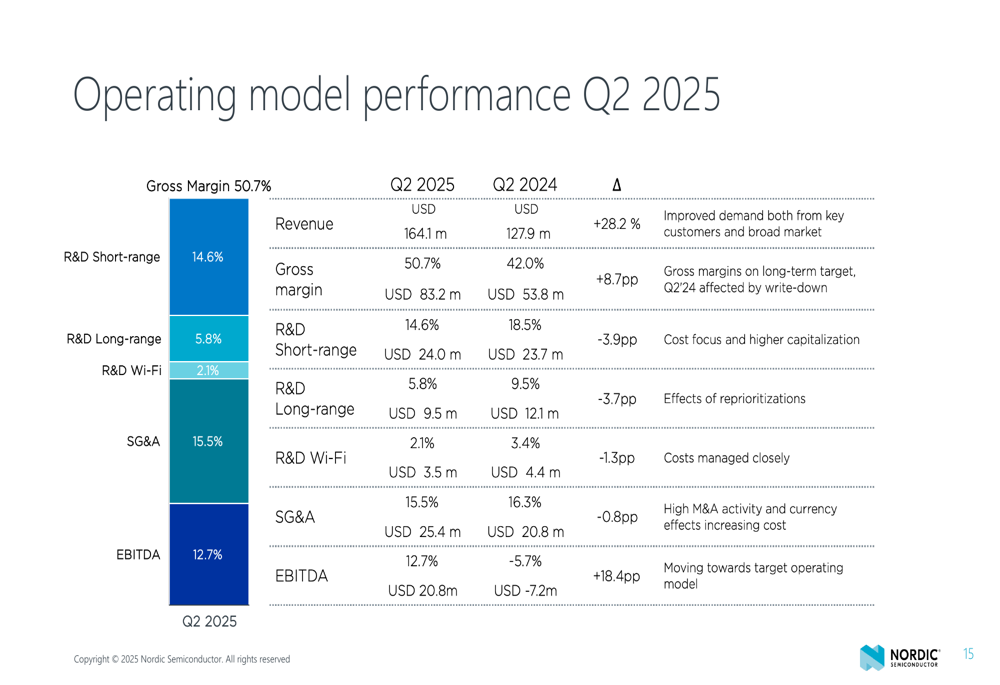

A Nordic Semiconductor reportou uma receita de US$ 164 milhões no 2º tri de 2025, representando um aumento de 28% em relação ao ano anterior e um crescimento de 6% em relação ao trimestre anterior. A empresa também alcançou uma margem bruta de 50,7%, acima dos 42,0% no mesmo trimestre do ano passado, e gerou um EBITDA de US$ 20,8 milhões (margem de 12,7%) em comparação com um valor negativo de US$ 7,2 milhões no 2º tri de 2024.

Como mostrado no gráfico a seguir sobre o desenvolvimento da receita trimestral, a Nordic demonstrou crescimento consistente nos últimos cinco trimestres:

O desempenho da empresa foi impulsionado por forte momentum em mercados-chave, com o segmento de Consumo representando 61% da receita (US$ 100,3 milhões, aumento de 15% ano a ano), seguido por Industrial e Saúde com 36% (US$ 59,2 milhões, aumento de 60% ano a ano), e Outros mercados com 2% (US$ 4,1 milhões, aumento de 39% ano a ano).

O portfólio tecnológico da Nordic continua sendo dominado por soluções sem fio de curto alcance, que geraram US$ 154 milhões no 2º tri de 2025, enquanto o IoT celular de longo alcance contribuiu com US$ 8 milhões e outros fluxos de receita adicionaram US$ 2 milhões.

Análise financeira detalhada

O modelo operacional da Nordic mostrou melhoria significativa no 2º tri de 2025 em comparação com o mesmo período do ano anterior. A empresa manteve uma gestão disciplinada de custos enquanto investia em áreas-chave de crescimento. O gráfico a seguir ilustra o desempenho do modelo operacional:

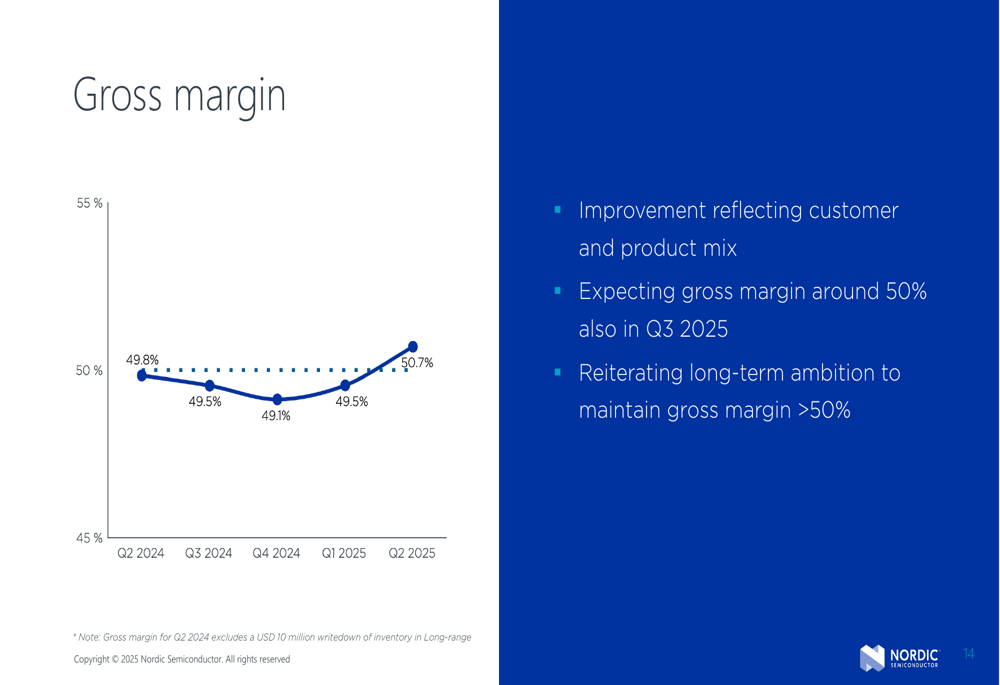

A margem bruta mostrou uma tendência de melhoria constante, atingindo 50,7% no 2º tri de 2025, acima dos 49,5% no trimestre anterior. A empresa atribui essa melhoria a um mix favorável de clientes e produtos, e espera manter uma margem bruta em torno de 50% no 3º tri de 2025.

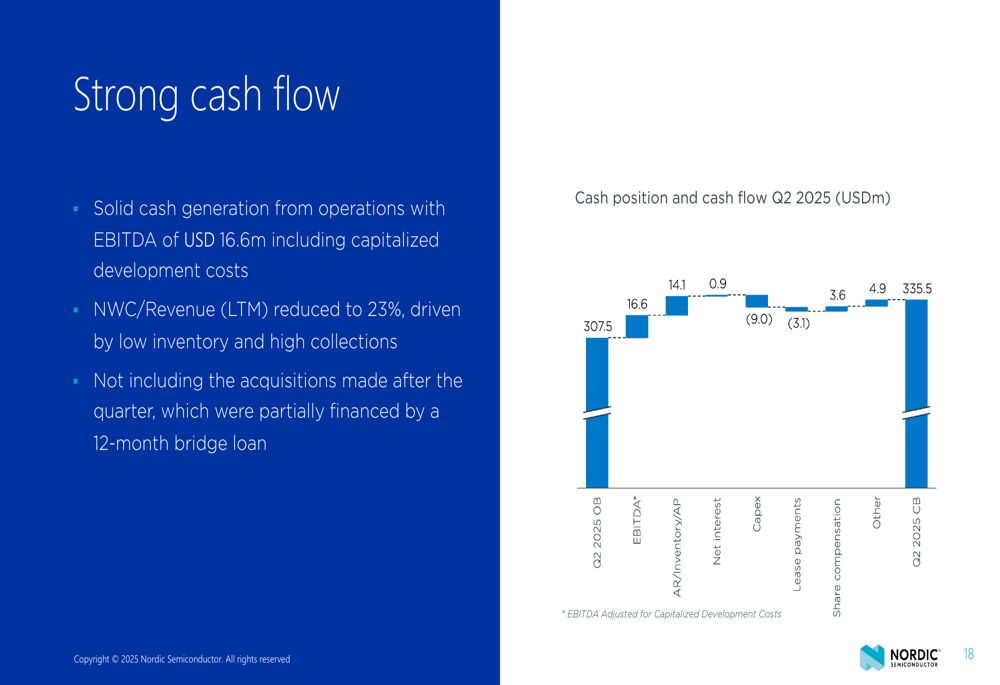

A Nordic demonstrou forte geração de fluxo de caixa, com EBITDA de US$ 16,6 milhões (incluindo custos de desenvolvimento capitalizados) e uma redução no capital de giro líquido para 23% da receita, impulsionada por baixo estoque e altas cobranças. A empresa encerrou o 2º tri de 2025 com uma posição de caixa de US$ 335,5 milhões.

A empresa manteve custos de caixa estáveis ano a ano, apesar das pressões inflacionárias e cambiais, em parte através de uma redução de 5% no quadro de funcionários em comparação com o 2º tri de 2024. Enquanto os investimentos em capital viram um aumento temporário no 2º tri, impulsionado principalmente por expansões na capacidade da cadeia de suprimentos e investimentos em infraestrutura de TI, a intensidade de capex nos últimos 12 meses permaneceu em 2,8% da receita.

Iniciativas estratégicas

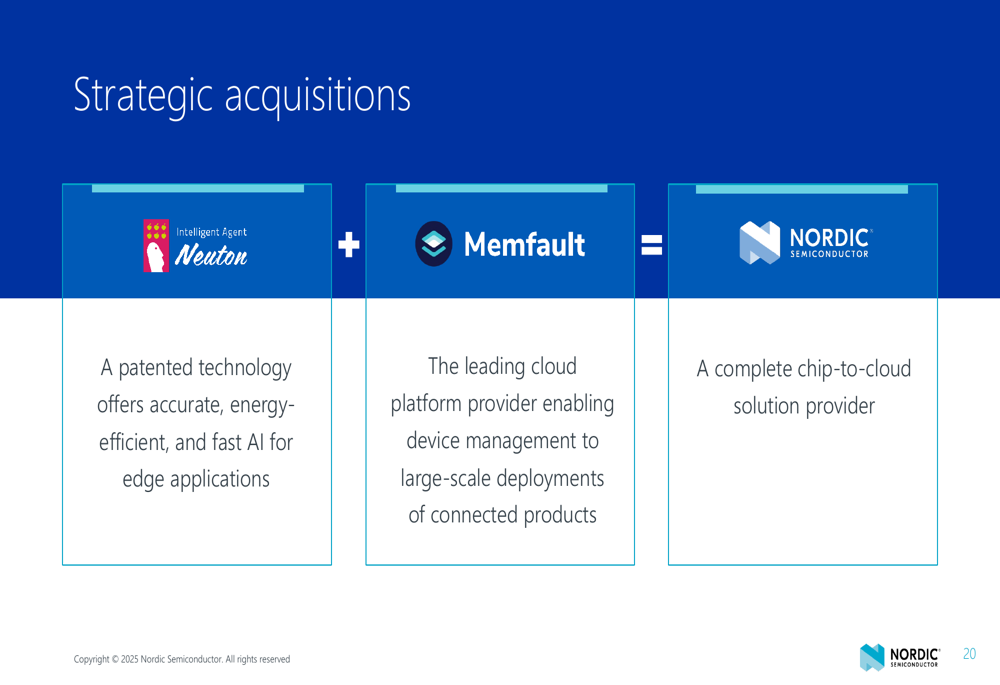

Um destaque importante da apresentação do 2º tri de 2025 da Nordic foi o anúncio de aquisições estratégicas que aceleram a transformação da empresa de um fornecedor de hardware para um parceiro de soluções completas. A Nordic adquiriu a Neuton, que oferece tecnologia patenteada para IA precisa, energeticamente eficiente e rápida para aplicações de borda, e a Memfault, uma fornecedora líder de plataforma em nuvem que permite o gerenciamento de dispositivos para implantações em larga escala de produtos conectados.

Como mostrado no slide a seguir, essas aquisições posicionam a Nordic como uma fornecedora de soluções completas do chip à nuvem:

A Nordic afirma ser a primeira empresa de semicondutores a combinar hardware, software, IA de borda e serviços em nuvem de primeira linha, permitindo que os clientes construam, implantem e atualizem produtos conectados para atender a requisitos em evolução e à crescente complexidade de software.

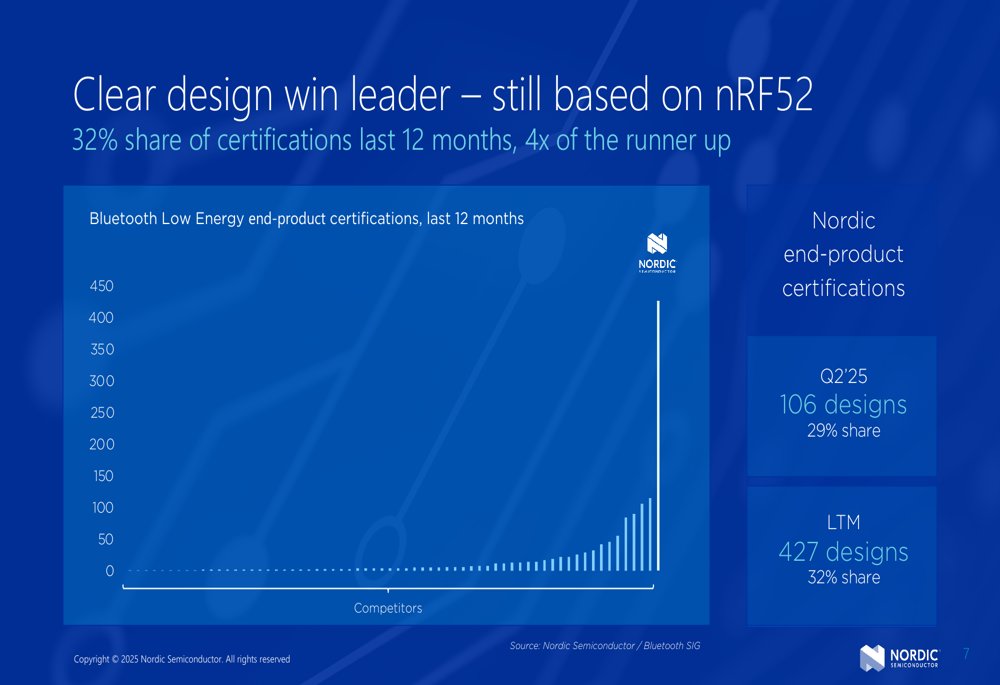

A empresa também mantém sua posição de liderança em design wins de Bluetooth de Baixa Energia, com uma participação de 32% nas certificações nos últimos 12 meses—quatro vezes mais que o segundo colocado. A Nordic reportou 106 design wins no 2º tri de 2025 (29% de participação de mercado) e 427 designs nos últimos doze meses (32% de participação de mercado).

A Nordic continua expandindo seu portfólio de produtos, anunciando o lançamento do nPM1304 PMIC (Circuito Integrado de Gerenciamento de Energia), projetado para aplicações de próxima geração com espaço limitado e baterias ultra-pequenas. A empresa também reportou um forte pipeline de design de clientes para suas ofertas nRF54L, nRF54H, nRF9151 e novos PMICs, com múltiplos produtos inovadores planejados para lançamento dentro da Série nRF54 no segundo semestre de 2025.

Declarações prospectivas

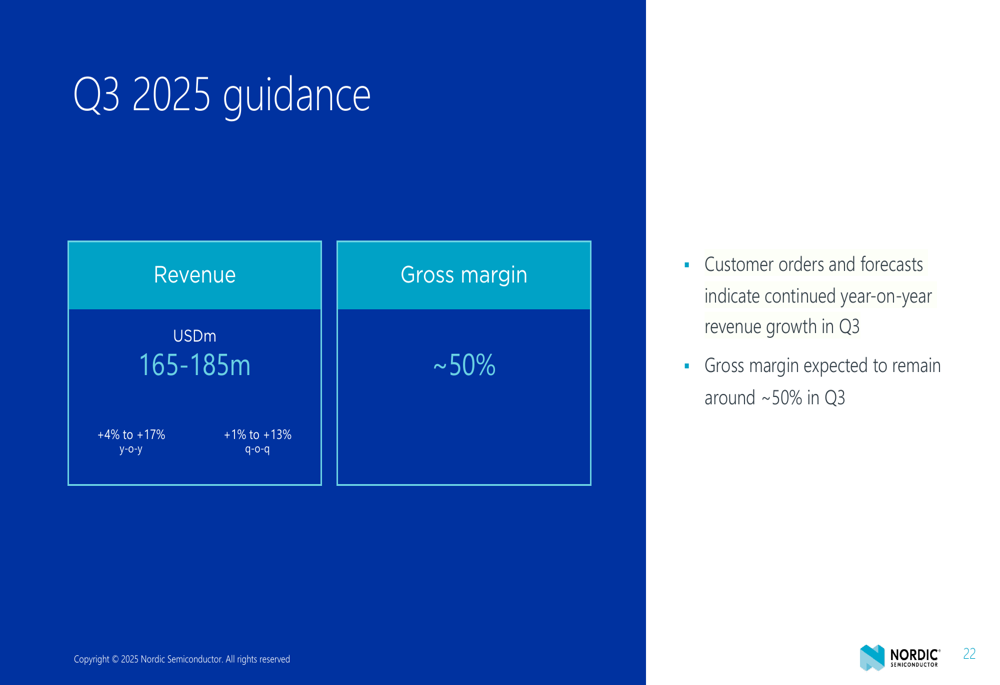

Olhando para o 3º tri de 2025, a Nordic Semiconductor forneceu uma orientação de receita de US$ 165-185 milhões, representando um crescimento de 4-17% ano a ano e 1-13% trimestre a trimestre. A empresa espera que a margem bruta permaneça em torno de 50% no terceiro trimestre.

A administração indicou que os pedidos e previsões dos clientes sugerem crescimento contínuo da receita ano a ano no 3º tri, embora tenham observado que a incerteza macroeconômica persiste, com mudanças na política comercial e tarifas potencialmente afetando a demanda do usuário final.

A empresa também destacou que, embora seus novos lançamentos de produtos e aquisições terão impacto limitado na receita em 2025, espera-se que acelerem o crescimento a partir de 2026. As aquisições aumentarão as despesas operacionais trimestrais em aproximadamente US$ 4 milhões a partir do 3º tri de 2025.

A ambição de longo prazo da Nordic continua sendo manter margens brutas acima de 50%, com foco contínuo na gestão de custos para melhorar a lucratividade geral. A transformação estratégica da empresa em um provedor de soluções completas, combinada com sua liderança de mercado em Bluetooth de Baixa Energia e portfólio de produtos em expansão, posiciona a Nordic Semiconductor para um crescimento sustentado apesar dos desafios contínuos do mercado.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: