Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

Introdução e contexto de mercado

A Orion Properties Inc. (Nova York:ONL), anteriormente conhecida como Orion Office FII, apresentou sua atualização para investidores em agosto de 2025, destacando a mudança estratégica da empresa, afastando-se de propriedades de escritórios tradicionais em direção a ativos de uso dedicado. A mudança de nome, efetivada em 05.03.2025, reflete essa estratégia de negócios em evolução em meio a desafios persistentes no setor imobiliário de escritórios.

As ações da empresa fecharam a US$ 2,55 em 06.08.2025, com negociações após o mercado mostrando um aumento de 3,14% para US$ 2,63. Apesar desta alta, a ação permanece significativamente abaixo de sua máxima de 52 semanas de US$ 4,39, refletindo as preocupações contínuas dos investidores sobre o mercado imobiliário de escritórios.

Iniciativas estratégicas

A apresentação da Orion enfatizou sua mudança estratégica em direção a ativos de uso dedicado e o afastamento de propriedades de escritórios tradicionais que enfrentam obstáculos devido a ambientes de trabalho híbridos e altas taxas de vacância. A empresa está especificamente visando propriedades governamentais, médicas e de operações flexíveis em mercados estáveis com restrições de terreno e crescimento econômico contínuo.

Como mostrado na seguinte ilustração de mudança estratégica:

O CEO Paul McDowell reconheceu na teleconferência de resultados do 1º tri de 2025 que "os próximos um ou dois anos representarão o ponto mais baixo para nossa receita e ganhos de FFO principal", sugerindo que o período de transição envolverá pressão financeira de curto prazo antes do crescimento previsto a partir de 2027.

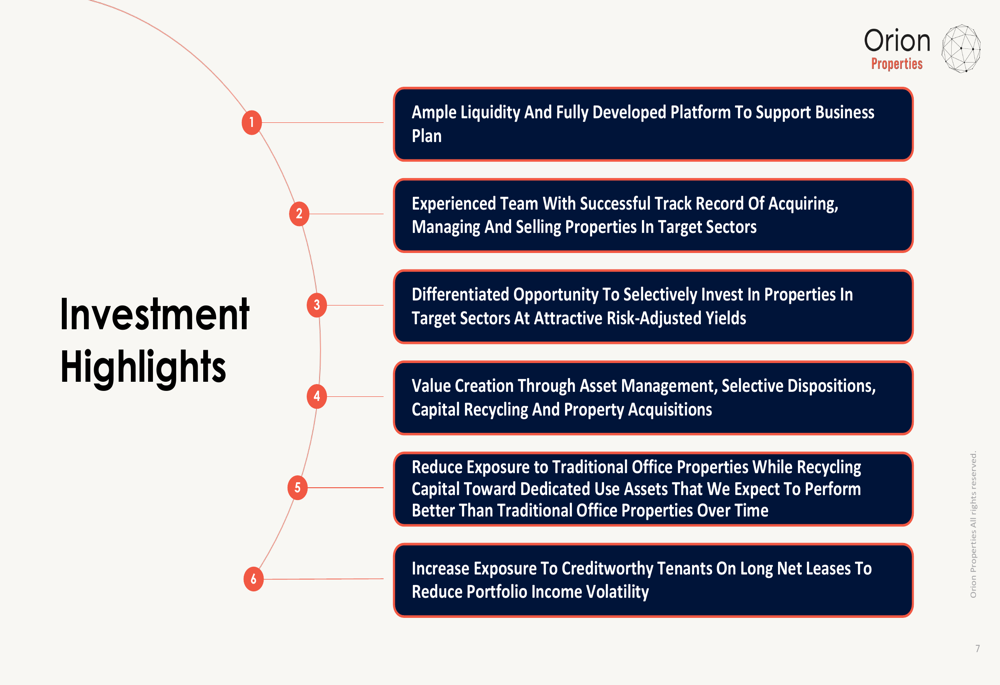

A empresa delineou os principais destaques de investimento que formam a base de sua estratégia:

Destaques de desempenho do portfólio

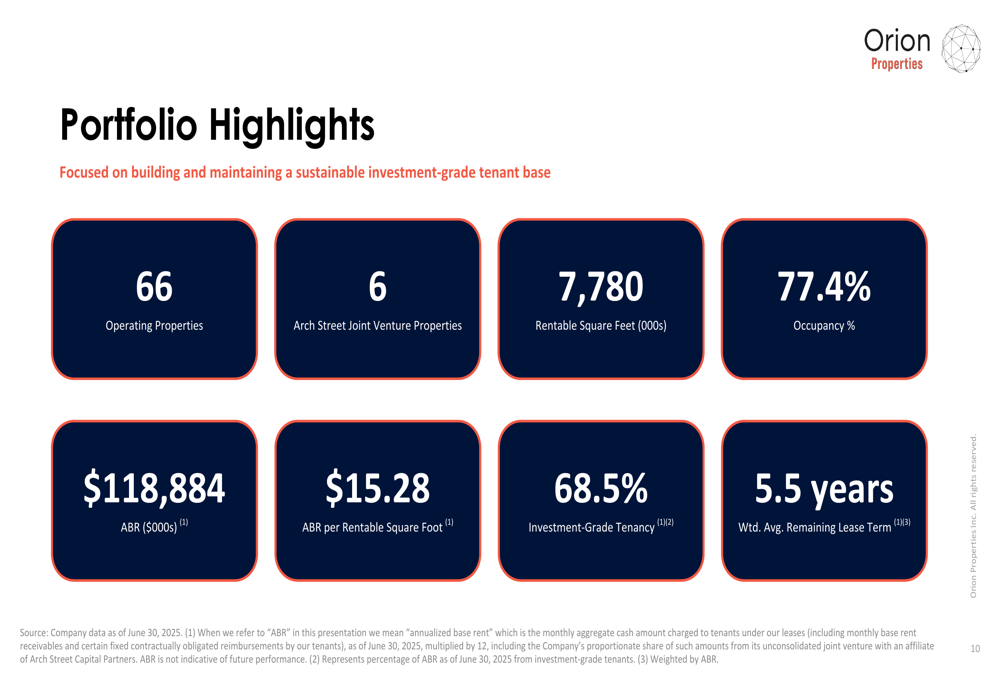

Em 30.06.2025, o portfólio da Orion consistia em 66 propriedades operacionais e 6 propriedades de joint venture, totalizando 7,78 milhões de pés quadrados alugáveis. O portfólio gera US$ 118,88 milhões em aluguel base anualizado (ABR), com uma média de US$ 15,28 por pé quadrado alugável.

A taxa de ocupação atual é de 77,4%, com 68,5% dos inquilinos sendo de grau de investimento e um prazo médio ponderado de arrendamento restante de 5,5 anos. Essas métricas fornecem contexto para os resultados do 1º tri de 2025 da empresa, que mostraram receita de US$ 38 milhões (abaixo dos US$ 47,2 milhões no 1º tri de 2024) e uma perda líquida de US$ 0,17 por ação (melhorada em relação à perda de US$ 0,47 por ação no 1º tri de 2024).

O slide a seguir detalha as métricas atuais do portfólio:

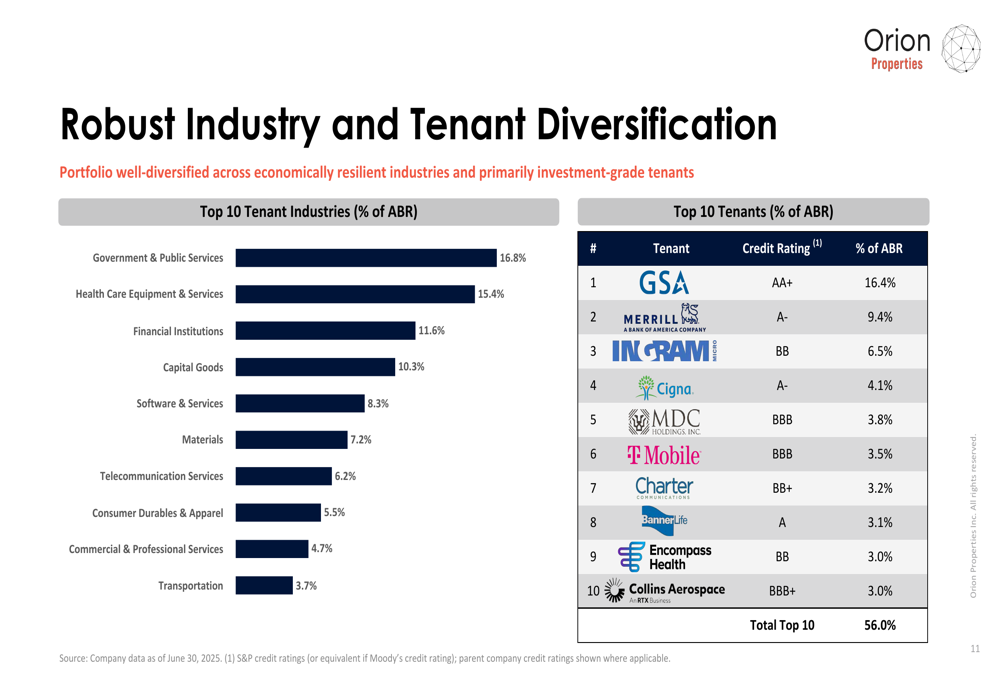

A base de inquilinos da Orion é diversificada entre setores, com Serviços Governamentais e Públicos (16,8%) e Equipamentos e Serviços de Saúde (15,4%) representando os maiores segmentos. A Administração de Serviços Gerais dos EUA (GSA) é o maior inquilino, respondendo por 16,4% do ABR e carregando uma classificação de crédito AA+.

A diversificação de inquilinos e indústrias é ilustrada aqui:

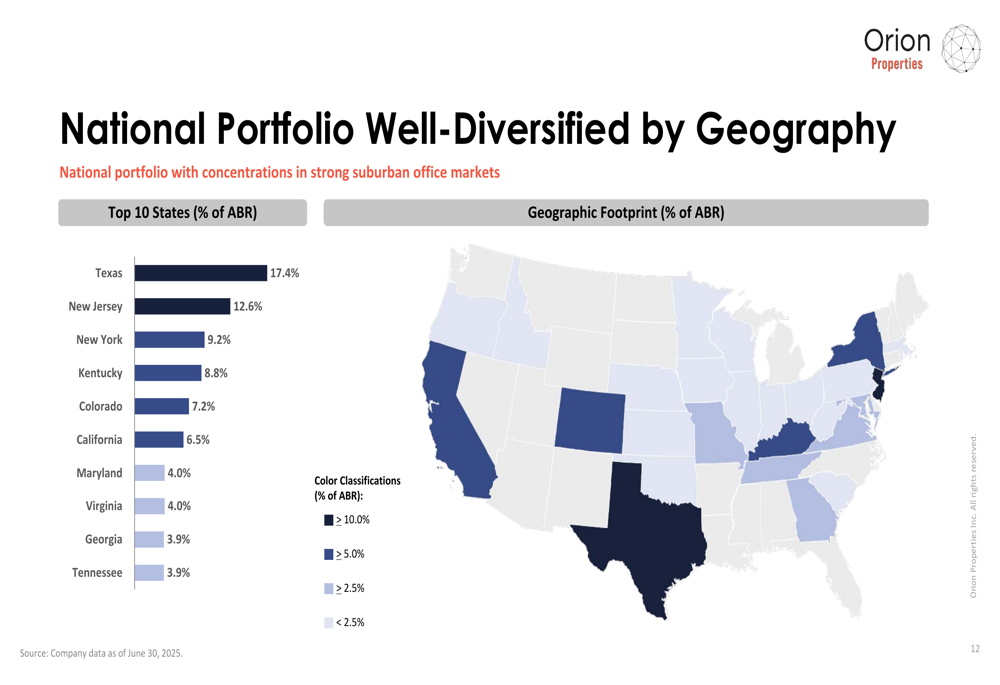

Geograficamente, o portfólio está espalhado pelos Estados Unidos, com Texas (17,4%) e Jersey (12,6%) representando as maiores concentrações estaduais:

Posição financeira e balanço

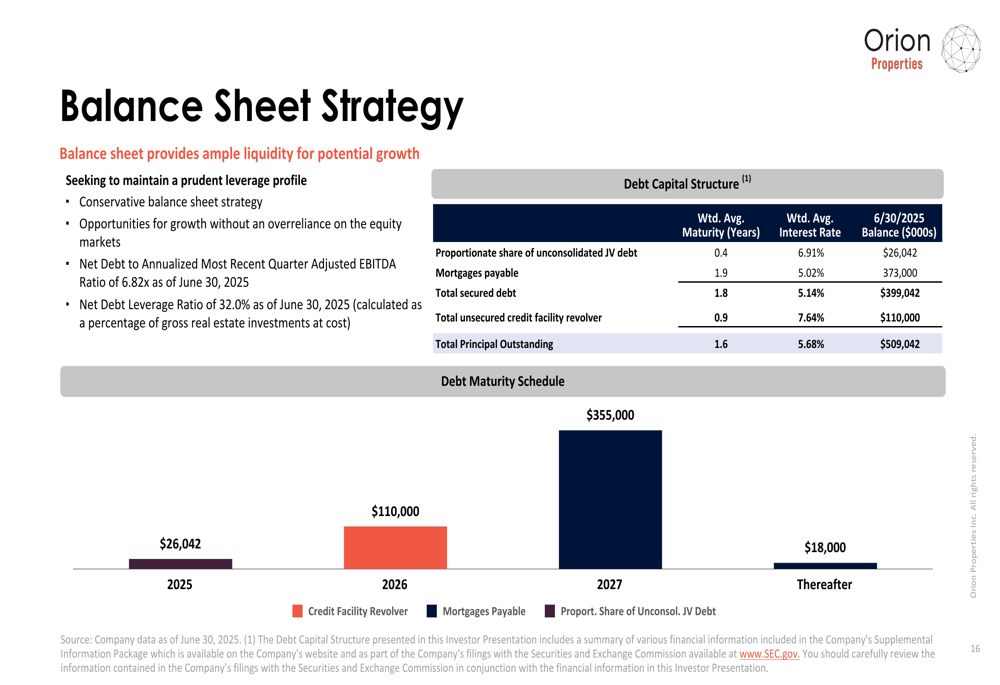

A Orion mantém o que descreve como um perfil de alavancagem prudente com ampla liquidez para potencial crescimento. Em 30.06.2025, a estrutura de capital de dívida incluía US$ 26,042 milhões em participação proporcional de dívida de joint venture não consolidada, US$ 373,0 milhões em hipotecas a pagar e US$ 110 milhões em linha de crédito sem garantia.

O cronograma de vencimento da dívida da empresa mostra US$ 26.042 devidos em 2025, US$ 110.000 em 2026 e US$ 355.000 em 2027. Este cronograma de vencimento relativamente equilibrado proporciona flexibilidade financeira durante o período de transição estratégica da empresa.

A estratégia de balanço e o cronograma de vencimento da dívida são mostrados aqui:

Esta posição financeira deve ser vista no contexto do desempenho financeiro do 1º tri de 2025 da empresa, que mostrou FFO Principal de US$ 10,7 milhões (US$ 0,19 por ação), abaixo dos US$ 20,4 milhões (US$ 0,36 por ação) no 1º tri de 2024, e EBITDA Ajustado de US$ 17,4 milhões, abaixo dos US$ 26,7 milhões no ano anterior.

Realizações recentes

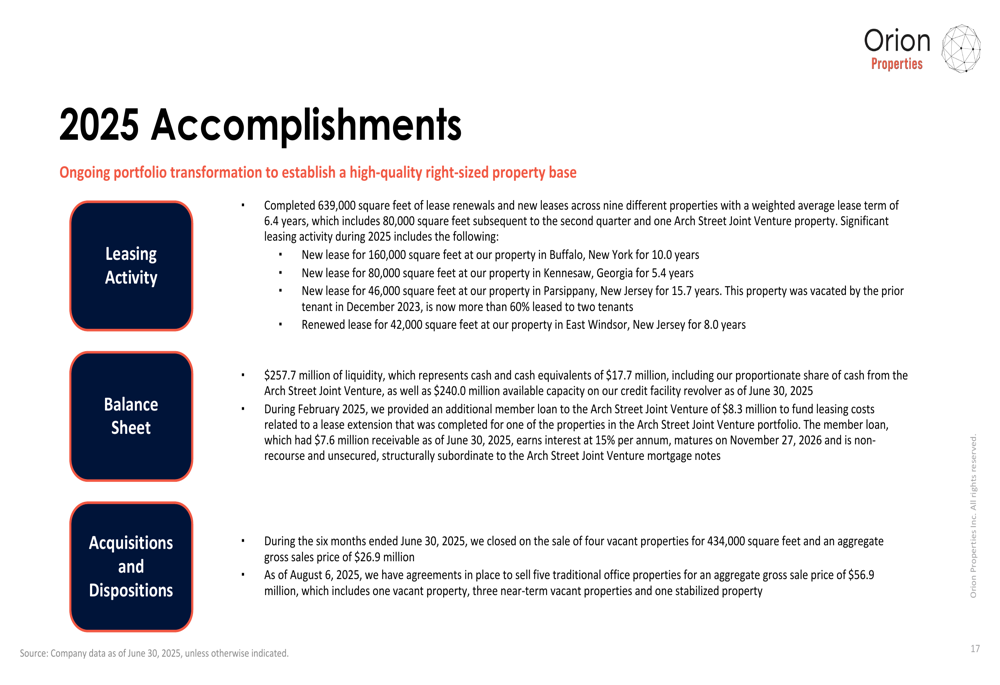

Durante o primeiro semestre de 2025, a Orion progrediu em suas iniciativas estratégicas por meio de atividades de locação e alienações de propriedades. A empresa garantiu novos arrendamentos para 160.000 pés quadrados em Buffalo, Nova York (prazo de 10 anos), 80.000 pés quadrados em Kennesaw, Geórgia (prazo de 5,4 anos) e 46.000 pés quadrados em Parsippany, Nova Jersey (prazo de 15,7 anos).

No que diz respeito às alienações, a Orion vendeu quatro propriedades vagas totalizando 434.000 pés quadrados por US$ 26,9 milhões e cinco propriedades de escritórios tradicionais por um preço de venda bruto agregado de US$ 56,9 milhões. Essas vendas estão alinhadas com a estratégia da empresa de reduzir a exposição ao espaço de escritórios tradicional.

As realizações de 2025 são resumidas neste slide:

A empresa também destacou sua abordagem de criação de valor, que se concentra na gestão ativa de ativos, reciclagem de capital e crescimento externo:

Declarações prospectivas

A administração da Orion projetou FFO Principal entre US$ 0,61 e US$ 0,70 por ação diluída para 2025. A empresa espera que sua mudança estratégica em direção a ativos de uso dedicado melhore as perspectivas de crescimento a longo prazo, particularmente a partir de 2027, após o que a administração antecipa que será um período de transição desafiador de 1-2 anos.

A estrutura de avaliação de investimentos da empresa enfatiza a subscrição de crédito do inquilino, características de arrendamento, atributos imobiliários e características do mercado suburbano. A Orion está particularmente focada em mercados com crescimento populacional, força de trabalho altamente educada, crescimento do emprego, oferta limitada de novos escritórios e ambientes favoráveis aos negócios.

Este foco estratégico representa uma resposta pragmática aos desafios enfrentados pelas propriedades de escritórios tradicionais no ambiente pós-pandemia. Embora a apresentação da empresa enfatize oportunidades de crescimento futuro, os resultados financeiros atuais e o desempenho das ações indicam que os investidores permanecem cautelosos quanto aos riscos de execução associados a esta transição.

À medida que a Orion continua seus esforços de reposicionamento do portfólio, os investidores estarão atentos a sinais de que a estratégia está ganhando força por meio de melhores taxas de ocupação, prazos de arrendamento mais longos e, eventualmente, desempenho financeiro estabilizado.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: