BHIA3: Por que as ações da Casas Bahia estão disparando 25% na B3 hoje?

Introdução e contexto de mercado

A Ramelius Resources Ltd (ASX:RMS) divulgou sua apresentação do trimestre de junho (Q4 FY25) em 29.07.2025, demonstrando produção recorde de ouro e desempenho financeiro excepcional. A produtora australiana de ouro superou suas metas de produção tanto para o trimestre quanto para o ano completo, mantendo margens líderes do setor em meio a preços fortes do ouro. As ações da empresa fecharam em A$ 2,60 em 28.07.2025, representando um retorno de 21,95% no acumulado do ano, apesar de uma queda de 4,41% na sessão mais recente.

Destaques do desempenho trimestral

A Ramelius entregou uma produção de ouro de 73.454 onças no Q4 FY25, superando o limite superior de sua faixa de orientação atualizada de 62.000-72.000 onças. A empresa alcançou isso enquanto reduzia seu Custo Total de Manutenção (AISC) para A$ 1.339 por onça, uma melhoria de 10% em relação ao trimestre anterior.

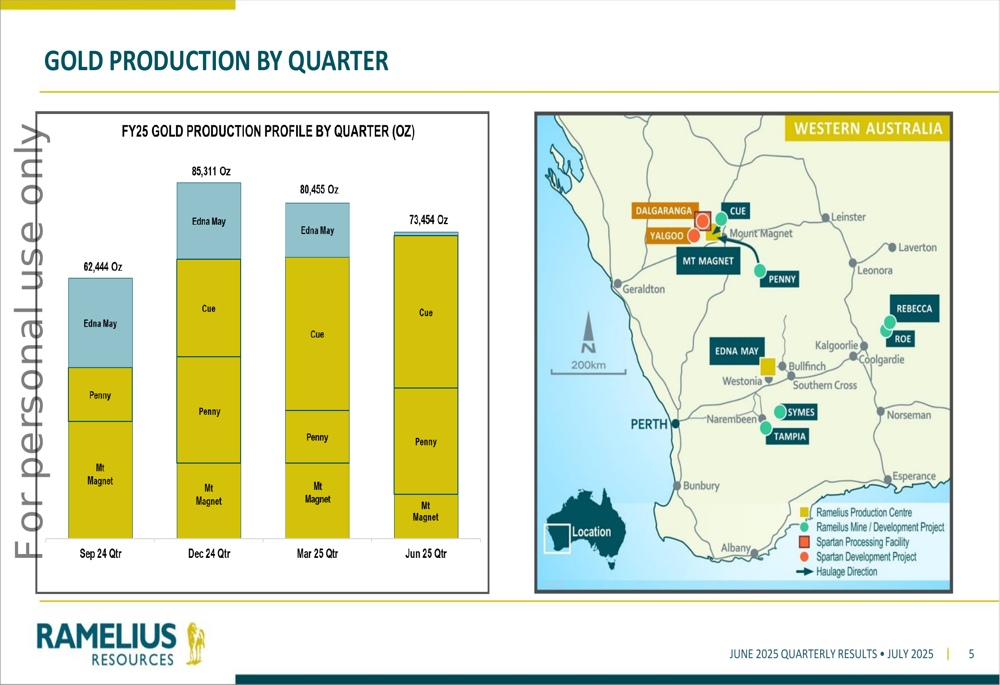

Como mostrado no gráfico trimestral de produção de ouro a seguir, a empresa manteve uma forte produção durante todo o FY25, com o Q4 contribuindo para um total anual recorde:

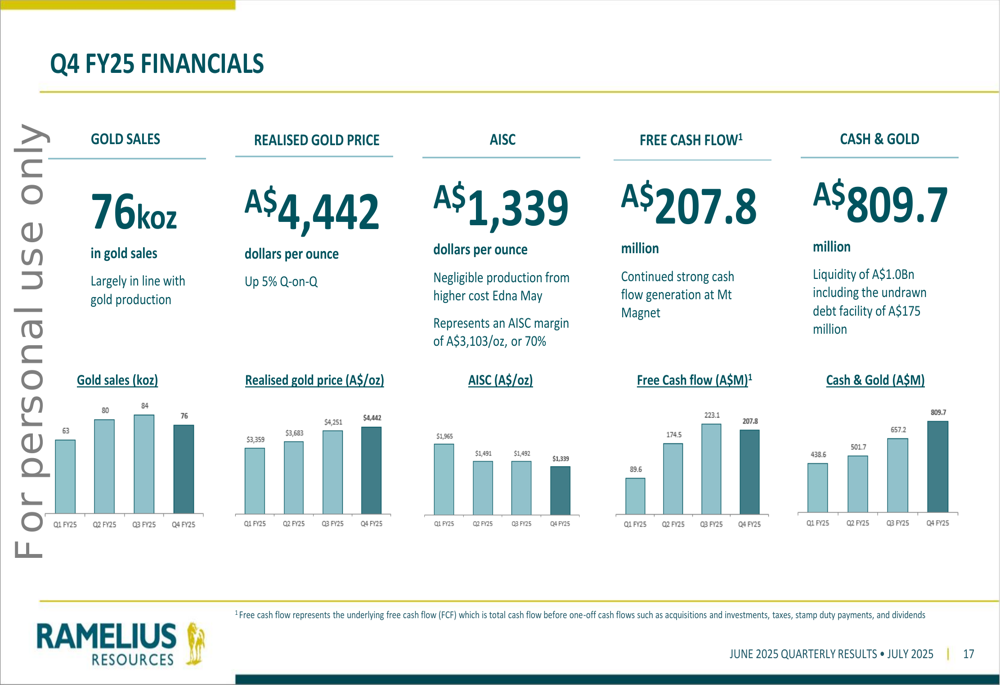

Os impressionantes resultados de produção se traduziram em uma margem AISC líder do setor de A$ 3.103 por onça (70%) para o trimestre, impulsionada pela eficiência operacional e um ambiente favorável de preço do ouro. A empresa realizou um preço médio de ouro de A$ 4.442 por onça no Q4, contribuindo para vendas trimestrais de ouro de 76.000 onças.

O gráfico a seguir ilustra as principais métricas financeiras da empresa para o Q4 FY25:

Análise financeira detalhada

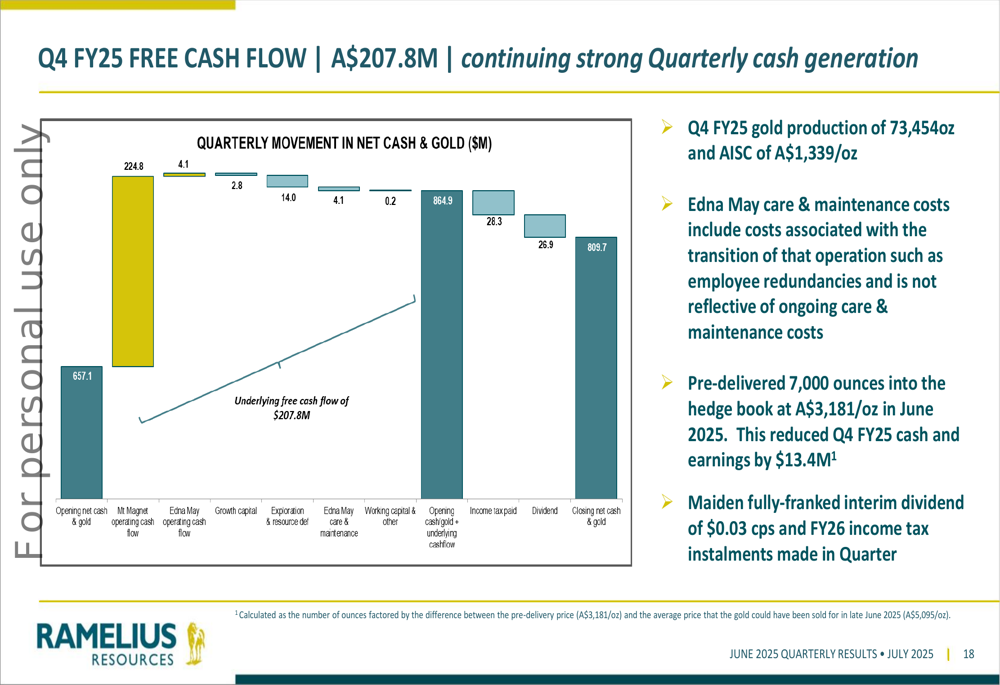

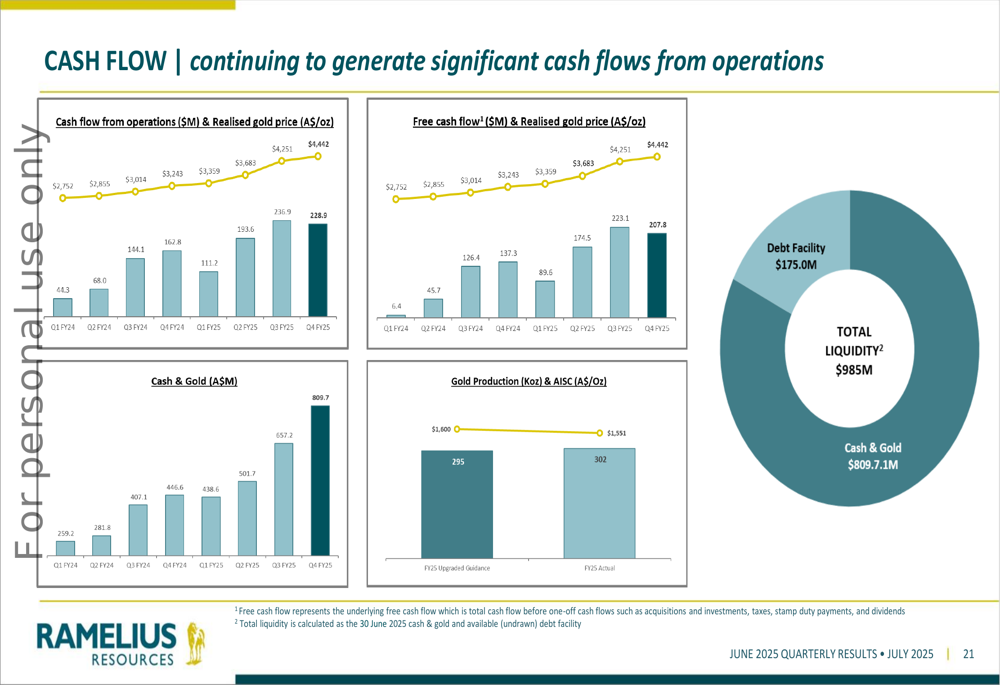

A Ramelius gerou fluxo de caixa operacional de A$ 228,9 milhões e fluxo de caixa livre subjacente de A$ 207,8 milhões no Q4 FY25. Esta geração excepcional de caixa foi impulsionada pela forte produção, disciplina de custos e altos preços do ouro.

A composição do fluxo de caixa livre trimestral é ilustrada no seguinte gráfico em cascata:

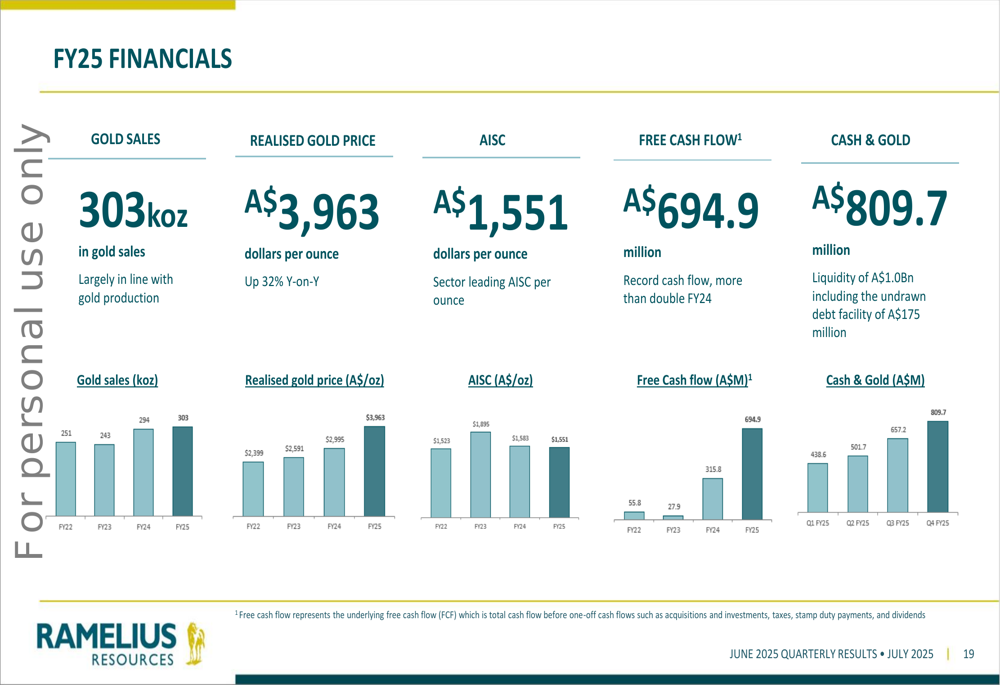

Para o ano fiscal completo de 2025, a Ramelius alcançou produção recorde de ouro de 301.664 onças a um AISC de A$ 1.551 por onça, superando o limite superior de sua faixa de orientação atualizada de 290.000-300.000 onças. Isso se traduziu em fluxo de caixa operacional anual de A$ 770,5 milhões e fluxo de caixa livre subjacente de A$ 694,9 milhões.

O desempenho financeiro anual da empresa está resumido no seguinte gráfico:

A Ramelius encerrou o FY25 com uma posição robusta de caixa e ouro de A$ 809,7 milhões, proporcionando substancial flexibilidade financeira para futuras iniciativas de crescimento. A posição de liquidez da empresa é ainda mais fortalecida por uma linha de crédito não utilizada de A$ 175 milhões, elevando a liquidez total disponível para A$ 985 milhões.

O gráfico a seguir ilustra o desempenho histórico do fluxo de caixa da empresa e a posição atual de liquidez:

Iniciativas estratégicas

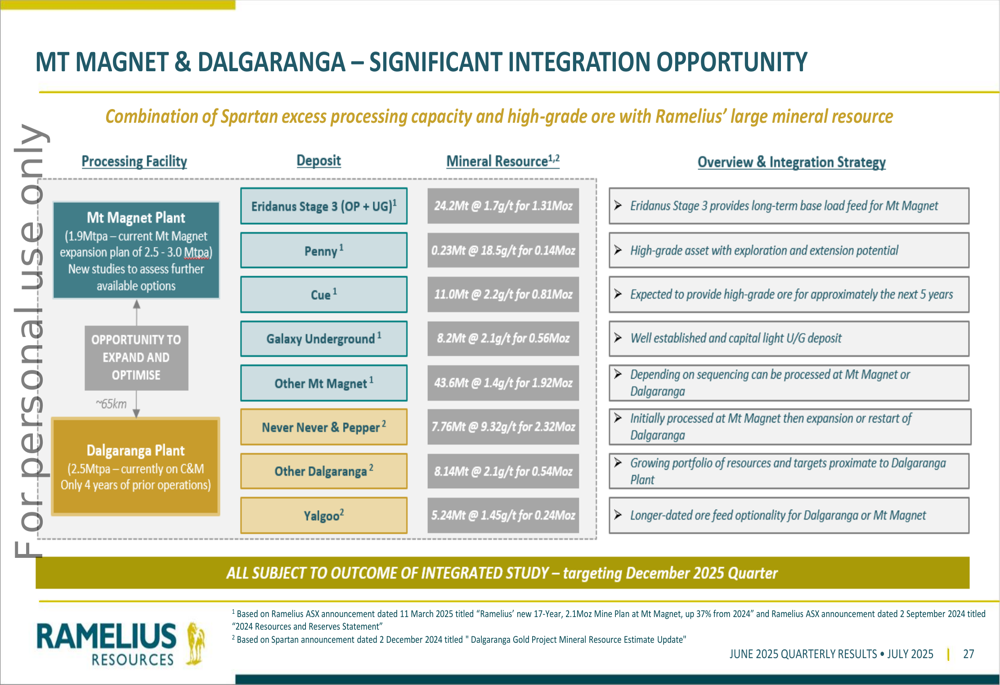

Um desenvolvimento estratégico chave é a aquisição da Spartan, que recebeu todas as aprovações necessárias com data de implementação definida para 31.07.2025. Esta transação cria oportunidades significativas de integração entre as operações de Mt Magnet da Ramelius e os ativos Dalgaranga da Spartan.

Como mostrado na seguinte visão geral de oportunidades de integração, a combinação aproveita a capacidade excedente de processamento da Spartan e a grande base de recursos minerais da Ramelius:

A empresa continua a avançar em seu projeto Rebecca-Roe, com um Estudo de Viabilidade Definitivo em andamento e uma Decisão Final de Investimento prevista para o trimestre de setembro de 2025. O Estudo de Pré-Viabilidade destacou um VPL5% após impostos de A$ 332 milhões a um preço de ouro de A$ 3.500 por onça, com produção de ouro média de 130.000 onças anualmente durante a vida útil da mina a um AISC de A$ 2.346 por onça.

Sucesso na exploração foi relatado em vários locais, com resultados promissores na Extensão Penny North (0,60m a 33,1g/t e 1,24m a 7,80g/t), Perseverance South (13,2m a 6,95g/t, 8,9m a 13,45g/t) e Hesperus (18m a 5,35g/t).

Os principais ativos operacionais da empresa entregaram fortes retornos financeiros no Q4 FY25:

- Mina Penny: A$ 92,5 milhões em fluxo de caixa livre

- Projeto Cue: A$ 124,8 milhões em fluxo de caixa livre

- Mt Magnet: A$ 224,8 milhões em fluxo de caixa operacional

Declarações prospectivas

A Ramelius está focando em várias áreas-chave para o restante do ano calendário de 2025:

1. Concluir a transação da Spartan até 31.07.2025

2. Finalizar o Estudo de Viabilidade Definitivo de Rebecca-Roe levando a uma Decisão Final de Investimento no trimestre de setembro de 2025

3. Aumentar significativamente as atividades de exploração, aproveitando a expertise de exploração da Spartan

4. Continuar a melhorar o desempenho de segurança em todas as operações

A empresa pagou um dividendo intermediário inaugural totalmente franqueado de A$ 0,03 por ação durante o Q4, com dividendos totais para o FY25 atingindo A$ 0,08 por ação. Isso representa um aumento significativo nos retornos aos acionistas, apoiado pela forte geração de fluxo de caixa livre da empresa.

Com um plano de mina de 17 anos em Mt Magnet contendo 2,1 milhões de onças a aproximadamente 140.000 onças por ano, e o potencial de desenvolvimento do projeto Rebecca-Roe, a Ramelius estabeleceu uma base sólida para crescimento sustentável de produção a longo prazo e desempenho financeiro contínuo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: