Ibovespa recua com bancos entre maiores pressões; Raízen é destaque negativo

A Regions Financial Corporation (NYSE:RF) reportou resultados sólidos no segundo trimestre de 2025 em 18 de julho, com lucro por ação ajustado de US$ 0,60 e perspectivas melhoradas para o ano inteiro, demonstrando o contínuo impulso do banco em um ambiente desafiador.

Destaques do Desempenho Trimestral

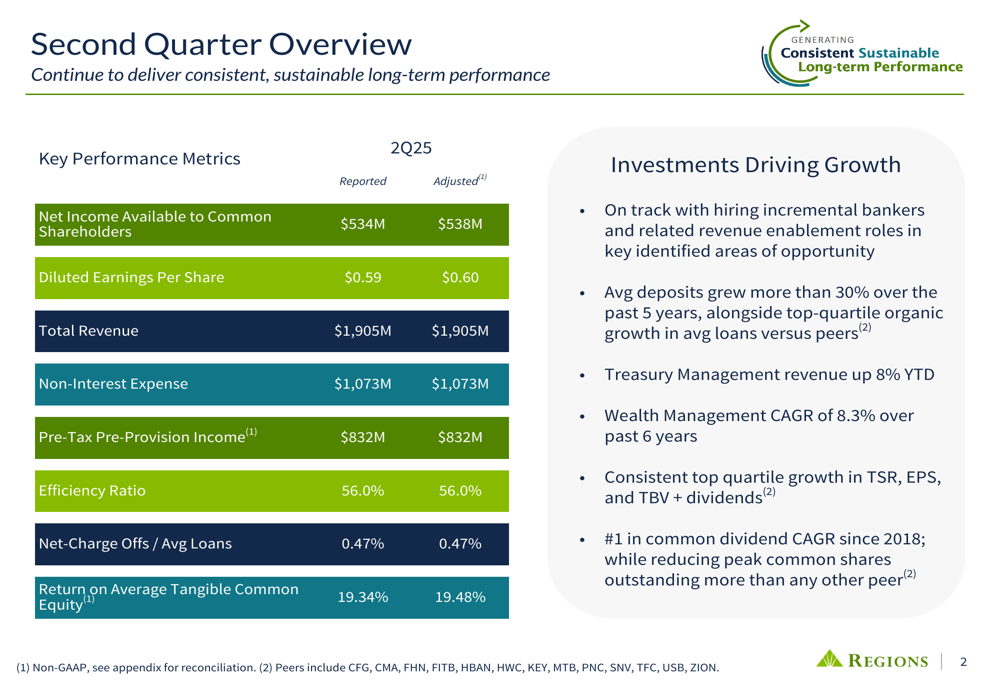

O Regions entregou lucro por ação ajustado de US$ 0,60 no segundo trimestre, acima dos US$ 0,54 no 1º tri de 2025, com lucro líquido reportado disponível para acionistas comuns alcançando US$ 534 milhões. A empresa atingiu receita total de US$ 1,9 bilhão e lucro pré-imposto e pré-provisão de US$ 832 milhões, demonstrando forte desempenho operacional com um índice de eficiência de 56,0%.

O retorno sobre o patrimônio líquido tangível médio permaneceu robusto em 19,48% em base ajustada, posicionando o Regions favoravelmente entre seus pares. O desempenho da empresa foi impulsionado pelo crescimento tanto na receita líquida de juros quanto na receita não relacionada a juros, junto com uma gestão disciplinada de despesas.

Como mostrado na seguinte visão geral abrangente de desempenho:

Análise Financeira Detalhada

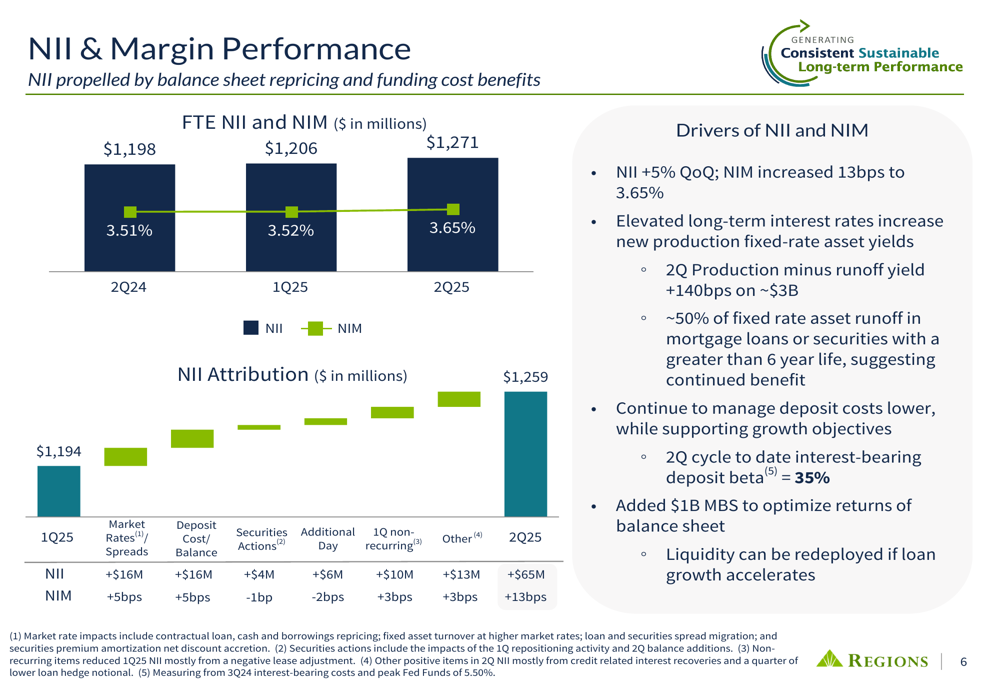

A receita líquida de juros do Regions aumentou 5% em relação ao trimestre anterior, com a margem líquida de juros expandindo 13 pontos base para 3,65%. Essa melhoria foi impulsionada por taxas de juros de longo prazo mais altas, aumentando os rendimentos de ativos de taxa fixa de nova produção, com a nova produção excedendo o rendimento de amortização em 140 pontos base em aproximadamente US$ 3 bilhões. A empresa também continuou a gerenciar os custos de depósitos para baixo, com um beta de depósito com juros de 35% desde o início do ciclo.

O gráfico a seguir ilustra o forte desempenho da receita líquida de juros e da margem:

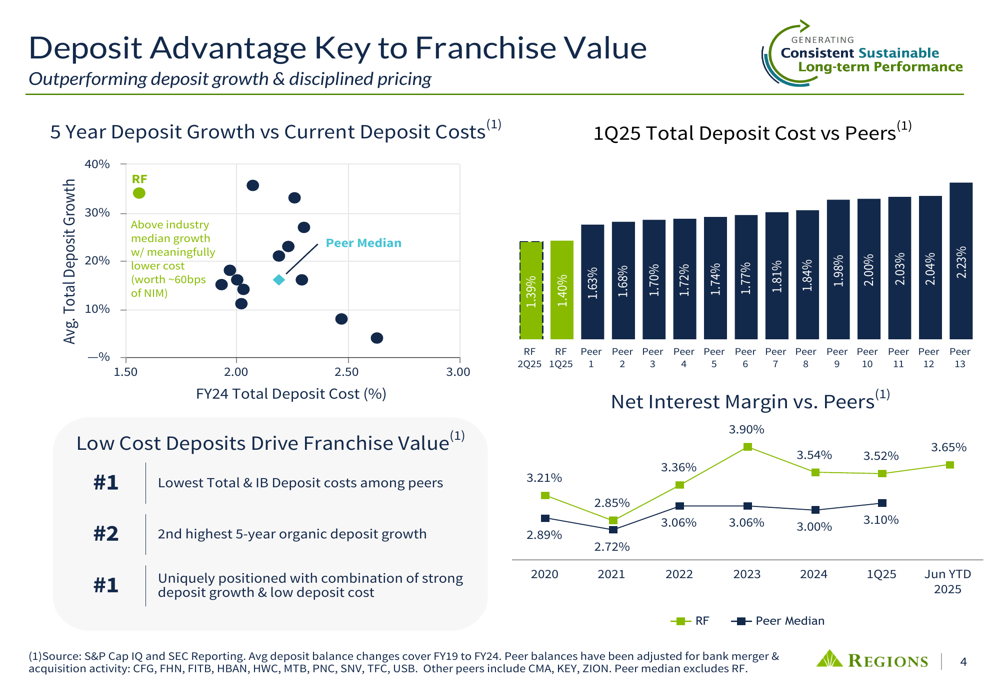

O desempenho dos depósitos permaneceu uma vantagem competitiva chave para o Regions, com depósitos médios aumentando mais de 1% em relação ao trimestre anterior. O banco manteve custos de depósitos significativamente mais baixos em comparação com seus pares, com um custo total de depósito de 1,39% versus a mediana dos pares de aproximadamente 2,35%. Essa vantagem de custo, combinada com forte crescimento de depósitos, cria valor substancial para a franquia.

A vantagem de depósito da empresa é claramente ilustrada nesta análise comparativa:

A receita não relacionada a juros aumentou 5% em base ajustada e 9% em base reportada, atingindo US$ 646 milhões. A receita de gestão de patrimônio cresceu 3% em relação ao trimestre anterior, marcando outro trimestre recorde, enquanto as taxas de cartão e caixa eletrônico aumentaram 7%, beneficiando-se do volume de transações sazonalmente mais alto. A receita de hipotecas saltou 20%, principalmente impulsionada por um ajuste favorável de avaliação de MSR de US$ 13 milhões, e a receita de mercados de capitais aumentou 5%.

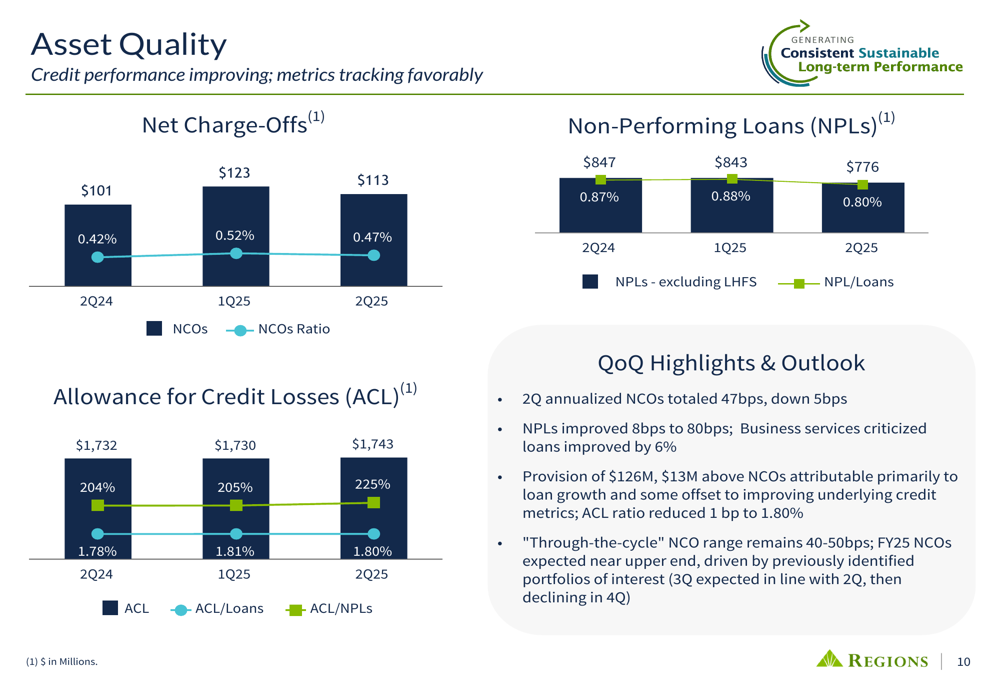

As métricas de qualidade de ativos mostraram melhora, com baixas líquidas diminuindo para 0,47% dos empréstimos médios, de 0,52% no trimestre anterior. Os empréstimos não performantes melhoraram 8 pontos base para 0,80%, e os empréstimos criticados de serviços empresariais melhoraram em 6%. A provisão para perdas de crédito da empresa permaneceu forte em 1,80% dos empréstimos, fornecendo 225% de cobertura para empréstimos não performantes.

O gráfico a seguir demonstra as tendências de melhoria na qualidade dos ativos:

Iniciativas Estratégicas

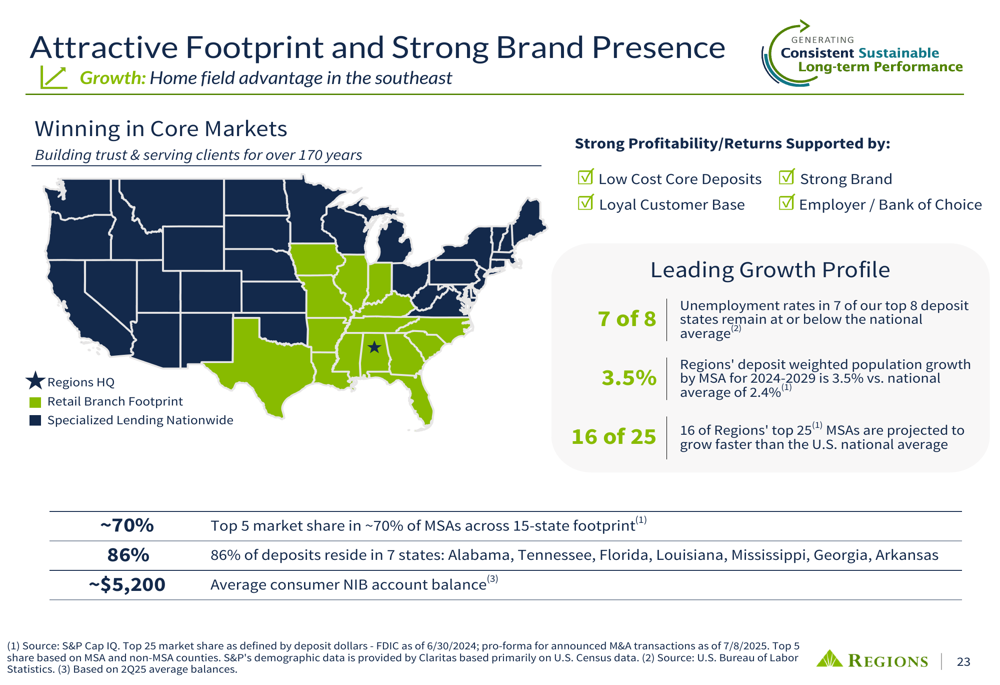

O Regions continua a aproveitar sua forte presença no Sudeste dos EUA, uma região que experimenta crescimento populacional e econômico acima da média. A empresa mantém participação de mercado entre as 5 maiores em aproximadamente 70% das áreas metropolitanas em sua área de atuação de 15 estados, com 86% dos depósitos residindo em sete estados principais: Alabama, Tennessee, Flórida, Louisiana, Mississippi, Geórgia e Arkansas.

A vantagem geográfica da empresa é destacada nesta visão geral regional:

O Regions está investindo estrategicamente em talentos e tecnologia para capitalizar oportunidades de crescimento. O banco está no caminho certo com a contratação de banqueiros incrementais e funções relacionadas à capacitação de receita, focando na expansão em mercados com maior oportunidade. A receita de Gestão de Tesouraria aumentou 8% no acumulado do ano, e a Gestão de Patrimônio alcançou uma taxa de crescimento anual composta de 8,3% nos últimos seis anos.

A empresa também está se preparando para a implementação das regulamentações do Basel III Endgame, gerenciando seu índice CET1 incluindo AOCI mais próximo do limite inferior de sua faixa operacional de 9,25%-9,75%. O Regions tomou medidas para reduzir a volatilidade, incluindo a reclassificação de títulos disponíveis para venda em mantidos até o vencimento e a implementação de estratégias de hedge com derivativos.

Declarações Prospectivas

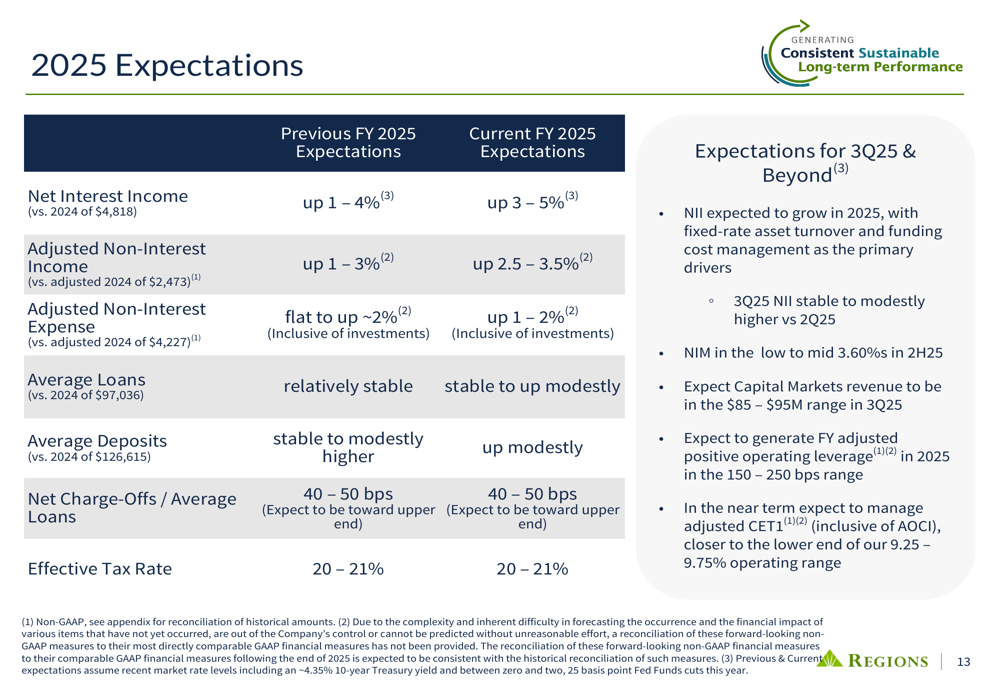

Com base no forte desempenho do segundo trimestre, o Regions elevou suas orientações para o ano inteiro de 2025. A empresa agora espera que a receita líquida de juros cresça entre 3-5% (acima da orientação anterior de 1-4%) e que a receita não relacionada a juros ajustada aumente 2,5-3,5% (acima de 1-3%). Projeta-se que as despesas não relacionadas a juros ajustadas aumentem 1-2%, permitindo que a empresa gere alavancagem operacional positiva ajustada para o ano inteiro na faixa de 150-250 pontos base.

Para o terceiro trimestre de 2025, o Regions espera que a receita líquida de juros seja estável a ligeiramente superior em comparação com o segundo trimestre, com a receita de mercados de capitais projetada na faixa de US$ 85-95 milhões.

As expectativas atualizadas da empresa para 2025 estão resumidas nesta tabela de orientação:

As ações da Regions Financial fecharam a US$ 24,51 em 17 de julho de 2025, e estavam sendo negociadas ligeiramente mais altas a US$ 24,52 no pré-mercado após a divulgação dos resultados. A ação permanece dentro de sua faixa de 52 semanas de US$ 17,74 a US$ 27,96, sugerindo potencial de valorização à medida que a empresa continua a executar suas prioridades estratégicas e entregar desempenho financeiro consistente.

O foco do banco na gestão sólida de riscos, lucratividade por meio de fluxos de receita diversificados e gestão disciplinada de despesas, além de investimentos estratégicos de crescimento, o posiciona bem para continuar gerando valor para os acionistas nos próximos trimestres, apesar das incertezas econômicas contínuas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: