Calendário Econômico: Reunião do Copom, produção industrial e balanço da Petrobras

Introdução e contexto de mercado

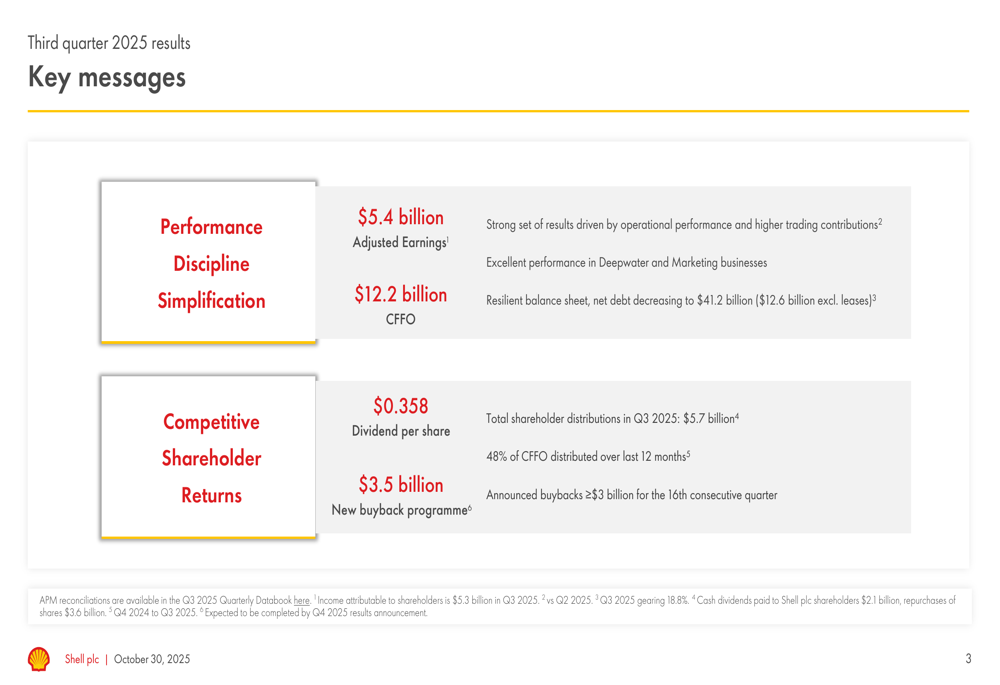

A Shell plc (NYSE:SHEL) apresentou seus resultados do terceiro trimestre de 2025 em 30 de outubro, destacando uma melhora no desempenho financeiro, apesar de não atingir as expectativas dos analistas. A gigante do petróleo e gás reportou lucros ajustados de US$ 5,4 bilhões, acima dos US$ 4,3 bilhões do trimestre anterior, mantendo seu compromisso com o retorno aos acionistas através de um novo programa de recompra de ações.

A apresentação da empresa ocorre em meio a um ambiente complexo no mercado de energia, com os preços do petróleo Brent em média de US$ 69 por barril durante o trimestre, abaixo dos picos anteriores, mas ainda sustentando operações lucrativas em todo o portfólio diversificado da Shell.

Apesar de não atingir o lucro por ação esperado, conforme observado na teleconferência de resultados, onde a empresa reportou LPA de US$ 0,93 contra a previsão de US$ 1,62, as ações permaneceram relativamente estáveis, sendo negociadas ligeiramente em alta no pré-mercado a US$ 75,58, um aumento de 0,04%.

Destaques do desempenho trimestral

Os resultados do terceiro trimestre da Shell mostraram uma ampla melhoria nos principais indicadores financeiros em comparação com o segundo trimestre de 2025, impulsionados pelo que a empresa descreveu como "forte desempenho operacional e maiores contribuições de trading".

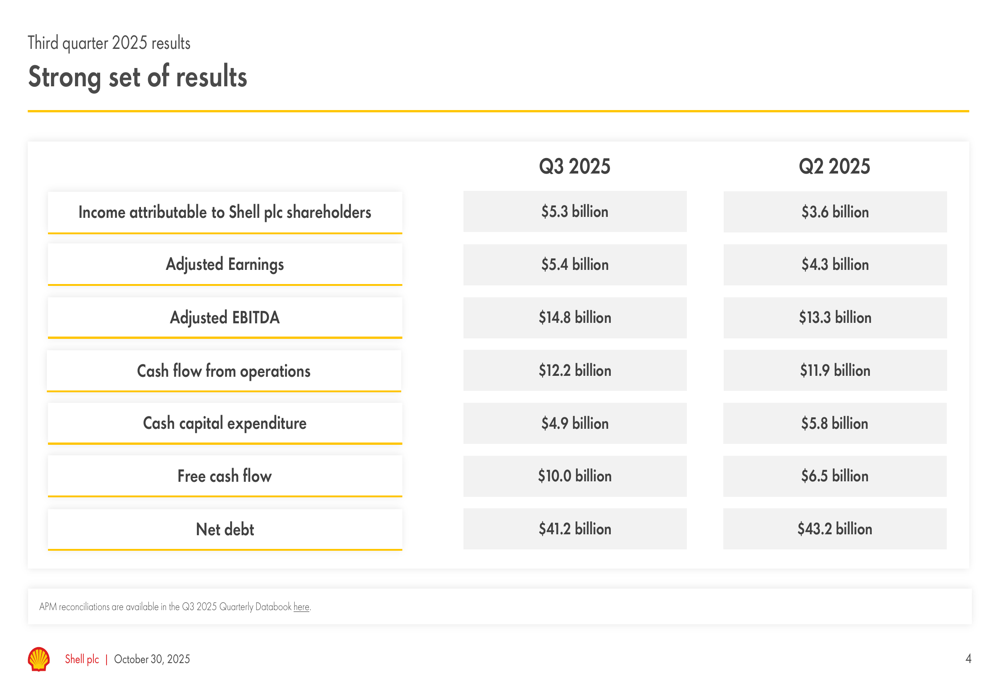

Conforme mostrado no seguinte resumo dos principais resultados financeiros:

O lucro atribuível aos acionistas da Shell aumentou significativamente para US$ 5,3 bilhões, acima dos US$ 3,6 bilhões no 2º tri de 2025. Os lucros ajustados aumentaram para US$ 5,4 bilhões, contra US$ 4,3 bilhões, enquanto o EBITDA ajustado cresceu para US$ 14,8 bilhões, comparado aos US$ 13,3 bilhões do trimestre anterior.

O desempenho do fluxo de caixa da empresa foi particularmente forte, com o fluxo de caixa operacional atingindo US$ 12,2 bilhões e o fluxo de caixa livre saltando para US$ 10,0 bilhões, acima dos US$ 6,5 bilhões no 2º tri. Essa melhoria na geração de caixa permitiu à Shell reduzir sua dívida líquida para US$ 41,2 bilhões, abaixo dos US$ 43,2 bilhões ao final do trimestre anterior.

O slide a seguir ilustra a melhoria trimestral nos principais indicadores financeiros:

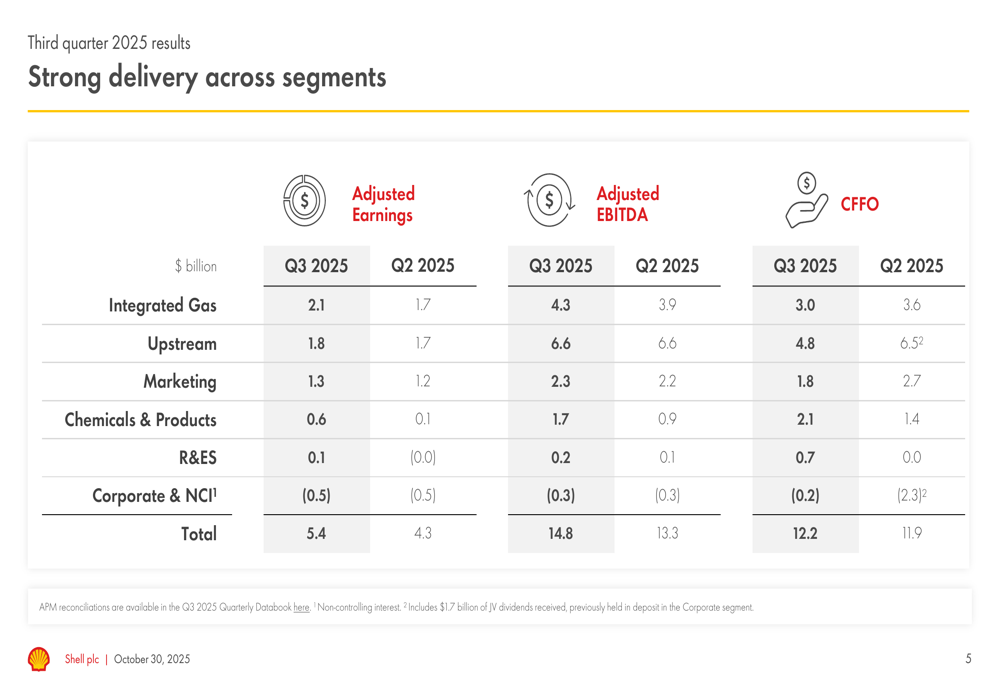

Desempenho por segmento

A apresentação da Shell destacou um forte desempenho em todos os seus segmentos de negócios, com a divisão Upstream continuando a ser uma grande contribuinte para os resultados gerais. A empresa forneceu uma detalhada divisão dos lucros ajustados, EBITDA ajustado e fluxo de caixa operacional por segmento.

Como mostrado na análise de desempenho por segmento abaixo, o Upstream gerou o maior EBITDA ajustado, de US$ 6,6 bilhões, além de contribuir significativamente para o fluxo de caixa operacional:

A apresentação incluiu uma análise dos fatores que afetaram a variação trimestral nos lucros ajustados, destacando o impacto de preços, margens, volumes e outros fatores operacionais. A análise de conversão de caixa demonstrou como a Shell transformou seus lucros em fluxo de caixa, com impacto mínimo das movimentações de capital de giro no trimestre.

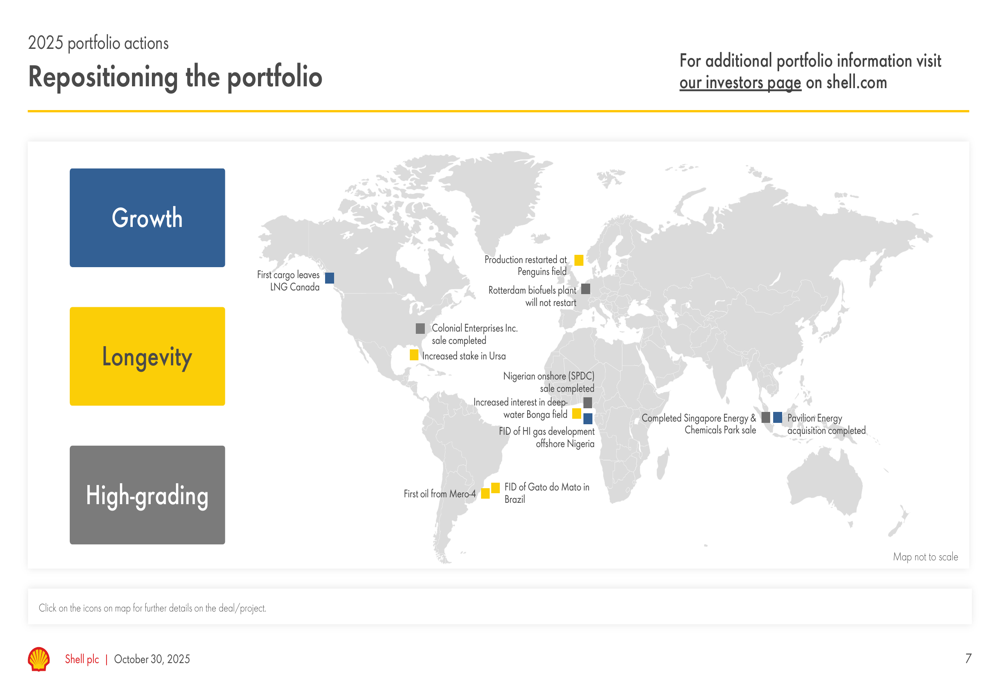

Iniciativas estratégicas e ações de portfólio

A Shell delineou várias ações estratégicas de portfólio realizadas durante 2025, categorizadas como iniciativas de crescimento, projetos de longevidade e aprimoramento de portfólio. Essas ações abrangem múltiplas geografias e segmentos de negócios, refletindo a presença global e a abordagem diversificada da empresa.

Os principais desenvolvimentos destacados na apresentação incluem a primeira carga saindo do LNG Canadá, a retomada da produção no campo Penguins, a conclusão da venda onshore na Nigéria (SPDC) e o primeiro óleo de Mero-4, entre outros. A empresa também observou sua decisão final de investimento no desenvolvimento de gás HI offshore na Nigéria.

O mapa a seguir ilustra as ações globais de portfólio da Shell durante 2025:

Olhando mais adiante, a Shell apresentou seu pipeline de grandes projetos, abrangendo upstream, plantas de liquefação, produtos químicos e derivados, hidrogênio, energia solar, captura e armazenamento de carbono e energia eólica offshore. Esses projetos são projetados para apoiar os objetivos estratégicos da empresa, equilibrando a produção tradicional de energia com iniciativas de baixo carbono.

Alocação de capital e retorno aos acionistas

A Shell reafirmou seu compromisso com o retorno aos acionistas, anunciando um dividendo de US$ 0,358 por ação para o 3º tri de 2025 e distribuições totais aos acionistas de US$ 5,7 bilhões para o trimestre. A empresa distribuiu 48% de seu fluxo de caixa operacional aos acionistas nos últimos 12 meses, em linha com sua meta de 40-50%.

A companhia anunciou seu 16º programa consecutivo trimestral de recompra de ações de pelo menos US$ 3 bilhões, ligeiramente inferior aos US$ 3,5 bilhões mencionados na teleconferência de resultados. Os dividendos em dinheiro pagos aos acionistas no 3º tri totalizaram US$ 2,1 bilhões, com recompras de ações somando US$ 3,6 bilhões.

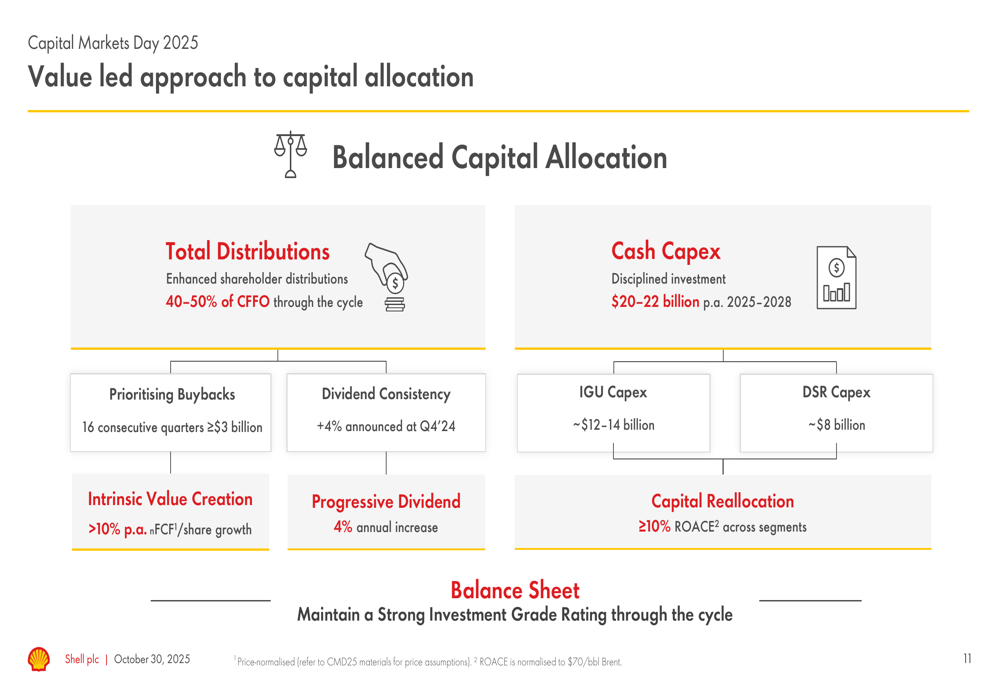

A estratégia de alocação de capital da Shell, conforme delineada na apresentação, equilibra retornos aos acionistas com investimentos em crescimento futuro, mantendo um balanço sólido:

A empresa planeja manter despesas de capital de US$ 20-22 bilhões anualmente de 2025 a 2028, com aproximadamente US$ 12-14 bilhões alocados para os segmentos de Gás Integrado e Upstream e cerca de US$ 8 bilhões para Downstream e Soluções de Energia Renovável.

Declarações prospectivas

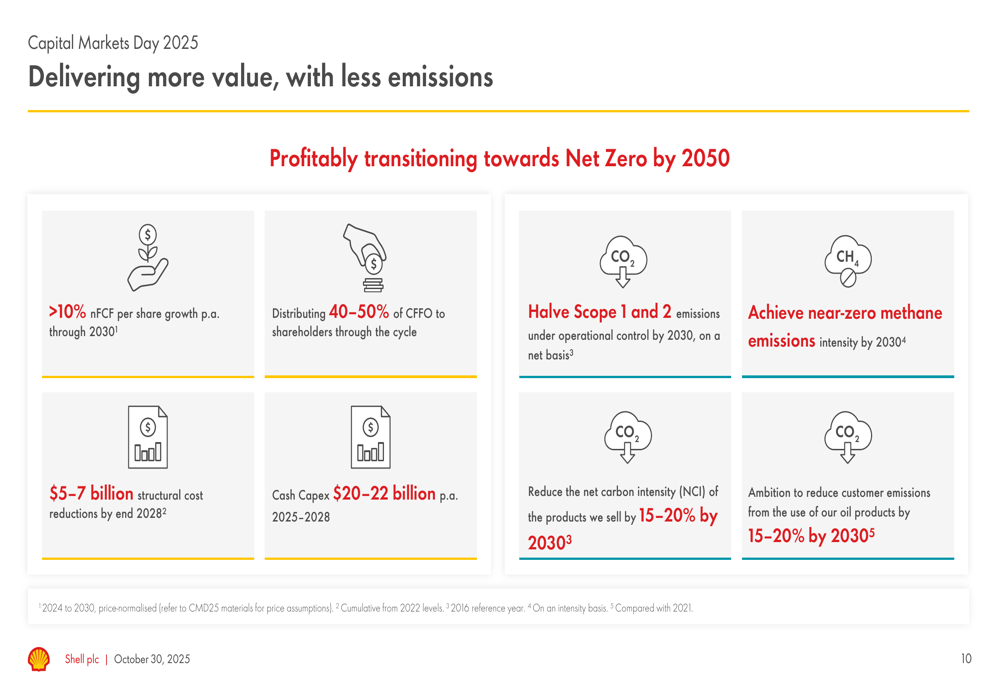

A Shell delineou seus objetivos estratégicos de longo prazo, focando na entrega de valor aos acionistas enquanto faz a transição para emissões líquidas zero até 2050. A empresa visa alcançar mais de 10% de crescimento anual líquido de fluxo de caixa livre por ação até 2030, distribuindo 40-50% do fluxo de caixa operacional aos acionistas.

Na frente ambiental, a Shell se comprometeu a reduzir pela metade as emissões de Escopo 1 e 2 sob controle operacional até 2030, alcançar intensidade de emissões de metano próxima a zero e reduzir a intensidade líquida de carbono dos produtos vendidos em 15-20% até 2030.

O slide a seguir resume os objetivos estratégicos da Shell, combinando retornos financeiros e metas de redução de emissões:

Apesar desses objetivos ambiciosos, a Shell enfrenta vários desafios, como observado na teleconferência de resultados, incluindo potencial excesso de oferta no mercado de petróleo em 2026, desafios contínuos no negócio de produtos químicos e riscos geopolíticos persistentes que podem impactar os mercados de energia e operações.

A apresentação da empresa enfatizou sua resiliência em meio à volatilidade do mercado, com o CEO Wael Sawan afirmando durante a teleconferência de resultados: "Entregamos um conjunto forte de resultados apesar da volatilidade contínua que observamos." Esse sentimento reflete a confiança da Shell em seu modelo de negócios diversificado e direção estratégica, mesmo enquanto navega pelo complexo cenário de transição energética e flutuações de mercado.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: