Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

A Kirby Corporation (NYSE:KEX) reportou resultados sólidos no segundo trimestre de 2025 em 31 de julho, com o lucro por ação subindo 17% em comparação ao ano anterior, apesar de enfrentar desafios de navegação em seu segmento de transporte marítimo. No entanto, as ações caíram 5,9% nas negociações de pré-mercado para US$ 112,92, sugerindo que os investidores podem ter esperado um desempenho ainda mais forte ou estavam preocupados com elementos das perspectivas da empresa.

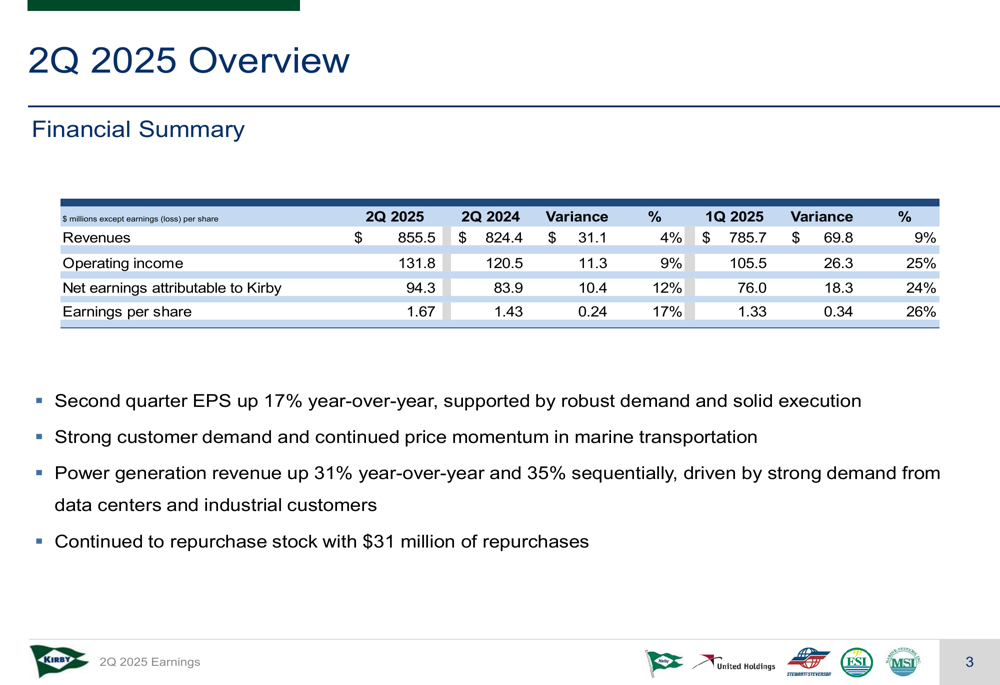

Destaques do Desempenho Trimestral

A Kirby entregou resultados financeiros sólidos na maioria dos indicadores no segundo trimestre. O lucro por ação alcançou US$ 1,67, um aumento de 17% em relação aos US$ 1,43 no 2º tri de 2024 e 26% superior aos US$ 1,33 reportados no 1º tri de 2025. A receita total aumentou para US$ 855,5 milhões, representando um crescimento de 4% em relação ao ano anterior e 9% sequencialmente.

O lucro operacional subiu para US$ 131,8 milhões, uma melhoria de 9% em relação ao mesmo período do ano passado e 25% superior ao trimestre anterior. O lucro líquido atribuível à Kirby alcançou US$ 94,3 milhões, um aumento de 12% em relação ao ano anterior e 24% sequencialmente.

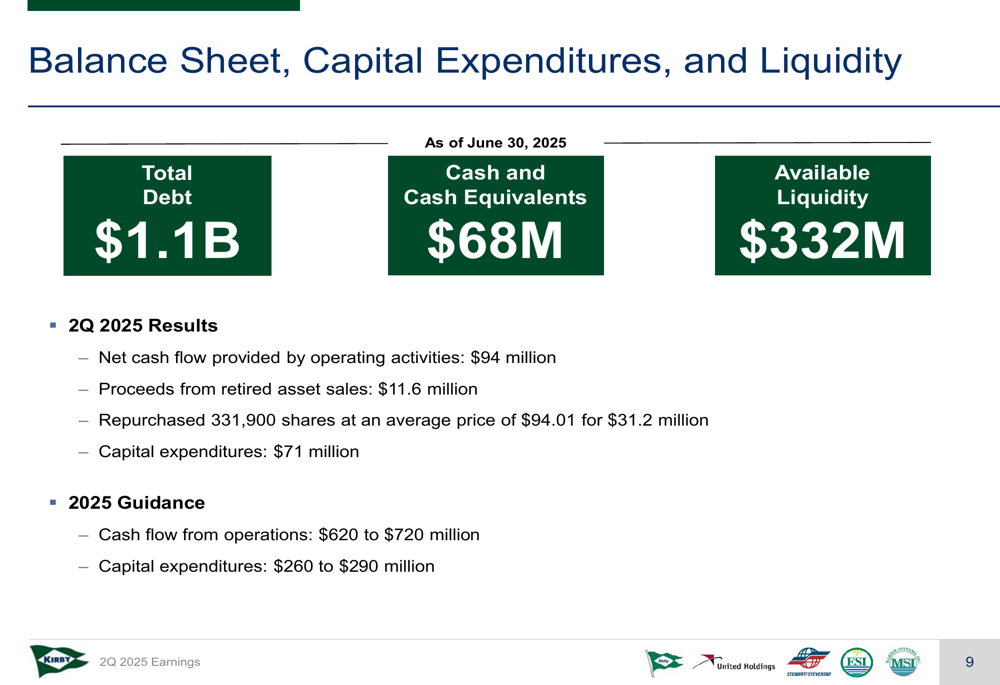

A empresa continuou seu programa de recompra de ações, readquirindo 331.900 ações a um preço médio de US$ 94,01, totalizando US$ 31,2 milhões durante o trimestre.

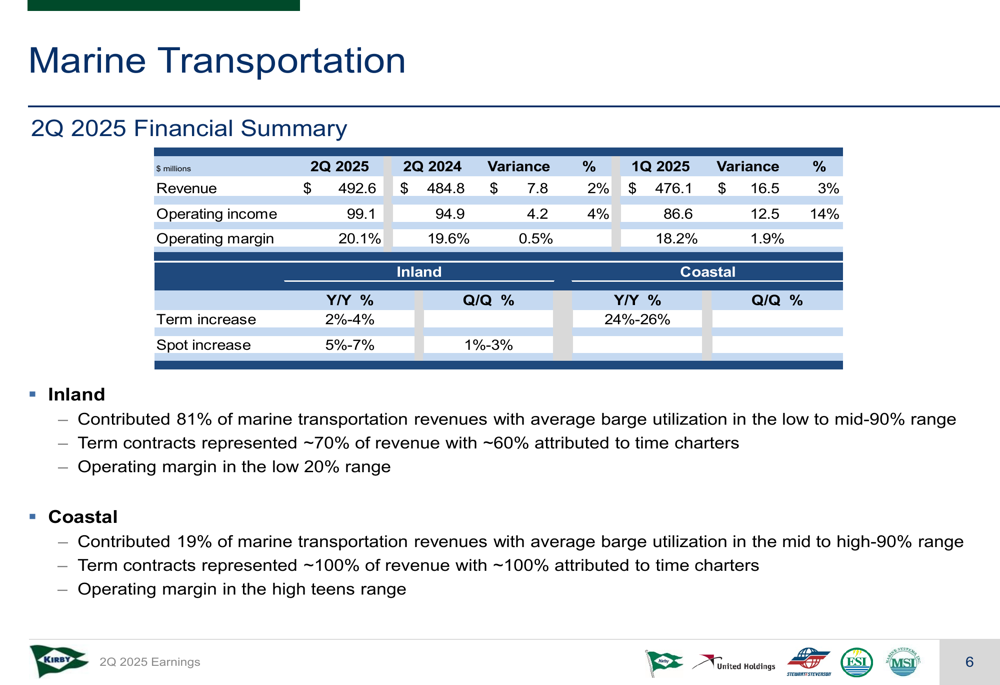

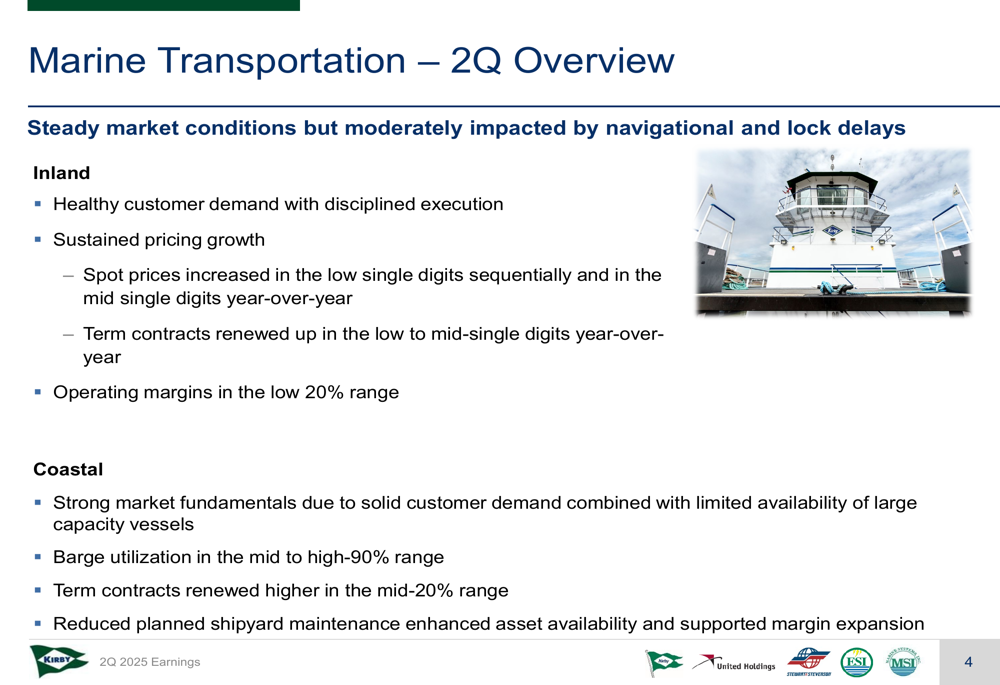

Análise do Transporte Marítimo

O segmento de Transporte marítimo da Kirby, que contribuiu com aproximadamente 58% da receita total, mostrou melhoria constante apesar dos impactos moderados de atrasos em navegação e eclusas. O segmento gerou US$ 492,6 milhões em receita, um aumento de 2% em relação ao ano anterior e 3% sequencialmente, enquanto o lucro operacional aumentou para US$ 99,1 milhões, representando um crescimento de 4% em relação ao ano anterior e 14% sequencialmente.

As margens operacionais no segmento de Transporte marítimo expandiram para 20,1%, comparadas a 19,6% no 2º tri de 2024 e 18,2% no 1º tri de 2025. Essa melhoria foi impulsionada pela execução disciplinada e crescimento sustentado de preços.

No mercado interno, que representou 81% das receitas de transporte marítimo, os preços spot aumentaram em dígitos médios em relação ao ano anterior, enquanto os contratos de longo prazo foram renovados com aumentos na faixa de dígitos baixos a médios. A utilização de barcaças permaneceu forte na faixa de 90% a 95%.

O mercado costeiro mostrou desempenho ainda mais forte com contratos de longo prazo renovados com aumentos na faixa de 25% em relação ao ano anterior. A utilização de barcaças neste segmento atingiu a faixa de 95% a 99%, refletindo a forte demanda dos clientes combinada com disponibilidade limitada de embarcações de grande capacidade.

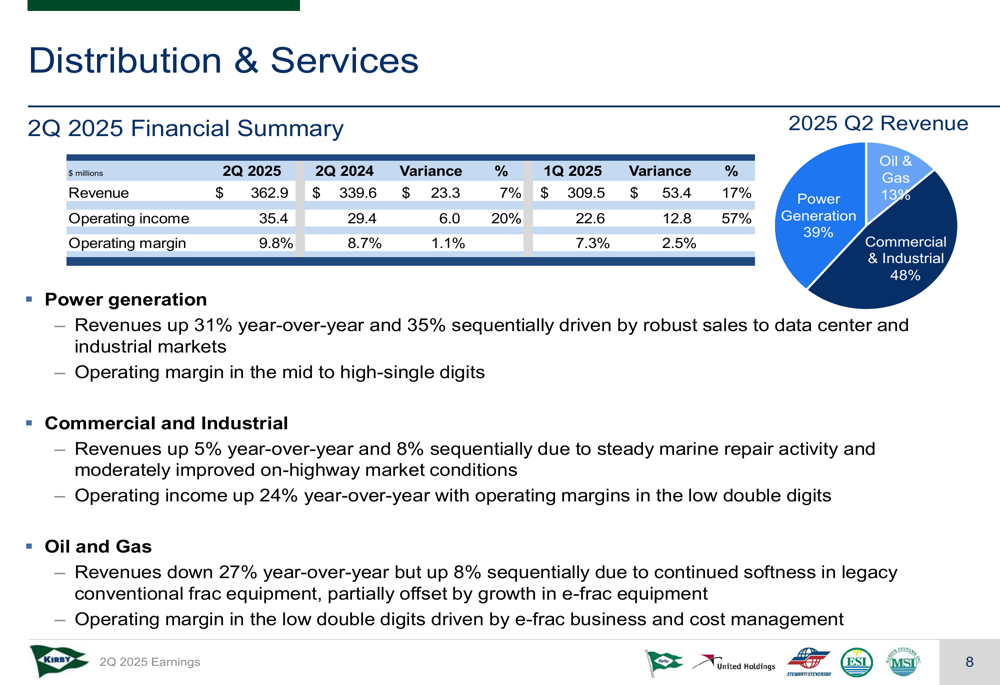

Análise de Distribuição e Serviços

O segmento de Distribuição e Serviços apresentou resultados impressionantes, com receita aumentando para US$ 362,9 milhões, um crescimento de 7% em relação ao ano anterior e 17% sequencialmente. O lucro operacional disparou para US$ 35,4 milhões, representando um aumento de 20% em relação ao ano anterior e 57% sequencialmente. As margens operacionais expandiram para 9,8%, comparadas a 8,7% no 2º tri de 2024 e 7,3% no 1º tri de 2025.

O destaque dentro deste segmento foi a Geração de Energia, que viu as receitas saltarem 31% em relação ao ano anterior e 35% sequencialmente, impulsionadas por vendas robustas de clientes de data centers e industriais. Este subsegmento agora representa 39% da receita de Distribuição e Serviços e deve crescer para aproximadamente 40% no ano completo.

O subsegmento Comercial e Industrial, que contribui com 48% da receita do segmento, reportou um aumento de 5% em relação ao ano anterior devido ao crescimento na atividade de reparos marítimos e uma recuperação moderada no mercado rodoviário. O lucro operacional nesta área melhorou 24% em relação ao ano anterior.

Em contraste, o subsegmento de Petróleo e Gás continuou enfrentando desafios, com receitas diminuindo 27% em relação ao ano anterior devido à contínua fraqueza na atividade convencional. No entanto, o lucro operacional aumentou 182% impulsionado pelo negócio de e-frac e gestão eficaz de custos. Este subsegmento agora representa apenas 13% da receita de Distribuição e Serviços.

Balanço e Alocação de Capital

Em 30 de junho de 2025, a Kirby manteve uma posição financeira sólida com dívida total de US$ 1,1 bilhão e caixa e equivalentes de caixa de US$ 68 milhões. A liquidez disponível era de US$ 332 milhões. O fluxo de caixa líquido proveniente das atividades operacionais foi de US$ 94 milhões para o trimestre, enquanto os gastos de capital totalizaram US$ 71 milhões.

Para o ano completo de 2025, a Kirby espera que o fluxo de caixa das operações varie entre US$ 620 milhões e US$ 720 milhões, com gastos de capital projetados entre US$ 260 milhões e US$ 290 milhões.

Perspectivas para 2025

Para o segmento de Transporte marítimo, a Kirby prevê uma perspectiva forte com aumentos de preços compensando a inflação. No mercado interno, a empresa espera demanda constante dos clientes com utilização de barcaças na faixa de 90% para o terceiro trimestre, embora tenha notado alguns sinais de moderação de preços no mercado spot. O crescimento da receita para o ano completo é projetado na faixa de dígitos baixos a médios, com margens operacionais na faixa de 20%.

A perspectiva do mercado costeiro permanece favorável com forte demanda dos clientes e utilização de barcaças esperada na faixa de 95%. As receitas costeiras para o ano completo devem aumentar em dígitos altos a baixos dois dígitos em relação ao ano anterior, com margens operacionais na faixa de 15% a 19%.

Para o segmento de Distribuição e Serviços, a Kirby espera que a força na geração de energia compense a fraqueza no mercado convencional de petróleo e gás. A geração de energia deve continuar se beneficiando de fortes vendas e crescimento de pedidos dos mercados de data centers e energia de backup, embora prazos de entrega estendidos para certos produtos OEM possam desafiar os cronogramas de entrega para o resto de 2025.

No geral, a Kirby projeta receitas de Distribuição e Serviços para o ano completo estáveis a ligeiramente superiores em relação ao ano anterior, com margens operacionais em dígitos altos. O foco da empresa na geração de energia para data centers e gestão estratégica de custos parece posicionado para ajudar a compensar os desafios nos mercados convencionais de petróleo e gás enquanto a indústria faz a transição lenta para a tecnologia e-frac.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: