Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

A Robit Oyj (HEL:ROBIT) reportou uma queda significativa nas vendas e lucratividade em sua apresentação do 2º tri de 2025, enquanto a fornecedora de soluções de perfuração continua enfrentando desafios devido à fraqueza nos mercados de construção e movimentos cambiais adversos. As ações da empresa foram negociadas a €1,14 em 11 de agosto, próximo à mínima de 52 semanas de €1,14, refletindo preocupações dos investidores sobre o desempenho da companhia.

Destaques do Desempenho Trimestral

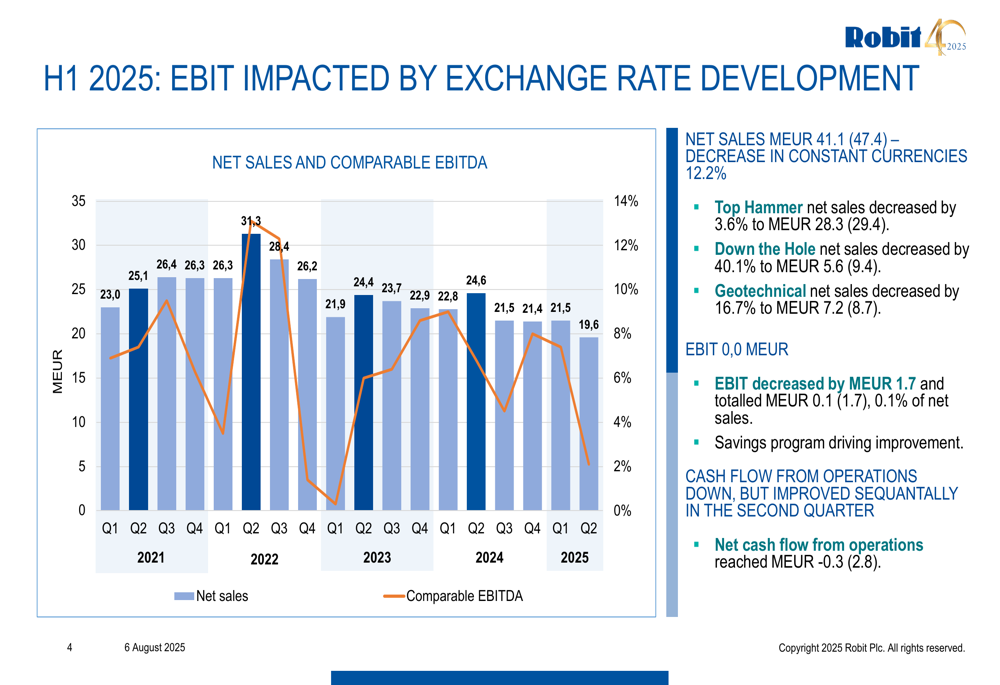

Os resultados do 2º tri de 2025 da Robit mostraram deterioração substancial em métricas-chave. Os pedidos recebidos diminuíram 18,0% para €20,7 milhões em comparação com €25,2 milhões no mesmo período do ano passado. As vendas líquidas caíram ainda mais acentuadamente, recuando 20,4% para €19,6 milhões, contra €24,6 milhões no 2º tri de 2024. Em moedas constantes, a queda foi de 17,8%.

A lucratividade da empresa sofreu significativamente, com o EBIT caindo para -€0,6 milhão, de €0,7 milhão no ano anterior, representando -3,1% das vendas líquidas em comparação com 2,7% anteriormente. A administração atribuiu essa deterioração principalmente a mudanças negativas significativas nas taxas de câmbio.

Como mostrado no gráfico a seguir de tendências de vendas líquidas e EBITDA, a empresa tem experimentado volatilidade em seu desempenho financeiro nos últimos trimestres:

Para o primeiro semestre de 2025, a Robit reportou vendas líquidas de €41,1 milhões, abaixo dos €47,4 milhões no primeiro semestre de 2024, representando uma queda de 12,2% em moedas constantes. O EBIT para o primeiro semestre de 2025 foi de apenas €0,1 milhão em comparação com €1,7 milhão no mesmo período do ano passado, resultando em uma margem EBIT de apenas 0,1% versus 3,7% anteriormente.

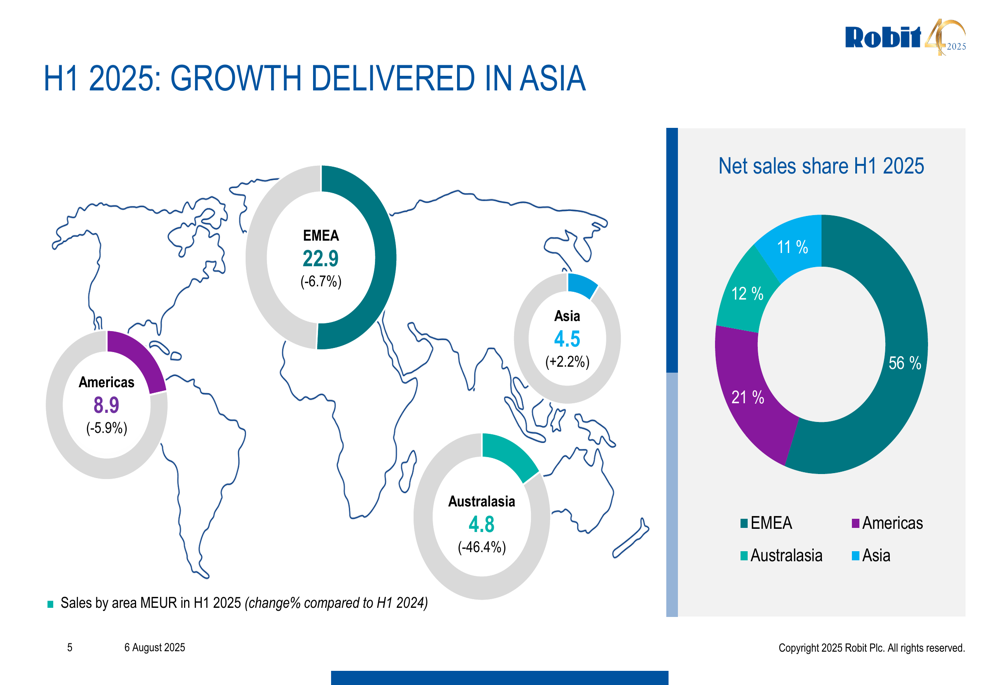

O desempenho regional mostrou variação significativa, com a Ásia sendo o único ponto positivo, entregando crescimento de 2,2%. Outras regiões experimentaram quedas, com EMEA caindo 6,7%, Américas caindo 5,9%, e Australásia mostrando uma queda dramática de 46,4%.

A distribuição geográfica das vendas é ilustrada neste gráfico regional:

Iniciativas Estratégicas

Em resposta às condições desafiadoras do mercado, a Robit está avançando em seu programa de redução de custos, que a empresa espera que contribua positivamente com €800.000 em 2025, com economias anuais alvo de €2 milhões. A administração indicou que a renovação do modelo operacional seria finalizada durante o 3º tri de 2025.

O CEO Arto Halonen enfatizou as prioridades estratégicas da empresa durante a apresentação: "Voltar ao caminho de crescimento é claramente o tema número um", enquanto também destacou a importância das iniciativas de redução de custos.

Apesar das pressões financeiras, a Robit continua a investir em inovação de produtos. A empresa apresentou dois desenvolvimentos de produtos-chave em sua apresentação:

A Série Robit® Mbit promete melhorias significativas de desempenho, incluindo furos 30% mais retos em comparação com a perfuração tradicional, até 25% mais de vida útil e 15% mais rápida penetração. Da mesma forma, a Série Robit® H Marathon DTH Hammer oferece melhor vida útil e durabilidade, com 15% mais de vida útil em comparação com martelos padrão.

Análise Financeira Detalhada

A posição financeira da Robit mostrou algumas tendências preocupantes. Caixa e equivalentes de caixa no final do 2º tri de 2025 ficaram em €7,6 milhões, substancialmente menor que os €13,5 milhões reportados um ano antes. O total de ativos diminuiu para €84,5 milhões, de €97,5 milhões no 2º tri de 2024.

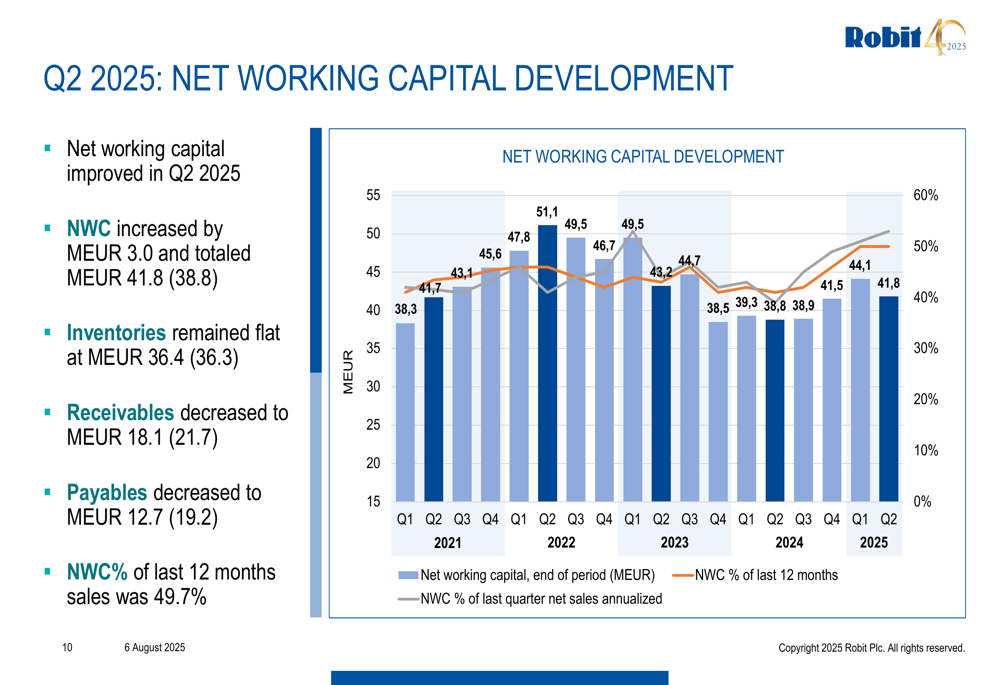

O desenvolvimento do capital de giro líquido mostrou alguma melhora no 2º tri, mas permaneceu elevado:

O capital de giro líquido aumentou €3,0 milhões ano a ano para €41,8 milhões. Enquanto os estoques permaneceram relativamente estáveis em €36,4 milhões, os recebíveis diminuíram para €18,1 milhões, de €21,7 milhões, e os pagáveis diminuíram para €12,7 milhões, de €19,2 milhões. O capital de giro líquido como porcentagem das vendas dos últimos 12 meses foi de 49,7%, indicando potenciais ineficiências na gestão do capital de giro.

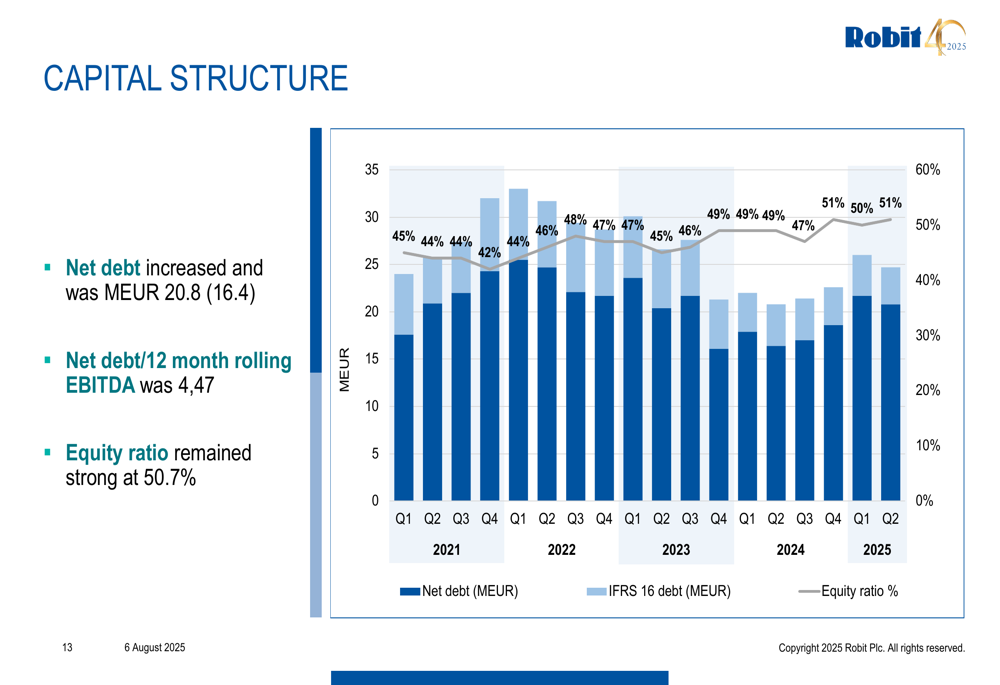

A estrutura de capital da empresa deteriorou-se um pouco, com a dívida líquida aumentando para €20,8 milhões, de €16,4 milhões no período comparável:

A relação dívida líquida para EBITDA dos últimos 12 meses ficou em 4,47, um nível que pode levantar preocupações sobre a capacidade de serviço da dívida da empresa. No entanto, o índice de patrimônio líquido permaneceu forte em 50,7%, proporcionando alguma estabilidade financeira.

Progresso em Sustentabilidade

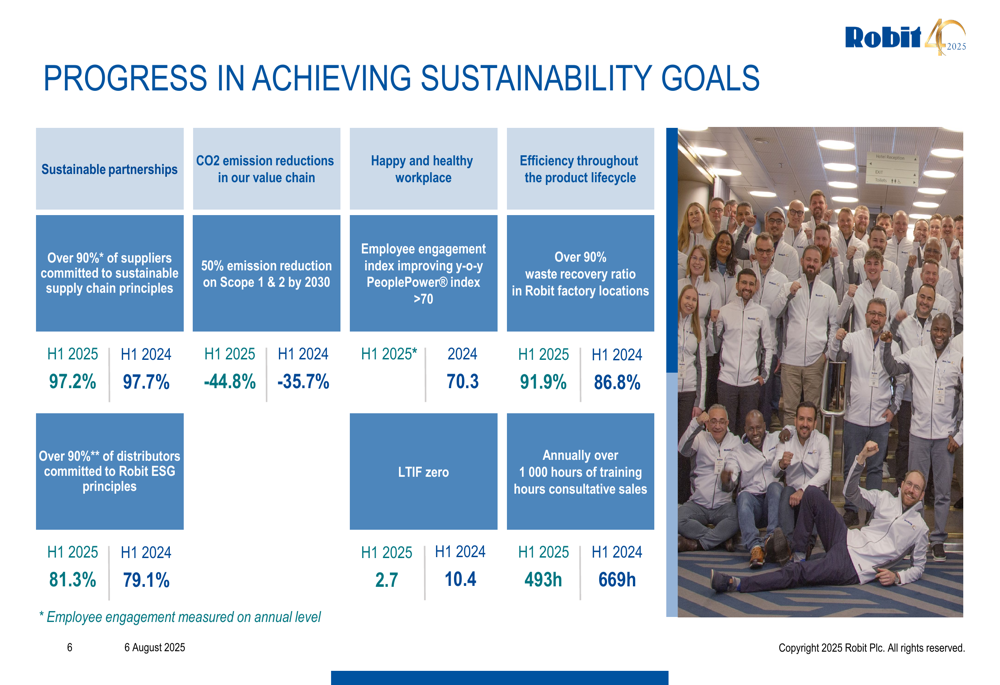

A Robit destacou o progresso em suas iniciativas de sustentabilidade, com intensidade de emissões 44,8% abaixo do ano de referência de 2020, representando uma melhoria de 5 pontos percentuais desde o final de 2024. Os KPIs de sustentabilidade da empresa mostraram resultados mistos:

Conquistas notáveis incluíram 97,2% dos fornecedores comprometidos com princípios de cadeia de suprimentos sustentável e uma taxa de recuperação de resíduos de 91,9% nas localizações das fábricas da Robit. A frequência de lesões com tempo perdido (LTIF) da empresa melhorou significativamente para 2,7, de 10,4 no primeiro semestre de 2024.

Declarações Prospectivas

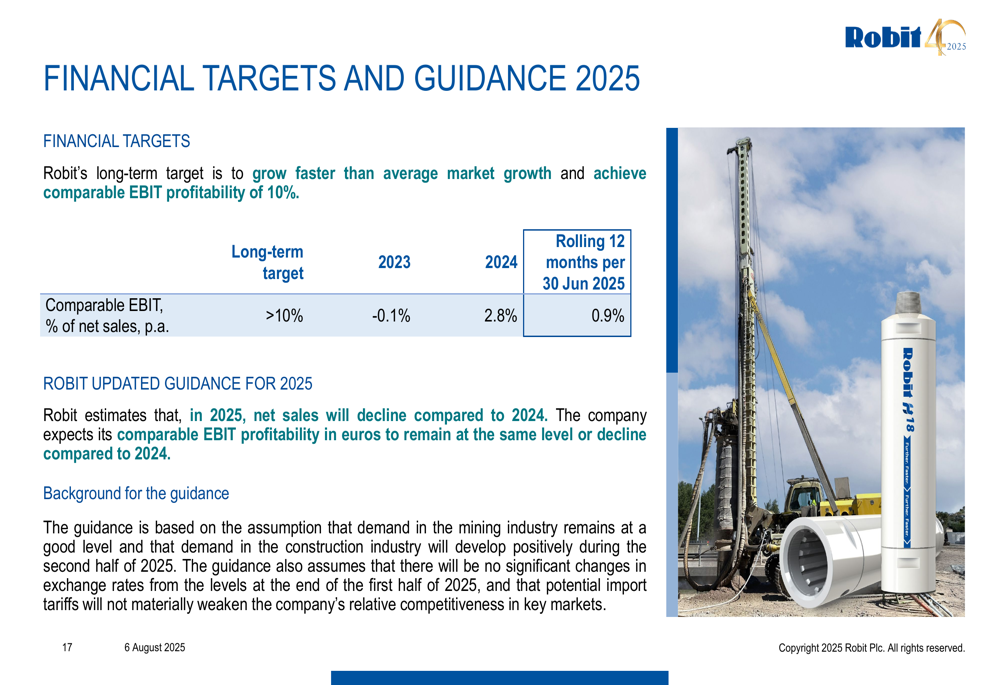

A perspectiva da Robit para o restante de 2025 permanece cautelosa. A empresa espera que as vendas líquidas diminuam em comparação com 2024, com a lucratividade EBIT comparável em euros projetada para permanecer no mesmo nível ou diminuir em comparação com 2024.

As metas financeiras de longo prazo da empresa e o desempenho atual são resumidos no slide a seguir:

A Robit mantém sua meta de longo prazo de crescer mais rápido que a média do mercado e alcançar lucratividade EBIT comparável de 10%. No entanto, o desempenho atual fica significativamente abaixo dessa meta, com o EBIT dos últimos 12 meses em apenas 0,9% em 30 de junho de 2025.

Para 2025, a administração delineou três áreas-chave de foco: retornar ao caminho de crescimento, melhorar a gestão da cadeia de suprimentos e aprimorar a competitividade dos produtos. A empresa visa impulsionar o crescimento nos segmentos Top Hammer e Geotécnico, enquanto recupera as vendas Down the Hole, particularmente na América do Norte, Austrália e África.

Apesar dos desafios atuais, a Robit permanece comprometida com sua direção estratégica, equilibrando medidas de redução de custos com investimento contínuo em inovação e sustentabilidade. No entanto, os investidores podem precisar exercer paciência enquanto a empresa navega por este período difícil de vendas em declínio e pressões sobre a lucratividade.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: