Senado arquiva PEC da Blindagem após rejeição unânime pela CCJ

Introdução e contexto de mercado

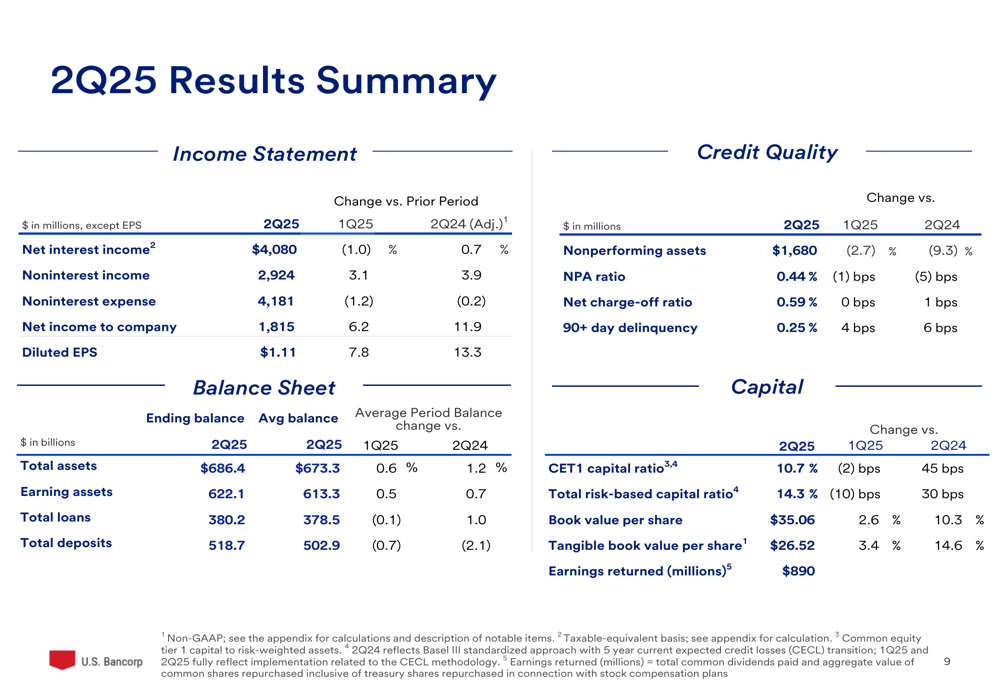

O U.S. Bancorp (Nova York:USB) apresentou seus resultados do segundo trimestre de 2025 em 17 de julho, revelando um desempenho sólido apesar dos ventos contrários na receita líquida de juros. O banco reportou um lucro por ação de US$ 1,11, representando um aumento de 13% em relação ao ano anterior, impulsionado pelo forte crescimento das receitas de tarifas e pela gestão disciplinada de despesas. Apesar desses resultados positivos, as ações do U.S. Bancorp caíram 2,25% na pré-abertura do mercado para US$ 44,65, sugerindo que os investidores podem ter tido expectativas mais altas.

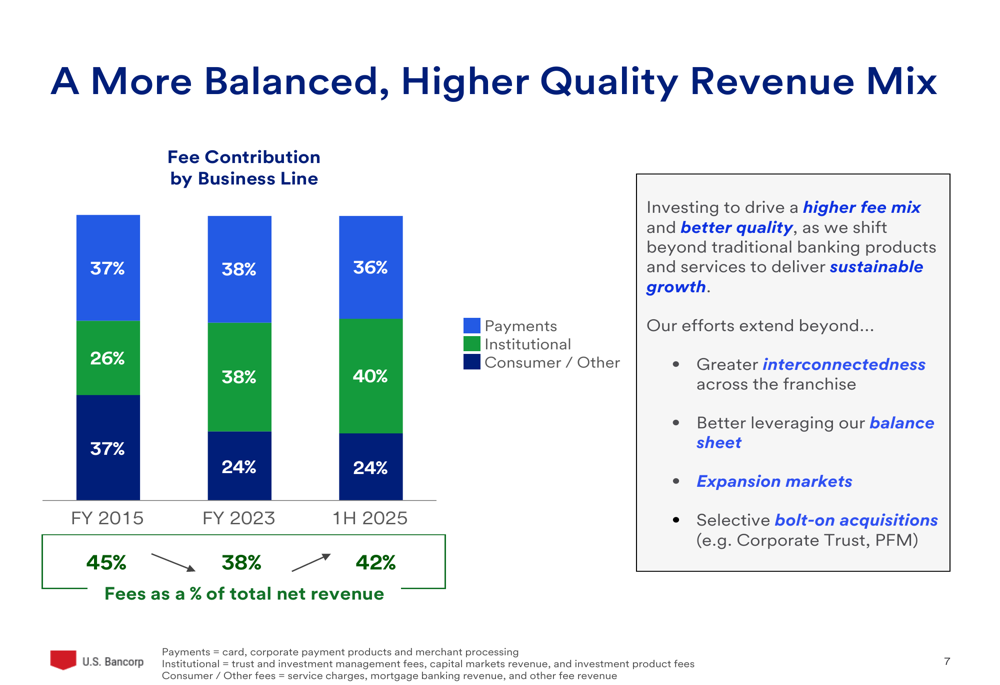

O desempenho trimestral da empresa demonstra sua mudança estratégica em direção a um mix de receitas mais equilibrado, com as receitas de tarifas agora representando 42% da receita líquida total. Essa diversificação tem ajudado o U.S. Bancorp a navegar pelo desafiador ambiente de taxas de juros enquanto avança em direção às suas metas financeiras de médio prazo.

Destaques do desempenho trimestral

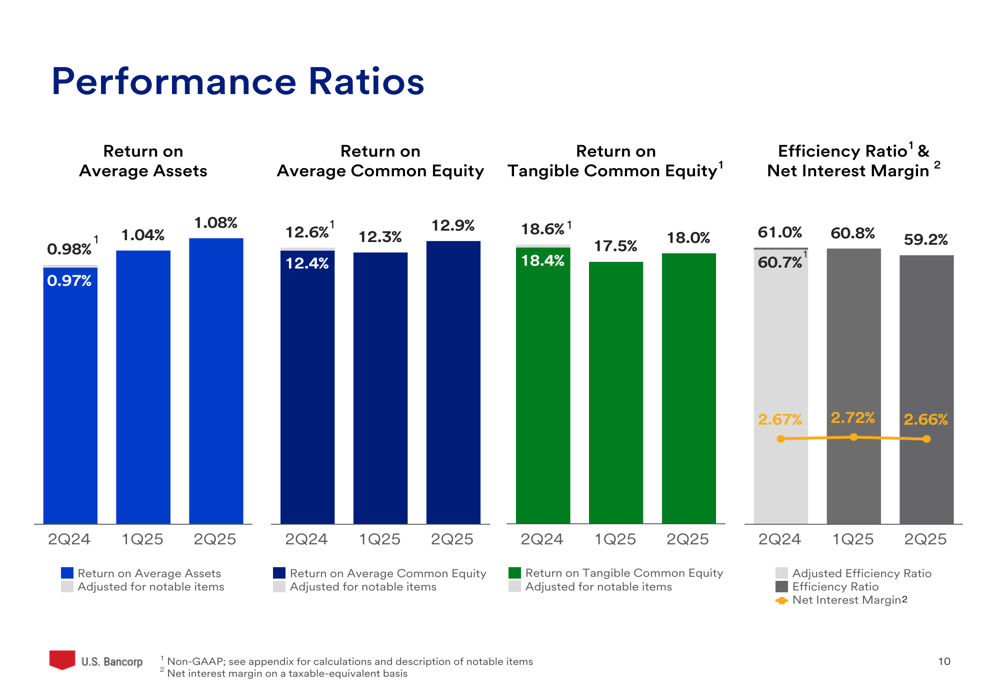

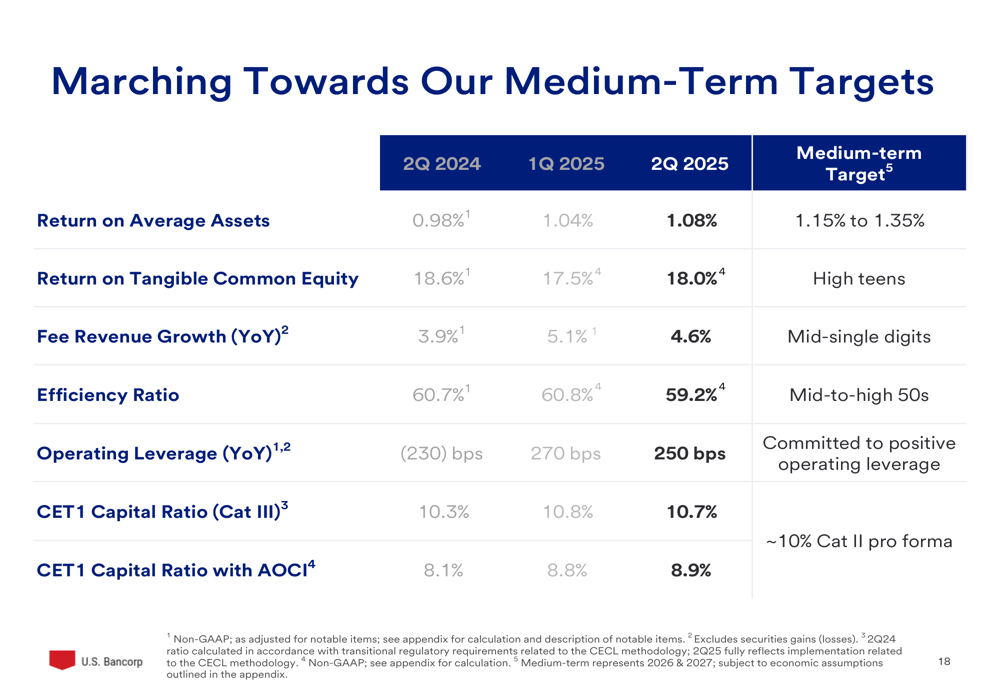

O U.S. Bancorp reportou um lucro líquido de US$ 1,815 bilhões para o 2º tri de 2025, um aumento de 11,9% em relação ao mesmo período do ano anterior e 6,2% maior que o trimestre anterior. O banco alcançou um retorno sobre o patrimônio líquido tangível de 18,0% e demonstrou alavancagem operacional positiva de 250 pontos-base em relação ao ano anterior.

Como mostrado no seguinte resumo abrangente de resultados, o banco manteve a qualidade de crédito estável enquanto melhorou seu índice de eficiência para 59,2%:

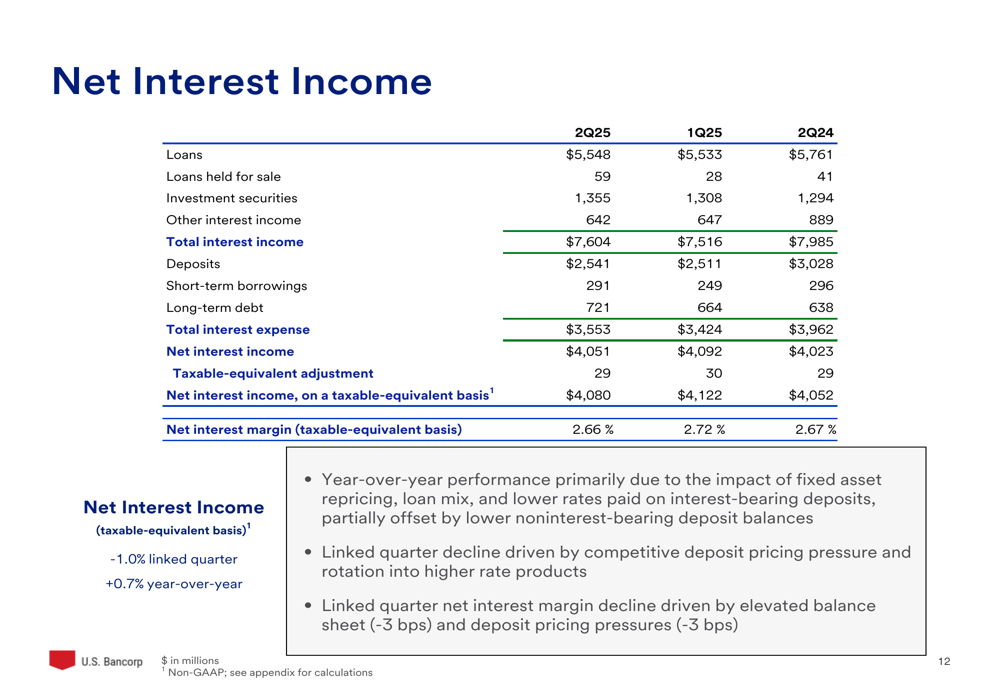

A receita líquida de juros foi de US$ 4,08 bilhões, uma queda de 1,0% em relação ao trimestre anterior, mas um aumento de 0,7% em relação ao ano anterior em base ajustada. O leve declínio foi principalmente atribuído à pressão competitiva nos preços de depósitos e à rotação de clientes para produtos com taxas mais altas. Enquanto isso, a receita não proveniente de juros subiu para US$ 2,92 bilhões, um aumento de 3,1% em relação ao trimestre anterior e 3,9% em relação ao ano anterior, refletindo crescimento na maioria das categorias de receitas de tarifas.

Os índices de desempenho do banco mostraram melhoria em múltiplos indicadores em comparação tanto com o trimestre anterior quanto com o mesmo período do ano passado:

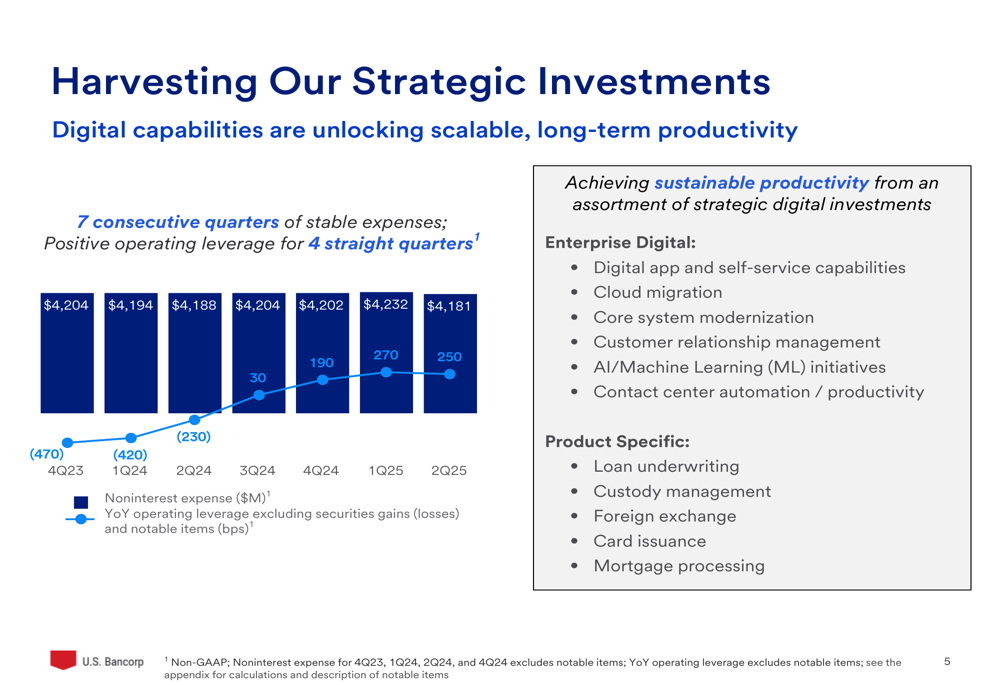

No que diz respeito às despesas, o U.S. Bancorp manteve sua abordagem disciplinada, com despesas não relacionadas a juros diminuindo 1,2% em relação ao trimestre anterior para US$ 4,18 bilhões. Este é o sétimo trimestre consecutivo de despesas estáveis, contribuindo para quatro trimestres seguidos de alavancagem operacional positiva.

Iniciativas estratégicas

A apresentação do U.S. Bancorp destacou seu foco estratégico em colher investimentos em capacidades digitais para impulsionar a produtividade a longo prazo. O banco manteve despesas estáveis enquanto investia em iniciativas digitais corporativas e melhorias específicas de produtos.

Como ilustrado no gráfico a seguir, os investimentos estratégicos da empresa estão gerando resultados em termos de gestão de despesas:

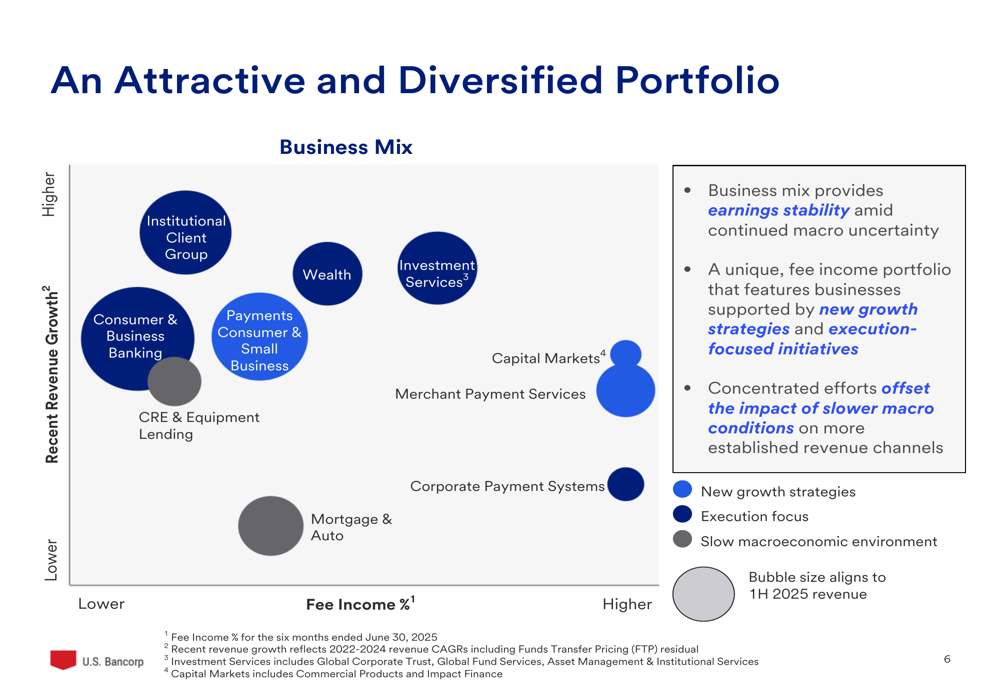

O banco também está ativamente reposicionando seu portfólio para focar em linhas de negócios de maior qualidade e geradoras de tarifas. Esta abordagem diversificada proporciona estabilidade de ganhos em meio à incerteza macroeconômica, enquanto cria oportunidades de crescimento.

A seguinte visualização demonstra como o mix de negócios do U.S. Bancorp está distribuído entre vários setores, com o tamanho das bolhas representando a contribuição para a receita:

Ao longo do tempo, o U.S. Bancorp mudou estrategicamente para um mix de receitas mais equilibrado com maiores contribuições de tarifas. O negócio institucional do banco cresceu de 26% da receita de tarifas em 2015 para 40% no primeiro semestre de 2025, enquanto os pagamentos continuam sendo um contribuinte significativo com 36%.

Análise financeira detalhada

O desempenho da receita líquida de juros do U.S. Bancorp reflete o desafiador ambiente de taxas, com margem líquida de juros em 2,66% para o 2º tri de 2025, abaixo dos 2,72% do trimestre anterior. O desempenho ano a ano foi principalmente sustentado pelo reprecificação de ativos fixos, melhorias no mix de empréstimos e taxas mais baixas pagas em depósitos com juros, parcialmente compensado por saldos mais baixos de depósitos sem juros.

A seguinte análise fornece uma visão detalhada dos componentes que afetam a receita líquida de juros:

No lado das receitas de tarifas, o U.S. Bancorp viu crescimento na maioria das categorias, com desempenho particularmente forte em pagamentos, gestão de confiança e investimentos, e receita de mercados de capitais. A receita total de tarifas atingiu US$ 2,98 bilhões no 2º tri de 2025, representando um crescimento de 4,6% em relação ao ano anterior.

A qualidade do crédito permaneceu estável, com ativos não performantes diminuindo 2,7% em relação ao trimestre anterior para US$ 1,68 bilhão. O banco reportou um índice de baixas líquidas de 0,59%, inalterado em relação ao trimestre anterior e apenas 1 ponto base acima do ano anterior. Uma liberação de reserva de US$ 53 milhões foi impulsionada por vendas estratégicas de empréstimos, enquanto o índice de cobertura de reserva manteve-se estável em 2,07%.

Declarações prospectivas

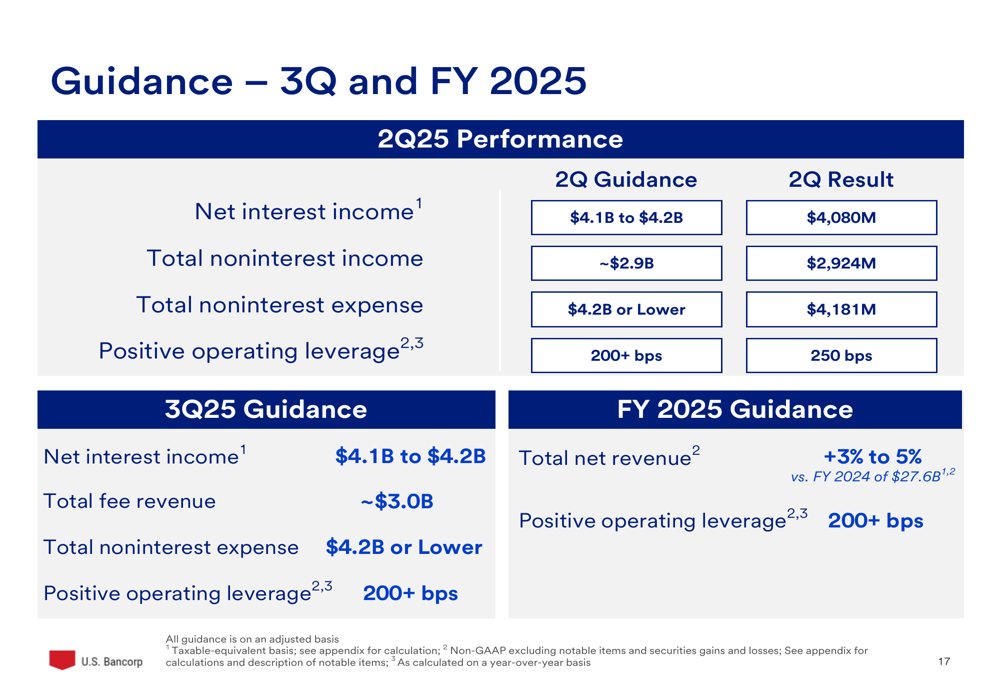

Para o terceiro trimestre de 2025, o U.S. Bancorp espera uma receita líquida de juros entre US$ 4,1 bilhões e US$ 4,2 bilhões, receita total de tarifas de aproximadamente US$ 3,0 bilhões, e despesas não relacionadas a juros de US$ 4,2 bilhões ou menos. O banco prevê manter uma alavancagem operacional positiva de mais de 200 pontos-base.

Para o ano completo de 2025, a empresa projeta um crescimento da receita líquida total de 3% a 5% em comparação com os US$ 27,6 bilhões reportados no ano fiscal de 2024, com alavancagem operacional positiva excedendo 200 pontos-base.

O seguinte resumo de orientação delineia as expectativas do banco tanto para o 3º tri quanto para o ano completo de 2025:

O U.S. Bancorp também forneceu uma atualização sobre seu progresso em direção às metas financeiras de médio prazo. O retorno sobre ativos médios do banco de 1,08% no 2º tri de 2025 mostra melhoria em relação a 1,04% no 1º tri de 2025, mas permanece abaixo da meta de médio prazo de 1,15% a 1,35%. Da mesma forma, o índice de eficiência de 59,2% representa progresso em direção à meta de médio prazo de médio para alto 50s.

Reação do mercado e conclusão

Apesar de reportar resultados financeiros sólidos com crescimento de 13% no LPA e eficiência melhorada, as ações do U.S. Bancorp caíram 2,25% na pré-abertura do mercado. Esta reação negativa pode refletir preocupações mais amplas do mercado sobre o setor bancário ou expectativas dos investidores por melhorias mais substanciais na receita líquida de juros.

A apresentação do 2º tri de 2025 do U.S. Bancorp demonstra a mudança estratégica do banco em direção a um mix de receitas mais equilibrado, com receitas de tarifas agora representando 42% da receita líquida total. Esta estratégia de diversificação, combinada com gestão disciplinada de despesas e otimização do balanço, posiciona o banco para navegar pelo atual ambiente de taxas de juros enquanto avança em direção às suas metas financeiras de médio prazo.

O foco do banco em aprofundar relacionamentos com clientes, particularmente visando clientes de múltiplos serviços que geram receitas significativamente mais altas, deve apoiar o crescimento contínuo nas receitas de tarifas. Enquanto isso, investimentos contínuos em capacidades digitais e transformação de pagamentos devem impulsionar ainda mais eficiências operacionais e melhorar a experiência do cliente.

À medida que o U.S. Bancorp continua a executar sua estratégia, os investidores estarão observando atentamente sinais de progresso acelerado em direção às metas de médio prazo e o impacto de possíveis cortes nas taxas do Federal Reserve sobre a margem líquida de juros do banco.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: