Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

Introdução e contexto de mercado

O Valley National Bancorp (NASDAQ:VLY) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 24 de julho, revelando uma melhoria substancial nos indicadores de rentabilidade em comparação tanto com o trimestre anterior quanto com o mesmo período do ano passado. O banco reportou um aumento de 26% no lucro líquido em relação ao primeiro trimestre, atingindo US$ 133,2 milhões em base GAAP, enquanto continua avançando em suas iniciativas estratégicas para diversificar sua carteira de empréstimos e base de depósitos.

Os resultados marcam uma recuperação significativa do desempenho do banco no 1º tri de 2025, quando a empresa ficou abaixo das expectativas dos analistas com um LPA de US$ 0,18 contra a previsão de US$ 0,19. As ações do Valley estavam sendo negociadas a US$ 9,70 antes da divulgação dos resultados, com atividade pré-mercado mostrando uma leve queda de 1,03% para US$ 9,60.

Destaques do desempenho trimestral

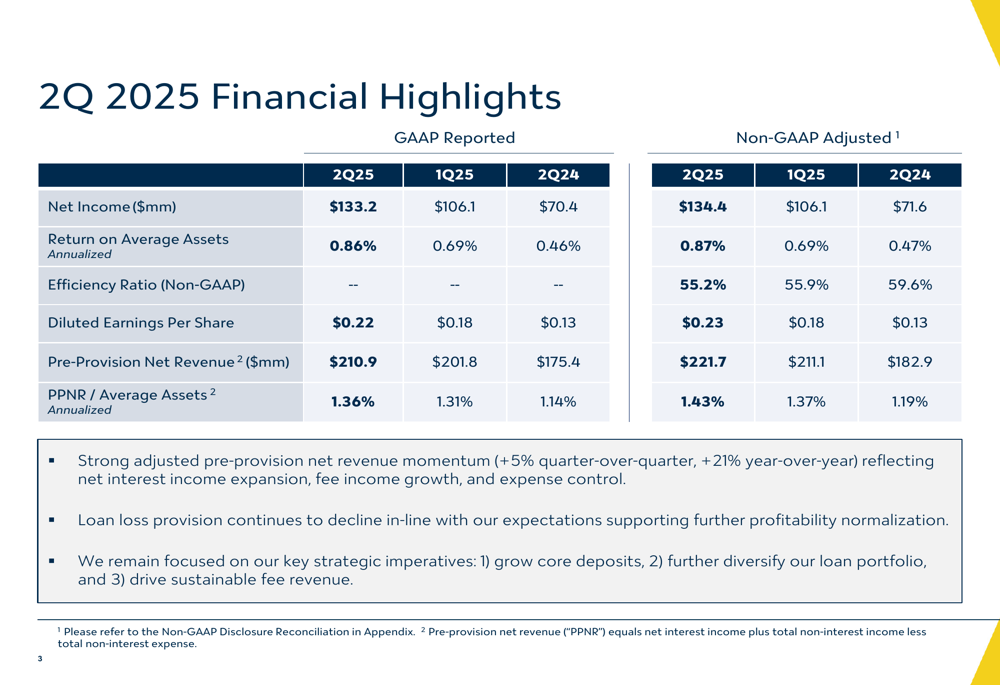

O Valley National reportou lucro líquido de US$ 133,2 milhões (GAAP) e US$ 134,4 milhões (não-GAAP) no segundo trimestre de 2025, em comparação com US$ 106,1 milhões no 1º tri de 2025 e US$ 70,4 milhões no 2º tri de 2024. Isso se traduziu em lucro por ação diluído de US$ 0,22 (GAAP) e US$ 0,23 (não-GAAP), uma melhoria significativa em relação aos US$ 0,18 do trimestre anterior.

O retorno sobre ativos médios do banco melhorou para 0,86% (GAAP) e 0,87% (não-GAAP), acima dos 0,69% no 1º tri de 2025, enquanto o índice de eficiência melhorou para 55,2% em comparação com 55,9% no trimestre anterior e 59,6% há um ano.

Conforme mostrado na seguinte visão abrangente do desempenho financeiro do Valley para o 2º tri de 2025:

A receita líquida pré-provisão do banco atingiu US$ 210,9 milhões (GAAP) e US$ 221,7 milhões (não-GAAP), em comparação com US$ 201,8 milhões (GAAP) e US$ 211,1 milhões (não-GAAP) no primeiro trimestre. Essa melhoria reflete o foco contínuo do banco na eficiência operacional e no crescimento da receita.

Receita de juros líquida e expansão da margem

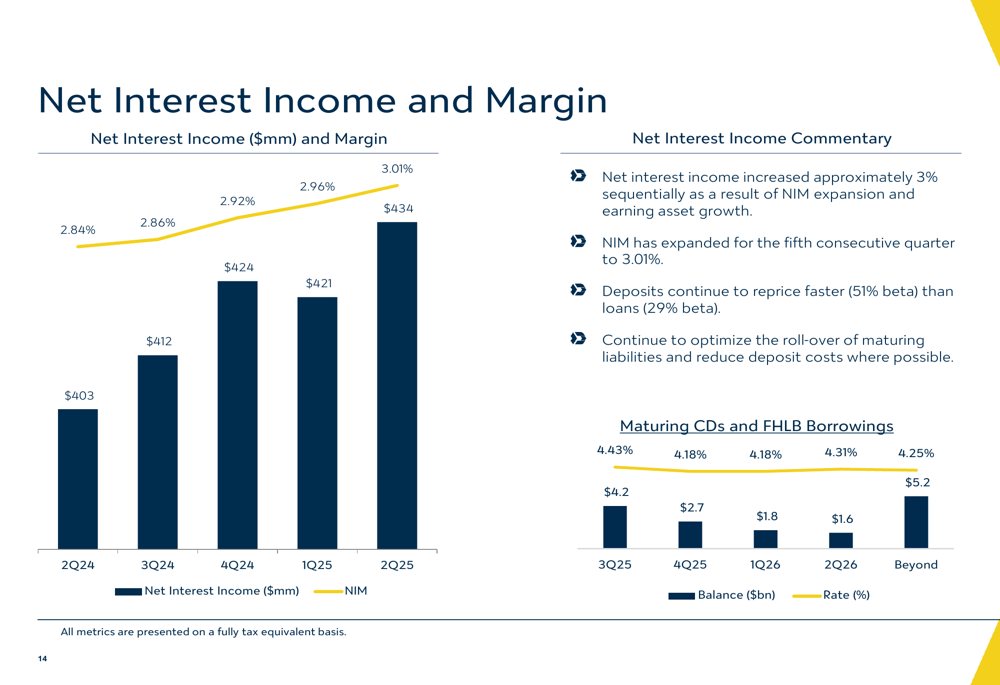

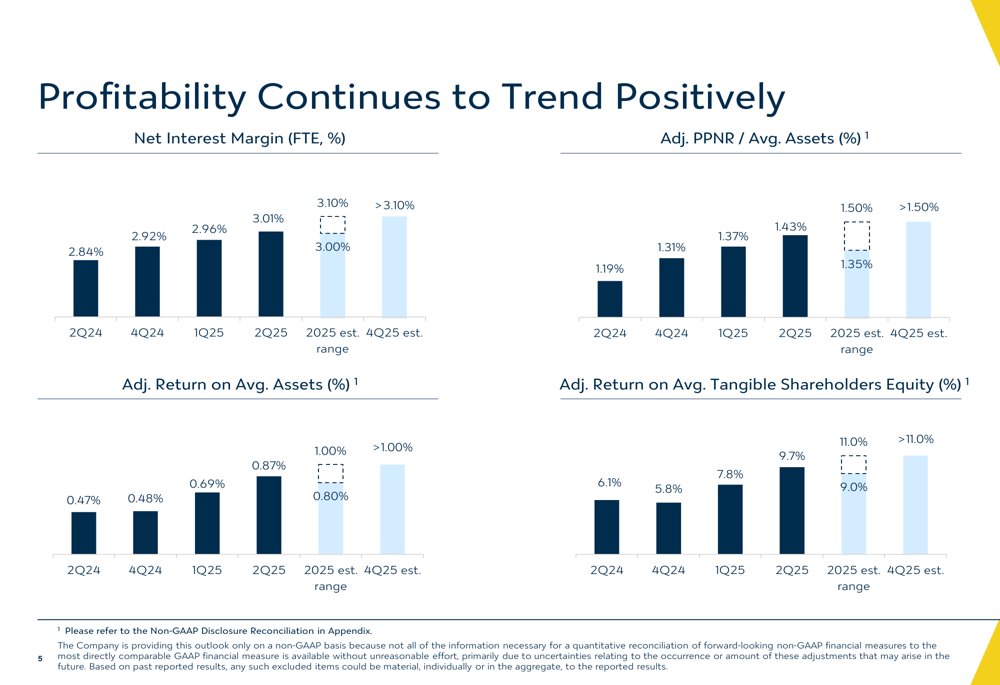

Uma das conquistas mais notáveis nos resultados do 2º tri do Valley foi a expansão contínua de sua margem líquida de juros (NIM), que atingiu 3,01%, marcando o quinto trimestre consecutivo de melhoria. Isso representa um aumento em relação aos 2,92% no 1º tri de 2025 e 2,84% no 2º tri de 2024.

A receita líquida de juros aumentou aproximadamente 3% sequencialmente para US$ 434 milhões, impulsionada tanto pela expansão da NIM quanto pelo crescimento de ativos rentáveis. A apresentação do banco destacou o reprecificação favorável de CDs com vencimento e empréstimos do FHLB como fatores que contribuíram para a melhoria da margem.

O gráfico a seguir ilustra a tendência consistente de expansão da NIM do Valley nos últimos cinco trimestres:

Solidez do balanço e diversificação

O Valley National continua fortalecendo seu balanço enquanto reduz os riscos de concentração. A carteira de empréstimos do banco cresceu para US$ 49,4 bilhões em 30 de junho de 2025, acima dos US$ 48,7 bilhões no final do primeiro trimestre. Esse crescimento foi impulsionado principalmente por empréstimos residenciais e ao consumidor, que aumentaram US$ 0,7 bilhão durante o trimestre.

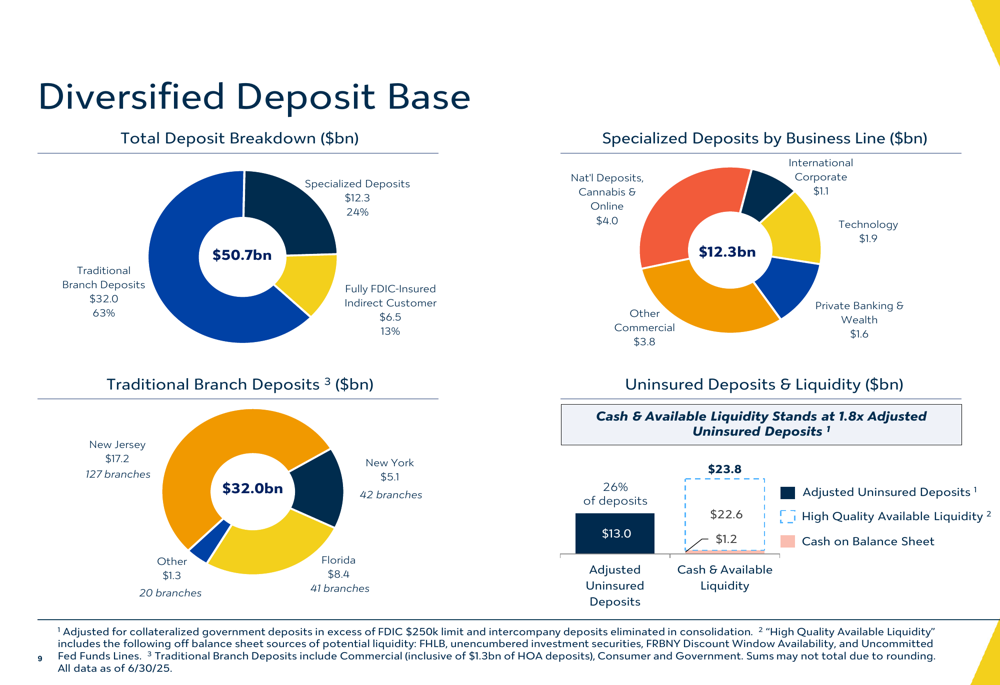

A base de depósitos do banco estava em US$ 50,7 bilhões no final do trimestre, acima dos US$ 50,0 bilhões no trimestre anterior. O Valley fez progressos significativos na diversificação de suas fontes de depósitos, com 87% dos depósitos agora provenientes de relacionamentos diretos com clientes.

A seguinte divisão mostra a base diversificada de depósitos do Valley por categoria e região:

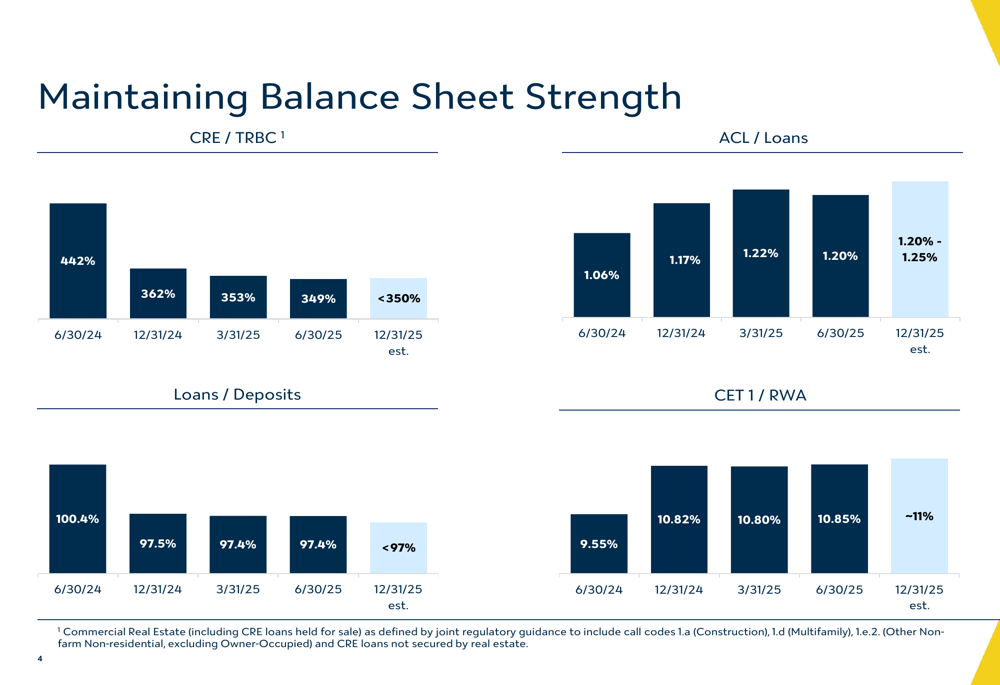

O índice de empréstimos para depósitos do Valley melhorou para 97% de 100,4% há um ano, refletindo o foco estratégico do banco no crescimento de depósitos principais. O banco também continuou a aumentar sua provisão para perdas de crédito, que estava em 1,20% do total de empréstimos em 30 de junho de 2025.

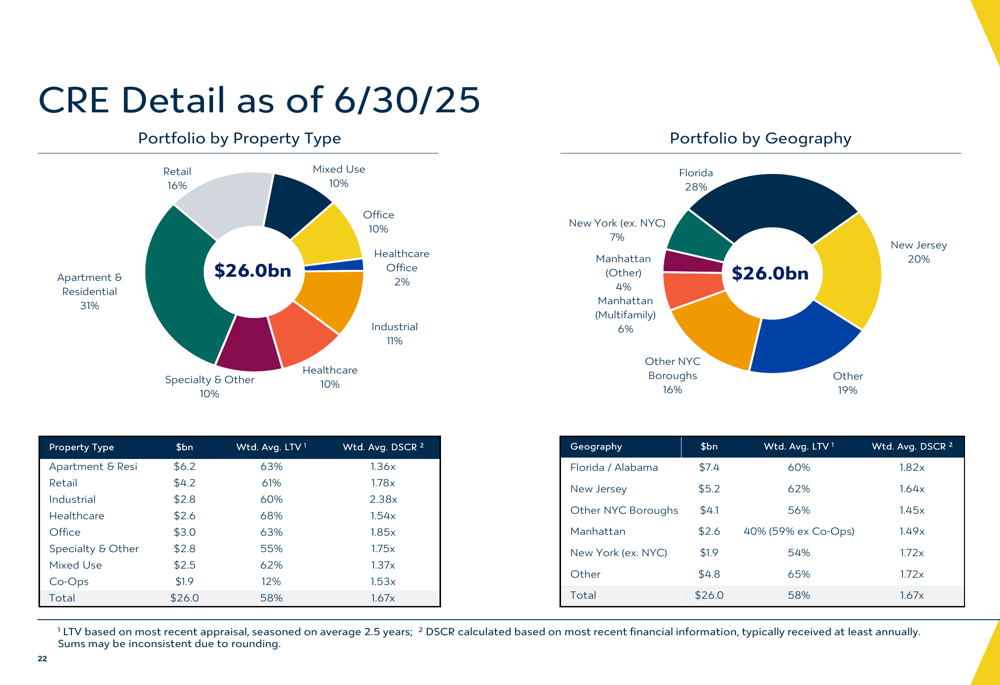

A apresentação destacou o progresso do banco na melhoria de métricas-chave do balanço, incluindo uma redução projetada na concentração de imóveis comerciais para menos de 350% do capital total baseado em risco até o final de 2025, abaixo dos 442% de um ano atrás:

Qualidade de ativos e métricas de crédito

O Valley National manteve métricas estáveis de qualidade de ativos no segundo trimestre. Empréstimos em não acumulação representaram 0,72% do total de empréstimos, ligeiramente acima dos 0,71% no primeiro trimestre, mas ainda refletindo um ambiente de crédito controlado. A relação entre provisão para perdas de crédito e total de empréstimos do banco ficou em 1,20%, ligeiramente abaixo dos 1,22% no trimestre anterior, mas acima dos 1,06% de um ano atrás.

O gráfico a seguir mostra as tendências de qualidade de ativos e reservas do Valley nos últimos cinco trimestres:

Iniciativas estratégicas

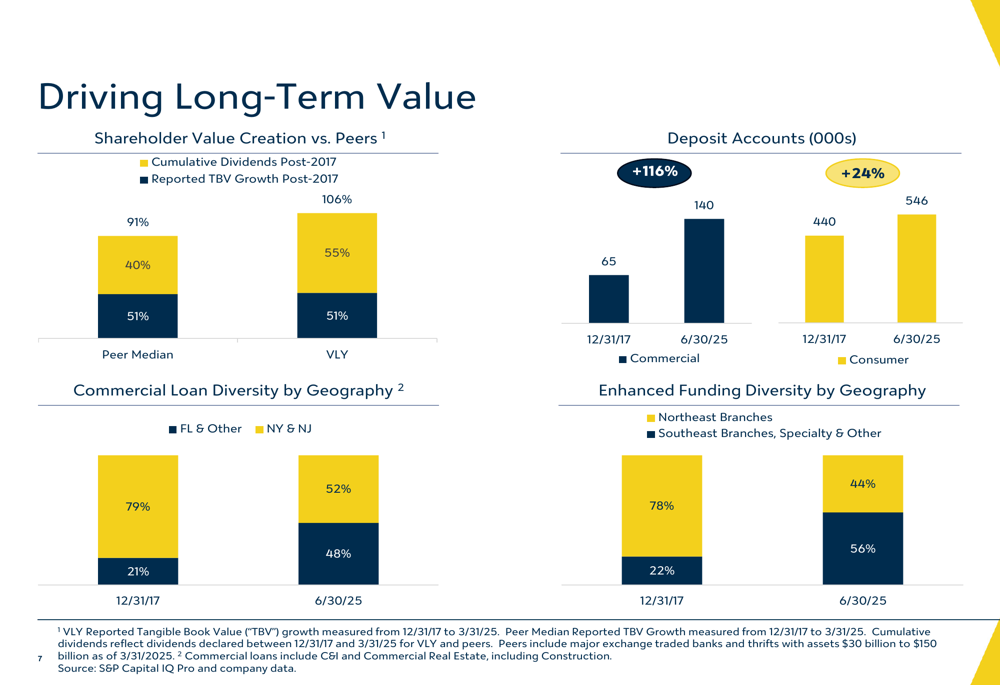

O Valley continua executando suas iniciativas estratégicas para diversificar sua carteira de empréstimos e fluxos de receita. O banco fez progressos significativos no crescimento de sua carteira de empréstimos Comerciais e Industriais (C&I), que atingiu US$ 10,9 bilhões em 30 de junho de 2025, acima dos apenas US$ 2,7 bilhões em 2017. Esse crescimento foi acompanhado por diversificação geográfica, com aumento de empréstimos C&I na Flórida e outros mercados do sudeste.

As tendências de rentabilidade do banco mostram o impacto positivo dessas iniciativas estratégicas, com melhorias em todas as métricas-chave:

O Valley também fez progressos substanciais na diversificação de seus fluxos de receita, mudando da receita de ganho na venda para receita baseada em taxas mais sustentável. A receita não proveniente de juros (excluindo ganho na venda de empréstimos) cresceu a uma CAGR de 12% desde 2017, com gestão de patrimônio, taxas de serviço de depósito e atividades de mercado de capitais agora representando porções significativas da receita de taxas.

A carteira de imóveis comerciais do banco, embora ainda substancial, tornou-se mais diversificada por tipo de propriedade e geografia. A seguinte divisão ilustra essa diversificação:

Orientação futura

O Valley National atualizou suas projeções para 2025, prevendo um crescimento de empréstimos de aproximadamente 3%, ligeiramente abaixo da expectativa inicial de 3-5%. O crescimento da receita líquida de juros agora é esperado em 8-10%, em comparação com a orientação inicial de 9-12%.

O banco manteve sua projeção de crescimento de receita não proveniente de juros de 6-10%, mas reduziu sua orientação de crescimento de despesas não relacionadas a juros para 2-4% da inicial de 3-5%, refletindo melhor controle de custos. As expectativas de crédito foram refinadas, com baixas líquidas projetadas em US$ 100-125 milhões e provisões para perdas de empréstimos em aproximadamente US$ 150 milhões para o ano.

Posicionamento competitivo

O Valley National destacou seu forte desempenho em relação aos pares na criação de valor para os acionistas. Desde 2017, o banco entregou 106% de crescimento do valor contábil tangível em comparação com a mediana dos pares de 51%, enquanto proporcionou 55% de dividendos cumulativos versus a mediana dos pares de 40%.

O gráfico a seguir ilustra a criação de valor de longo prazo do Valley e o progresso na diversificação:

Conclusão

A apresentação de resultados do 2º tri de 2025 do Valley National demonstra melhoria significativa nos indicadores de rentabilidade e progresso contínuo nas iniciativas estratégicas para diversificar a carteira de empréstimos, base de depósitos e fluxos de receita do banco. O quinto trimestre consecutivo de expansão da margem líquida de juros, combinado com despesas controladas e qualidade de ativos estável, posiciona bem o banco para melhoria contínua de desempenho no segundo semestre de 2025.

Embora o banco tenha ajustado ligeiramente para baixo algumas de suas projeções para o ano inteiro, a trajetória geral permanece positiva, com a administração expressando confiança em alcançar crescimento sustentável e retornos melhorados. Os investidores provavelmente se concentrarão na capacidade do banco de manter sua tendência de expansão de margem e continuar executando sua estratégia de diversificação em um ambiente econômico em evolução.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: