Dados do BC mostram resultado do Banco do Brasil ainda fraco em julho, veem analistas

Investing.com – Lucros robustos, mas com dinâmicas menos animadoras. Foi assim que os analistas perceberam os dados do Banco do Brasil, que teve oscilação nas ações no pregão desta quinta-feira, 08, em repercussão ao balanço trimestral. Às 15h56 (de Brasília), as ações “andavam de lado”, com perda de 0,04%, a R$26,29.

O lucro líquido ajustado do Banco do Brasil atingiu R$9,5 bilhões no segundo trimestre, um incremento anual de 8,2%, superior às projeções compiladas pela LSEG, que estimava R$9,241 bilhões. A rentabilidade medida pelo retorno sobre patrimônio líquido (ROE, na sigla em inglês) chegou a 21,6%, contra 21,7% no primeiro trimestre e 21,3% no mesmo período do ano passado.

O Bank of America (NYSE:BAC) considerou os dados em linha com o esperado, e reforçou a recomendação de compra para a ação, com preço-alvo de R$33. “O trimestre refletiu despesas de provisão menores do que o esperado, mas outras despesas maiores (principalmente relacionadas a maiores riscos legais)”, destacam os analistas Mario Pierry e Flavio Yoshida.

Os lucros vieram conforme esperado pelo BTG (BVMF:BPAC11), com dinâmica semelhante ao primeiro trimestre, mas o banco alertou sobre deterioração da qualidade. “Apesar do crescimento decente dos empréstimos, o NII gerencial caiu trimestralmente, com o NIM de crédito também diminuindo trimestralmente”, disseram os analistas Eduardo Rosman, Ricardo Buchpiguel e Thiago Paura.

Os analistas mencionaram aumento nas renegociações, maiores NPLs e menor cobertura como pontos de monitoramento. “Diferentemente de seus pares, as métricas de qualidade dos ativos do BB pioraram, com o índice de inadimplência aumentando 10 pontos base trimestralmente e um grande aumento nos empréstimos renegociados”.

O BTG ainda recomenda compra na ação, com preço-alvo de R$36, mas afirma que a tese é menos construtiva, questionando se o banco estaria no pico de seus ganhos. Assim, considera o Itaú (BVMF:ITUB4) como top pick no setor.

O Goldman Sachs (NYSE:GS) mencionou tendências mistas no trimestre, com batida nos lucros, mas NII de clientes fraco, parcialmente compensado por melhores taxas. As provisões foram menores, mas os NPL subiram ligeiramente.

“Enquanto a reação do mercado pode ser mista aos resultados, a avaliação permanece atraente em 0,8x seguindo o P/BV, dado o nível de rentabilidade”, ponderaram os analistas Tito Labarta, Tiago Binsfeld, Beatriz Abreu e Lindsey Shema, que possuem recomendação de compra, com preço-alvo de R$32

O Itaú BBA, que tem market perform na ação, recomendação que equivale à neutra, com preço-alvo de R$31, considerou dados mais fracos, com lucros ligeiramente abaixo do esperado.

“Apesar dos sólidos lucros e ROE, as tendências subjacentes são cada vez mais suaves no que diz respeito ao NII e à qualidade do crédito, o que nos leva a permanecer à margem por enquanto”, explicaram os analistas Pedro Leduc, Mateus Raffaelli e William Barranjard, que preferem exposição a grandes bancos via Santander Brasil (BVMF:SANB11) e o recentemente atualizado Bradesco (BVMF:BBDC4).

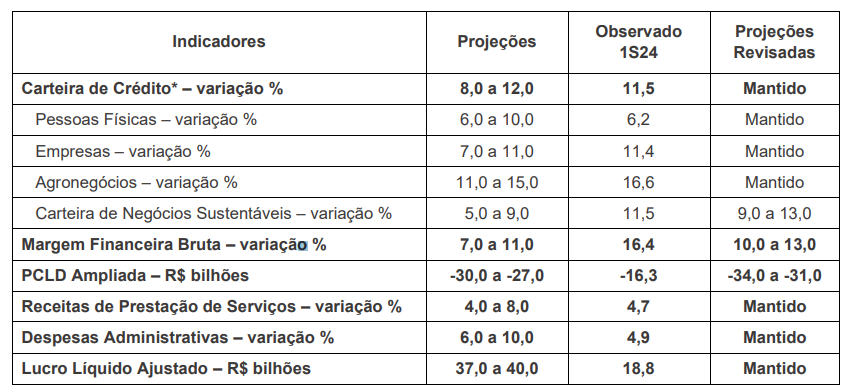

Projeção de lucro inalterada, mas algumas revisões no guidance, e pagamento de dividendos

O Banco do Brasil (BVMF:BBAS3) manteve o guidance de lucros, crescimento da carteira de crédito, receitas de prestação de serviços e despesas administrativas. No entanto, revisou as projeções para a margem financeira bruta e provisão para créditos de liquidação duvidosa (PCLD) ampliada. “O ponto médio da orientação para o segundo semestre implica lucros um tanto estáveis no futuro”, acredita o Itaú BBA, ao avaliar as estimativas.

Fonte: Fato relevante

Ainda, o Conselho de Administração do Banco do Brasil aprovou distribuição de R$866,815 milhões em dividendos e R$1,795 bilhão na forma de juros sobre capital próprio (JCP) referentes ao segundo trimestre deste ano. O valor por ação será de R$0,15186078881 relacionado ao pagamento de dividendos e R$0,31448148860 para JCP.

Ainda haverá revisão pela taxa Selic, da data de referência balanço, em 30 de junho, até a data do pagamento, marcada para 30 de agosto. A remuneração será paga com base na posição acionária de 21 de agosto, sendo ações negociadas ex-proventos a partir de 22 de agosto.

Veja o gráfico de dividend yield histórico do banco do InvestingPro

Fonte: InvestingPro

Fonte: InvestingPro