Bitcoin alcança US$ 122 mil e mira novas máximas históricas

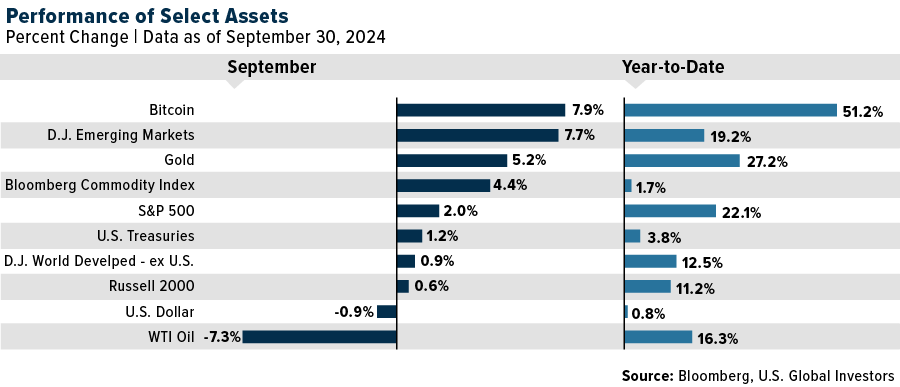

A expectativa para o segundo mandato de Donald Trump gera debates sobre como os mercados podem reagir. Dependendo das políticas que forem implementadas, existem riscos e oportunidades tanto no mercado de ações quanto no de títulos de dívida. Embora o mercado tenha disparado após sua eleição inicial, diversos fatores futuros podem impactar os retornos, como o crescimento econômico, políticas monetárias e fiscais, e eventos geopolíticos.

Veja a seguir as principais análises da RIA Advisors sobre os mercados em 2025.

Mercado de ações

Potencial de alta: Durante a presidência de Trump, a manutenção do Tax Cut and Jobs Act de 2017 será uma prioridade, evitando que a redução da alíquota corporativa para 21% expire em 2025. Além disso, há possibilidade de um novo projeto de lei para reduzir ainda mais a tributação corporativa, possivelmente para algo próximo a 15%, meta original de Trump em seu primeiro mandato.

A manutenção da alíquota atual favorece a lucratividade das empresas, mas uma redução adicional pode beneficiar setores como bens de consumo discricionário e tecnologia, cujos resultados são altamente sensíveis às mudanças tributárias. O setor financeiro também pode ganhar com a tendência de desregulamentação característica de Trump, incentivando fusões e novas oportunidades de investimento. Vale lembrar que, no primeiro mandato, o S&P 500 subiu quase 70%, reflexo de políticas pró-negócios.

Tecnicamente, o mercado permanece em uma trajetória otimista, com projeções de forte crescimento dos lucros corporativos para 2025. Essa tendência é sustentada por fatores como recompras de ações pelas próprias empresas e estratégias de busca por retorno ao final do ano.

Segundo dados da Morningstar, no primeiro semestre de 2024, apenas 18,2% dos fundos ativos superaram o desempenho do S&P 500 ponderado por capitalização. Isso se deve a fatores como baixa exposição ao grupo das “Magníficas 7”, disparidade nos retornos de ativos e ausência de alocação em classes não tradicionais.

Riscos potenciais

A presidência de Trump não trará apenas ganhos. Políticas comerciais protecionistas, incluindo tarifas elevadas sobre produtos chineses, podem interromper cadeias de suprimentos e elevar custos para empresas e consumidores. Além disso, cortes profundos no emprego ou gastos do governo podem desacelerar o crescimento econômico mais do que o esperado, neutralizando os benefícios das reduções tributárias.

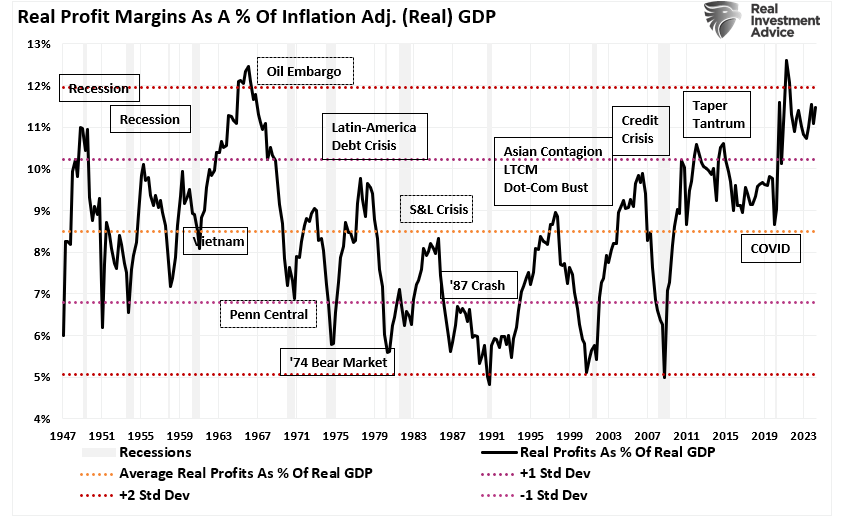

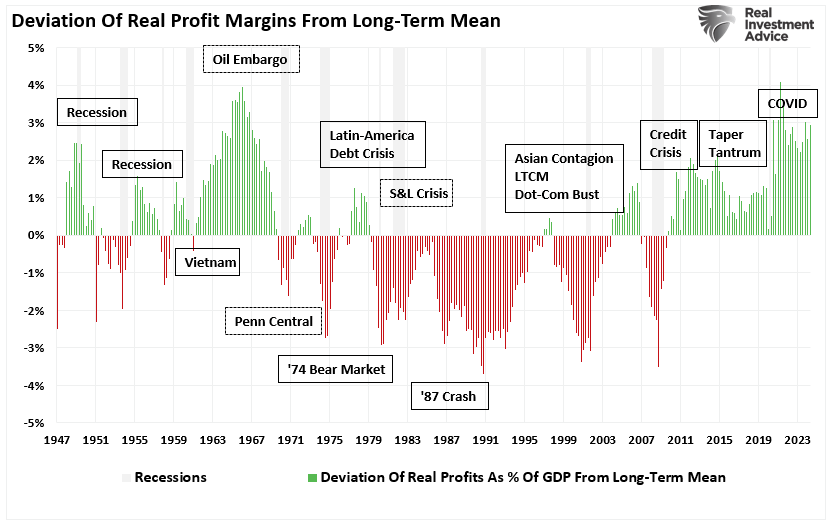

O maior risco, no entanto, é uma reversão no crescimento econômico, o que prejudicaria os lucros corporativos. Como os lucros das empresas já estão bastante distantes das médias históricas, a possibilidade de decepção por parte dos investidores é considerável.

Dessa forma, as ações podem registrar um salto inicial diante de promessas pró-negócios, mas há desafios à frente. Tarifas comerciais ou governança imprevisível podem trazer choques econômicos que reduzam a lucratividade empresarial e impactem os mercados de maneira adversa.

A presidência de Donald Trump traz desafios e incertezas para o mercado de títulos. Enquanto as ações tendem a atrair mais atenção imediata, o comportamento dos títulos reflete dinâmicas profundas da economia, especialmente em relação à inflação, taxas de juros e dívida pública.

Razões para cautela

O mercado de títulos sofreu forte desvalorização após o anúncio de Trump como presidente, algo esperado, já que narrativas que apontam para maior inflação e elevação das taxas de juros geralmente afetam negativamente os títulos. A reação inicial do mercado baseou-se na suposição de que o governo priorizaria gastos financiados por déficits em infraestrutura ou defesa. Esse tipo de gasto poderia impulsionar o crescimento econômico e os salários, sustentando níveis mais elevados de inflação em comparação ao período entre 2008 e 2020.

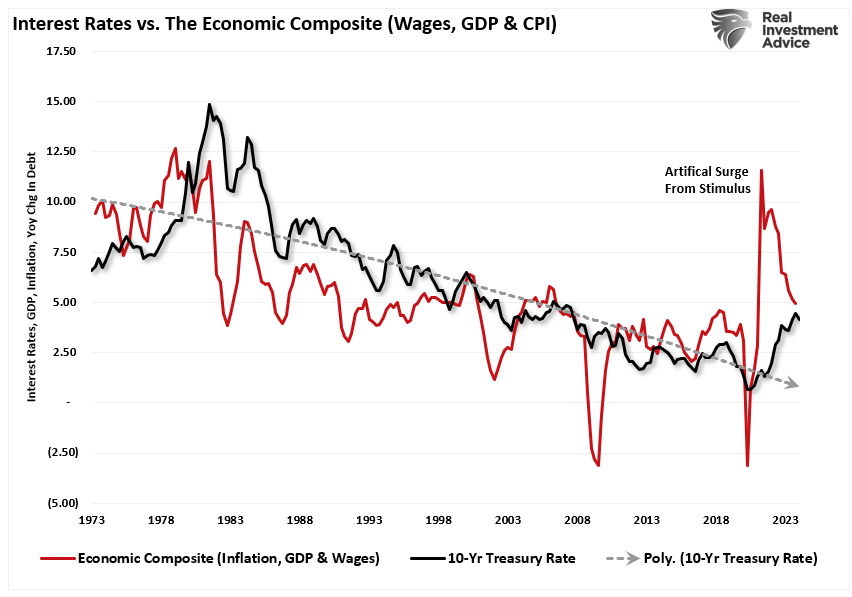

Nesse cenário, o Federal Reserve tenderia a manter taxas de juros elevadas para alinhar-se a um crescimento econômico mais robusto. Isso faria os preços dos títulos caírem, ajustando-se à maior atividade econômica. O resultado seria uma estabilização das taxas de juros em um nível mais alto, reduzindo o potencial de valorização dos títulos no médio prazo.

Dados históricos mostram uma forte correlação entre salários, crescimento econômico, inflação e juros. Como descrito no estudo “Rates Are Going Much Higher”, a dinâmica entre esses fatores determina o comportamento do mercado de títulos. Com salários elevando o poder de compra, o crescimento econômico impulsionando a produção e a inflação aumentando com a demanda, as taxas de juros acompanham esses movimentos. Assim, o mercado de títulos tem razões legítimas para se preocupar com a possibilidade de Trump sustentar um crescimento econômico mais acelerado e uma inflação elevada.

Mesmo assim, concretizar essa visão pode ser mais difícil do que parece.

Os desafios econômicos

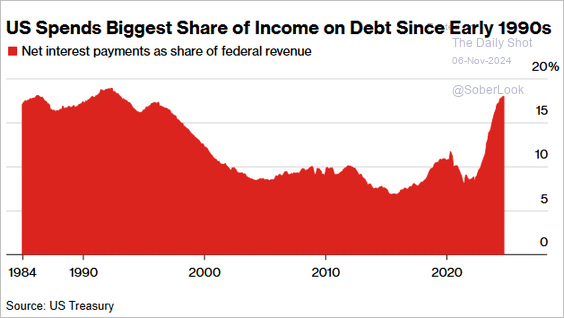

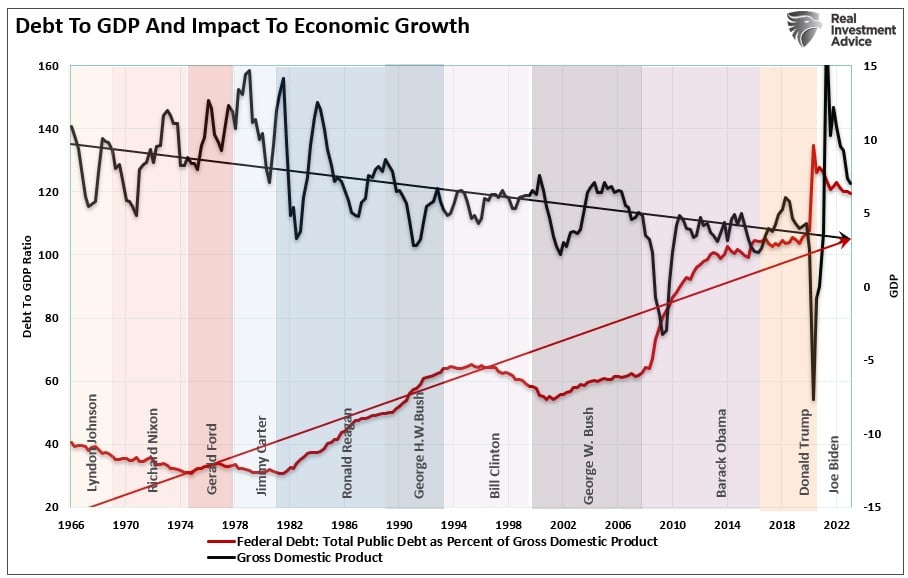

Por outro lado, a presidência de Trump enfrentará problemas estruturais como altos níveis de dívida pública e um déficit fiscal crescente. O aumento da dívida nacional, muitas vezes direcionada a investimentos pouco produtivos, já gera um retorno negativo ao desviar grandes volumes de recursos para o serviço da dívida. Com taxas de juros em alta, uma parcela crescente da receita tributária federal será destinada ao pagamento da dívida, reduzindo ainda mais os recursos disponíveis para investimentos produtivos.

Embora muitos esperem que as políticas de Trump gerem pressões inflacionárias, o efeito contínuo do crescimento da dívida e dos déficits tende a conter o crescimento econômico, a inflação e, em última instância, as taxas de juros. O histórico mostra claramente que níveis elevados de dívida têm impacto negativo sobre o crescimento econômico.

Além disso, questões como mudanças demográficas, desafios estruturais no mercado de trabalho e pressões deflacionárias relacionadas ao avanço da produtividade devem agravar ainda mais essas dificuldades. Nenhum presidente, incluindo Trump, pode resolver efetivamente esses problemas de longo prazo.

Conclusão geral

Sob Trump, o panorama para os mercados de ações e títulos mistura oportunidades e desafios, e os resultados dependerão das políticas que conseguirem ser aprovadas.

Um ponto de preocupação destacado pela RIA Advisors é que os mercados têm apresentado retornos exagerados nos últimos dois anos, distanciando-se de suas médias históricas. Como o mercado está operando em níveis elevados de sobrecompra e no topo de seu canal de tendência de longo prazo, a possibilidade de novas altas parece limitada sem que haja uma correção prévia. Desde 2009, o mercado testou sua média móvel de 4 anos diversas vezes, um processo normal e saudável para um ciclo de alta sustentável. Uma reversão à média é inevitável em algum momento, mas dificilmente ocorrerá antes do final do ano.

Além disso, previsões de mercado dependem do equilíbrio entre crescimento e inflação. Trump precisará lidar com um Congresso dividido, onde coalizões frágeis podem frustrar seus planos, especialmente em relação a gastos deficitários de grande porte.

Enquanto cortes de impostos podem estimular um rali nas ações, tarifas comerciais podem pesar sobre o comércio global. No caso dos títulos, os “3Ds” — dívidas, déficits e demografia — continuarão a limitar o crescimento econômico. Embora tenha havido uma alta inicial nas ações e uma queda nos títulos após a eleição de Trump, o caminho à frente ainda será repleto de desafios.

Investidores devem adotar uma abordagem diversificada e manter-se atentos, pois o próximo mandato presidencial promete trazer tanto oportunidades quanto riscos para as diversas classes de ativos.